Сегодня делюсь статьёй, опубликованной в блоге WebPromoExpert . Материал очень важный: в нём я на личном примере рассказываю (и показываю), как управлять финансами в маленьком проекте. Это едва ли не самая горячая и сложная тема среди моих клиентов и участников тренингов. Спасибо WebPromoExpert за возможность ещё раз структурировать эту информацию. А вам просто не могу об этом не рассказать.

Знаете, сколько вы зарабатываете?

Можете назвать сумму своего дохода за прошлый год? А помесячно? А сколько из этого дохода составляет прибыль, то есть ваш реальный заработок? Может, и финансовые цели в вашем проекте есть — точные, конкретные, детальные?

Тогда закрывайте эту страницу. Вам не надо.:)

А вот если вы пока не ведёте учёт доходов и расходов, не занимаетесь планированием финансов, не совсем понимаете, зачем это надо, и ваша финансовая цель звучит как «хочу больше денег», то именно вам я адресую этот текст.

Финансовые цели: как правильно ставить и достигать? / Личные финансы

Примерно 85% тех, кто становится моими клиентами, не знают, сколько они зарабатывают. «Я, — говорят они, — не могу себя заставить записывать все доходы и расходы, это очень муторно». Или вот ещё: «Как я могу сейчас понять, сколько буду зарабатывать через год?»

Но я упрямо настаиваю на том, что мы будем считать деньги, а затем и планировать будущий доход. Почему? Сейчас объясню.

Личный опыт финансового планирования

Я никогда не была поклонником бухгалтерии. Я очень не люблю всё, что нужно делать постоянно и методично, и плохо оперирую цифрами. А увидеть свой доход через год (два, три) мне было так же сложно, как и нынешним участникам моих тренингов. Поэтому первые пару лет «Маркетинг с азов» работал абы как. Без цели, плана и учёта.

Моё отношение к финансам изменило обучение коучингу. На курсе мы пробовали на себе всякие инструменты, приводили в порядок разные сферы жизни и бизнеса. И тут-то я села и посчитала деньги.

Знаете, какой была моя первая мысль, когда я вывела статистику? Я поразилась: я что, ТАК МАЛО зарабатываю.

В то время я работала почти круглосуточно. Мне казалось: клиенты платят, на жизнь хватает — вроде бы всё в порядке. Но я взглянула на цифры и поняла, что силы и время, которые я трачу на работу, вообще несоразмерны полученным деньгам.

Признаюсь, было желание всё бросить. Потому что чего ради вкалывать, делать бизнес, ответственность на себя взваливать, если зарплата равна среднеофисной?

Поскольку я всё ещё здесь, можно заключить, что я всё-таки села и придумала, как обойтись с проектом, как добыть из него денег, как делать это системно и регулярно, как заниматься планированием прибыли. Это привело к ощутимому скачку доходов и стабильному росту бизнеса в целом.

Но этого не произошло бы, если бы я не начала банально записывать в тетрадку, а затем и в таблицу, сколько получаю и сколько трачу на проект.

Финансовые цели: Как поставить и достичь любую финансовую цель / Дэвид Колесников

Сейчас я уверена в необходимости строжайшего учёта и финансового целеполагания.

Надеюсь, мне удалось убедить и вас обратить внимание на эту сферу. А теперь о том, как именно это делать.

Оговорюсь, что я не специалист в финансовом моделировании и бухгалтерии (курс бухучёта в университете не считается). Я предлагаю самую простую систему — первый шаг для тех, у кого подсчёт денег и планирование доходов вызывает панику и непонимание.

Что и как считать?

- Разложить проект на составляющие: отдельные статьи, направления, продукты — у кого как, назовём их условно подпроектами. Это нужно для детализации доходов и оценки каждого в отдельности. Может оказаться, что проект в целом прибылен, при этом внутри него есть убыточный подпроект. Продукт А приносит деньги, а продукт Б только ест рекламный бюджет и ваше время.

- Постараться поднять все-все деньги, которые вы получили и потратили за прошедший период. В идеале год. Хотя бы полгода. Окей, не получается за полгода — начните с месяца. Расписать деньги по статьям: откуда какие взялись и к каким подпроектам относятся.

- Каждый месяц считать: оборот, общие расходы, общую прибыль плюс всё то же самое по каждому подпроекту. Наблюдать за тенденциями. Как только вы понимаете тенденции — вы готовы к осознанному финансовому целеполаганию. В противном случае цель типа «хочу миллион в месяц» не имеет никакого фундамента, вам непонятна точка старта, а значит непонятен и путь, которым идти к финишу.

Удобнее всего тем, кто работает официально и все финансовые операции проводит с расчётного счёта. Тут всё просто: скачал выписку — увидел цифры. Можно посчитать среднемесячные доходы-расходы, построить линию тренда и так далее. Вопрос лишь в том, чтобы сесть и сделать это, а потом повторять регулярно.

Как быть, если вы пока не зарегистрировали расчётный счёт? Взять за правило прямо с сегодняшнего дня отмечать все доходы и расходы в одном месте. Электронные таблицы позволяют оптимизировать этот процесс и сразу анализировать результаты. Если неудобно всё время лазить в таблицу, заведите специальный блокнот и переносите данные в таблицу в конце месяца.

Опустим вопрос законности или незаконности работы «по-чёрному». Тсс: именно так работает большинство начинающих предпринимателей.

Откуда берутся деньги?

Какие статьи доходов могут быть?

- Продажи продукта. В идеале, как я уже сказала, расписать по каждой ассортиментной позиции.

- Дополнительный сервис (доставка, обслуживание, консультации, ремонт и прочее). Например, вы вебмастер, сделали сайт. Раз в три месяца что-то по просьбе клиента допиливаете. Или устанавливаете газовые котлы и раз в полгода их обслуживаете. Это всё дополнительный сервис.

- Аренда, если вы что-то сдаёте.

- Партнёрские программы. Вы рекомендуете мои тренинги — я плачу вам комиссию с продаж. Это тоже доход.

- Реклама, если вы размещаете у себя чужую рекламу за деньги.

- И так далее.

А куда деньги уходят?

Как показывает практика, в учёте расходов косяков обычно больше, чем в учёте доходов. Некоторые вещи мы почему-то просто забываем посчитать. Из-за этого получаем искажённую картину.

Что важно посчитать и о чём нужно не забыть?

- Закупки продукта, если вы что-то перепродаёте.

- Закупки сырья, если вы что-то производите или оказываете услуги, требующие расходных материалов.

- Зарплаты.

- Затраты на доставку (или на дорогу, если вы специалист частной практики и куда-то выезжаете).

- Издержки на производство (амортизация, аренда, обслуживание оборудования). Кстати, тут есть один тонкий момент для специалистов, оказывающих услуги на выезде. Если, скажем, вы репетитор по английскому языку, проводите занятия в кафе, где пьёте кофе, а с ребёнком в это время сидит няня, то что считать затратами? То-то и оно. Я не раз сталкивалась с тем, что в таких случаях учитывался только доход, а расходы (кроме стоимости дороги) почему-то опускались.

- Затраты на «витрины» — оплата онлайн-сервисов, хостинга, техподдержки сайта и так далее.

- Рекламные издержки. Да, если вы угостили обедом блогера, а он про вас написал, это тоже рекламные издержки.

- Самообразование или обучение помощников, если они у вас есть. Эту статью тоже забывает порядочная часть наших студентов. Между тем, любой пройденный вами тренинг — тоже вложение в ваш бизнес.

Вопрос на засыпку: считать или не считать расходами затраты на поддержание вас лично в хорошей физической и ментальной форме?

По логике, если вы массажист (консультант, копирайтер, продаёте овощи на рынке), то вы не можете хорошо выполнять свою работу, когда у вас нет ресурса. Устали, заболели — работаете хуже, доход снижается.

Каждый решает сам, но я за то, чтобы выделять в отдельную статью вашу собственную зарплату, то есть деньги, потраченные в этом месяце на себя.

После заполнения такой таблицы вы увидите реальную картину финансового движения в в своём проекте и реальный уровень своих доходов и расходов. А значит, будет от чего отталкиваться в планировании на следующий период.

Как ставить финансовые цели?

Увидели картину на момент «сейчас». Теперь смотрите вперёд, то есть ставьте цели.

Цели в проекте могут быть количественными и качественными.

Качественные цели — то, что не всегда можно измерить. Это могут быть даже такие эфемерные штуки, как удовлетворённость проектом. Или избавление от синдрома самозванца.

Финансовые цели — всегда количественные. «Хочу много зарабатывать» — не количественная цель. Да и вообще, честно говоря, не цель, а так, условное намерение. «Хочу в 2018 году получать стабильно двести тысяч чистой прибыли в месяц» — годная количественная цель.

Одному тренеру участник его семинара сказал, что будет гораздо счастливее, если у него будет больше денег.

Тренер предложил ему доллар с вопросом: «Теперь вы счастливее?»

Выставляя финансовую цель, используйте SMART-подход. Он очень важен для всего, что имеет отношение к деньгам.

Есть способы, помогающие спрогнозировать финансовую цель. Для микропроекта применимы не все из существующих. Скажем, вы вряд ли сможете посчитать общую ёмкость рынка и вашу на нём долю. Однако и для нас с вами есть варианты.

- Использование тренда. Подходит, если вы работаете не один год, стабильно растёте, умеете обращаться с цифрами и работать в экселе. Вам нужно посчитать, на сколько ежегодно растут ваши доходы по каждому источнику, и построить линию тренда, чтобы определить, на сколько они могут вырасти в будущем году. Если эти цифры вам подходят и внешние условия сохраняются — отлично, можно ими ограничиться.

- Экспертные оценки. Если поблизости есть эксперт в вашем сегменте (а лучше несколько), спросите его. Узнайте, какой объём продаж и прибыли ему кажется реальным.

- Способ «я могу». Это оценка ваших возможностей при неизменном уровне цен или при его росте. Например, сейчас вы за неделю создаёте три единицы продукта, а можете — пять. Значит, планируете себе по пять (или как минимум по четыре, если хотите лояльный план) и рассчитываете соответствующие доходы. Как найти заказы на пять единиц продукта, решите, когда будете формировать маркетинговую программу.

- Способ «я хочу». Например, «хочу зарабатывать сто тысяч в месяц к концу года». Но нужно обязательно понимать реалистичность такой цели (вспомним SMART), и, возможно, после составления маркетингового календаря и планирования бюджета на продвижение вы её немного скорректируете.

Отлично работает сочетание всех четырёх способов (или трёх, если линию тренда вы построить пока не можете). Обычно это даёт достаточно адекватную и реалистичную картину для планирования будущих доходов.

Детализация целей

Все количественные цели надо детализировать! Если вы проанализировали доход проекта, то уже знаете, откуда сейчас берутся деньги, и предполагаете, откуда деньги могут взяться в будущем году. Вам важно расписать, сколько денег и из какого источника вы планируете получить за год (и желательно за каждый месяц).

Пример: вы пишете тексты. Хотите зарабатывать сто тысяч в месяц. Посмотрите, сколько из этих ста тысяч вы можете получить с текстов. Можете ли вы при текущем уровне цен написать текстов на сто тысяч? Сколько вам придется писать в день, в неделю? Готовы к этому? Ок. Не готовы — что тогда делать? Повысить цены? Что надо для повышения цен?

Записываете в список задач на будущий год: повысить цены на столько-то, для этого сделать то-то и то-то. Не готовы писать так много текстов, не готовы повышать цены — значит, с текстов получите шестьдесят тысяч. Где взять ещё сорок? Каких услуг добавить?

И так далее.

Если в итоге баланс сошёлся, получилось чётко обозначить статьи доходов на сто тысяч в месяц — отлично. Если не получилось и реальной возможности заработать сотню у вас нет, или возможность есть, но нет желания шевелиться именно так, как требует цель, — подумайте, может, вам не так уж нужны именно сто, а хватит шестидесяти?

Я, правда, за то, чтобы всегда искать новые возможности, а не уменьшать цели.:)

Если у вас совсем новый проект, то это не отменяет необходимости детализировать цели. Просто финансовые планы будут чуть более неопределёнными, а риски чуть более высокими.

Кроме того, наличие цифр и детализации не гарантирует, что все ваши планы исполнятся с точностью до копейки. Но если вы будете видеть положительную динамику, то будете понимать, что движетесь к цели.

Любимые «грабли» финансового планирования

Если отталкиваться от того, что делают участники наших тренингов, то в постановке финансовых целей есть две противоположные тенденции.

Первые грабли — ставить цели без роста

Это позиция «в следующем году мы хотим примерно то же самое, что и в этом». Собственно, а ради чего мы вообще делаем бизнес или развиваем фрилансерский проект, если нам не надо зарабатывать больше?

Я убеждена, что ставить финансовые цели равными прошлогодним можно, только если для этого есть достаточно веская причина.

Например, в стране кризис, вы просели по деньгам, вам надо вернуться в строй и снова продавать стабильно. Или родился новый конкурент и откусил часть рынка. Или у вас произошли репутационные потери, и вместе с репутацией вы потеряли заказчиков. То есть в ситуациях, когда есть потери и надо восстанавливаться, ещё куда ни шло.

Объём продаж/денег, равный прошлогоднему, может иметь смысл, если у вас есть дополнительные цели. Например, открыть новое направление и заработать на нём — тогда в старом можно остаться на прежнем уровне. Или имеются личные цели у автора проекта — например, работать вдвое меньше, уехать на полгода в путешествие, а делегирования почему-то нет.:)

Во всех остальных случаях имеет смысл замахиваться на большее. Маркетинг сводится к тому, что мы ищем новые возможности для роста. Если вам кажется, что надо поставить цели без роста, потому что рост взять неоткуда — не покупайтесь на эти уловки сознания. Сначала планируйте рост, потом ищите пути достижения.

Вторые грабли — это амбициозные финансовые цели, даже с детальной разбивкой по источникам, но без учёта «прочих условий»

Например: для достижения финансовой цели мне нужно проводить по три разовых консультации в день, ещё три человека в месяц на услугу А, два человека в месяц на услугу Б, и ещё раз в два месяца запускать тренинги. Это восемь рабочих часов в день, мне это подходит.

Что забыли? Правильно: то, что не вся работа оплачивается. Помимо работы с клиентами, в проекте есть куча разных других задач — от стратегических до текучки, которую по каким-то причинам нельзя сгрузить помощникам. Если вы восемь часов в день работаете с клиентом, то когда собираетесь делать остальное? Это нужно учитывать в финансовом планировании.

А ещё нужно уметь оценивать собственные силы.

Скажем, у меня достаточное количество запросов, чтобы проводить по несколько консультаций в день. Я попробовала. Две — мой максимум. В идеале одна консультация в день. Если больше — я выгораю, теряю вкус к работе.

Помните, что вы не машина, и далеко не факт, что вы сможете пахать без перерыва. Ищите резервные варианты: что будет, если я не потяну три консультации в день? Какие тогда пути к росту?

Соответственно, если ваши финансовые цели амбициозны и вы видите их достижение за счёт увеличения клиентского потока (а не за счёт роста цен) — сразу рассматривайте делегирование. Впрочем, делегирование нужно рассматривать в любом случае, но это уже совсем другая история.

Вот такой длинный рассказ получился про финансовое планирование и учёт. Если никогда не пробовали — попробуйте. Очень хорошо прочищает мозг. И даёт стимул для движения. А то зачем двигаться, если ты не в курсе, где ты сейчас и куда тебе нужно добраться?

Мария Губина, руководитель онлайн-тренинг-центра «Маркетинг с азов», обучает микробизнес и фрилансеров грамотному и подходящему именно для них маркетингу»

И ещё немножко про финансы:

- Основные ошибки в учете финансов в бизнесе

- Личный финансовый план

- Работать бесплатно нельзя отказаться: где запятая?

- Какая бывает оплата труда?

В соцсети нас уже больше 20 тыс. Присоединяйтесь, чтобы получать советы по развитию бизнеса и полезные ссылки

* В случае упоминания в тексте социальных сетей Facebook, Instagram, уведомляем: деятельность компании Meta (Facebook, Instagram) признана экстремистской и на территории РФ запрещена.

Онлайн-кассы. Часть 4: новости относительно агрегаторов платежей, и как долго ещё можно жить без чеков

Источник: azconsult.ru

Как поставить финансовые цели бизнеса

12 августа 2021

Планирование своего бюджета способно помочь достигать желаемого, не теряя в качестве жизни.

Пандемия научила россиян внимательнее считать деньги. Это не удивительно: когда почва уходит из-под ног, хочется взять всё под контроль. Но для настоящей финансовой безопасности недостаточно просто вести учет доходов и расходов. Чтобы перестать жить «от зарплаты до зарплаты» и защитить свою семью от экономических турбулентностей, нужно рутинное проактивное планирование.

В каком-то смысле оно нужно именно для того, чтобы не приходилось резко менять привычки во время кризиса. Вот простые шаги, которые помогут всё спланировать.

1. Формируем бюджет на месяц

Прежде чем прокладывать путь, нужно понять, где вы находитесь. Поэтому начнем с ревизии фактических доходов и расходов. Чем сильнее колебался бюджет от месяца к месяцу, тем более длительный период нужно охватить — скажем, год.

Стоит учитывать все источники доходов, в том числе разовые: зарплату, премии, фриланс, доходы от сдачи квартиры, от продажи старых вещей и проценты по вкладам. Так же нужно поступить и с расходами. Важно проанализировать всё, даже «мелочи»: расходы на транспорт, такси и курьеров, подарки коллегам, детский сад для ребенка или любые подписки. Банковские приложения показывают расходы по категориям. Наличную часть можно разбить хотя бы по памяти, но чем подробнее, тем лучше.

Затем нужно разделить расходы в каждой категории на количество месяцев в анализе, чтобы получить средние суммы по категориям — это будет основой для формирования бюджета. Расходы, которые легко сократить, будут сами бросаться в глаза.

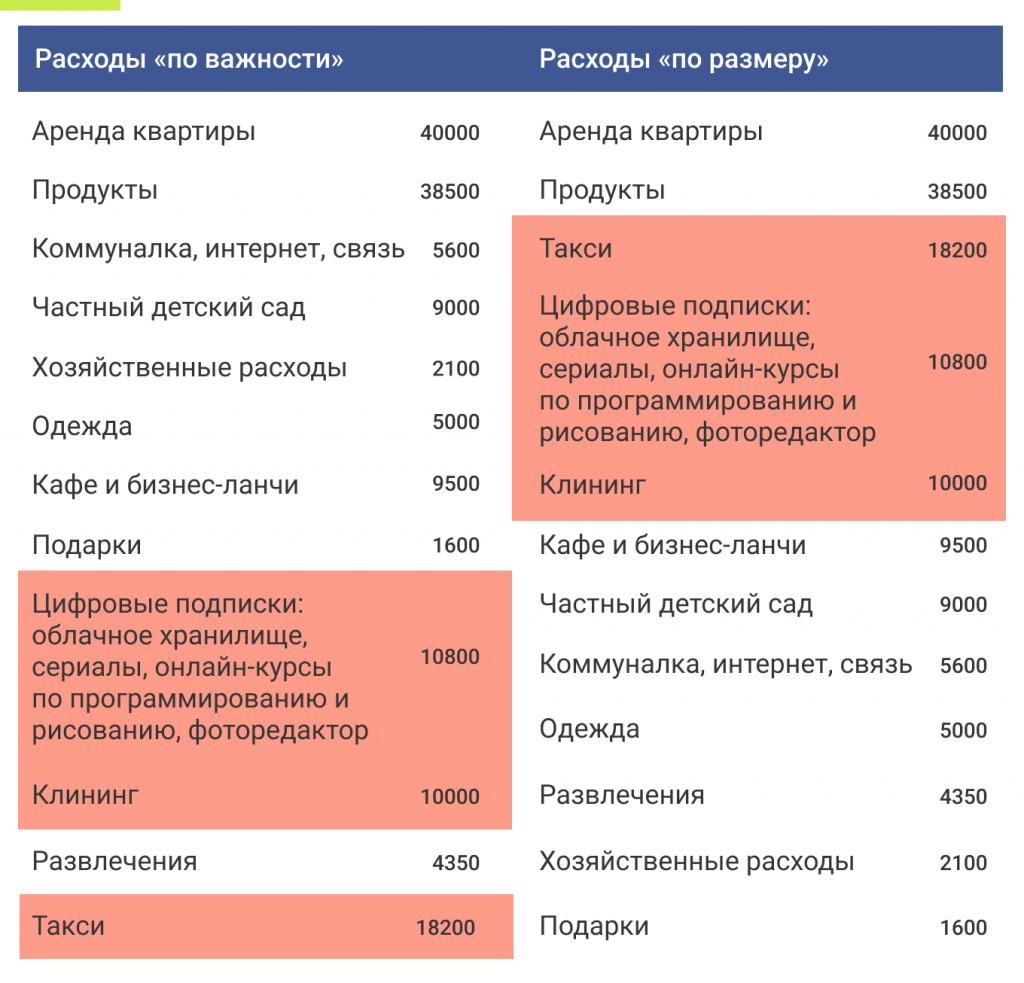

Если же они еще не так очевидны, можно составить две таблицы: в одной расположить категории расходов в порядке убывания важности, в другой — в порядке убывания размера. Остается сравнить таблицы построчно: некоторые траты в первой таблице окажутся внизу, а во второй — наверху. Скорее всего, именно в этих строчках и спрятались ваши будущие реализованные финансовые цели. Такой подход не отличается строгостью анализа, но дает возможность увидеть, что же съедает ваш бюджет.

На примере этих расчетов видно, что человек может не беспокоиться о расходах на общепит и развлечения, но ему стоит оптимизировать свои многочисленные цифровые хобби и задуматься об альтернативных способах передвижения по городу.

Также важно подумать, можно ли безболезненно уменьшить обязательные расходы, например завести скидочные карты в любимых магазинах, использовать при оплате карты с повышенным кешбэком в разных категориях.

Всё это позволит сформировать бюджет на месяц. Кроме доходов и расходов, он будет включать и сумму, которую вы ежемесячно экономите. Не вылезать из бюджета — первая и самая простая финансовая цель.

2. Работаем над базовой финансовой безопасностью

Понимание структуры денежных потоков семьи дает возможность контролировать свой бюджет в настоящем. А оставшиеся деньги можно откладывать на будущее. Но и здесь нужна осознанность — ясные финансовые цели.

Финансовая цель должна быть конкретной, измеримой, достижимой, значимой и ограниченной во времени. Подробнее о методике SMART мы уже писали. Здесь лишь повторим, что «хочу за 10 месяцев отложить 100 тысяч на отпуск» — хорошая финансовая цель. А «хочу разбогатеть» — понятное желание, но его нельзя назвать финансовой целью.

Цели принято делить на краткосрочные, среднесрочные и долгосрочные. Лучше начать с первых: достижение краткосрочных целей даст уверенность и мотивацию для реализации долгосрочной стратегии.

Краткосрочные цели — это всё то, чего можно достичь в течение нескольких месяцев. Самые важные из них — создать подушку безопасности и закрыть мелкие кредиты и кредитные карты. Эксперты расходятся во мнениях относительно очередности: с одной стороны, проценты по кредитам обесценивают любые накопления, а значит, их нужно закрывать в первую очередь. С другой стороны, если у семьи нет стабфонда, любое непредвиденное обстоятельство — болезнь или потеря работы — загонит ее глубже в долговую яму. Каждый сам решает, что для него важнее, но обе цели срочные.

Закрываем кредиты и кредитные карты

Если кредитов много, выгоднее досрочно погашать сначала самые дорогие (с высокой процентной ставкой). Но при трудностях с мотивацией можно использовать метод «снежного кома»: начать с маленьких. Каждый выплаченный долг будет ощущаться как небольшое достижение и придаст сил двигаться дальше. При любом подходе важно сфокусироваться на одном кредите и вносить максимум, используя для этого все внеплановые доходы и сэкономленные средства.

Создаем аварийный запас

Подушка безопасности нужна, чтобы покрыть расходы в разного рода непредвиденных обстоятельствах: потеря работы, болезнь, поломка рабочей техники. Не существует универсальной формулы для расчета минимальной суммы, но любая подушка лучше, чем никакая. Джесси Микам использует термин «зрелость» денег: это промежуток времени между их зарабатыванием и тратой.

По сути — срок, который вы можете прожить на ваши накопления. Минимально допустимая «зрелость» денег по Микаму — месяц. Большинство же экспертов говорят о 3—6 месяцах. Эти деньги нельзя инвестировать.

Могут быть и другие краткосрочные цели. Но освободившись от кредитов и сформировав подушку безопасности (или, во всяком случае, сделав значимые шаги в этом направлении), можно перейти к среднесрочным и долгосрочным целям.

3. Ставим среднесрочные цели

В среднесрочной перспективе нужно продолжать укреплять свою финансовую безопасность. Но теперь, когда с долгами покончено, а заначка на «черный день» дает уверенность перед внешними обстоятельствами, можно вспомнить и о мечтах.

Среднесрочными считаются цели на ближайшие 1—5 лет. Сюда можно отнести, например, ремонт в доме, первый взнос на ипотеку, образование за границей или покупку нового автомобиля.

На этом этапе стоит включить в свою финансовую стратегию инвестирование на фондовом рынке. Современный подход к инвестированию говорит о том, что состав портфеля должен быть продиктован не максимальной доходностью, а в первую очередь именно конкретными жизненными и финансовыми целями инвестора. Одно дело — когда до цели, будь то покупка недвижимости или выход на пенсию, год-два. И совсем другое — 30-летний горизонт планирования. Основной принцип — чем больше времени остается до реализации цели, тем более рисковый портфель может позволить себе инвестор.

4. Планируем выход на пенсию

Важнейшая долгосрочная финансовая цель и кульминация всего процесса финансового планирования — формирование пенсионных накоплений.

Консультанты советуют инвестировать в долгосрочный пенсионный портфель 10—15% от всех доходов. Точнее подсчитать необходимый размер персонального пенсионного фонда можно в три шага:

- Оценить предполагаемые ежемесячные траты. Текущий бюджет будет хорошим ориентиром, но стоит заложить в него и дополнительные расходы, например, на медицинское обслуживание.

- Вычесть доходы, которые будут к тому времени, — собственно государственную пенсию, возможно, ренту, подработки и так далее.

- Оставшуюся сумму и нужно будет накопить к предполагаемой дате выхода на пенсию. В американских источниках говорятn о правиле 4%: пенсионных накоплений должно быть столько, чтобы прожить год на 4%. Эта цифра выведена на основе данных о доходности низкорисковых ценных бумаг на фондовом рынке США с 1926 по 1976 годы. В российских реалиях лучше воспользоваться пенсионным калькулятором

Как облегчить себе путь

- В планировании бюджета и постановке целей должны участвовать оба супруга. И это большой плюс — с поддержкой второй половины учиться новому будет намного комфортнее психологически.

- Не стоит воспринимать финансовый план как отказ от привычного образа жизни. Это способ реалистично оценить свои возможности и распределить траты во времени так, чтобы позволить себе за те же деньги больше, а не меньше.

- С помощью смартфона и специальных приложений легко автоматизировать задачи, которые требуют скрупулезного подсчета.

- Планы можно корректировать. Обстоятельства меняются, и чтобы финансовая стратегия работала, цели тоже должны меняться. Лучше пересматривать стратегию каждый год.

- Инвестиции могут приносить дополнительный доход в виде налоговых вычетов от государства, что позволит чуть быстрее прийти к цели. Для этого достаточно открыть ИИС.

- Начинать стоит уже сейчас. Внутренний скептик найдет много причин, чтобы заранее опустить руки. Но хорошо сформулированные финансовые цели помогают чаще принимать эффективные решения. Из них и складывается благополучие, сегодня и в будущем.

Что еще почитать:

Поделиться

Последние новости

Короткая рабочая неделя и бесплатная земля: как устроена жизнь в Эмиратах

30 мая 2023

Режем и плачем: что происходит с ценами на лук

25 мая 2023

Сколько будет стоить юань в 2023 году

22 мая 2023

В какие биржевые фонды вкладывались инвесторы в апреле 2023 года

18 мая 2023

Оперативно о ситуации с ETF

Пишем только проверенное и только важное для ваших инвестиций

8 800 234-18-04

в будни с 9:00 до 19:00

Получайте самое свежее в Telegram

Здесь вы найдете советы, как экономить, копить и правильно инвестировать.

Читайте аналитику в Telegram

Следите за новостями в нашем аналитическом ТГ-канале.

Смотрите видео

Как поставить финансовые цели бизнеса

Несколько месяцев назад я работал с собственником производственного бизнеса. Обсуждали постановку финансовой системы, и собственник, которому было около 50 лет, сказал: “Я готов активно поработать еще лет 5 в этом бизнесе. Знаю, что на пенсии мне нужен объем капитала в районе 200 млн рублей, чтобы комфортно жить. Я хочу, чтобы мой бизнес обеспечил мне этот капитал”.

Этот фокус на своей личной долгосрочной цели — он очень хорошо раскладывается на конкретные цели бизнеса и позволяет четко и конкретно отвечать на актуальные вопросы:

- А какой по выручке должен быть бизнес?

- А какую прибыль мы должны делать в год?

- А в какой момент продать и за сколько?

И тогда подход к бизнесу становится системным и понятным, а сам бизнес перестает быть делом ради дела.

Алгоритм, по которому мы работаем с финансовыми целями собственника, выглядит так.

- Определить личные цели собственника. Сколько денег хочет заработать? Ради чего: построить дом, яхту, учить детей за рубежом, уйти на пенсию в 50, накопить капитал и т.д.

- Построить финансовую модель бизнеса на 3-5 лет и состыковать с целями собственника. На основе личных целей формируем финансовую модель бизнеса, которая позволит понять, а как достичь этих целей. Задача — разобраться, с помощью каких направлений, рынков, клиентов, продуктов эти цели реализовать. Составляем таблицу и на бумаге “играем с цифрами”, смотрим, что может получиться в том или ином варианте, и где заветная доходная конфигурация бизнеса.

- Настроить тактическую работу. Только после того как определены цели, выбраны способы их достижения стоит переходить к работе над управленческим учетом, оптимизации бизнеса, разработке системы мотивации, постановке казначейства и т.д. Потому что просто заниматься отладкой бюджетирования без понимания, а чего на самом деле хочет собственник, это задача, выполнение которой ничего не даст бизнесу на самом деле.

Поделитесь, как ставите свои финансовые цели?

Источник: www.finhelp.pro