Многие банки предлагают предпринимателям и компаниям, которые в них обслуживаются, платежные карты с привязкой к расчетным счетам. Такие карты несколько упрощают проведение расчетов, оплату расходов бизнеса и внесение выручки на счет

Шеф-редактор

Обновлено: 03 октября 2022

Подробнее о том, что представляют собой корпоративные карты, вы узнаете в этой статье. Мы расскажем, чем такие карты отличаются от выпускаемых для физических лиц, как их оформлять и использовать, и какие при этом могут возникнуть проблемы. Также у нас вы узнаете о том, в каких банках можно оформить бизнес-карту на наиболее привлекательных условиях.

Что такое корпоративная карта

Корпоративными называются банковские карты, которые привязываются к расчетному счету ИП или юридического лица. Она позволяет проводить различные безналичные операции с помощью средств на счету, вносить и снимать наличные на него. Корпоративные карты могут быть кредитными или дебетовыми, пластиковыми или виртуальными; они могут выпускаться в различных статусных категориях.

На что ИП может тратить деньги с расчетного счёта

Корпоративные карты часто используются как альтернатива выдачи денег под отчет для оплаты представительских, хозяйственных, командировочных и некоторых иных расходов. Издержек, связанных с документооборотом и учетом операций, в этом случае становится меньше, а контролировать расходование денег проще. Также карта будет полезна для внесения выручки на счет или снятия наличных — комиссии за операции при ее использовании обычно меньше, чем в кассе.

К отдельной категории относятся карты самоинкассации и таможенные карты. Первые предназначены для пополнения расчетного счета наличными в банкомате. Вторые — для расчетов с таможенными органами. Посторонние операции по ним заблокированы, но основные правила проведения расчетов — те же, что и для обычных корпоративных карт.

Как пользоваться корпоративной картой

Порядок оформления и использования бизнес-карты похож на действующий для физических лиц. Однако, у него есть свои нюансы, на которые необходимо обращать внимание. Рассмотрим их подробнее.

Оформление карты

В первую очередь, для выпуска корпоративной карты необходимо наличие расчетного счета в банке, где вы хотите ее получить. Если вы хотите получить ее в банке, где у вас счета нет, то необходимо будет оформить его заранее. Часто банки выпускают одну или несколько карт сразу после открытия счета — для них могут действовать специальные условия обслуживания.

Дальнейший порядок оформления — тот же, что и у обычной банковской карты. Необходимо заполнить и отправить заявку, предоставить, если потребуется, дополнительные документы, получить ответ и согласовать время и место получения. Забрать готовую пластиковую карту можно в офисе банка или у выездного специалиста. При оформлении виртуальной карты банк вышлет вам ее реквизиты.

Дополнительно уведомлять о выпуске корпоративной карты налоговую или иные органы не нужно. Банк сообщит об этом в нужные инстанции сам.

На одно юридическое лицо или ИП может быть выпущено любое количество корпоративных карт — их число может быть ограничено только тарифом РКО. Они могут быть выпускаться на имена лиц, имеющих право распоряжаться деньгами на счете — например, директора или главного бухгалтера — или на работников, отправляющихся в командировки. Для выпуска карты на сотрудника потребуются его паспорт и доверенность, в которой прописано его право распоряжаться средствами на ней. Банк может привязать ее к действующему счету или открыть для нее отдельный.

Использование карты

В целом, порядок использования бизнес-карты — тот же, что и у обычной. Перед началом использования она должна быть пополнена безналичным переводом по соответствующему платежному поручению, подтверждать пополнение документами не обязательно. Список расходов, которые можно оплачивать картой, можно уточнить в выпустившем ее банке. Как правило, в него входят платежи, связанные с командировочными (билеты, проживание, сопутствующие траты), хозяйственными (канцтовары, оборудование, ПО, профессиональные услуги) и транспортными (ГСМ, обслуживание служебного транспорта) расходами.

При этом ИП на ОСНО, патенте и УСН 15%, и юридические лица на любой системе налогообложения должны обосновывать расходы, оплаченные картой, и снятие наличных с нее. В противном случае банк и налоговая могут приравнять их к нецелевым растратам, что приведет к штрафным санкциям. Потребуется подготовить авансовый отчет по форме АО-1, к которому нужно приложить кассовые и товарные чеки, квитанции, кассовые ордеры и иные документы, подтверждающие цели расходования. Порядок подготовки и сдачи таких отчетов предприниматель или компания устанавливает самостоятельно, составлять их может сотрудник, на которого выпущена карта, или бухгалтер.

Документы, подтверждающие операции по картам, должны содержать:

- Порядковый номер, наименование, дату выдачи

- Юридическое наименование и ИНН организации или ИП

- Перечень товаров или услуг

- Сумму операции

- Должность и ФИО продавца, подпись и печать (если нужны для данного типа документов)

Для корпоративных карт могут быть предусмотрены бонусные программы — скидки у партнеров банка или кэшбэк за покупки. Кэшбэк может начисляться рублями или баллами, которые можно потратить у партнеров или вывести на счет. Для премиальных карт могут действовать спецпредложения от партнеров платежных систем.

Управлять корпоративной картой можно в интернет-банке или мобильном приложении. В нем можно в любое время отслеживать операции, устанавливать лимиты на операции, блокировать карты в случае подозрительных транзакций. Банк может предусмотреть отдельный уровень доступа в личный кабинет для конечного пользователя карты — в нем можно только следить за балансом и проведенными операциями, и проводить некоторые транзакции.

Нюансы учета операций по карте

Неподтвержденные расходы по корпоративной карте входят в налогооблагаемую базу. Независимо от используемой системы, они облагаются НДФЛ по ставке 13% и страховыми сборами. Все операции должны быть отражены в бухгалтерии соответствующими проводками и подтверждены документами. Также желательно подготовить правила использования карт и предоставления отчетов по ним.

На ОСНО суммы операций учитываются без НДС — здесь он не принимается при расчете налога на прибыль.

Чаще всего при учете операций по карте используются следующие проводки:

- Дебет 55 кредит 51 — пополнение карты

- Дебет 55 кредит 66 — использование кредитных средств

- Дебет 71 кредит 51 — безналичный платеж или снятие наличных сотрудником

- Дебет 25 (26, 44, 60, 76) кредит 71 — отчет сотрудника по операциям

- Дебет 91 кредит 66 — начисление процентов по кредиту или овердрафту

- Дебет 66 кредит 55 — погашение задолженности

ИП на УСН 6% имеют право оплачивать корпоративной картой личные нужды без документального подтверждения целей, так как расходы при расчете налогооблагаемой базы здесь не учитываются. На других системах налогообложения они должны отделять личные расходы от расходов бизнеса в процессе учета. Но в любом случае желательно выводить деньги на собственные нужды на счет физического лица — тогда вести учет будет проще.

При внесении наличных на корпоративную карту также необходимо документальное подтверждение цели. Если это возврат подотчетных средств, то составляется отдельный авансовый отчет. Если это внесение выручки — расходно-кассовый ордер.

Если работник, которому была выдана карта, не предоставил подтверждающие цели расходования денег документы, то бухгалтерия имеет право удержать сумму расходов из зарплаты. Для этого потребуется обосновать наличие и размер ущерба, и доказать вину работника. Удержать можно сумму в размере не более среднемесячной зарплаты, это можно сделать не позднее одного месяца с даты установления размера растраты.

При расчетах корпоративной картой за границей конвертация будет проводится по курсу банка на дату операции. Однако, в учете такие операции должны отражаться в рублях по курсу ЦБ на дату подготовки авансового отчета. Подтверждающие документы для таких транзакций следует перевести на русский язык.

Лучшие банки для оформления корпоративной карты

Корпоративные карты выпускают многие российские банки, обслуживающие бизнес. Их предложения отличаются друг от друга стоимостью выпуска и обслуживания, комиссиями за операции по ним, доступными бонусами и дополнительными опциями. Среди банков, выпускающих наиболее удобные корпоративные карты, можно выделить следующие:

Точка

Клиент Точки может бесплатно выпустить любое количество корпоративных карт, пластиковых и виртуальных, с привязкой к новым или действующим счетам. Условия операций с наличными и бонусной программы по ним зависят от тарифа РКО. Также банк предусматривает отдельное приложение для учета чеков по бизнес-картам, которое упростит подготовку авансовой отчетности.

- Стоимость выпуска:виртуальная — бесплатно, пластиковая — первая бесплатно, последующие — 400 рублей

- Стоимость обслуживания: бесплатно

- Операции с наличными: по тарифу расчетного счета

- Бонусы: кешбэк 3% с уплаты взносов и НДФЛ и до 7% годовых на остаток

- Дополнительно: приложение для передачи чеков в бухгалтерию (3 000 рублей в месяц или 15 рублей за чек)

Тинькофф

Тинькофф предлагает бизнес-карты с простыми условиями и бесплатным обслуживанием. Количество карт, которые можно выпустить бесплатно, и комиссии за операции с наличными у него также зависят от тарифа РКО. При активном использовании карты обслуживание расчетного счета может стать бесплатным.

- Стоимость выпуска: первые 1-3 (в зависимости от пакета) — бесплатно, далее — 490 рублей, виртуальные — бесплатно в любом количестве

- Стоимость обслуживания: бесплатно

- Операции с наличными: пополнение — 0,1-0,15%, снятие — 1,5-15%

- Бонусы за покупки: нет

- Дополнительно: бесплатное обслуживание счета при тратах по карте от 150 000 рублей в месяц (тариф «Простой») или от 400 000 рублей в месяц (тариф «Продвинутый»)

Модульбанк

Обслуживание карты Модульбанка на тарифах Ничего лишнего и Оптимальный — бесплатное в течение первого года. Банк позволяет вносить наличные бесплатно или с небольшими комиссиями у партнеров — в банкоматах Сбербанка и Открытия, в пунктах обслуживания Юнистрим, в салонах МегаФон и Теле2. Кэшбэк по карте начисляется рублями, а не бонусами.

- Стоимость выпуска: бесплатно (виртуальные — в любом количестве)

- Стоимость обслуживания: первый год — бесплатно, далее — 300 рублей в год, на тарифе «Безлимитный» — бесплатно

- Операции с наличными: пополнение — 0-3%, снятие — 2,5-6%

- Бонусы за покупки: кэшбэк 0,5% за все покупки, 5% в ежемесячных категориях

- Дополнительно: бесплатное пополнение у партнеров на тарифе «Оптимальный» и выше

Сбербанк

Клиентам Сбербанка доступны разнообразные виды корпоративных карт, в том числе кредитные и премиальные. Основные условия их обслуживания — общие на всех тарифах. Банк активно проводит акции, в рамках которых предоставляет повышенные бонусы у партнеров или скидки на обслуживание.

- Стоимость выпуска: бесплатно

- Стоимость обслуживания: моментальная — бесплатно, виртуальная — от 100 рублей в месяц, пластиковая — от 250 рублей в месяц

- Операции с наличными: внесение — от 0,15%, снятие — 4-10%

- Бонусы за покупки: баллы — 0,5% за все покупки, повышенные баллы по акциям банка, можно менять на рубли

- Дополнительно: кредитные карты с лимитом до 1 000 000 рублей и льготным периодом до 100 дней

Открытие

Основные условия бизнес-карты Открытия не зависят от тарифа расчетного счета. Банк предусматривает отдельные комиссии на снятие наличных на выплату зарплаты и других приравненных к ней платежей. Кэшбэк по карте, как и в Модульбанке, начисляется рублями, ане баллами.

- Стоимость выпуска: бесплатно

- Стоимость обслуживания: первые 3 месяца — бесплатно, далее — 199 рублей в месяц

- Операции с наличными: внесение — 0,15%, снятие — 1,49-4,99%

- Бонусы за покупки: кэшбэк 1% за все покупки, 5% в избранных категориях

- Дополнительно: лимит на снятие наличных — до 3 000 000 рублей в месяц по всем картам

Вопросы и ответы

Можно ли привязать корпоративную карту к валютному счету?

Да, карта может быть привязана к счету в иностранной валюте. Операции по ней будут учитываться так же, как и по рублевой.

Может ли корпоративная карта поддерживать бесконтактную оплату?

Да, корпоративная карта может выпускаться с поддержкой бесконтактной оплаты, в том числе в Apple Pay и аналогичных сервисах. Поддержка такой технологии может присутствовать и у пластиковых, и у виртуальных карт.

Может ли у корпоративной карты присутствовать овердрафт?

Да, корпоративная карта может иметь овердрафт, разрешенный или технический. Использование средств овердрафта и погашение задолженности по нему учитываются так же, как и расчеты за счет кредитного лимита.

Как вывести деньги с корпоративной карты обратно на расчетный счет?

Вернуть на расчетный счет перечисленные на корпоративную карту деньги обычным переводом нельзя. Для этого нужно снять их наличными и внести в кассу, либо закрыть карту — в последнем случае банк сам переведет остаток на расчетный счет.

Можно ли переводить деньги с корпоративной карты по ее реквизитам?

Нет, подобные переводы по таким картам не допускаются. Также корпоративную карту нельзя использовать для перечисления зарплаты и приравненных к ней выплат, уплаты налогов и сборов.

Заключение

Корпоративная карта — достаточно удобный инструмент, упрощающий расчеты и операции с наличными. Но при его использовании необходимо быть внимательным. Неправильное или несвоевременное подтверждение целевого использования денег может привести к санкциям вплоть до блокировки счета. Поэтому всегда сохраняйте документы, которые могут подтвердить цель платежа или снятия денег, и своевременно готовьте авансовые отчеты.

Перед оформлением корпоративной карты изучите ее подробные условия и тарифы в выбранном вами банке. Разные организации могут устанавливать свои ограничения для их использования и отдельные правила проведение расчетов. Учитывайте эти правила, чтобы избежать разногласий при оплате картой и дополнительных претензий со стороны контролирующих органов.

Корпоративная карта выпускается с привязкой к расчетному счету в банке. Ее использование от карты физического лица отличается следующими нюансами:

- Карта выпускается к действующему или отдельному расчетному счету

- Карта может быть дебетовой, кредитной или дебетовой с овердрафтом

- Картой можно оплачивать расходы бизнеса, с помощью нее можно вносить выручку и снимать наличные

- Все операции по карте должны быть подтверждены документально и отражены в авансовом отчете

- Оплачивать личные расходы корпоративной карты свободно имеют право ИП на УСН 6%

Корпоративные карты выпускают Точка, Тинькофф, Сбербанк и другие популярные у малого и среднего бизнеса банки.

Источники

- kontur.ru: Корпоративная карта: плюсы и минусы

- buh.ru: Корпоративная карта: кому и зачем она нужна

- klerk.ru: Корпоративная карта: как не попасть на проблемы с налоговой и банками

А в каком банке оформили корпоративную карту вы? Поделиться своим опытом пользования бизнес-картами и рассказать о банках, предлагающих удобные условия, вы можете в комментариях.

Рекомендовано для вас

- Рейтинг лучших банков для ИП в 2023 году – топ-12 предложений

- Как подключить зарплатный проект и пользоваться им

- Как платить дивиденды учредителям ООО

Источник: vsezaimyonline.ru

Учет корпоративной карты

Корпоративные карты используют многие организации и предприниматели. У бухгалтера, который сталкивается с ними впервые, возникают вопросы по их учету. Эти вопросы и рассмотрим в нашей статье.

1.Корпоративная карта в бухгалтерском учете

2.Учет корпоративной карты

3.Учет операций по корпоративным картам

4.Корпоративная карта проводки

- Корпоративная карта в бухгалтерском учете

Корпоративная карта в бухгалтерском учете — это инструмент, позволяющий с минимальными затратами времени подотчетному лицу рассчитаться за покупку, либо снять деньги для расчета наличными.

Карта может быть и дебетовой и кредитной, рублевой и валютной. Она может быть именной (на директора, главбуха и т.п.), а может быть на предъявителя, т.е. быть обезличенной, выдаваться тому или иному сотруднику по необходимости.

В теории: клиент подает заявление на корпоративную карту, банк ее выпускает. На практике зачастую директор новой фирмы при открытии счета получает корпоративную банковскую карту (бизнес карту), хотя никакого заявления на нее он вроде и не подавал. Возможно, просто не обратил внимания не пункт, связанный с корпоративными картами, при оформлении открытия расчетного счета.

Банк выпускает корпоративную карту на организацию, при этом карта может быть либо привязана к расчетному счету, либо для карты открывается специальный «карточный» счет. К карточному счету в свою очередь может быть открыто несколько корпоративных карт на сотрудников, аналитический учет должен вестись по каждому сотруднику – держателю карты.

Карточный счет бухгалтер должен завести в программе, проводить все действия по нему так же, как и по расчетному счету.

Бухгалтеру нужно учесть следующее:

- для облегчения собственной работы именно бухгалтер должен довести до директора и сотрудников правила работы с такими картами,

- в организации, где таких карт много, не лишним будет выпустить инструкцию по работе с корпоративными картами.

Важный момент — банковский контроль за движением денежных средств клиента по корпоративным картам. Правила довольно жесткие.

Так, Методическими рекомендациями Банка России от 21.07.2017 № 19-МР рекомендован лимит расчетов по корпоративным картам — не более 100 тыс. рублей. Этого лимита должны придерживаться как банки, прописывающие правила использования корпоративных карт клиентами, так и клиенты, чтобы не ощутить на себе негативные последствия банковского контроля.

Рекомендация — подробно изучать упомянутые выше методические указания, в них содержится масса других правил и ограничений.

Какого-либо специального нормативного документа, регламентирующего учет корпоративной карты нет.

Как отразить в учете корпоративную карту, каждый бухгалтер решается сам, прописывая порядок учета в учетной политике организации, либо другом локальном нормативном акте (ЛНА).

Методологи советует завести журнал (регистратор) корпоративных банковских карт, в котором фиксировать их движение.

Как актив сама корпоративная карта в бухгалтерском учете не отражается. Активом являются деньги, учитываемые на счете корпоративной карты.

В расходах учитываются затраты на выпуск такой карты. Полученную из банка корпоративную карту рекомендуется отражать за балансом, на счете 002 «Товарно-материальные ценности, принятые на ответственное хранение».

Учет корпоративной карты подразумевает, что

- расходы по банковской карте могут быть только производственными, на осуществление уставной деятельности фирмы.

- траты на личные цели, а также траты, не подтвержденные документами, не допустимы. Если такой факт зафиксирован, компания может потребовать с лица, допустившего недочеты, компенсации убытков.

- перечислять заработную плату, какие-либо социальные платежи на корпоративную карту, выданную сотруднику, также нельзя.

- Учет операций по корпоративным картам

Учет операций по корпоративным картам зависит от того, привязана ли она к расчетному счету организации.

Если карта привязана к расчетному счету, специальный счет банк не открывает, все операции отражаются по счету 51 «Расчетные счета».

На наш взгляд, учет операций по корпоративной карте при этом не очень удобен.

В программе 1С нужно в настройка расчетного счета обязательно установить флажок «К счету привязаны корпоративные карты».

В целом учет операций по корпоративной карте при использовании только счета 51 ничем не отличаются от тех, что мы рассмотрим ниже для случая, когда Учет операций по корпоративной карте осуществляется с использованием счета 55.04 «Специальные счета в банках».

Корпоративная карта проводки, когда карта используется как аналог чековой книжки, т.е. для того, чтобы отразить поступление наличных в кассу:

- Дебет 71 Кредит 55 — сняты наличные через банкомат,

- Дебет 50 Кредит 71 — наличные сданы в кассу организации.

Старайтесь не проводить такие операции на постоянной основе и в больших объемах (более 30% от оборота по расчетным счетам), ведь, по мнению Банка России (Методические рекомендации от 21.07.2017 № 19-МР), такие действия клиента могут свидетельствовать о проведении сомнительных, противоправных операций в рамках закона № 115-ФЗ.

Напомним, что в Методических рекомендациях № 19-МР перечислено 10 признаков сомнительных операций, которые могут возникнуть при работе с корпоративными картами.

Корпоративная карта проводки для случая, когда к корпоративной карте открыт свой счет, обычно связаны с использованием счета второго порядка 55.04 «Прочие специальные счета»:

- Поступление денег на корпоративную карту уменьшает наполнение расчетного счета и увеличивает сальдо на счете 55.04:

Дебет 55.04 Кредит 51.

- Списание денежных средств в связи с расчетом в торговой точке банковской картой:

Дебет 71 Кредит 55.04.

Такая же проводка будет и при снятии денежных средств с корпоративной карты.

- Если при снятии наличных дата операции по слипу и выписке банка будут различаться, то можно использовать дополнительно счет 57 «Переводы в пути»:

- Дебет 71 Кредит 57.01 сняты наличные в банкомате,

- Дебет 57.01 Кредит 55.04 снятые наличные отражены дату выписки банка.

Минус таких проводок в том, что счет 57 — активный, на дату снятия наличных в банкомате будет зафиксирован кредитовый остаток по счету, что не соответствует правилам работы с активными счетами. Тем не менее, счет 57 для таких операций на практике используют многие бухгалтера.

Можно использовать вместо счета 57 счет 76, открыв к нему дополнительный субсчет.

А счет 57.01 применять, например, тогда, когда расчетный счет и счет корпоративной карты находятся в разных банках.

- Оплата корпоративной картой товаров, работ, услуги (документ — авансовый отчет):

Дебет 60 (76) Кредит 71,

- Возврат излишка ранее снятых наличных на корпоративную карту через банкомат:

Дебет 55.04 Кредит 71.

- Комиссия банка за обслуживание карты:

Дебет 91.02 Кредит 55.04.

По мнению контролирующих органов, при составлении авансового отчета подотчетник, помимо обычных документов, должен приложить и документы, подтверждающие движение денег по банковской карте (слип, квитанцию электронного терминала и т.п.). Об этом — в Письмах Минфина РФ от 06.10.2017 № 03-03-06/1/65253, от 06.04.2015 № 03-03-06/2/19106.

Обратите внимание, если в одном чеке есть и производственные траты, и личные, в авансовый отчет следует внести только производственные затраты. Личные траты подотчетное лицо должно компенсировать организации.

Документальное оформление при наличии в чеке личных трат сотрудника, на наш взгляд, следующее:

- Краткая объяснительная о потраченных в личных целях суммах, с указанием этих сумм.

- Согласие на удержание из заработной платы, либо добровольных возврат потраченной в личных целях суммы.

- Удержание из заработной платы, либо возврат спорных сумм.

Мы рассмотрели, как отразить в учете корпоративную карту, как вести учет операций по корпоративным картам в организации, проводки, связанные с использованием такой карты. Остались вопросы — пишите их в комментариях.

Подробнее по учет корпоративной карты смотрите в МК Денежные средства

Подписывайтесь на наш телеграм

Источник: azbuha.ru

Отчет по корпоративной карте: пример. Бухгалтерский учет по корпоративной банковской карте

В последнее время расчеты по корпоративным картам стали обычным делом для большинства предприятий. Эти платежные инструменты удобны в обращении.

Бухучет по корпоративным картам довольно прост. У опытных бухгалтеров, как правило, не возникает никаких проблем при отражении операций. Сложности могут появиться при составлении отчета по корпоративной карте работником, которому она была выдана. Далее рассмотрим особенности отражения операций.

Общие сведения

Корпоративными картами называют банковские карты, денежные средства на которых принадлежат организации. С их помощью осуществляется оплата расходов, осуществляемых работниками в рамках их профессиональной деятельности.

Может осуществляться оплата корпоративной картой командировочных, хозяйственных, представительских затрат. Этот платежный инструмент не используется в личных целях сотрудника, зачисления на нее заработка, а также социальных выплат.

Виды

Существуют кредитные и расчетные (дебетовые) карты. С помощью последних оплата производится за счет средств, находящихся на р/с предприятия, или овердрафта.

По кредитным картам, соответственно, расчеты осуществляются за счет заемных средств, предоставленных банковской структурой.

Особенности операции

Пополнение производится безналичным расчетом. Для этого в банковскую организацию направляется платежное поручение.

Расходуются средства только с использованием карты. Это может быть как обычные безналичные операции, так и выдача наличных.

На корпоративные карты не распространяются лимиты расчетов, установленных ЦБ для расчетов наличными. Между тем банковские организации, руководствуясь рекомендациями Центробанка, могут устанавливать предел выдачи. К примеру, по корпоративной карте Сбербанка максимальная сумма 100 тыс. руб./сутки.

Преимущества платежных инструментов

Можно отметить следующие достоинства использования корпоративных карт:

- Контроль расходования средств работником. Во-первых, все операции будут отражены на счету предприятия. Во-вторых, формируется отчет по корпоративной карте , в котором отражаются все расходы, произведенные за конкретный период.

- Возможность использовать средства в любое время. Доступ к деньгам на счете круглосуточный.

- Оперативная блокировка карты в случае возникновения проблем.

- Возможность использовать средства в заграничных командировках. Нет необходимости приобретать инвалюту при выезде за пределы РФ. При этом из России можно оперативно пополнить счет работника, находящегося за границей.

- Существенная экономия времени при бронировании и оплате билетов, номеров в гостиницах.

Извещение ИФНС и фондов

Сведения об открытом счете должны быть направлены в ПФР, ВСС и налоговую службу. В настоящее время уведомление направляет сама банковская организация, обслуживающая р/с.

Извещение осуществляется в течение 7 дней (рабочих).

Важные нюансы

Корпоративные карты для юридических лиц выпускаются для конкретных работников предприятия, т. е. являются именными.

Отражение операций в бухучете по корпоративным картам осуществляется, как правило, на отдельном счете.

Счет в банке может открываться как в рублях, так и в инвалюте. При этом в первом случае открывать дополнительно валютный счет нет необходимости. Согласно Положению ЦБ № 266-П, оплата по корпоративной карте может осуществляться и в валюте, отличающейся от валюты счета. При получении, к примеру, долларов, система банка сконвертирует нужную сумму (переведет автоматически рубли в доллары).

Цели расходования

Нормативными актами установлен перечень операций, которые могут осуществляться в инвалюте с использованием корпоративной карты:

- Получение наличной инвалюты за границей РФ для оплаты представительских, командировочных затрат.

- Оплаты расходов (представительских/командировочных) в торговых/обслуживающих организациях в инвалюте за пределами России.

Другие операции считаются незаконными. Контроль соблюдения перечня осуществляется банковской структурой.

Локальный документ организации

На предприятии должен быть разработан акт, определяющий основные правила использования корпоративных карт. В этом документе необходимо установить:

- Перечень операций и затрат, которые допускается совершать сотрудником.

- Лимиты по расчетам.

- Порядок предоставления отчета по корпоративной карте .

- Сведения о недопустимости разглашения ПИН-кода сторонним лицам.

- Срок, в который служащий обязан предоставить авансовый отчет по корпоративной карте. В этом же пункте целесообразно перечислить документы, которыми будут подтверждаться сведения.

- Приказом руководителя определяется круг сотрудников, имеющих право получить корпоративные карты.

- Заключаются договора о материальной ответственности с соответствующими работниками.

- Сотрудники-держатели карт должны быть ознакомлены с порядком использования карт под подпись.

Возврат и выдача платежных инструментов ведется в специальной учетной книге.

Особенности отражения

Бухгалтерский учет по расчетному счету ведется на предприятии на сч. 55. К нему открывается субсчет 55.4.

Если на счете предусмотрен неснижаемый остаток, целесообразно создать субсчета второго порядка: «Неснижаемый остаток» и «Платежный лимит».

Если организация открыла несколько счетов (по каждой карте), то субсчет 55.4 создается по каждому из них. Если к одному р/с оформлено несколько карт разных работников, которые осуществляют платежи в рамках общего лимита, необходимость вести аналитический учет в разрезе держателей определяется предприятием самостоятельно.

В тех случаях, когда к единственному расчетному счету привязана корпоративная карта, целесообразно создать субсчет к сч. 51 или 52.

Учет операций

Правила отражения операций для удобства представлены в таблице:

Перечисление суммы платежного лимита и неснижаемого остатка (в руб.) с р/с предприятия на карточный счет (рублевый)

Перечисление платежного лимита и неснижаемого остатка в инвалюте с валютного счета на корпоративный.

Платежный документ, банковская выписка.

Поступление кредитных средств на счет карт на дату разового зачисления, если с банковской структурой заключен соответствующий договор

Ордер банка, банковская выписка.

Поступление кредитных средств на карточный счет в день оплаты кредитными средствами банковской организации в случае отсутствия собственных денег предприятия, если с банком подписан договор овердрафта

Банковская выписка, ордер.

Оплата банковских комиссий за оформление, выпуск, обслуживание карты

Банковская выписка, бухгалтерская справка.

Начисление процентов по кредиту, предоставленному по корпоративной карте

Банковская выписка, бухгалтерская выписка.

Перечисление средств в счет погашения кредита или процентов по займу, полученному в связи с использованием карты

Платежное поручение (документ), банковская выписка.

Для отражения пополнения корпоративной карты в «1С » используется документ «Списание с р/с». Он находится в разделе «Банк и касса».

Учет расчетов

Существует два варианта отражения операций: упрощенный и академический. Их особенности показаны в таблицах.

Отражение сумм оплаченных картой работ, услуг, товаров, а также наличных, снятых с карты в разрезе держателей (подотчетных сотрудников) на дату, указанную в банковской выписке

Банковская выписка с приложением расшифровки по корпоративным картам.

10, 15, 25, 20, 26, 44, 40 и пр.

Отражение оплаченных материалов, работ, услуг, в соответствии с авансовым отчетом, предъявленным сотрудником с приложением подтверждающих документов, на дату предоставления отчета.

Счета, билеты, квитанции, чеки, оригиналы слипов, чеков банкоматов и пр.

10, 20, 26, 44 и пр.

Отражение материалов, работ, услуг, оплаченных корпоративной картой, в соответствии с отчетом с подтверждающей документацией на дату его предоставления

Билеты, чеки, оригиналы слипов, чеков терминалов и пр.

Отражение операции, совершенной по карте, но не учтенной по счету в банке

Отражение суммы оплаченных товаров, работ, услуг, наличности, снятой с карты, в разрезе подотчетных лиц в день отражения их по банковской выписке

Выписка банка с расшифровкой по картам.

Если дата отчета по корпоративной карте совпадает с днем отражения операции в выписке банка, проводки осуществляются по первому варианту.

Дополнительно для обоих вариантов следует учесть суммы ущерба:

Отражение размера материального ущерба, возникшего вследствие непредъявления сотрудником подтверждающих документов либо в связи с использованием средств карты на личные нужды

Банковская выписка, бухгалтерская справка.

Компенсация вреда сотрудником через кассу предприятия или вычетом из заработка

Бухгалтерская справка, приходный ордер.

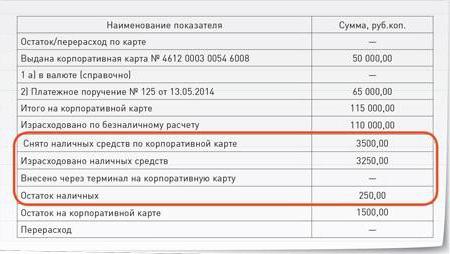

Отчет по корпоративной карте: пример

Сотрудник, получивший средства под отчет, должен предоставить документ, в котором расписаны все произведенные затраты. К нему прилагаются подтверждающие бумаги. Соответствующие предписания установлены в Порядке, утвержденном указанием ЦБ.

Приказом Госкомстата от 2001 г. утверждена типовая форма отчета АО-1.

В бланке, однако, отсутствуют строки, в которых можно отразить операции по корпоративным картам. Исправить ситуацию можно, двумя способами:

- Дополнить типовую форму. Как установлено в Порядке, организация вправе вносить в унифицированную форму дополнительные строки.

- Разработать бланк самостоятельно. Унифицированные формы с 01.01.2013 г. не считаются обязательными для предприятий. Соответствующее положение вытекает из ФЗ №402.

Рассмотрим пример. Сотруднику была выдана корпоративная карта Сбербанка , на которой доступно 50 тыс. руб. Ему было поручено купить многофункциональное устройство, стоимость которого 110 тыс. руб. В соответствии с платежным поручением, на карту было перечислено 65 тыс. руб. После приобретения устройства в остатке оказалось 5 000 руб.

Бухгалтер предприятия дополняет типовую форму отчета несколькими строками. В первую очередь, предусматриваются графы для отражения сумм средств на дату начала пользования картой:

- «Остаток по карте». Эта строка заполняется, если работник платежный инструмент не сдавал.

- «Выдача карты №…». В этой строке указываются сведения, если платежный инструмент выдан перед исполнением задания.

Остаток по карте признается по условиям примера равным 0, так как сотруднику карту выдали перед выполнением поручения. В строке «Выдана карта» указывается ее номер и доступная сумма.

Для отражения пополнения средств в отчет добавлена графа «Платежное поручение». Здесь указывается дата, номер документа.

В строке «Итого» должна содержаться сумма остатка по выданной карте и размер дополнительного перечисления. По условиям примера, общий итог 115 тыс. руб.

На обратной стороне отчета должны быть перечислены документы, которыми сотрудник подтверждает произведенные траты. Работник должен указать дату расходов и сумму.

Снятие наличности

При разработке формы отчета необходимо предусмотреть ситуацию, когда у работника не будет возможности расплатиться за услуги или товары безналичным расчетом. Соответственно, сотруднику придется обналичить требуемую сумму.

Для отражения таких операций добавляются следующие строки:

- «Снято с карты».

- «Израсходовано наличности».

- «Внесено на карту через терминал».

- «Остаток наличности».

Все операции со средствами отражаются на лицевой части отчета.

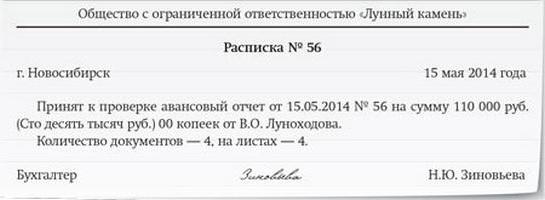

Расписка о получении документа

Подотчетный работник должен предоставить отчет бухгалтеру или руководителю предприятия. После этого документ проверяется, затем утверждается директором организации.

Товары, услуги, приобретенные сотрудником, приходуются. Работник получает расписку о принятии отчета – нижнюю часть бланка. Если в форме, разработанной предприятием, она не предусмотрена, расписка составляется в произвольном виде.

Утверждение бланка

По общим правилам, утвердить форму, разработанную предприятием самостоятельно, должен руководитель. Такое предписание устанавливается в ФЗ № 402. Это же требование действует и в случае, если организация использует унифицированную форму.

Обычно образцы бланков первичных документов приводятся в приложениях к приказу об утверждении учетной политики.

Открытие счета

Для создания счета с корпоративными картами от предприятия потребуются в первую очередь документы, необходимые для открытия обычного р/с. Кроме этого, необходимо написать заявление, форма которого предоставляется банком. Оно пишется на каждого сотрудника-держателя карты. Также прилагаются документы, по которым соответствующие работники идентифицируются.

Речь, в частности, о паспорте, а также документах, подтверждающих трудовые правоотношения с предприятием (копия договора). Банк может затребовать и иные бумаги при необходимости.

Источник: fb.ru