Сторонников использования ROI (Return on Investment) достаточно много, как и его противников. Первые утверждают, что коэффициент рентабельности позволяет хотя бы примерно оценить полезность тех или иных инвестиций. Противники же уверяют, что использовать ROI нет смысла, так как этот показатель не может быть объективным, а человек, занимающийся составлением отчета, на первый план будет стараться выставить свою полезность, а не общий показатель доходности капиталовложений.

Что такое ROI

ROI – это коэффициент рентабельности инвестиций. Данный показатель измеряется в процентах и позволяет оценить убыточность или прибыльность той или иной инвестиции. Для расчета данного показателя нужно знать только 2 вещи: размер инвестиций и доход от вложений.

ROMI – то же, что и ROI, но только для оценки эффективности маркетинговых вложений. Показатель ROMI учитывает только маркетинговые расходы, не принимая в расчет остальные затраты, например расходы на производство товара.

Если говорить простыми словами, то ROI (Return on Investment) – это показатель, который демонстрирует то, насколько невыгодной или выгодной является инвестиция. Под инвестициями подразумеваются капиталовложения непосредственно в бизнес, то есть: расходы на аренду помещения, оплату налогов, зарплаты сотрудникам, закупку сырья, маркетинг, оборудование для работы и т. д.

Зачем считать ROI

Расчет ROI необходимо делать тогда, когда нужно узнать, в каком объеме возвращаются средства, вложенные в проект, команду или рекламную кампанию. Также РОИ нужен для того, чтобы не допустить ошибок в процессе распределения бюджетных средств, которые могут привести к пустой трате средств.

Коэффициент рентабельности позволяет принять верное управленческое решение: прекратить участие в проекте или закрыть его, оставить канал продвижения или убрать его, продолжить покупать сырье для производства продукта и т. п. В основном, ROI используется инвесторами, однако и маркетологи используют этот показатель для оценки эффективности рекламных кампаний, называя его ROMI (формула расчет при этом идентична).

- при капиталовложениях в новое дело, покупке акций и прочих инвестициях;

- для анализа рекламных вложений, чтобы оценить, какой процент прибыли получен за тот или иной рекламный проект;

- при инвестировании в свою компанию – к примеру, при обновлении ПО используемого оборудования, улучшении качества обслуживания и т. д.

Показатель ROI показывает эффективность вложений, а значит – указывает, что на полученный результат нужно обращать внимание.

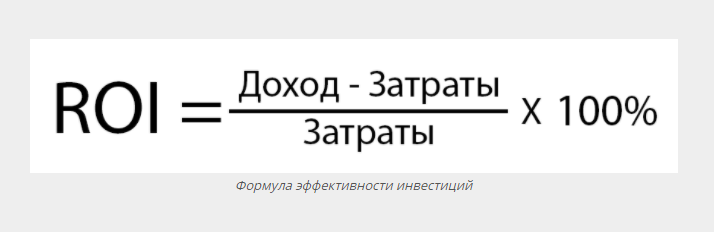

ROI формула расчета

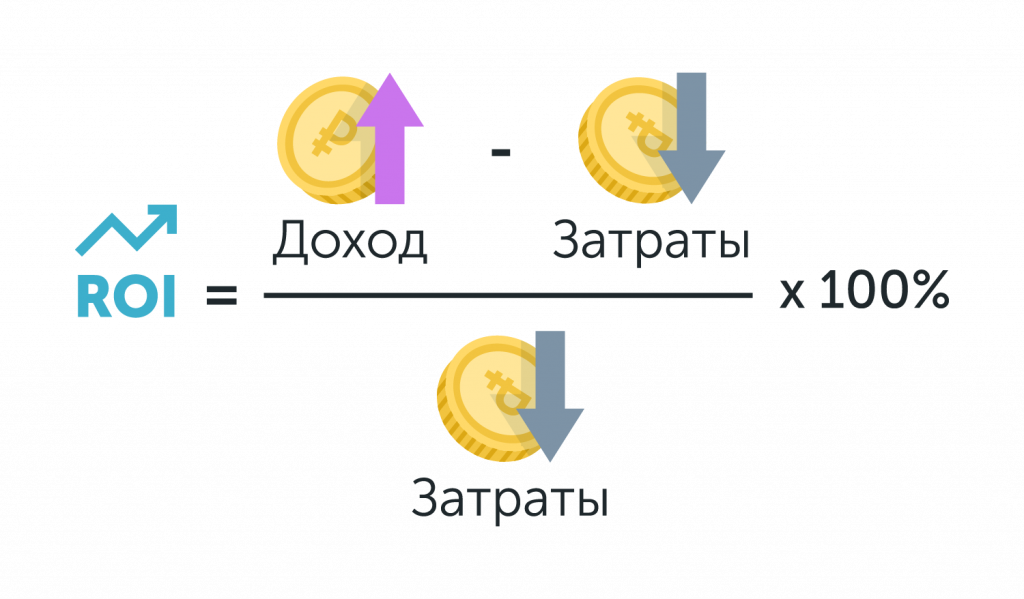

Рентабельность проекта формула расчета:

Первая часть формулы — это чистый доход (выручка, которую получила компания за определенный период). Затраты – это все издержки и расходы.

Формула окупаемости учитывает весь доход и все затраты на один проект, а результаты расчетов выражаются в процентах. Для инвесторов формула максимально понятна. Из общего дохода вычитается сумма инвестиций. Получая конечную прибыль, делим результат на сумму инвестиций. Умножаем на 100, чтобы получить результат в процентных выражениях.

Важно заметить, что результат вложений может быть как положительным, так и отрицательным.

Какой ROI считается хорошим

Пример возможных результатов расчета ROI:

- ROI < 100% — вложения не окупились, а потраченные средства превысили полученный чистый доход. Нужно пересмотреть эффективность инвестиций, но для начала следует проверить остальные показатели эффективности.

- ROI > 100% — вложения полностью окупились, доля рекламных расходов не превышает доход, проект приносит прибыль. Никаких действий проводить не нужно, рентабельность инвестиций высокая.

- ROI = 100% — вложения полностью окупились (есть возврат инвестиций), но проект так и не начал приносить доход от капиталовложений. Рекомендуется полностью проверить продукт, затраты и устранить ошибки.

Однако важно заметить, что для валютных и фондовых рынков, показатель ROI может считаться хорошим как при положительных, так и при отрицательных значениях. Все дело в том, что многие инвесторы вкладывают деньги в недооцененные активы (металлы, ценные бумаги и т. п.), которые со временем резко изменяются в цене. В данном случае рост и падение стоимости активов может наблюдаться всего за пару часов, поэтому ROI будет необъективным в качестве показателя эффективности капиталовложений.

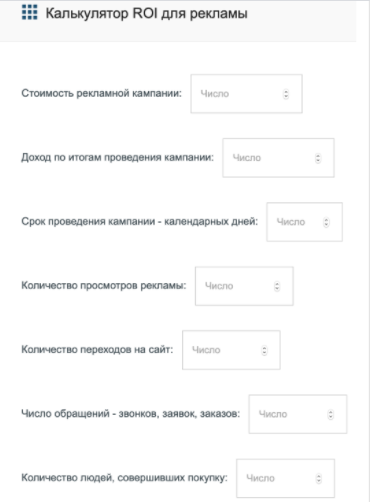

Как рассчитать ROI: в Excel или онлайн?

Считая показатель ROI есть большая вероятность допустить ошибку, не учтя важные показатели. Именно поэтому нужно знать, как считать ROI правильно. Так, чтобы потратить на расчет минимум времени, не допустив ошибок в процессе указания данных, можно использовать несколько автоматических способов для расчета ROI: специальный сервис для расчета или таблицы Excel.

Ciox – удобный калькулятор, который имеет все необходимые переменные.

Checkroi – сервис, позволяющий рассчитать ROI и еще ряд других маркетинговых показателей.

Также для расчета можно воспользоваться таблицей в Excel и там же хранить все полученные данные.

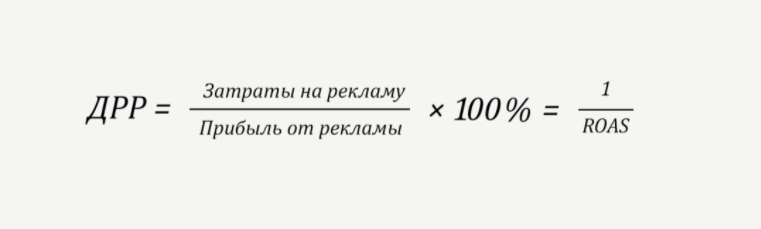

Отличие ROI от ДРР

ДРР – это доля рекламных расходов. Данный показатель особенно популярен в российском e-commerce. ДРР показывает отношение затрат на рекламу и полученную с неё прибыль. С помощью специальной формулы удается произвести точный расчет, чтобы определить, сколько % от полученного дохода составляют затраты на продвижение рекламной кампании.

Реальный доход – формула расчета ДРР:

Показатель ДРР не должен быть выше 100%, а иначе рекламная кампания будет считаться убыточной. Чем ниже показатель ДРР, тем выше эффективность рекламной кампании.

В каких случаях ROI не работает

ROI – это не универсальный инструмент. Существует достаточно много ситуаций, в которых опираться на данный показать абсолютно бессмысленно. Так, ROI не работает в случаях, когда клиент принимает решение об инвестиции спустя определенное время. К примеру, когда на продажу выставлена квартира, предприятие или другая дорогая вещь.

В таком случае, клиент совершит покупку не сразу, а только после того, как взвесит все за и против. В результате этого показатель ROI будет не актуальным и утратит свою ценность.

Как правильно посчитать окупаемость: примеры

Пример расчета ROI для рекламной кампании в Google Ads.

В месяц мы тратим на рекламную кампанию 40 тысяч рублей. Покупатели купили товаров на 120 тысяч рублей. Себестоимость составила 90 тысяч рублей.

Валовая прибыль – 120 000 – 90 000 = 30 000 рублей.

ROI = (30 000 — 40 000) / 40 000 х 100 = -25%.

Исходя из приведенного примера мы получаем, что на каждый инвестируемый рубль мы потеряли 0,25 копеек. В этом случае рекомендуется запустить другой вид рекламы или внимательно пересмотреть канал продвижения.

Пример расчета ROI для ценных бумаг:

Инвестор вкладывает деньги в акции. В апреле их стоимость составляла 8 долларов (за 1 шт.). Каждый месяц инвестор получает с акций дивиденды – 0,5 доллара. В августе стоимость акций возросла до 20 долларов. Инвестор решил их продать и получил прибыль:

Дивиденды + Чистый доход = (20 — 8) + (0,5 х 5) = 14,5 доллара.

(0,5 x 5) — это дивиденды за 5 месяцев: с апреля по август.

ROI = 14,5 / 8 х 100% = 181,25%.

В этом случае показатель ROI высокий. Это говорит о том, что инвестиция была удачна, а за каждый вложенный доллар мы получили 1,8 доллара чистой прибыли.

Заключение

ROI – это показатель, отражающий убыточность или прибыльность совершенных инвестиций. Однако несмотря на явные преимущества, данный инструмент имеет два недостатка, которые важно учитывать:

- оценка ROI малоинформативная, а показатель будет работать только в совокупности с другими данными;

- показатель не статичен и никак не привязан к экономическим факторам и курсам валют.

Обобщая все вышеперечисленное, нужно понимать, что ROI – это действительно полезный и удобный инструмент, однако нужно знать, как и в каких ситуациях им следует пользоваться.

Источник: 2domains.ru

Как рассчитать доходность инвестиций в бизнес

ROI – показатель рентабельности вложений или ещё его называют коэффициентом возврата инвестиций от английского термина Return On Investment. Это значение считается в процентных соотношениях. Если показатель выше 100% – говорит о прибыльности капиталовложений, а если ниже 100% – об убыточности.

Рентабельность инвестиций считают много где: в бизнесе, при сделках с недвижимостью, при запуске рекламных кампаний и в других сферах. Коэффициент показывает целесообразность вложения денег в проект. В случае с маркетингом, ROI помогает определить эффективность проводимых мероприятий в разрезе повышения объема продаж.

Формула расчета окупаемости инвестиций

Вычисление показателя сводится к элементарной математике: ROI (Return On Investment) = (доход вложений – размер затрат) / размер инвестиций * 100%Где,

- Доход от вложений – существующая прибыль от продаж товара или услуги за отчетный период, совокупный объем выручки;

- Размер затрат – сумма денег, которая тратится на получение дохода за определенный срок;

- Размер инвестиций – сумма вложений в покупку бизнеса или недвижимости, маркетинг. Это значение может равняться размеру затрат, например, при определении эффективности рекламной кампании.

Рассмотрим на примере несколько вариантов вычисления ROI по формуле.

Допустим, нам необходимо рассчитать рентабельность контекстной рекламы. При бюджете 10 000 рублей (расход) в месяц, через объявления в поисковой выдаче продали товаров на 30 000 рублей (доход). Считаем: ROI = (30 000 – 10 000)/10 000*100% = 200%

Окупаемость кампании 200%, то есть на каждый потраченный рубль возвращается два.

Попробуем определить окупаемость вложений в малом бизнесе, например, при покупке мини-завода по изготовлению тротуарной плитки. Имеем такие входные данные: сумма инвестиций или стоимость завода – 300 000 руб, доходность в месяц – 150 000 руб, размер трат ежемесячно – 120 000 руб. Считаем:

ROI = (150 000 – 120 000) *12/300 000 *100% = 120%

Окупаемость составляет в среднем 1,2 рубля на каждый вложенный рубль. Покупка достаточно рискованная, так как значение рентабельности не сильно выше безубыточного уровня. Решаясь на такую сделку, необходимо учитывать различные факторы – сезонность продаж, конкуренцию на рынке, стоимость сырья и другие.

Как с помощью ROI оценить эффективность рекламы?

Оценку окупаемости маркетинговых и рекламных кампаний следует выполнять ежемесячно. Это позволит отслеживать эффективные каналы и больше в них инвестировать. Таким же образом определяются убыточные каналы: их либо просто отключаем или же изменяем стратегию работы.

На примерах выше мы научились считать ROI показатель, а теперь давайте рассмотрим, какие действия необходимо выполнять при положительных и отрицательных значениях окупаемости рекламы:

- На каналах с наибольшим показателем повышается активность действий. Например, увеличивается количество контекстных объявлений, улучшаются позиции показа в поиске и рекламной сети, расширяется охват и другое.

- На каналах с наименьшими значениями ROI уменьшается активность: снижаем стоимость объявлений, отключаем малоэффективные рекламные площадки, работаем с контекстом и ключевыми фразами, подстраиваем под запросы ЦА.

На оценку показателя окупаемости влияет процент оплаты менеджерам или сервисам, сезонность товара или услуги, геолокация и другие дополнительные факторы.

Когда ROI показатель малоэффективен?

Коэффициент нельзя считать универсальным инструментом для всех сфер бизнеса. Например, ROI дает ошибочные значения при продаже дорогих товаров и услуг, когда посетитель долго выбирает и сравнивает с конкурентами на рынке. Например, клиент пришел через контекстное объявление, изучил предложение и ушел. По логике, это неэффективный канал. Но через неделю он вернулся и купил.

К недостаткам также относят:

- Статичность коэффициента. Значения рассчитываются на определенную дату без учета курса валют и других экономических факторов;

- Малоинформативная оценка. Получить с помощью расчета точный показатель, который бы учитывал нюансы проекта, сделки, кампании – трудно. Этот инструмент эффективно использовать в совокупности с другими индикаторами.

В маркетинговой сфере ROI или ROMI (Return On Marketing Investment) показывает только финансовую полезность или убыточность инвестиций за отчетный период. При этом не учитывается повышение лояльности клиента к компании, видимость для СМИ и другие перспективные параметры.

Как повысить ROI?

Коэффициент окупаемости рекламных кампаний и маркетинговых мероприятий можно повысить следующим образом:

- Соблюдение принципа последовательности в рекламе. Алгоритм такой: контекстное объявление содержит поисковой запрос, ссылка ведет на целевую страницу, которая соответствует тематике рекламы и тому, что ищет пользователь. Например, объявление с запросом «купить шубу из норки в Москве» должно вести посетителя в каталог продажи шуб, а не на главную страницу сайта. Также и менеджер должен говорить с клиентом о шубах, а не о гаджетах или бытовой технике.

- Подключение новых каналов рекламы. Выжимать один источник и игнорировать другие – малоэффективно. Используйте все, но считайте ROI. Прибыльные каналы развивайте, убыточные отключайте или модернизируйте.

- Рекламные предложения, объявления соответствуют запросам пользователей. Подбирайте ключевые слова с учетом потребностей ЦА в вашей нише.

Мы узнали, что такое ROI в маркетинге и других сферах бизнеса. Научились вычислять окупаемость вложенных финансов в рекламные кампании. Изучили, как оценить эффективность маркетинговых мероприятий, повысить ROI. Рассмотрели случаи, когда коэффициент не информативен.

Важно помнить, что расчет рентабельности – это не универсальный инструмент, а один из многих индикаторов, помогающих анализировать финансовые показатели.

Источник: www.calltouch.ru

Методика расчета средней цены и доходности

По каким формулам рассчитывается доходность инвестиций?

Специфика расчета доходности инвестиционного портфеля во многом будет зависеть от того, как именно вы им управляете, какие сделки проводите и какие финансовые инструменты используете. Рассмотрим несколько наиболее частых ситуаций и расскажем, как считается доходность для каждой из них.

Для расчетов будем использовать несколько важных показателей:

Стоимость позиции — стоимость актива в портфеле.

Средняя цена — цена актива, от которой рассчитывается прибыль или убыток по позиции.

Абсолютная доходность — доходность позиции относительно ее средней цены в рублях, долларах или другой валюте, в которой торгуется этот актив.

Относительная доходность — доходность позиции относительно ее средней цены в процентах.

Ситуация 1. Купили актив, больше его не покупаете и не продаете

Представим, что вы просто купили интересующий вас актив, который не планируете продавать или докупать. В этом случае доходность позиции будет считаться как разница между ценой покупки и текущей ценой актива на бирже.

Например, вы купили 10 акций компании Х по цене 100 ₽. Через некоторое время цена на акции Х выросла до 150 ₽.

Абсолютная доходность = (количество акций × текущая биржевая цена) − (количество акций в момент покупки × цена акций в момент покупки), или (10 × 150) − (10 × 100) = 500 ₽.

Относительная доходность = (абсолютная доходность) / (количество акций × цена покупки) × 100%, или 500 / (10 × 100) × 100% = 50%

Ситуация 2. Периодически докупаете один и тот же актив, не продаете

Представим, что вы купили интересующий вас актив, которые не планируете продавать, только периодически докупать в разное время. В этом случае мы посчитаем среднюю цену покупки по методу среднего арифметического значения, а затем будем считать доходность позиции как разницу между средней ценой актива и текущей ценой актива на бирже.

Например, вы купили 10 акций компании Х по цене 100 ₽. Через некоторое время цена на акции Х выросла до 130 ₽, но вы решили купить еще 20 акций.

Средняя цена акций = ((цена первой покупки × количество акций) + (цена второй покупки × количество акций)) / (общее количество акций), или ((100 × 10) + (130 × 20)) / 30 = 120 ₽.

Еще через некоторое время цена акций выросла до 160 ₽.

Абсолютная доходность = (количество акций × текущая биржевая цена) − (общее количество акций × средняя цена), или (30 × 160) − (30 × 120) = 1200 ₽.

Относительная доходность = (абсолютная доходность) / (количество акций × средняя цена) × 100%, или 1200 / (30 × 120) × 100% = 33,33%.

Важно: для расчета средней цены покупки валюты действуют дополнительные правила. Дивиденды, купоны и любые другие поступления валюты учитываются как покупка валюты. Вывод валюты, покупка валютных ценных бумаг и комиссии, уменьшающие валютную позицию, учитываются как продажа валюты. Это необходимо для правильного учета средней цены.

Ситуация 3. Несколько раз купили один и тот же инструмент, потом часть продали

В этом случае расчеты будут выглядеть немного сложнее — по методу ФИФО.

ФИФО (от английского First In First Out / FIFO) — это метод, по которому ведется учет активов на брокерских счетах и расчет налогооблагаемой базы с точки зрения налогового законодательства.

ФИФО применяется, когда один и тот же актив в портфеле — например, акции определенной компании — покупался в ходе нескольких сделок и по разным ценам. Тогда при продаже части позиции по этому активу первыми будут учитываться те акции, которые приобретались раньше всего.

Например, вы купили акции Х за три сделки. Сначала вы купили одну акцию по цене 30 ₽. Через неделю купили вторую акцию по цене 80 ₽, а через месяц купили еще одну по цене 100 ₽.

Средняя цена акций Х после трех покупок: (30 + 80 + 100) / 3 = 70 ₽.

Абсолютная доходность акций Х при текущей цене в 100 ₽: (количество акций × текущая биржевая цена) − (количество акций × средняя цена), или (3 × 100) − (3 × 70) = 90 ₽.

Относительная доходность акций Х при текущей цене в 100 ₽: (абсолютная доходность) / (количество акций × средняя цена) × 100%, или 90 / (3 × 70) × 100% = 42,85%.

Спустя два месяца цена на эти акции выросла до 150 ₽ за штуку, и вы решили продать две акции из вашего портфеля. Вот как будет выглядеть расчет средней цены по методу ФИФО:

Сначала из средней цены вычеркивается акция, которую вы купили первой по цене 30 ₽.

Затем вычитается акция, которую вы купили второй по цене 80 ₽.

В результате продажи в портфеле останется одна акция с ценой покупки по 100 ₽. Это и будет средняя цена, от которой будет считаться абсолютная и относительная доходность позиции.

Абсолютная доходность акции Х при текущей цене в 150 ₽: (количество акций × текущая биржевая цена) − (количество акций × средняя цена), или (1 × 150) − (1 × 100) = 50 ₽.

Относительная доходность акции Х при текущей цене в 150 ₽: (абсолютная доходность) / (количество акций × средняя цена) × 100%, или 50 / (1 × 100) × 100% = 50%.

В веб‑терминале вы можете изменить вариант подсчета средней цены: по методу ФИФО или методу средневзвешенной цены. Налог при этом в любом случае будет считаться по методу ФИФО. Выбор метода средневзвешенной цены позволит лишь изменить вариант отображения доходности в интерфейсе терминала.

Подробнее про метод средневзвешенной цены (WAVG)

Метод средневзвешенной цены (Weighted Average / WAVG) — позволяет оценить эффективную доходность ваших открытых позиций: средняя цена актива изменяется только в том случае, если вы докупаете активы, и не изменяется, когда вы частично продаете их.

Например, вы сформировали в своем портфеле позицию по акциям компании Х и для этого совершили три сделки. Сначала вы купили одну акцию по цене 30 ₽. Через неделю купили вторую акцию по цене 80 ₽, а через месяц добавили еще одну, но уже по цене 100 ₽.

Средняя цена акции Х после трех покупок: (30 + 80 + 100) / 3 = 70 ₽.

Абсолютная доходность акций Х при текущей цене в 100 ₽: (количество акций × текущая биржевая цена) − (общее количество акций × средняя цена), или (3 × 100) − (3 × 70) = 90 ₽.

Относительная доходность акций Х при текущей цене в 100 ₽: (абсолютная доходность) / (количество акций × средняя цена) × 100%, или 90 / (3 × 70) × 100% = 42,85%.

Спустя два месяца цена на эти акции выросла до 120 ₽ за штуку, и вы решили продать две акции из вашего портфеля. Вы не обнулили позицию по акциям Х, поэтому их средняя цена не изменится и останется на уровне в 70 ₽ за акцию.

Абсолютная доходность акции Х при текущей цене в 120 ₽: (количество акций × текущая биржевая цена) − (общее количество акций × средняя цена), или (1 × 120) − (1 × 70) = 50 ₽.

Относительная доходность акций Х при текущей цене в 120 ₽: (абсолютная доходность) / (количество акций × средняя цена) × 100%, или 50 / (1 × 70) × 100% = 71,43%.

Ситуация 4. Как считается доходность и средняя цена при торговле в шорт?

В этом случае расчеты также будут проходить по методам ФИФО или WAVG, описанным в ситуации 3, но с небольшими изменениями.

При торговле в шорт

позиция открывается продажей, поэтому и средняя цена будет рассчитываться по ценам продажи актива.

Например, вы продали в шорт по одной акции Х за 100 ₽, а затем за 80 и 30 ₽.

Средняя цена продажи = (100 + 80 + 30) / 3 = 70 ₽.

Абсолютная доходность шорт‑позиции при цене в 30 ₽: (количество акций × средняя цена) − (количество акций × текущая биржевая цена) = (3 × 70) − (3 × 30) = 120 ₽.

Относительная доходность этой шорт‑позиции: (абсолютная доходность) / (количество акций × средняя цена) × 100% = 120 / (3 × 70) × 100% = 57,14%.

Если затем вы выкупите одну акцию Х, то шорт‑позиция сократится. А из расчета доходности пропадет та акция, которую вы продали первой.

Продолжим пример. Шорт по акциям Х был открыт за три сделки: первая продажа за 100 ₽, вторая — за 80 ₽, третья — за 30 ₽.

Если выкупить одну акцию Х, то из расчета средней цены будет исключена акция, проданная в первой сделке за 100 ₽. Средняя цена будет рассчитана заново.

Средняя цена продажи = (80 + 30) / 2 = 55 ₽.

Абсолютная доходность оставшейся шорт‑позиции при цене в 30 ₽: (количество акций × средняя цена) − (количество акций × текущая биржевая цена) = (2 × 55) − (2 × 30) = 50 ₽.

Относительная доходность этой шорт‑позиции: (абсолютная доходность) / (количество акций × средняя цена) × 100% = 50 / (2 × 55) × 100% = 45,45%.

При перевороте позиции

старая средняя цена сбрасывается и рассчитывается новая.

Например, у вас на счете было 70 акций, а вы продали 100. То есть, позиция из 70 акций закрылась, и открылась новая шорт‑позиция на 30 акций.

По этим 30 акциям начнется новый расчет средней цены, которая не будет зависеть от средней цены старой лонг‑позиции по 70 акциям.

Как считается доходность и средняя цена при торговле в шорт по методу WAVG

При торговле в шорт средняя цена по методу WAVG будет изменяться только при увеличении шорт‑позиции, то есть при продажах. Выкуп части шорт‑позиции не будет влиять на среднюю цену.

Например, вы сформировали шорт по акциям Х за три сделки: продали по одной акции за 100 ₽, а затем за 80 и 30 ₽.

Средняя цена акции Х после трех покупок: (100 + 80 + 30) / 3 = 70 ₽.

Абсолютная доходность шорт‑позиции при цене в 30 ₽: (количество акций × средняя цена) − (количество акций × текущая биржевая цена) = (3 × 70) − (3 × 30) = 120 ₽.

Относительная доходность этой шорт‑позиции: (абсолютная доходность) / (количество акций × средняя цена) × 100% = 120 / (3 × 70) × 100% = 57,14%.

Если затем вы выкупите одну акцию Х, то шорт‑позиция сократится. Но вы не обнулили позицию, поэтому средняя цена по методу WAVG так и останется на уровне 70 ₽.

Абсолютная доходность оставшейся шорт‑позиции при цене в 30 ₽: (количество акций × средняя цена) − (количество акций × текущая биржевая цена) = (2 × 70) − (2 × 30) = 80 ₽.

Относительная доходность этой шорт‑позиции: (абсолютная доходность) / (количество акций × средняя цена) × 100% = 80 / (2 × 70) × 100% = 57,14%.

При перевороте позиции старая средняя цена сбрасывается даже при расчете по методу WAVG. Так происходит, так как переворот позиции — это полное закрытие старой позиции и открытие новой в противоположном направлении.

Например, у вас на счете было 70 акций, а вы продали 100. То есть позиция из 70 акций закрылась, и открылась новая шорт‑позиция на 30 акций.

По этим 30 акциям начнется новый расчет средней цены, которая не будет зависеть от средней цены старой лонг‑позиции по 70 акциям.

Ситуация 5. Сделки с облигациями

Доходность по облигациям на вкладке «Главная» не учитывает накопленный купонный доход (НКД) и выплаченный купонный доход.

Например, вы купили три облигации по цене 990 ₽. В момент покупки вы заплатили НКД в размере 10 ₽. Средняя цена облигаций будет равна цене покупки — 990 ₽. Спустя месяц цена облигаций выросла до 1000 ₽, НКД составляет 20 ₽.

Абсолютная доходность облигаций = (количество облигаций × текущая биржевая цена) − (количество облигаций × средняя цена), или (3 × 1000) − (3 × 990) = 30 ₽.

Относительная доходность облигаций = (абсолютная доходность) / (количество облигаций × средняя цена) × 100%, или 30 / (3 × 990) × 100% = 1,01%.

Если у облигации есть эффект амортизации, то при расчете средней цены и доходности амортизация будет учтена только после того, как номинал облигации зачислят на торговый счет.

Ситуация 6. Сделки с фьючерсами

Расчет доходности фьючерсов отличается от расчета доходности ценных бумаг и валюты, так как доход и убыток по фьючерсам ежедневно начисляется и списывается в виде вариационной маржи.

Абсолютная доходность фьючерса «за всё время» = Начисленная вариационная маржа с момента открытия позиции + Текущая вариационная маржа с момента последнего клиринга

Что такое клиринг и вариационная маржа

Клиринг — это короткий технический перерыв при торгах фьючерсами, во время которого биржа подсчитывает промежуточный финансовый результат по сделке и начисляет либо списывает деньги с торгового счета инвестора. В течение торгового дня проходит два клиринга: промежуточный — с 14:00 до 14:05, и основной — с 18:50 до 19:05.

Начисленная вариационная маржа — финансовый результат по фьючерсу, который был начислен или списан с брокерского счета во время клирингов. Подробнее про вариационную маржу

Текущая вариационная маржа — разница между текущей ценой фьючерса в рублях и его ценой с момента последнего клиринга. Чтобы посчитать цену фьючерса в рублях, нужно стоимость фьючерса в пунктах умножить на стоимость пункта цены.

Например, вы приобрели фьючерс на индекс РТС и в течение срока владения в виде вариационной маржи получили 1000 ₽. А с момента последнего клиринга стоимость фьючерса в рублях выросла еще на 200 ₽ — это текущая маржа.

Доходность фьючерса за всё время составит: 1000 + 200 = 1200 ₽.

Абсолютная доходность фьючерса «за сегодня» = Начисленная вариационная маржа за текущую биржевую сессию + Текущая вариационная маржа

Основная биржевая сессия на срочном рынке идет до 18:50 по московскому времени. Если фьючерс подорожает или подешевеет во время дополнительной вечерней сессии (с 19:05 до 23:50), то это изменение цен войдет в доходность следующей биржевой сессии.

Например, вы приобрели фьючерс на индекс РТС несколько дней назад.

С момента последнего вечернего клиринга стоимость фьючерса поднялась на 5000 ₽, но дневного клиринга еще не было. Тогда абсолютная доходность фьючерса «за сегодня» составит: 0 + 5000 = 5000 ₽.

Если во время дневного клиринга за фьючерс начислят эти 5000 ₽, а затем его стоимость вырастет еще на 1000 ₽, то доходность фьючерса «за сегодня» составит: 5000 + 1000 = 6000 ₽.

Подробный пример расчета абсолютной доходности «за сегодня»

Пример расчета доходности фьючерса «за сегодня» до вечернего клиринга

В понедельник в 11:00 по московскому времени был куплен фьючерс на нефть марки BRENT.

Затем стоимость этого фьючерса выросла на 5000 ₽. Они будут начислены на счет инвестора во время промежуточного клиринга с 14:00 до 14:05. 5000 ₽ — это начисленная вариационная маржа.

С 14:05 до 18:50 стоимость фьючерса выросла еще на 1500 ₽ — это текущая вариационная маржа.

В 18:50 доходность «за сегодня» составит: 5000 + 1500 = 6500 ₽.

Пример расчета доходности фьючерса «за сегодня» после вечернего клиринга

В 19:05 (после вечернего клиринга) доходность «за сегодня» обнулится и будет считаться заново.

Если с 19:05 до 23:50 стоимость фьючерса вырастет, например, еще на 2000 ₽, то и новая доходность «за сегодня» составит 2000 ₽.

Пример расчета доходности фьючерса «за сегодня» на следующий день

На следующий календарный день доходность также будет считаться с учетом доходности вечерней сессии прошлого дня.

Во вторник в 12:00 стоимость фьючерса выросла на 1000 ₽ от цены при завершении торгов в 23:50 прошлого дня.

Тогда текущая маржа, как и доходность «за сегодня», составит: 2000 + 1000 = 3000 ₽.

Относительная доходность фьючерса = Абсолютная доходность фьючерса / (Стоимость фьючерса в рублях − Абсолютная доходность фьючерса) × 100%

Например, текущая стоимость фьючерса — 50 000 ₽, абсолютная доходность «за всё время» — 5000 ₽, а «за сегодня» — 1000 ₽.

Относительная доходность фьючерса «за всё время» = 5000 / (50 000 − 5000) × 100% = 11,11%.

Относительная доходность фьючерса «за сегодня» = 1000 / (50 000 − 1000) × 100% = 2,04%.

Что такое средняя цена и для чего она нужна?

Средняя цена акции — это значение, которое показывает среднюю цену, по которой вы сформировали позицию по ценной бумаге. Именно от средней цены рассчитывается прибыль или убыток по позиции.

Если вы купите акции за одну сделку, то средняя цена покупки будет такой же, как цена самой сделки, а доходность будет посчитать легко.

Например, вы купили 11 акций компании Х по 100 ₽. Затем они выросли до 120 ₽. Доходность составит: (120 − 100) × 11 = 220 ₽.

Но если вы купите актив за несколько сделок с разной ценой, то формула расчета доходности заметно усложнится: в ней придется использовать данные о каждой сделке.

Например, вы купили 5 акций Y по 54 ₽, затем еще 7 акций той же компании по 65 ₽ и еще 2 акции по 47 ₽. Спустя некоторое время стоимость акций выросла до 80 ₽.

Формула расчета доходности стала очень длинной: ((80 − 54) × 5) + ((80 − 65) × 7) + ((80 − 47) × 2) = 301 ₽.

Чем больше было сделок по разной цене, тем длиннее станет формула. Чтобы упростить расчет доходности, можно ввести понятие средней цены покупки акции.

Средняя цена покупки акций Y из прошлого примера: (54 × 5 + 65 × 7 + 47 × 2) / (5 + 7 + 2) = 58,5 ₽.

Теперь мы знаем среднюю цену, по которой сформировали свою позицию. Рассчитать доходность станет легче: (80 − 58,5) × (5 + 7 + 2) = 301 ₽.

Посмотреть среднюю цену акции или любого другого актива из вашего портфеля можно в приложении Тинькофф Инвестиций.

Источник: www.tinkoff.ru