Чтобы снизить финансовую нагрузку и избавиться от необходимости подавать декларацию в УФНС по своему региону каждый квартал, многие предприниматели переходят на упрощенную систему налогообложения. Ведение бухгалтерского учета в 1С при УСН распространено среди предприятий малого бизнеса и ИП. При этом важно сформировать отчет правильно и вовремя.

Но зачастую сотрудники, ответственные за этот процесс, не обладают достаточной квалификацией, чтобы избежать ошибок. Неправильно составленная декларация может привести к штрафным санкциям со стороны контролирующих органов. Чтобы избежать финансовых потерь, многие предприятия и ИП доверяют настройку программы 1С аутсорсинговым компаниям. В этом случае вести бухгалтерский учет и избегать ошибок намного легче.

Нужна консультация по возможностям и функционалу программы

«1С Бухгалтерия 8»?

Специалисты 1С ответят на любые вопросы

и помогут выбрать программу абсолютно бесплатно!

Рассмотрим, что представляет собой упрощенная система налогообложения (УСН), ответим на вопросы, когда лучше выбрать версию ПРОФ, а когда достаточно базовой, как настроить программу 1С самостоятельно. Коснемся также вопроса ведения в 1С бухучета УСН. Отдельно расскажем, какие услуги предлагает компания «Авиант» для клиентов-предпринимателей.

Налоговый учет и расчет налога на прибыль — первый практический урок курса

Что такое УСН — упрощенная система налогообложения

Упрощенная система налогообложения представляет собой специальный режим, в рамках которого предприниматели могут вести бухгалтерский учет, включающий только сведения о расходах и доходах организации или ИП. Декларация в налоговую подается раз в год (в то время как по ОСН предполагается ежеквартальная отчетность).

УСН дает возможность снизить финансовую нагрузку на предприятия и индивидуальных предпринимателей. Начиная с 2013 года все организации обязаны вести контроль расходов и доходов и отражать полученные данные в бухгалтерской отчетности. При этом для ИП сделано определенное послабление. Они могут не вести бухучет – им достаточно отражать в декларации только расходы и доходы.

Для ведения финансовой отчетности ООО и индивидуальные предприниматели используют различные бухгалтерские системы. Наибольшей популярностью пользуется программа 1С: Бухгалтерия. Предприниматели выбирают эту платформу по причине универсальности, удобства как для организаций малого бизнеса, так и для ИП. Программа 1С (УСН – один из вариантов налогообложения, при котором традиционно используется система) отличается высокой производительностью, дает возможность автоматизировать бухгалтерский учет и сделать формирование декларации быстрым, точным и удобным.

Как вести бухучет при УСН в 1С

Для учета финансовой деятельности компании или ИП наиболее часто используется платформа 1С: Бухгалтерия. На сегодняшний день действует восьмая версия в редакции 3.0.

Рассмотрим порядок действий в базовой версии. Чтобы начать вести бухгалтерский учет при УСН, 1С нужно правильно установить и затем выполнить следующие действия:

Реорганизация налоговой в 1С — как изменить реквизиты?

- Внесите данные о предприятии. Перейдите во вкладку «Справочники и настройки учета» и выберите раздел «Реквизиты организации». Заполните реквизиты предприятия или ИП, укажите адреса, подписи, коды и другую информацию. В решении ПРОФ пользователи могут вести учет по нескольким организациям.

- Перейдите во вкладку «Настройки параметров учета». Внесите данные используемых средств, товаров и материалов в соответствующие разделы. Также заполните карточки сотрудников предприятия, указав необходимые сведения.

- В этом же разделе настройте учетную политику организации. Этот раздел заполняется в соответствии с выбранной системой налогообложения – в нашем случае следует выбрать вкладку УСН. В пункте «Объект налогообложения необходимо указать «Доходы минус расходы».

- Перейдите во вкладку «Справочники и настройки учета». Другой вариант – заполнять справочники в процессе работы организации, когда заносятся сведения о совершенных финансовых операциях. Каждый справочник находится на соответствующей вкладке: «Банк и касса», «Сотрудники и зарплата», «Производство» и пр.

- Если организация работала еще до использования 1С при УСН, укажите в программе наличные остатки. Чтобы внести сведения, используйте помощник ввода на закладке «Справочники и настройки учета». Установите дату и выберите тот счет, по которому вы планируете совершить операцию. Нажмите «Добавить» и добавьте необходимые данные. Сохраните внесенные изменения.

Когда вы указали необходимые сведения о своей организации, вы можете приступить к работе. Чтобы заполнить тот или иной документ, выберите нужную вкладку и заполните карточку.

Обратите внимание. Перед тем как вести УСН в 1С, посмотрите, правильно ли вы настроили параметры учета. Особенно это важно для тех, кто использует версию ПРОФ и вносит информацию сразу о нескольких организациях. В этом случае настройка 1С УСН (параметров учета) будет распространяться на все компании, данные о которых содержатся в базе. Но учетная политика заполняется для каждой организации по отдельности.

Финансовые и другие операции будут отражаться в программе в соответствующих проводках. Для некоторых операций необходимо подтверждать факт оплаты (например, при покупке материалов). Выплата зарплаты и налогов будет фиксироваться по факту списания средств со счета организации или ИП.

Нужна консультация по услуге

«Настройка 1С»?

Специалисты 1С ответят на любые вопросы

и помогут абсолютно бесплатно!

Если все сделано правильно, операции будут отображаться в книге доходов и расходов автоматически. Чтобы проверить данные, перейдите во вкладку «Учет, налоги, отчетность». Если у вас упрощенная система налогообложения, перейдите в раздел «Книга доходов и расходов УСН». По итогам года составляется бухгалтерская отчетность для Управления ФНС. Чтобы сформировать декларацию, перейдите в раздел «Регламентированные отчеты».

Какую версию 1С выбрать для УСН

Для ведения бухгалтерской отчетности в программе при УСН достаточно использовать базовую версию. Но эта конфигурация рассчитана на работу только с одним предприятием. Если клиенту необходимо вести учет одновременно по нескольким организациям, следует выбрать конфигурацию ПРОФ. Ее же можно использовать, если предприниматель выберет ОСН.

С помощью обеих версий (базовой и ПРОФ) 1С: Бухгалтерия организации и ИП ведут учет при выборе УСН. Пользователи могут создавать и корректировать различные записи проводок, использовать сформированные документы для налоговой отчетности, оперативно получать баланс по счетам.

Выбор той или иной программы 1С зависит от специфики бизнеса и его финансовых возможностей. Если у вас предприятие малого бизнеса или ИП, для автоматизированного отражения всей хозяйственной деятельности достаточно будет использовать базовую версию программы.

Перечислим основные признаки для выбора той или иной конфигурации.

Базовая версия подойдет при наличии следующих обстоятельств:

- у клиента предприятие малого бизнеса или ИП с небольшим оборотом денежных средств;

- работает один бухгалтер (или сам предприниматель занимается ведением);

- нет желания или финансовой возможности оплачивать обновления.

Версию ПРОФ необходимо выбрать в следующих условиях:

- на предприятии работает более двух бухгалтеров;

- есть средства на оплату обновлений, которые выпускает фирма 1С;

- предприятие клиента относится к среднему бизнесу.

Если предприниматель планирует расширение своего бизнеса, переход к более крупным оборотом финансов, преобразование ИП в ООО, лучше остановить свой выбор на версии 1С ПРОФ. Если вы хотите потратить меньше средств на пакет программы, используйте базовую конфигурацию.

Клиентам — ИП и руководителям небольших предприятий компания «Авиант» предлагает купить пакет программы 1С: Бухгалтерия последней версии. Вы можете приобрести базовую версию или ПРОФ – выбор зависит от того, какие средства вы планируете потратить на автоматизацию бухучета, а также от особенностей вашего бизнеса.

Наши специалисты самостоятельно установят или расскажут, как внедрить и настроить 1С при УСН, адаптируют программу к особенностям вашей работы. В том числе возможно преобразовать традиционное решение в конфигурацию, у которой будут только нужные вам модули.

Помимо настройки работы 1С мы предлагаем обучение работе с программой, техническое сопровождение в тех случаях, когда проблему не удается устранить самостоятельно. Если в процессе ведения бухучета при УСН или подготовки декларации у вас возникнут трудности, наши специалисты помогут вам в решении любой задачи. Кроме того, если решение проблемы не требует участия специалиста, клиент всегда может получить бесплатную консультацию по телефону.

Если вы приобретаете базовую версию 1С, вы получите готовое решение для автоматизированного ведения налогового и бухгалтерского учета. При этом вы можете вести учет по нескольким организациям в нескольких информационных базах. Этот вариант подходит для предприятий малого бизнеса и ИП, в работе которых не планируется существенных изменений. Поставка осуществляется в электронном виде, и еще одну базовую версию вы получаете бесплатно.

Те, кто остановил свой выбор на версии ПРОФ, получают возможность учета по нескольким организациям в многопользовательском режиме в нескольких, в том числе и территориально распределенных базах. Если изменится специфика вашего бизнеса, с помощью наших специалистов или самостоятельно вы сможете изменить настройки программы 1С, чтобы использовать нужные вам блоки. Для связи нескольких информационных баз возможно использование COM-соединения и Automation-сервера.

Также при подключении вас ждет приятный бонус — сертификат на 2 тысячи рублей для покупок в магазинах «Эльдорадо», «Л’Этуаль», «Детский мир», Ozon.ru.

Источник: www.aviant.ru

Налоговый учет при применении УСН – настройки 1С: Бухгалтерии

Прочитав нашу статью, вы узнаете, как настроить налоговый учет при применении упрощенной системы налогообложения в 1С:Бухгалтерия, и как в этой программе осуществляется ведение налогового учета.

Максимум внимания мы уделим разделу «Налоги и отчеты», так как именно в нем расположены все ключевые настройки ведения учета при работе на « упрощенке » и других формах налогообложения.

Для начала, укажем нашу систему начисления налогов – УСН .

Для примера выберем компанию с тем объектом обложения, по которому у пользователей 1С:Бухгалтерия как правило вопросы возникают чаще всего — «Доходы минус расходы». Отметим, что максимальные сложности связаны с учетом расходов, однако мы рассмотрим и особенности учета доходов.

Открываем меню «Упрощенной Системы Налогообложения УСН ».

Во вкладке значится 15% налоговой ставки и строка «Порядок отражения авансов от покупателя». На выбор нам предлагается несколько параметров – Доход Комитента и Доход УСН .

Разбираемся. Если ваше предприятие ведет агентскую деятельность и порой, предположим, на ее расчетный банковский счет приходят деньги, являющиеся доходом комитента, то речь идет о постоплате и в 1С:Бухгалтерии уже станут иметься документы по реализации. Т.е. в программе будет отражено, продавали ли вы услуги/работы/товары или, предположим, товары комитента.

Если покупатель оплачивает товары/услуги/работу авансовыми платежами, разобраться, являются ли его деньги доходом вашего предприятия, который нужно включать в базу налогообложения, будет уже сложнее.

Исходя из этого: метод, который будет использоваться в документах «Поступления на расчетный счет», нужно заранее указать в разделе «Настройках налогов и отчетов». Если на расчетный счет компании не приходят деньги комитентов, можно оставить Доход УСН , и никаких изменений не вносить. Однако если такие средства приходят на счет, нужно оценить, какие поступления случаются чаще – облагаемого налогом дохода или дохода комитента, и указать соответствующий вариант. В дальнейшем для каждого документа «Поступление на расчетный счет» настройку можно будет корректировать.

Разберем пример на практике.

Открываем подраздел «Банк и касса», кликаем на строку «Банковские выписки».

Формируем документы «Поступление на расчетный счет». Реквизит «Аванс в налоговом учете» и два варианта, о которых мы только что говорили, появятся после того, как вы определите тип операции «Оплата от покупателя».

В настройке, с которой мы сейчас разбираемся, определяем тот параметр, который должен по умолчанию значиться в документах. Напоминаем, что выбирать следует наиболее частный доход. В противном случае изменять настройки вручную придется чаще.

«Порядок признания расходов» — ключевая настройка.

Разные типы расходов связаны с различными условиями признания их в налоговом учете при работе на упрощенной системе налогообложения.

Предположим, выполнения условий «Оплата поставщику» и «Поступление материалов» хватит для материалов. Т.е. указанные условия обязательны по российскому закону. Убрать соответствующие флажки в программе с этих условий нельзя. Но мы можем поставить еще один флажок. Если мы сделаем это, то затраты на материалы станут действовать в налоговом учете при осуществлении трех условий – передача в производство, оплата и поступление.

Если эти правила для вас актуальны, ставьте соответствующий флажок. Если – нет, убедитесь в том, что заданные значения настроек налогов компании отвечают условиям учетной политики фирмы.

Переходим к расходам на покупку товаров, которых три: товары должны прийти, быть оплачены и проданы. Что касается еще одного пункта – «Получения платы от покупателя», то он зависит от пользователя. Вам решать, ставить напротив этого условия флажок или нет. Однако первые три пункта являются неизменными.

Переходим к вопросу о правильной работе со счетами налогового учета.

В нашем примере для товаров и материалов актуальны различные параметры признания расходов в налоговом учете. Товары, в отличие от материалов, мало просто купить и оплатить. Их необходимо продать. Материалы можно приобрести, оплатить их и после, уменьшая базу налогообложения, внести в книгу.

Есть одна распространенная ошибка, которую пользователи совершают чаще всего. Предположим, что предприятие не занимается торговлей, и только выполняет определенные работы. Однако при этом она приобретает для выполнения мероприятий какие-либо торгово-материальные ценности. Допустим, стройматериалы.

По умолчанию в утилите, при отсутствии индивидуальных настроек, множество пунктов номенклатуры окажется на 41-ом счете. Итак, они оказались на этом счете, после чего были списаны с него. Отсюда проблема в налоговом учете: расходы в книге не оказываются. По какой причине?

Все просто, достаточно понять, как «думает» утилита. Мы приобрели ТМЦ и внесли их на 41 счет. В связи с этим 1С:Бухгалтерия предполагает, что мы купили товар и ожидает включений в расходы после того, как этот товар окажется продан. Однако так как эти ТМЦ мы продавать не намерены, и будем использовать для решения рабочих задач, то и продажи в утилите не будет. Итог: цена наших товарно-материальных ценностей не включена в расходы.

Тут необходимо правильно и точно осуществлять учет, и такие затраты относить не на 41 счет, а на 10 счет. После чего списывать их на рабочие нужды предприятия, и после получения и оплаты покупки ТРЦ , расходы станут признаваться программой. Работайте со счетами грамотно. К этому вопросу мы еще возвратимся.

Новая тема – дополнительные расходы: здесь также существуют свои нюансы (под дополнительными затратами чаще всего подразумеваются транспортные расходы на доставку).

Специальные настройки имеются для таможенных платежей. Однако о них мы говорить не станем. Но имейте в виду, что они есть.

Существуют настройки для входящего НДС – Уплаченного поставщику и Предъявленного поставщиком. Убрать с этих строчек флажки мы не сможем. В программе будет установлен флажок «Приняты расходы по приобретенным товарам (работам, услугам)». Снимать его мы не станем, т.к., чаще всего, НДС определяется совместно с ценой тех услуг, работ и товаров, к которым относится.

И тут речь о том, что для того, чтобы включить налог на добавленную стоимость в затраты, нужно включить в расходы также относимые к этому НДС услуги, работы и товары. Ничего сложного нет.

Перейдите в программе в раздел «Настройки налогов и отчетов», и посмотрите, каким образом признаются расходы. Этот момент имеет большое значение. Задумайтесь, действительно ли вам нужны все флажки во всех строчках, в которых они сейчас есть.

После, при желании изменить настройки, можете проставить флажки, и утилита задаст вам вопрос – с какого дня должно начать действовать определенное сейчас изменение? Также вы можете нажать на строку «История изменений».

Тут будут отражены все настройки, которые в программе существовали в последние годы. Тут же можно задать новые настройки на будущее. Для детального изучения данных нажмите на любую строчку, разверните форму.

Проверьте в базе компании все настройки налогового учета, разберитесь с тем, как они действуют.

Переходим к настройкам «Учетной политики». В реальности, эти настройки в рамках рассматриваемой нами сейчас темы не столь важны. Они касаются ведения не налогового учета, а бухучета . При использовании упрощенной системы налогообложения требования налогового учета и бухучета значительно разнятся. Однако обращаем ваше внимание на настройку «Способ оценки МПЗ ».

Способ оценки МПЗ может быть — «По ФИФО » и «По средней». Пользователям программы предоставляется возможность выбора только одного варианта. Если быть более точным, то в программе вариант для УСН уже определен, и внести изменения невозможно. Однако если мы укажем, что наша компания работает не на УСН , а на другой налоговой системе, выбор появится. По какой причине для УСН метод оценки может быть лишь «По ФИФО »?

Объясняем: тут мы не имеем возможности «кидать все в общий котел», и после этого доставать из «котла» нужное, например, для продажи. Т.е. проводить учет по средней цене мы не можем, т.к. обязаны контролировать стоимость материала или товара в каждой партии, и следить за его оплатой.

Предположим, что для реализации продукции необходимо выполнить следующие условия: определенный товар нужно оприходовать, оплатить и продать. Т.е. не просто какую-то продукцию, а вполне конкретные товары должны быть проведены по данной цепи. Согласно этому мы применяем способ ФИФО , порционный учет – и списываем товары, начиная с ранних. Рекомендуем вам зафиксировать данное правило в Учетной политике компании на бумаге. Если вы работаете на упрощенной системе налогообложения, то ваш метод анализа МПЗ окажется именно таковым.

Единый налоговый платеж (ЕНП)

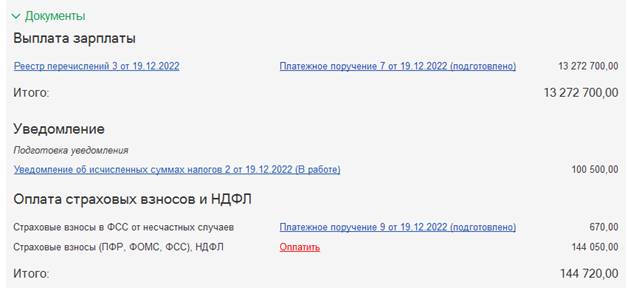

Налоги и взносы, по которым к сроку уплаты не сдается отчетность с начислениями, с 2023 года указывают в уведомлениях об исчисленных налогах и взносах. Срок подачи уведомления — 25-е число месяца, в котором установлен срок уплаты. Уведомление по НДФЛ в декабре нужно подавать дважды – не позднее 25 декабря и не позднее последнего рабочего дня года. Все сроки подачи и коды отчетных и налоговых периодов в уведомлении – в справочнике.

В уведомлении можно включить сведения по нескольким платежам.

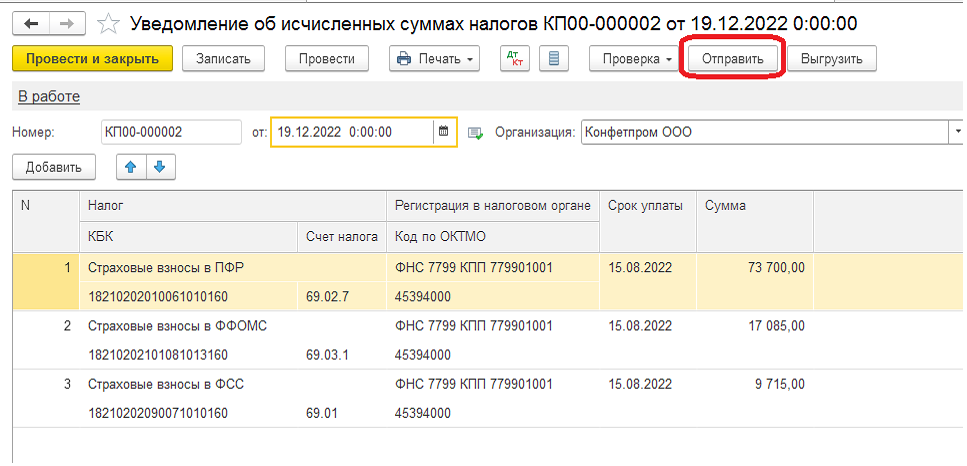

В «1С:Бухгалтерии 8» начиная с версии 3.0.115 для организаций и ИП реализована возможность учета расчетов с бюджетом по ЕНП, а также формирования, автозаполнения и отправки в ФНС уведомлений об исчисленных суммах налогов. При наличии подключенного сервиса «1С-Отчетность» уведомления можно отправить прямо из программы 1С.

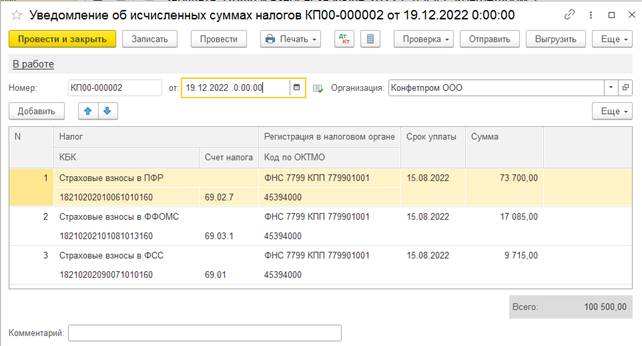

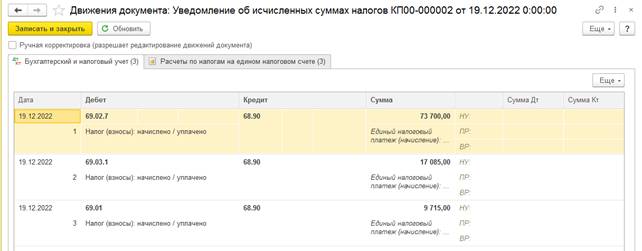

Для обобщения информации о расчетах с бюджетом при уплате единого налогового платежа в План счетов программы добавлен счет 68.90 «Единый налоговый счет». При этом налоги, сборы и страховые взносы по-прежнему начисляются на соответствующие счета учета. Затем взаиморасчеты по налогам и санкциям переносятся на счет 68.90 при выполнении различных операций по ЕНС, в том числе при проведении документов учетной системы Уведомление об исчисленных суммах налогов.

Эксперимент по переходу бизнеса на уплату налогов путем перечисления ЕНП стартовал 01.07.2022. Рассмотрим какие настройки и документы необходимо использовать при переходе на ЕНП.

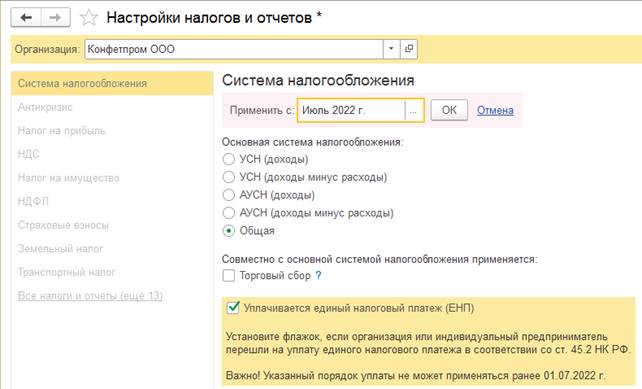

Настройка уплаты ЕНП

Для включения функционал программы по ЕНП переходим в раздел «Главное — Налоги и отчеты — Система налогообложения» и установим флаг «Уплачивается единый налоговый платеж (ЕНП)».

После выполнения указанной настройки в разделе «Операции» появляются новые разделы:

- Уведомления;

- Операции по счету.

По ссылке «Уведомления» осуществляется переход в форму списка документов «Уведомления об исчисленных суммах налогов». Из этого журнала можно формировать и заполнять уведомления в ручном режиме. Чтобы уведомления заполнялись автоматически по данным учетной системы, рекомендуется их создавать из «Списка задач», из которого открывается «Помощник оформления документов».

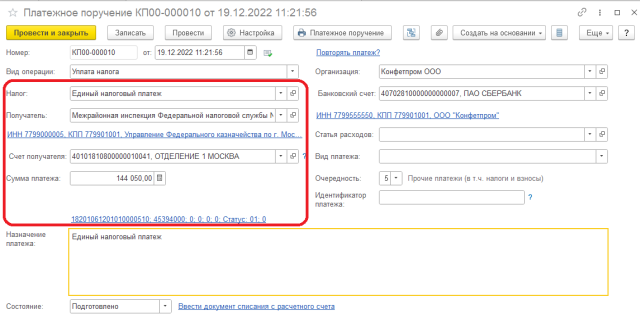

Сформируем платежные поручения на уплату ЕНП.

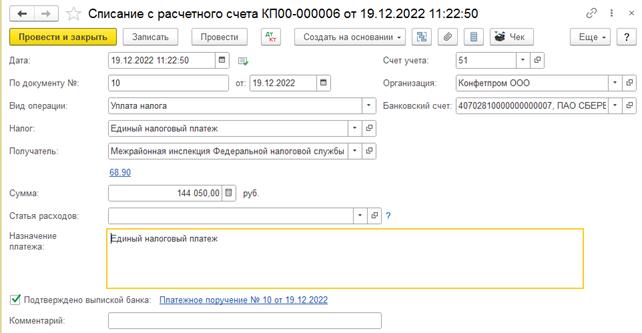

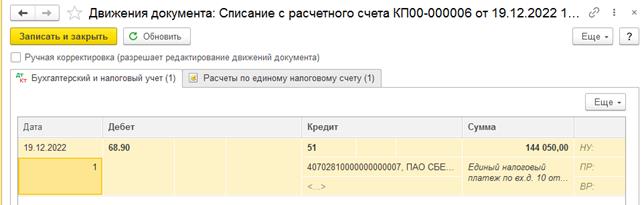

Оформим банковскую выписку и проверим проводки.

По ссылке «Операции по счету» осуществляется переход в форму списка операций по единому налоговому счету. По команде «Операция» можно создавать документы, отражающие перенос переплаты и недоимки по конкретным налогам и санкциям на счет 68.90, а также другие операции по ЕНС по состоянию на дату перехода на ЕНП.

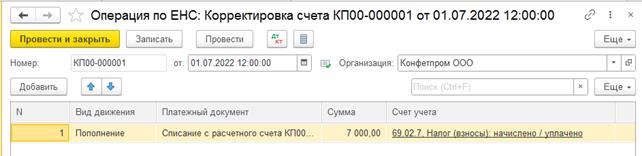

Для переноса переплаты создаем операцию с видом «Корректировка счета»:

- в колонке «Вид движения» выбираем вид движения «Пополнение»;

- в колонке «Платежный документ» выбираем документ, по которому выполняется перенос расчетов с бюджетом на счет 68.90, указыаем сумму переплаты;

- в колонке «Счет учета» указываем счет, на котором учитывались расчеты с бюджетом до переноса на счет 68.90, и аналитику к нему.

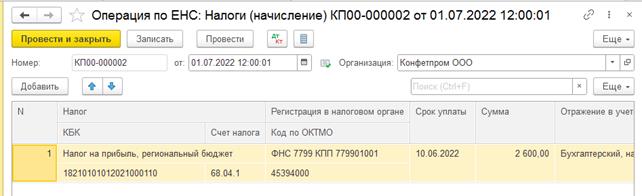

Для переноса недоимки создаем операцию с видом «Налоги (начисление)» или «Пени, штрафы (начисление)»:

- в колонке «Срок уплаты» указываем реальный срок, когда нужно было уплатить этот налог.

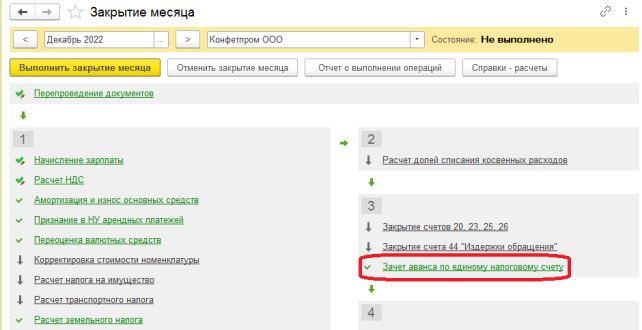

Начиная с июля 2022 года в обработку «Закрытие месяца» включена новая регламентная операция «Зачет аванса по единому налоговому счету» для автоматического зачета ЕНП в счет уплаты налогов и санкций.

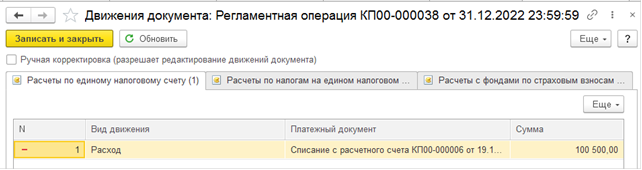

Регламентная операция формирует движения по регистрам накопления «Расчеты по единому налоговому счету» и «Расчеты по налогам на едином налоговом счете» с видом «Расход» (ЕНП засчитан в счет уплаты налогов и санкций). Движения с видом «Приход» были сформированы раньше при проведении документа «Уведомление об исчисленных суммах налогов».

Статья составлена специалистом нашей Линии консультаций.

Закажите тестовую консультацию по Вашей программе у нас по телефону: +7(343) 288-75-45.

*Для оказания консультации необходимо сообщить ИНН вашей организации, регистрационный номер вашей программы ( для программ 1С:Предприятие версии ПРОФ необходим активный договор 1С:ИТС ПРОФ)

Источник: tlink.ru