Владельцы бизнеса иногда покидают компанию. В этом случае выходящий из ООО участник должен получить компенсацию в виде действительной стоимости доли (ДСД).

2653 просмотров

Часто только главный бухгалтер знает, как ее рассчитать, и многие участники ООО не согласны с суммой, которую им начислили. Чтобы не было недопониманий и споров, учредители могут разобраться в азах бухгалтерской отчетности и узнать, как вычисляется доля.

Рассмотрим, что такое ДСД, как ее рассчитать и выплатить, а также какие налоги с нее нужно заплатить.

Из этой статьи вы узнаете:

- Как рассчитать чистые активы и действительную стоимость доли

- Какие есть ограничения при выплате действительной стоимости доли

- В какие сроки и в каком порядке нужно выплатить действительную стоимость доли

- Как рассчитать налоги при выплате действительной стоимости доли

- 4 вывода о том, как выплатить действительную стоимость доли бывшему участнику ООО

- Комментарий эксперта о том, с какими трудностями могут столкнуться учредители компании при выходе из ООО

Как рассчитать чистые активы и действительную стоимость доли

Участник ООО отдал свою долю в залог. Как избежать захвата бизнеса

Действительную стоимость доли при выходе участника нужно рассчитывать на основе чистых активов (ЧА) компании. Поэтому сначала нужно разобраться с бухгалтерской отчетностью.

Бухгалтерский баланс — это форма отчетности, по которой можно судить о состоянии дел в компании. Она содержит информацию о стоимости имущества компании, о ее обязательствах. Бухгалтерский баланс выглядит как таблица. Она содержит две части: актив и пассив.

Актив показывает оборотный и основной капитал компании. Это денежное выражение того, что есть у фирмы, в том числе здания, транспорт, технику и пр.

Так выглядит бухгалтерский баланс. Актив — это два раздела: I. «Внеоборотные активы» и II. «Оборотные активы»

Пассив — это капитал и резервы компании, т. е. ее собственные средства. А также ее обязательства: краткосрочные и долгосрочные. Долгосрочные включают займы, кредиты и прочие долги, которые нужно гасить больше 1 года. Краткосрочные — задолженность перед работниками, поставщиками и кредиторами, которую можно погасить в течение года.

Пассив показывает, за счет каких источников компания смогла получить активы.

Пассив занимает в бухгалтерском отчете три раздела: III. «Капитал и резервы», IV. «Долгосрочные обязательства», V. «Краткосрочные обязательства»

Суть баланса в равенстве ресурсов компании, т. е. активов, и их источников — пассивов. Поэтому, если баланс составлен без ошибок, итоги актива и пассива всегда будут равны. Если при составлении баланса равенство не получается, бухгалтер ищет ошибку до тех пор, пока актив и пассив не станут одинаковыми.

Чистые активы — это разность между активами и обязательствами компании по данным бухгалтерского баланса (приказ Минфина РФ от 28.08.2014 № 84н).

Активы — это итог актива баланса, а обязательства — сумма разделов IV. «Долгосрочные обязательства» и V. «Краткосрочные обязательства».

Как получить свою долю, или Путь к народной собственности

Так как актив и пассив равны, то при вычете разделов IV и V из пассива остаются чистые активы. Всего в пассиве три раздела: III, IV и V. Поэтому выходит, что чистые активы — это итог III раздела баланса («Капитал и резервы»).

ЧА = А – р. IV – р. V = р. III

А — актив баланса (равен пассиву).

р. IV — итог раздела «Долгосрочные обязательства».

р. V — итог раздела «Краткосрочные обязательства».

Рассчитаем чистые активы на примере бухгалтерского баланса для ООО «Старт».

Пример бухгалтерского баланса для ООО «Старт»

Для приведенного примера баланса чистые активы на 31.12.2019 будут равны:

ЧА = А – р. IV – р. V = 2 180 – 0 – 940 = 1 240 тыс. рублей

Эта сумма соответствует итогу III раздела баланса на 31.12.2019.

Приказ 84н позволяет исключить ряд активов и пассивов. Это можно сделать, когда:

- учредители не оплатили полностью взносы в уставный капитал;

- организация получила имущество безвозмездно;

- организация использует государственную помощь.

Но в большинстве случаев можно считать, что чистые активы компании — это итог III раздела баланса.

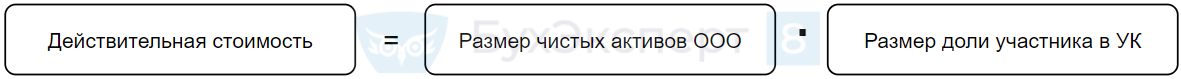

Действительная стоимость доли — это часть чистых активов, которая соответствует доле выходящего из общества участника в уставном капитале (п. 2 ст. 14 закона № 14-ФЗ).

Таким образом, бывший совладелец при выходе получит не свой первоначальный вклад, а долю в той сумме, которую компания заработала за время, пока он участвовал в управлении.

При создании ООО «Старт» был сформирован уставный капитал (УК) в сумме 10 тыс. рублей. Иванов А. А. внес 7 тыс. рублей (70% УК), а Петров В. С. — 3 тыс. рублей (30% УК). Через два года Петров решил выйти из общества. Чистые активы компании к этому моменту стали равны 200 тыс. рублей. Поэтому Петров при выходе должен получить:

ДСД = 200 х 30% = 60 тыс. рублей

Размер чистых активов нужно определять по бухгалтерской отчетности за последний отчетный период накануне даты выхода участника из общества. Для большинства юридических лиц обязательной является только годовая отчетность (ст. 13 закона № 402-ФЗ).

Но для некоторых видов организаций, например страховых компаний, предусмотрена ежеквартальная бухгалтерская отчетность. Также компания может формировать бухгалтерские отчеты чаще чем раз в год по решению собственников.

Предположим, что участник подал заявление о выходе из общества в мае 2020 года. Если компания сдает бухгалтерскую отчетность один раз в год, то чистые активы и ДСД нужно будет считать по данным баланса на 31.12.2019. А если законом или решением учредителей предусмотрена ежеквартальная отчетность, то для расчета необходимо взять баланс на 31.03.2020.

Выходящих участников не всегда устраивает сумма ДСД, рассчитанная на основе баланса: балансовая и рыночная стоимость активов могут существенно отличаться друг от друга. Такие отклонения характерны для недвижимости и различных нематериальных активов: программных продуктов, товарных знаков, патентов и т. п.

Если участник не согласен с суммой выплаты, он может обжаловать ее в суде и потребовать пересчета ДСД по рыночной стоимости активов (постановление Президиума ВАС РФ от 17.04.2012 № 16191/11).

Какие есть ограничения при выплате действительной стоимости доли

ДСД при выходе участника нужно платить не всегда. В законодательстве есть несколько условий, при соблюдении которых можно проводить выплату:

- Участник полностью оплатил свою долю в уставном капитале.

- Общество не должно отвечать признакам банкротства, и они не должны появиться после выплаты. Суд может признать компанию банкротом при следующих условиях: просрочка по платежам превышает три месяца; общая сумма задолженности превышает 300 тыс. рублей.

- Разницы между чистыми активами и уставным капиталом достаточно для выплаты ДСД.

Рассмотрим подробнее последнее условие. Участник, который выходит из общества, получает свою долю за счет чистых активов. Фактически средства выплачиваются ему за счет чистой прибыли, накопленной обществом за время работы.

Чистые активы компании в любом случае должны быть больше, чем ее уставный капитал. Поэтому выходящий участник может получить сумму, которая не превышает разницу между текущей стоимостью чистых активов и уставным капиталом (п. 8 ст. 23 закона № 14-ФЗ). Если этой разницы не хватает, то нужно сначала уменьшить уставный капитал, а потом рассчитываться с выходящим учредителем.

Чтобы уменьшить уставный капитал, учредители должны провести собрание, принять решение и направить документы в налоговую инспекцию. Налоговики внесут сведения об уменьшении уставного капитала в госреестр.

Уменьшать уставный капитал можно только до установленного законом минимума. Следовательно, максимально возможная сумма, на которую может рассчитывать выходящий участник, равна разности между текущими активами и минимальным уставным капиталом. В общем случае для ООО минимальный уставный капитал равен 10 тыс. рублей (ст. 14 закона № 14-ФЗ).

Для отдельных видов деятельности уставный капитал должен быть значительно выше. Например, для производителей водки — не менее 80 млн рублей (ст. 11 закона № 171-ФЗ), а для страховых компаний — не менее 120 млн рублей (ст. 25 закона № 4015-1). Поэтому при открытии нового бизнеса проверьте нормативы уставного капитала по своему виду деятельности.

Из ООО «Альфа» выходит участник, доля которого в УК составляет 40%. Чистые активы компании по данным последнего отчета — 300 тыс. рублей, уставный капитал — 200 тыс. рублей. Сумма, которую должен получить выходящий участник, равна:

ДСД = 300 х 40% = 120 тыс. рублей

Но если вычесть сумму выплаты из чистых активов, то получится, что они станут меньше уставного капитала:

ЧА = 300 – 120 = 180 тыс. рублей

Поэтому компания не может сразу рассчитаться с выходящим участником. Сначала нужно уменьшить УК до 180 тыс. рублей, и только потом можно проводить выплату.

В какие сроки и в каком порядке нужно выплатить действительную стоимость доли

Стандартный срок для выплаты ДСД — три месяца с даты выхода участника из общества. Дата выхода в общем случае — это дата внесения в госреестр записи о выходе участника. Если участник исключен из общества по решению суда, то датой выхода считается дата вступления этого решения в силу.

В Уставе может быть предусмотрен и другой срок для выплаты: меньше или больше трех месяцев. Максимум — год (п. 2 и п. 8 ст. 23 закона № 14-ФЗ).

Обычно ДСД выплачивают деньгами. Наличными или перечислением на счет — стороны договариваются между собой. Также, если участник согласен, общество может выдать долю имуществом.

Если общество нарушит сроки, оно обязано выплатить бывшему участнику не только сумму ДСД, но и проценты за время просрочки, учитывая ставку рефинансирования ЦБ РФ (ст. 395 ГК РФ). На начало октября 2020 года текущая ставка рефинансирования равна 4,25% годовых. Значит, за каждый день просрочки общество должно будет заплатить участнику 0,012% от суммы ДСД (4,25% / 366 дней).

Как рассчитать налоги при выплате действительной стоимости доли

Полученная участником ДСД при выходе из компании — это его доход. А значит, с этой суммы нужно заплатить налоги. Ставки налога и порядок уплаты зависят от юридического статуса выходящего участника. Это может быть физическое или юридическое лицо, как российское, так и иностранное.

Если участник на момент выхода из общества непрерывно владел долей в уставном капитале более 5 лет, то платить налоги не нужно. Это относится к НДФЛ для физических лиц (п. 17.2 ст. 217 НК РФ) и к налогу на прибыль для организаций (ст. 284.2 НК РФ).

Выходящий участник — физическое лицо

Компания должна выполнить обязанности налогового агента, т. е. удержать и перечислить в бюджет НДФЛ с выплаты. Налоговой базой будет разность между ДСД и фактическими расходами участника на приобретение доли. Это вклад в уставный капитал при создании компании или расходы на покупку доли, если участник вошел в бизнес позднее (пп. 2 п. 2 ст. 220 НК РФ).

Разница между гражданами РФ и других государств будет только в налоговой ставке по НДФЛ: для россиян это 13%, а для иностранцев — 30%.

Участник при выходе из общества получил ДСД в сумме 120 тыс. рублей. При формировании уставного капитала в сумме 200 тыс. рублей он вложил 40%, т. е. 80 тыс. рублей.

Налоговая база по НДФЛ будет равна:

НБ = 120 – 80 = 40 тыс. рублей

Если выходящий участник — гражданин РФ, то компания при выплате удержит НДФЛ в сумме:

НДФЛ1 = 40 х 13% = 5,2 тыс. рублей

А если он иностранец, то организация должна удержать 30%:

НДФЛ2 = 40 х 30% = 12 тыс. рублей

Выходящий участник — российское юридическое лицо

Он сам платит налоги с полученного дохода. Компания, которая выплачивает ДСД, должна перечислить бывшему учредителю полную сумму без каких-либо удержаний.

Выходящий участник — иностранная компания

Российская организация должна удержать при выплате налог на прибыль по ставке 20%. База для налога на прибыль определяется так же, как и для НДФЛ: это разница между суммой ДСД и затратами учредителя на приобретение доли (п. 1 ст. 250 НК РФ).

Бывший участник — иностранное юридическое лицо и вложил в компанию 80 тыс. рублей, а при выходе получил ДСД в сумме 120 тыс. рублей.

База для налога на прибыль:

НБ = 120 – 80 = 40 тыс. рублей

Организация должна при выплате ДСД иностранному участнику удержать налог на прибыль в сумме:

НП = 40 х 20% = 8 тыс. рублей

4 вывода о том, как выплатить действительную стоимость доли бывшему участнику ООО

- При выходе из общества участник должен получить действительную стоимость своей доли. Она равна той части чистых активов, которая соответствует доле участника в уставном капитале. Например, если он вложил 5 тыс. рублей при уставном капитале в 10 тыс. рублей, его доля составит 50%.

- Чистые активы в общем случае равны разделу баланса «Капитал и резервы» на последнюю отчетную дату перед выходом участника. Если бывший участник считает, что сумма должна быть больше, он может подать в суд, чтобы тот пересчитал чистые активы по рыночной стоимости.

- При выплате ДСД нужно учитывать ограничения. Выплата не должна привести к банкротству компании или снижению чистых активов ниже установленного законом минимума.

- При выплате ДСД нужно заплатить налоги. Порядок уплаты зависит от того, кем является выходящий участник: юридическим или физическим лицом, — и в какой стране он живет либо зарегистрирован. Если участник владел долей более 5 лет, платить налоги не нужно.

Комментарий эксперта о том, с какими трудностями могут столкнуться учредители компании при выходе из ООО

Перед выходом участника из ООО первое, что нужно сделать, — проверить в уставе возможность выхода и условия, на которых это осуществимо. Иногда при создании компании не уделяют должного внимания учредительным документам. В дальнейшем это провоцирует корпоративные конфликты, которые приводят бывших партнеров в суд.

Одна из распространенных причин спора — несогласие одного из участников с размером действительной стоимости доли. Не секрет, что данные финансовой отчетности компании не всегда бывают достоверными, а стоимость имущества по балансовой стоимости может быть занижена и не соответствовать рыночной. В таких случаях определить справедливую цену доли поможет экспертная оценка. Эксперт установит рыночную стоимость недвижимого имущества, ценных бумаг, интеллектуальной собственности, имущественных прав.

Бывает, что общество скрывает документы или другими способами препятствует определению доли или проведению экспертизы. Важно помнить, что суд может принять расчет истца и установить действительную стоимость доли на основании его расчета.

Иногда выход участника и определение действительной стоимости доли — испытание для бизнеса. И очень важно пройти его достойно: постараться избежать проблем и корпоративных споров.

Источник: vc.ru

Практические аспекты иска о принудительном выкупе доли в обществе, отягощенном корпоративным конфликтом (дедлок)

Предметом настоящей публикации является рассмотрение практической возможности инициирования искового производства участником Общества, находящемся в стадии корпоративного конфликта, о принудительном выкупе доли в Обществе одним из участников. Автор приходит к выводу, что, несмотря на теоретическую возможность заявления судебного требования о выкупе доли в Обществе, в котором имеется корпоративный конфликт (дедлок), на практике у правоприменителя могут возникнуть непреодолимые сложности для рассмотрения требования в связи с отсутствием в российском законодательстве соответствующих правовых норм.

Большая часть корпоративных конфликтов происходит в ситуации равномерного участия в уставном капитале двух партнеров. Участники общества, владеющие каждый по 50% уставного капитала Общества, рано или поздно могут достигнуть стадии непреодолимых разногласий в бизнесе. Подобные ситуации в российской цивилистике именуются как дедлок[1]. Само по себе участие в капитале Общества в размере 50%, в том случае, когда стороны не готовы прийти к взаимным уступкам, приводит к невозможности не только дальнейшего развития Общества, но и к потере активов Общества. В конечном итоге «страдают» не только предприниматели (учредители), но и в целом «умирает» бизнес.

В доктрине были многочисленные работы на предмет разрешения корпоративных конфликтов путем использования инструментов из иных правовых систем[2]. Настоящая публикация направлена на анализ возможности урегулирования корпоративного конфликта путем принудительного выкупа доли на основе норм в законодательстве Российской Федерации.

Для начала опишем исходные данные.

1. ООО «Ромашка», ординарный Устав, 2 участника с долей по 50%.

2. в 2016 происходит корпоративный конфликт. При этом директор Общества исполняет волю одного из участников, в пользу которого выводятся активы из Общества. Будем считать, что это более Сильная сторона в споре.

3. На протяжении 2 лет участники Общества инициирует многочисленные судебные тяжбы в отношении документов, убытков, сделок, доверенностей и т.д.

3.1. Общие собрания не приводят к разрешению не только основных вопросов (о смене директора, местонахождения Общества, аудиторская проверка и т.д.), но даже текущих вопросов.

4. В конечном итоге одна из сторон (так сказать Слабая сторона) по определенным причинам, в первую очередь в связи с экономической неопределенностью, понимает нецелесообразность дальнейшего спора и предлагает разрешение спора путем заключения мирового соглашения.

5. Более сильная сторона, которая (A) имеет в Обществе своего директора, (B) вывела все активы, что является фундаментом ее более сильного экономического состояния и (С) выиграла многие суды, естественно не заинтересована в мировом соглашении, да еще более того второй участник запросил реальную половину от активов Общества, которые уже выведены Сильной стороной.

В общем и целом, что остается Слабой стороне:

(а) банкротство Общества или его ликвидация, второе с учетом настоящего положения (отсутствие активов) приведет к делу о банкротстве;

(б) выход из Общества с требованием выплаты действительной стоимости;

(в) дальше пытаться защитить свои интересы, будучи участником Общества;

(г) требовать исключения Сильного участника из Общества на основании статьи 10 ФЗ «Об ООО».

В действительности, ни один из названных вариантов не приведет к положительному результату[3]:

(а) требование о банкротстве по долгу Общества перед Слабым участником даже если будет принято к производству, Сильный участник удовлетворит (ст. 313 ГК РФ).

(б) Общество уже не имеет активов и его действительная стоимость нулевая.

(в) перспективы защиты интересов Общества в целом туманны, так как Слабый участник, уже 2 года даже не может добиться получения документов, касающихся хозяйственной деятельности Общества. В данном случае, ключевую роль играет прямое подчинение директора Сильному участнику.

(г) иск об исключении Сильного участника с учетом практики ВС РФ[4] и поведения Слабого участника (освещение ситуации в СМИ, арест на активы Общества) не приведет к положительному результату. Более того, доказательственная база Слабого участника основана хоть и на верных, но все же объективно сложных для подтверждения доводах (причина — отсутствие документов).

Что остается в сухом остатке? Руководствоваться общими положениями и отстаивать свои интересы в ординарном порядке путем подачи иска о взыскании убытков с директора? На данный момент, это один из наиболее часто применяемых, а по сути, единственный способ. Однако с взысканием убытков у практикующих юристов до сих пор проблемы.

После анализа действующего законодательства, для дискуссии предлагается вопрос о возможности подачи иска о принудительном выкупе доли.

С точки зрения действующего законодательства этот способ прямо не предусмотрен в законодательстве. Между тем, автор считает, что действующий оборот не только требует разрешения описанной ситуации каким-либо действенным механизмом, но и действующее законодательство, по меньшей мере, в теории позволяет использовать определенные механизмы. Отмечаем, что вышеизложенными признаками зачастую обладают все дедлоки. В общем и целом, проблема для бизнеса более чем актуальна.

Итак, основания для подачи иска.

ООО «Ромашка» было создано его учредителями для осуществления предпринимательской деятельности. После начала корпоративного конфликта Общество перестало получать не только прибыль, но даже доход[5]. Является ли отсутствие дохода у компании, которая до начала конфликта аккумулировала ежегодный оборот в 1 млрд рублей? Я думаю, что да. К тому же надо учитывать организационные вопросы в Обществе.

Исходя из теории признания протокола о создании Общества договором между его учредителями[6] можно прийти к выводу, что в случае существенного изменения обстоятельств (ст. 451 ГК РФ), а это:

(а) Общество более 2 лет несет убытки;

(б) участники Общества не могут утвердить директора на новый срок;

(в) участники Общества не могут принять ни одного из вопросов, поставленных на повестку дня.

(г) Общество вообще не осуществляет деятельность,

возможно изменение или прекращение правоотношений (ст. 12 ГК).

Отмечая статью 451 ГК РФ как обоснование для удовлетворения иска нельзя не отметить, что нормы об обязательствах с недавних пор применяются к корпоративным правоотношениям (под. 1 п. 3 ст. 307.1 ГК РФ). Утверждение конечно спорное, так как 451 ГК находится в подразделе «общие положения о договорах», но стоит учитывать и ст. 407 ГК РФ.

Именно этот способ защиты (изменение или прекращение правоотношения путем принудительного выкупа доли) из объективно закрытого перечня в ст. 12 ГК, на мой взгляд в данном случае может быть применим к возникшей ситуации, так как разумным было бы потребовать выкупа доли как вид прекращения правоотношений. Сам способ защиты близок к выходу из Общества с требованием о выплате действительной стоимости. Однако есть ключевое отличие. Предлагаемый вариант не предусматривает подачу заявления о выходе из Общества, он направлен на решение вопроса в судебном порядке, так как выход из Общества приводит к потере даже потенциальной возможности контроля Общества.

И самое важное, как будет реализовываться иск о принудительном выкупе доли?

Впору вновь вспомнить работу Степанова Д.И. в части механизмов, выработанных в зарубежных правовых системах. И здесь, развитие событий прямо приводит к судейскому усмотрению:

Какой способ выберет суд: «Русская рулетка» или «Техасская стрельба»?

Напоследок также отмечу, что предлагаемый иск это своего рода объединение в одном иске нескольких возможных судебных споров. И именно в рамках этого спора будет рассматриваться вся совокупность отношений в Обществе возникших при развитии корпоративного спора, в том числе:

(а) вывод имущества;

(б) поведение и добросовестность сторон;

(а) кто сильная сторона;

(б) кто предложит цену выкупа.

В конечном итоге, Сильная сторона будет вынуждена предложить объективную цену, с учетом даже выведенного имущества. Конечно, не стоит идеализировать ситуацию, так как даже выкуп Слабой стороной доли не приведет к автоматической, а главное добросовестной и добровольной передаче документов «Ручным» директором. Но, тем не менее, это будет шаг вперед для разрешения спора.

В своей уже упомянутой выше статье (раздел 3.4.), Степанов Дмитрий Иванович предлагает внести конкретные изменения для внедрения описанного способа. Повторимся, что настоящая же публикация направлена на изыскание практических аспектов в действующем законодательстве для заявления и реального рассмотрения этого или подобного иска.

Одна из ключевых проблем, которая конечно указана Степановым Д.И. это отсутствие процессуальных норм, позволяющих суду применить процедуры выкупа.

Автор предполагает, что многие практикующие юристы встречались если не с аналогичной ситуацией, то близкой по своему содержанию. Сама описанная ситуация имеет место в Республике Татарстан. На настоящий момент автор статьи уже далек от описанного корпоративного спора и материал, написанный еще в 2018 году, публикуется исключительно для обсуждения.

[1] Степанов Д.И. Дедлоки в непубличных корпорациях: возможные варианты развития законодательства и судебной практики // Вестник экономического правосудия Российской Федерации. 2015. N 9 — 10.

[3] Отметим, что эти условия применимы ко многим корпоративным конфликтам с аналогичными исходными данными.

[4] п. 3 «Обзора судебной практики Верховного Суда Российской Федерации N 1 (2014)» (утв. Президиумом Верховного Суда Российской Федерации 24.12.2014, практика Судебной коллегии по экономическим спорам), п. 35 Постановления Пленума Верховного Суда РФ от 23.06.2015 N 25 «О применении судами некоторых положений раздела I части первой Гражданского кодекса Российской Федерации».

[5] Причиной этому послужила деятельность подконтрольного Сильному участнику Директора Общества. Отметим, что параллельно за счет капитала выведенного из Общества и денежных средств третьего лица (Общества в котором Сильный участник 100% Учредитель), подконтрольное Сильному участнику лицо создало Общество, которое в течение 1 года по «загадочным» причинам стало контрагентом всех компаний, которые до этого сотрудничали с ООО «Ромашка».

[6] О том, что создание юридического лица несколькими участниками это договор неоднократно излагалось в доктрине, в том числе в трудах Степанова Дмитрия Ивановича.

Источник: zakon.ru

Выход участника (физлицо) из общества с ограниченной ответственностью в 1С

![]()

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

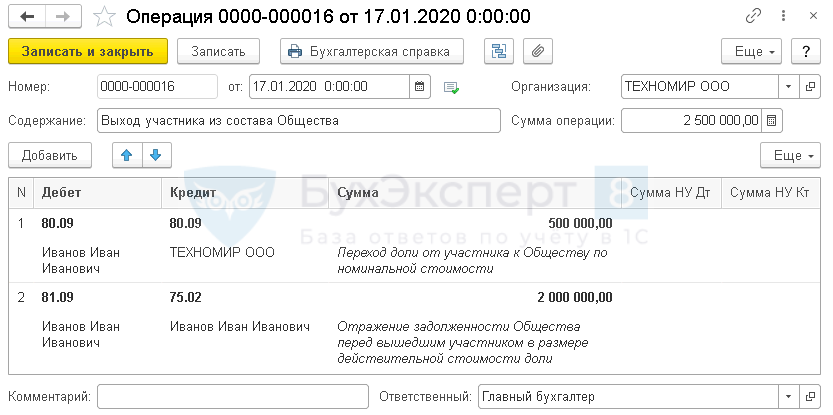

| Выход участника из состава Общества | |||||||

| 17 января | 80.09 | 80.09 | 500 000 | Переход доли от участника к Обществу по номинальной стоимости | Операция, введенная вручную — Операция | ||

| 81.09 | 75.02 | 2 000 000 | Отражение задолженности общества перед вышедшим участником в размере действительной стоимости доли | ||||

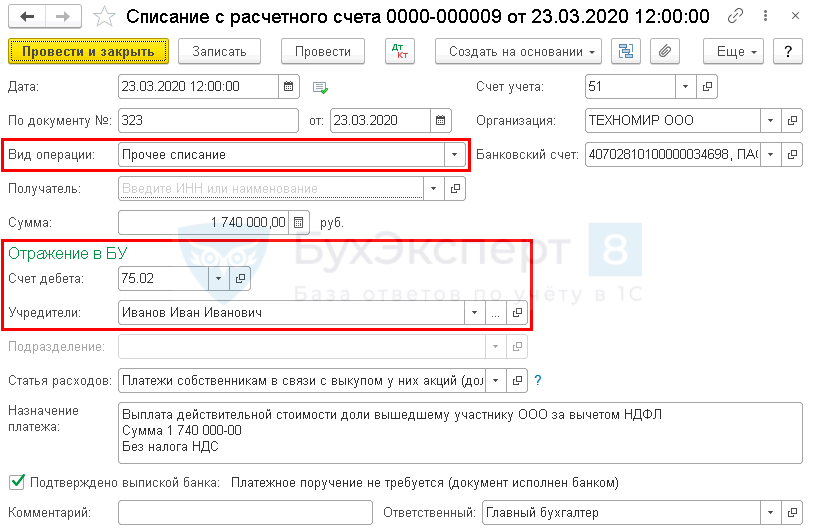

| Перечисление действительной стоимости доли вышедшему участнику | |||||||

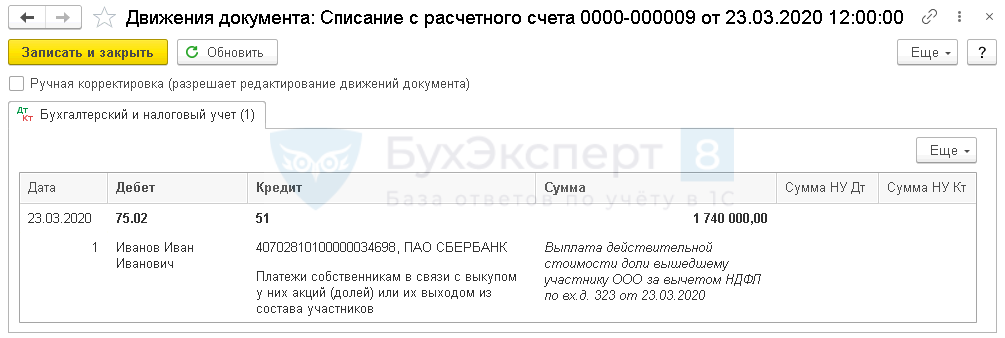

| 23 марта | 75.02 | 51 | 1 740 000 | Перечисление действительной стоимости доли вышедшему участнику | Списание с расчетного счета — Прочее списание | ||

| Удержание НДФЛ с действительной стоимости доли участника физ.лица | |||||||

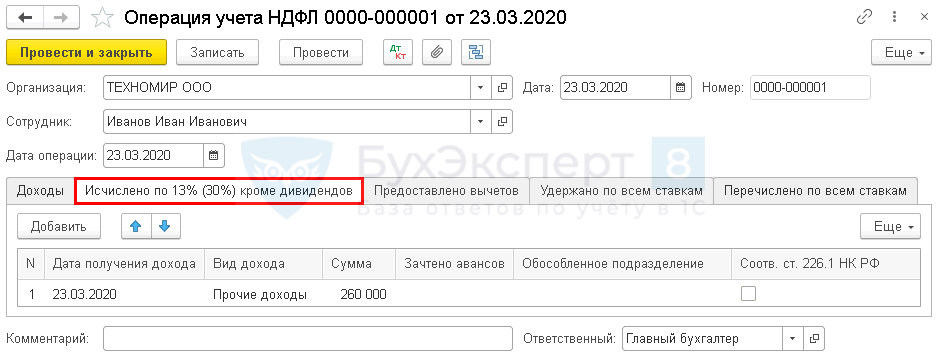

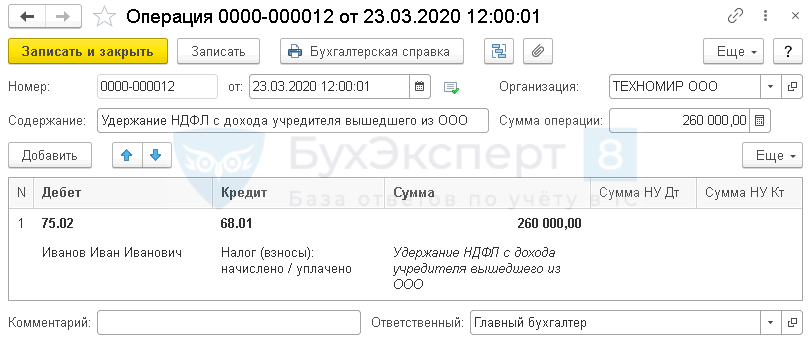

| 23 марта | 75.02 | 68.01 | 260 000 | Удержание НДФЛ с суммы действительной стоимости доли вышедшего участника | Операция, введенная вручную — Операция | ||

| — | — | 2 000 000 | Отражение доходов физического лица для НДФЛ | Операция учета НДФЛ — Вкладка Доходы | |||

| — | — | 260 000 | Отражение исчисленного НДФЛ с действительной стоимости доли | ||||

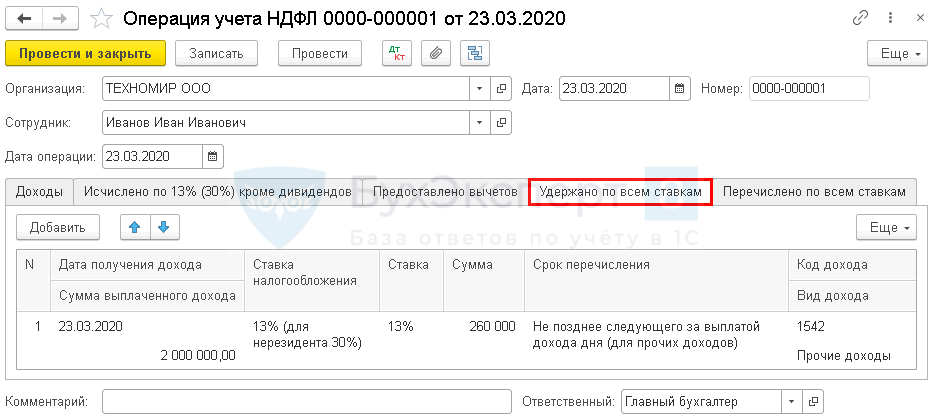

| — | — | 260 000 | Отражение удержанного НДФЛ с действительной стоимости доли | Операция учета НДФЛ — Вкладка Удержано по всем ставкам | |||

| — | — | 260 000 | Отражение уплаченного НДФЛ с действительной стоимости доли | Операция учета НДФЛ — Вкладка Перечислено по всем ставкам | |||

| Уплата в бюджет НДФЛ | |||||||

| 23 марта | 68.01 | 51 | 260 000 | Уплата в бюджет НДФЛ | Списание с расчетного счета — Уплата налога | ||

Выход участника из состава Общества

Нормативное регулирование

При выходе участника из Общества (ООО) его доля переходит к самому Обществу (п. 6.1 ст. 23 Федерального закона от 08.02.1998 N 14-ФЗ).

Не позднее трех месяцев со дня принятия заявления о выходе из ООО или в иные сроки, установленные обществом, выплачивается вышедшему учредителю действительная стоимость его доли в уставном капитале (УК).

Если вышедший участник отказался от получения выплаты за долю в УК, то действительная стоимость доли является внереализационным доходом общества в части исчисления налога на прибыль (Письмо Минфина РФ от 16.01.2020 N 03-03-06/1/1609).

Действительная стоимость рассчитывается только из оплаченной части доли участника в УК.

Действительная стоимость доли определяется по данным бухгалтерской отчетности за последний отчетный период (п. 6.1 ст. 23 Федерального закона от 08.02.1998 N 14-ФЗ).

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

Подробнее как определить размер чистых активов — Оценка чистых активов.

- Чистые активы, уменьшение уставного капитала

- Запрещенные направления расходования чистой прибыли

Расчет действительной стоимости доли

Проверьте, что размер чистых активов больше чем размер уставного капитала:

- 4 000 000 руб. > 1 000 000 руб.

Разницы между размером чистых активов и УК ООО достаточно для выплаты действительной стоимости, следовательно, размер УК уменьшать не нужно!

Рассчитаем действительную стоимость доли:

- 4 000 000 руб. *50% = 2 000 000 руб., где:

- 4 000 000 руб. – это стоимость чистых активов;

- 50% — оплаченная доля УК.

Учет в 1С

Оформите документ Операция, введенная вручную в разделе Операции – Операции .

- Дата – дата заявления о выходе участника ООО.

- изменение в структуре УК – передача вышедшим участником доли обществу:

- Дебет – 80.09;

- Субконто – вышедший участник;

- Кредит – 80.09;

- Субконто – наименование ООО, т.е. нашей организации, для этого введите ее данные в справочник Контрагенты;

- Сумма – номинальная стоимость доли.

- Дебет – 81.09;

- Субконто – вышедший участник;

- Кредит – 75.02;

- Субконто – вышедший участник;

- Сумма – действительная стоимость доли.

Внесение изменений в учредительные документы, связанные с изменением структуры общества, подлежит обязательной государственной регистрации (ст. 18 Федерального закона от 08.08.2001 N 129-ФЗ, п. 6 ст. 24 Федерального закона от 08.02.1998 N 14-ФЗ).

Документы для регистрации представляются в течение месяца со дня перехода доли или части доли к обществу. (п. 7.1 ст.

23 Федерального закона от 08.02.1998 N 14-ФЗ).

При подаче документов не в электронной форме уплачивается пошлина (пп. 3 п. 1 ст. 333.33 НК РФ, пп. 32 п. 3 ст.

333.35 НК РФ).

Изменения в ЕГРЮЛ вносятся в течение 5 рабочих дней после получения документов (п. 1 ст. 8 Федерального закона от 08.08.2001 N 129-ФЗ).

Далее в течение года общество принимает решение, что делать с долей вышедшего участника. Она может быть:

- распределена безвозмездно между другими участниками (п. 2 ст. 24 Федерального закона от 08.02.1998 N 14-ФЗ);

- выкуплена одним или несколькими участниками или третьими лицами, если это не противоречит уставу (п. 2 ст. 24 Федерального закона от 08.02.1998 N 14-ФЗ);

- погашена за счет уменьшения УК (п. 5 ст. 24 Федерального закона от 08.02.1998 N 14-ФЗ).

Перечисление действительной стоимости доли вышедшему участнику

Доход, полученный при выходе участника (физлица) из ООО в виде выплаченной действительной стоимости доли облагается НДФЛ (ст. 209 НК РФ, п. 1 ст. 210 НК РФ, п. 3 ст. 214 НК РФ).

Если доля принадлежала физическому лицу непрерывно более 5 лет, то тогда доход не облагается НДФЛ (п. 17.2 ст.

217 НК РФ).

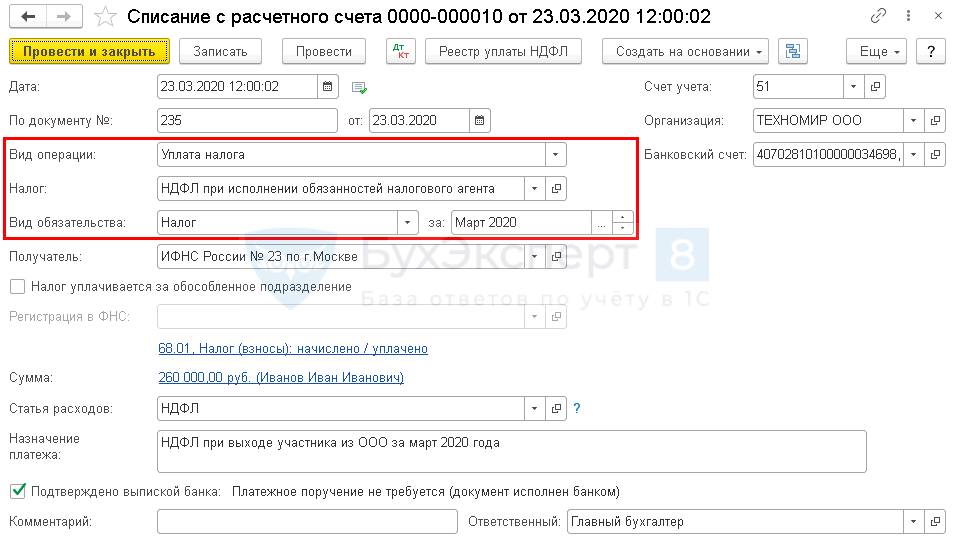

Выплату действительной стоимости доли деньгами оформите документом Списание с расчетного счета в разделе Банк и касса – Банковские выписки .

- Вид операции – Прочее списание;

- Получатель – не заполняйте, не смотря на то что поле подчеркивается красным, оно не обязательно для заполнения и не влияет на данные;

- Сумма – действительная стоимость за минусом НДФЛ: (2 000 000 руб. – 2 000 000 руб. *13% = 1 740 000 руб.);

- Учредители – выбывший участник;

- Статья расходов – статья движения денежных средств с видом движения Платежи собственникам в связи с выкупом у них акций (долей) или их выходом из состава участников.

Проводки по документу

Документ формирует проводку:

- Дт 75.02 Кт 51 —перечисление действительной стоимости доли вышедшему участнику.

Удержание НДФЛ с действительной стоимости доли участника физ.лица

Удержание НДФЛ

- доход в виде превышения выплаченной действительной стоимости доли над стоимостью ее приобретения приравнивается к дивидендам и облагается НДФЛ (пп. 1 п. 1 ст. 208 НК РФ).

- доходы в пределах номинальной стоимости, также облагаются НДФЛ в общем порядке (ст. 209 НК РФ, п. 1 ст. 210 НК РФ).

- подать декларацию 3-НДФЛ и получить имущественный вычет в размере расходов на приобретение доли в УК;

- получить имущественный вычет в размере 250 000 руб., если нет доказательств приобретения доли

По данной операции в 1С отсутствует штатный документ, поэтому отразите удержание НДФЛ через документ Операция, введенная вручную в разделе Операции – Операции .

- Дата – дата перечисления действительной стоимости доли.

Отражение удержания НДФЛ в регистрах

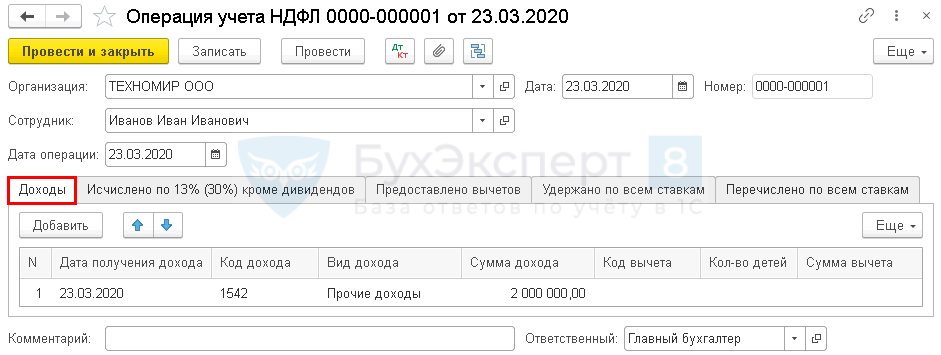

Т.к. НДФЛ удерживается ручной операцией, то для отражения его в регистрах НДФЛ и дальнейшего формирования отчетности по нему дополнительно введите документ Операция учета НДФЛ в разделе Зарплата и кадры – Все документы по НДФЛ – кнопка Создать .

- Дата операции – дата отражения данных в регистрах НДФЛ.

- вкладка Доходы :

- Дата получения доходов – дата выплаты действительной стоимости доли;

- Код дохода – 1542;

- Вид дохода – Прочие доходы;

- Сумма дохода – выплаченная действительная стоимость доли с учетом НДФЛ;

Вкладку Перечислено по всем ставкам не заполняйте, движения в регистры НДФЛ по его выплате зарегистрируются при уплате НДФЛ в бюджет.

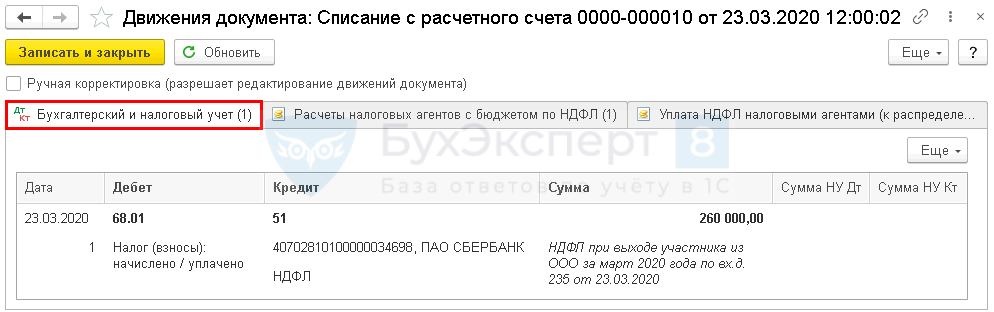

Уплата в бюджет НДФЛ

Оформите уплату НДФЛ документом Списание с расчетного счета в разделе Банк и касса – Банковские выписки .

Проводки по документу

Документ формирует проводку:

- Дт 68.01 Кт 51 —уплата в бюджет НДФЛ.

6-НДФЛ

![]()

В форме 6-НДФЛ начисление и выплата действительной стоимости доли отражается в: PDF

Разделе 1 «Обобщенные показатели»:

- стр. 020 — 2 000 000, сумма начисленного дохода;

- стр. 040 — 260 000, сумма исчисленного налога.

- стр. 070 — 260 000, сумма удержанного налога.

Разделе 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»:

- стр. 100 — 23.03.2020, дата фактического получения дохода;

- стр. 110 — 23.03.2020, дата удержания налога.

- стр. 120 — 24.03.2020, срок перечисления налога.

- стр. 130 — 2 000 000, сумма фактически полученного дохода.

- стр. 140 — 260 000, сумма удержанного налога.

- Продажа доли, принадлежащей обществу, другим участникам

- Распределение доли вышедшего участника ООО между другими участниками

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Формирование уставного капитала Общества с ограниченной ответственностью в 1СУставный капитал ООО — часть средств общества, вносимых при его.

- Поступления от участника общества: льготное налогообложениеУ вас нет доступа на просмотр Чтобы получить доступ: Оформите.

- Налогообложение при выходе участника из общества (с 2019 года)У вас нет доступа на просмотр Чтобы получить доступ: Оформите.

- ИП на УСН продал недвижимость, зарегистрированную на физлицо: будет ли доход?Источник: Определение ВС от 04.05.2022 N 305-ЭС22-5666 по делу N.

Оцените публикацию

(17 оценок, среднее: 5,00 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете

Источник: buhexpert8.ru