Даже если бизнесмены избежали санкционных списков, им непросто вести дела. Приходится защищать свои активы разными способами: одни придумывают новые бизнес-структуры, другие переводят имущество в другие юрисдикции. Но универсальной схемы защиты от запретов и ограничений нет, предупреждают юристы.

Можно попасть под так называемые скрытые санкции, когда счета заблокированы из-за проверок. В таких случаях даже нельзя пожаловаться на действия банка. Эксперты дали бизнесменам несколько практических советов.

Санкции против России и внутри страны значительно повлияли на ведение бизнеса. Это коснулось даже тех компаний и предпринимателей, которые не попали в санкционные списки. И если иностранные активы бизнесменов под санкциями оказались полностью заблокированными (например, так случилось с владельцем компании «Конкорд» Евгением Пригожиным и председателем правления банка ВТБ Андреем Костиным), то остальных пока затронули только скрытые ограничения: зарубежные банки не дают состоятельным россиянам пользоваться счетами под предлогом разных проверок.

Офшоры. Защита активов — защита бизнеса.

Из-за этого предпринимателям приходится пересматривать бизнес-структуры, по-новому выстраивать иностранные активы и менять стратегию работы. Ситуация меняется быстро и непредсказуемо, поэтому юристы предупреждают: решения, которые можно было считать удачными еще вчера, не подходят сегодня.

Как защитить и структурировать активы

Самое очевидное решение сейчас — перевести активы в дружественную или нейтральную по отношению к России страну. Но его нужно принимать только после того, как прямые связи с уже существующими контрагентами точно стали невозможным, советует управляющий партнер Capital Legal Services Capital Legal Services Федеральный рейтинг. группа Банкротство (споры mid market) группа ГЧП/Инфраструктурные проекты группа Корпоративное право/Слияния и поглощения (mid market) группа Недвижимость, земля, строительство группа Разрешение споров в судах общей юрисдикции группа Антимонопольное право (включая споры) группа Арбитражное судопроизводство (средние и малые коммерческие споры — mid market) группа ВЭД/Таможенное право и валютное регулирование группа Интеллектуальная собственность (Регистрация) группа Интеллектуальная собственность (Консалтинг) группа Налоговое консультирование и споры (Налоговое консультирование) группа Трудовое и миграционное право (включая споры) группа Частный капитал Профайл компании × Владислав Забродин.

Следующий шаг — комплаенс и строгое соблюдение требований законодательства. Неважно, в какой стране находится бизнесмен и его активы. Забродин подчеркивает, что защитить свои активы проще, если есть четкая и аргументированная позиция в отношении того, какой бизнес ведет предприниматель, откуда у него финансовые ресурсы, кто его контрагенты, как он платит и получает деньги за продукцию.

А дальше все зависит от бизнес-модели и страны, в которой находятся активы. Популярный вариант — возврат имущества и денег в Россию. Сейчас в стране четвертый этап амнистии капиталов, что выгодно для бизнесменов с активами за границей. Можно без уплаты налогов получить активы контролируемых иностранных компаний (КИКов), задекларировать наличные деньги и перерегистрировать транспорт. Российский рынок сейчас активно обновляется, поэтому есть смысл рассматривать этот вариант.

Главные правила защиты личных, семейных и бизнес-активов

Еще стоит присмотреться к ОАЭ. Среди состоятельных предпринимателей это самый популярный пункт назначения. Но партнер практики частных клиентов Tomashevskaya Partners Федеральный рейтинг. группа Корпоративное право/Слияния и поглощения (high market) группа Частный капитал группа Интеллектуальная собственность (Консалтинг) группа Комплаенс группа Налоговое консультирование и споры (Налоговое консультирование) группа ТМТ (телекоммуникации, медиа и технологии) × Андрей Шпак предупреждает, что этот вариант недешевый. Зато страна дает возможность бизнесменам получить местное резидентство.

В целом юристы сходятся во мнении, что сейчас нет идеальных и универсальных инструкций, которые гарантируют защиту от санкций. Но адвокат BGP Litigation BGP Litigation Федеральный рейтинг. группа Антимонопольное право (включая споры) группа Арбитражное судопроизводство (крупные коммерческие споры — high market) группа Комплаенс группа Корпоративное право/Слияния и поглощения (mid market) группа Санкционное право группа Семейное и наследственное право группа Транспортное право группа Фармацевтика и здравоохранение группа Банкротство (споры high market) группа ВЭД/Таможенное право и валютное регулирование группа Интеллектуальная собственность (Защита прав и судебные споры) группа Интеллектуальная собственность (Консалтинг) группа Международные судебные разбирательства группа Налоговое консультирование и споры (Налоговое консультирование) группа Недвижимость, земля, строительство группа Страховое право группа ТМТ (телекоммуникации, медиа и технологии) группа Трудовое и миграционное право (включая споры) группа Цифровая экономика группа Международный арбитраж группа Природные ресурсы/Энергетика группа Уголовное право группа Частный капитал 2 место По выручке 2 место По количеству юристов 8 место По выручке на юриста Профайл компании × Марат Самарский предлагает общую схему действий.

- Создать механизм уменьшения доли участия в активах в случае санкций.

- Выйти из органов управления.

- Диверсифицировать коммерческий портфель по нескольким дружественным или нейтральным по отношению к России юрисдикциям. Второй вариант — по отраслям, которые традиционно не подпадают под санкционные ограничения. Например, продовольствие, фармацевтика, медицинские изделия.

Надо распределить активы по разным странам и банкам. Так при любом развитии событий и даже полной потере одного актива владелец капитала не останется без средств к существованию.

Ключевые риски

По мнению Самарского, самый серьезный риск для состоятельных россиян — уголовная ответственность. Она может наступить за умышленные нарушения санкционного режима в США или ЕС, а также за организацию обхода закрепленных санкционным режимом ограничений.

Но проблема не только в прямых санкциях. Если человек попал в санкционный список, он может это законным способом оспорить. Например, обратиться в Казначейство США с просьбой предоставить лицензию на конкретную транзакцию. А вот если бизнесмен подпал под так называемые скрытые санкции, ему жаловаться некуда, добавляет партнер юридической компании ЗАО «Сотби» ЗАО «Сотби» Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые коммерческие споры — mid market) группа Банкротство (реструктуризация и консалтинг) группа Банкротство (споры high market) группа Разрешение споров в судах общей юрисдикции группа Арбитражное судопроизводство (корпоративные споры) группа Международные судебные разбирательства группа Уголовное право группа Частный капитал Профайл компании × Варвара Кнутова.

Россияне могут столкнуться с тем, что их счета официально не заморожены, но деньгами временно пользоваться нельзя, потому что банк проводит проверку. Она может идти не один год, а оспаривать в суде, по сути, нечего.

Кнутова называет это своеобразным проявлением культуры отмены и рассказывает, что подобные прецеденты были еще до санкций в Швейцарии.

Пострадала и сфера оказания услуг по управлению иностранными активами. Часто зарубежные юристы предвзято относятся к распоряжениям россиян, а это препятствует успешной реструктуризации и релокации бизнеса, отмечает Забродин. Иногда с российскими бизнесменами (даже теми, кто не попал в санкционные списки) просто не выходят на связь.

Есть риски и при выборе номинального собственника бизнеса, на которого открывается компания за границей, чтобы скрыть прямую связь с Россией. Кнутова рассказывает, что если перестараться и выбрать независимого номинального собственника и директора, например, в Гонконге, то его сложно будет привлечь к ответу. Например, он все деньги компании проиграет в казино, но по китайскому закону его не привлекут к ответственности за растрату.

Шпак рассказывает, что сейчас у многих российских бизнесменов есть риск потерять активы, доступ к банковской инфраструктуре и привычный уровень жизни. Сложнее всего придется тем, у кого нет вида на жительство за рубежом или паспорта другой страны.

Общий риск сейчас — российское происхождение активов и связь с Россией.

Источник: pravo.ru

Хранитель активов — имущественный базис бизнеса

Источник: Центр структурирования бизнеса и налоговой безопасности taxCOACH Ссылка на оригинал статьи Защита имущественного комплекса бизнеса, наряду с обеспечением налоговой безопасности, является принципиальной задачей, решаемой в ходе построения бизнес-модели и структурирования группы компаний. Риск недружественного поглощения, обращения взыскания на имущество контрагентами или контролирующими органами (в том числе и налоговыми) существует всегда.

Причем, чем прибыльней и успешней бизнес — тем более реальным становится риск его утраты. Поэтому принятие превентивных мер, направленных на обеспечение максимальной защищенности имущества, да и всего бизнеса в целом, является одной из первоочередных целей построения группы компаний.

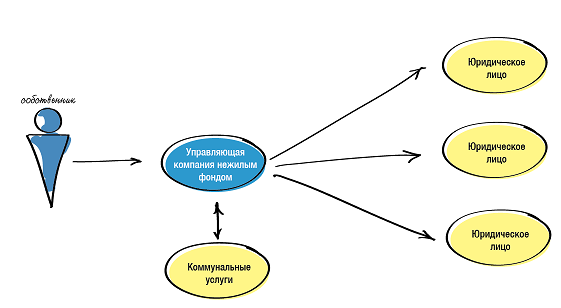

Наряду с обеспечением имущественной безопасности, грамотный выбор владельца имущества и договорных инструментов, опосредующих эксплуатацию имущества в рамках бизнес-модели позволяет максимизировать уровень получаемой от использования имущества прибыли и сделать структуру управления имуществом прозрачной и понятной, в первую очередь, для самих собственников бизнеса. Как правило, для обеспечения целостности имущественного комплекса и его сохранности имущество передается специальному субъекту — «Хранителю активов», на которого возлагаются обязанности по обеспечению сохранности имущества и содержания его в пригодном для эксплуатации состоянии. «Хранитель активов» также заключает от своего имени договоры на приобретение коммунальных услуг, электроэнергии и другие «эксплуатационные» договоры.

Отсутствие рискованных операций, взаимоотношений с «проблемными» контрагентами делает практически невозможным предъявление претензий к «Хранителю активов» и, как следствие, к принадлежащему ему имущественному комплексу. Кроме того, прозрачная система владения и пользования имуществом позволяет исключить случаи перекрестного владения имуществом разными предприятиями группы компаний (в случае бессистемного распределения собственности).

Если же потребуется использовать это имущество в качестве обеспечения по кредиту основной операционной компании, принадлежность права собственности на него другому лицу, как правило, этому не препятствует. Практика показывает, что Группа компаний без каких-либо дополнительных усилий получает кредиты (и даже допуски СРО). Так как для банков очевидно, что совокупная стоимость имущества всей Группы значительно выше, чем стоимость активов компании-заемщика. Поэтому рейтинг потенциального заемщика существенно возрастает, что влечет за собой увеличение вероятности получить кредит и увеличивает его максимально возможную сумму.

При создании «Хранителя активов» необходимо решить три основных вопроса:

- Выбор субъекта-собственника

- Выбор режима налогообложения

- Выбор способа пользования имуществом

«Хранителем активов», то есть тем субъектом, который будет обладать на праве собственности имуществом, может стать физическое или юридическое лицо, а также группа лиц (как физических, так и юридических). Каждый из этих вариантов имеет свои положительные и отрицательные моменты.

При принятии решения о выборе субъекта собственности необходимо учитывать не только итоговую «цену» наличных денежных средств, но и перспективные планы по приобретению новых активов, количество предполагаемых пользователей имуществом и характер отношений с ними.

Так, владение всем имуществом физическим лицом в статусе ИП, без сомнения, наиболее удобно с точки зрения контроля за его использованием. Также это дает возможность использовать поступившие денежные средства с минимальными налоговыми последствиями, в отличие от юридического лица. Так, если имуществом владеет юридическое лицо, наиболее понятным и логичным вариантом изъятия средств от аренды будет выплата дивидендов физ лицу-учредителю, что влечёт обязанность начисления и уплаты НДФЛ в размере 13%.

Если же Вы захотите продать имущество, являясь ИП — «хранителем активов», то единственным легальным способом сделать это будет сделка купли-продажи с уплатой налога с доходов от продажной стоимости имущества в соответствии с применяемой системой налогообложенияСм. Письмо Минфин России от 8 февраля 2019 г. № 03-04-05/7685, а также НДС (если стоимость продажи превысит 150 млн.руб.).

Нужно отметить, что в 2019 году Законодатель распространил на индивидуальных предпринимателей льготу, освобождающую доход от продажи транспортных средств и жилья, срок владения которыми превышает 3 и 5 лет соответственно, от уплаты налога на доходы физических лиц.

Кроме льготы по сроку владения, НК РФ по аналогии с простыми физическими лицами, предоставил ИП право на получение имущественного вычета при продаже предпринимательского транспорта и жилья, в размере затрат на его приобретение. При этом если расходы на приобретение этих видов имущества ранее были учтены при налогообложении ИП, то имущественный вычет составит разницу между фактическими расходами и суммой, учтенной при налогообложении.

Ранее предприниматели, использующие такие активы в своей деятельности, не могли применить эти льготы. Однако, при продаже остальных видов активов (производственные базы, земли под застройку, офисные помещения и т.п.) налоги уплачиваются именно в качестве ИП.

Нередки случаи, когда владелец бизнеса оформляет имущество на супруга, детей, родителей, друзей. Мотивы бывают разные, но всегда необходимо учитывать, что уровень контроля и управления имуществом в этом случае существенно снижается, а имущество может стать разменной монетой в личном конфликте собственника бизнеса и владельца имущества.

В этой связи упомянем и споры о наследовании. К сожалению, зачастую после смерти владельца бизнеса имущество переходит к лицам, не заинтересованным в продолжении «дела», наследники не могут договориться между собой о порядке использования имущества. Как следствие, дальнейшее его использование в операционной деятельности становится невозможным, что зачастую приводит к гибели бизнеса.

Дополнительную «ложку дёгтя» добавляет особенность российского наследственного права, предусматривающая для некоторых категорий наследников обязательную долю в наследстве, независимо от волеизъявления наследодателя. Так, например, нетрудоспособные супруг и родители, а также нетрудоспособные иждивенцы наследодателя наследуют независимо от содержания завещания не менее половины доли, которая причиталась бы каждому из них при наследовании по закону.ст. 1149 ГК РФ.

Также необходимо помнить, что физическое лицо (в том числе, в случае его регистрации в качестве индивидуального предпринимателя) отвечает по своим долгам всем принадлежащим ему имуществом.

Ещё один важный момент — это количество собственников. ГК РФ допускает нахождение имущества в собственности нескольких субъектов, в том числе, физических лиц в статусе ИП. Таким образом «Активом» может быть не один, а два и более индивидуальных предпринимателя, что удобно в случае необходимости закрепить активы за несколькими собственниками бизнеса. При этом важно помнить о необходимости заранее урегулировать вопросы управления общей собственностью.

Ситуация, когда «Хранителем активов» является юридическое лицо, позволяет использовать различные инструменты, направленные на обеспечение конфиденциальности личности реального владельца имущества. Это, в частности, различные модели прикрытого владения.

Компания «Хранитель активов» не отвечает по долгам своих учредителей, что препятствует прямому обращению взыскания на её имущество. Вместе с тем, взыскание может быть обращено на долю в других организациях, т.е. в конечном итоге на имущество этой организации («Хранителя активов») пропорционально размеру доли в уставном капитале. Но даже в этом неблагоприятном сюжете между моментом возникновения претензий к операционной компании и их удовлетворением за счет доли в «Хранителе активов» пройдет намного больше времени, нежели, если имущество не обособлено. За это время есть возможность урегулировать претензии (оспорить, заключить мировое соглашение с дисконтом и т.п.) или заработать средства на удовлетворение таких претензий, не доводя до банкротства физических лиц.

Кроме того, что участники юридического лица посредством понятных инструментов регулирования корпоративных отношений могут заранее договориться по вопросам дополнительного инвестирования, использования имущества в деятельности, залогам и поручительствам.

Получение наличных денежных средств легальным способом (через дивиденды учредителю) потребует дополнительного налогообложения в размере 13%. Долгосрочные беспроцентные займы решают проблему получения наличных лишь кратковременно и не служат решению задачи обеспечения безопасности имущества в целом.

Что касается режима налогообложения — наиболее популярна модель, при которой «Хранитель активов» применяет упрощенную систему налогообложения с объектом «доходы» и уплачивает со всей суммы полученного дохода 6% налога. Это означает максимальную прозрачность операций по использованию имущества, понятный механизм исчисления налога и минимальное количество отчетных документов.

Однако, если в перспективных планах собственников бизнеса приобретение офисных или производственных помещений, нового оборудования (в том числе по лизинговым схемам), целесообразно рассмотреть вопрос о применении упрощенной системы налогообложения с объектом «доходы минус расходы». Тем более что в настоящее время во многих субъектах установлена пониженная ставка для этого режима налогообложения (в Свердловской и Тюменской области — 5%. Санкт-Петербурге — 7%).

Кроме УСН, закон предусматривает возможность применения других специальных налоговых режимов. Так арендодатель-ИП вправе приобрести патент по виду деятельности «сдача в аренду нежилых помещений». Напомним, суть патента в том, что ИП заплатит фиксированную сумму налога в виде стоимости патента. Стоимость зависит от размера потенциально возможного годового дохода (ПВГД), установленного законом субъекта РФ и ставки налога (общая ставка = 6%).

Например, при сдаче в аренду помещения площадью 1 000 м2, расположенного в Екатеринбурге, стоимость патента составит 375 000 рублей, поскольку правительство области утвердило ПВГД при передаче в аренду такого помещения в размере 6 750 000 рублей. При пересчёте на месячную ставку выходит 562 рубля 50 коп за квадратный метр в месяц. Соответственно, применение патента выгодно с точки зрения налогообложения, лишь при условии, что арендная ставка выше указанной.

ФНС России любезно разместила на своём сайте сервис для расчёта патента — https://patent.nalog.ru/info/. С его помощью можно прикинуть налоговые обязательства и принять решение что выгодней — патент или УСН.

Что касается ЕНВД, то применение данного налогового режима возможно лишь при передаче в аренду торговых мест на рынках, нестационарных торговых палаток и киосков быстрого питания.См. пп. 13, п. 2, ст. 346.26 НК РФ

Важно, что применение любого спец режима имеет ограничения. Например, по УСН, если стоимость имущества превышает 150 млн руб., налогоплательщик обязан применять общую систему налогообложения. Несмотря на «минус» в виде повышенной ставке налогообложения прибыли, только в этом случае возможно получение налогового вычета по НДС с потраченных на приобретение имущества сумм. ИП-собственники в случае применения общей системы налогообложения будут уплачивать налог с доходов по ставке 13%.

По общему правилу, бремя содержания имущества несет собственник. Вместе с тем, с точки зрения оптимального распределения бремени эксплуатационных расходов возможны различные варианты построения модели использования имущества.

1. Собственник самостоятельно заключает все «эксплуатационные» договоры и заключает с третьими лицами договоры пользования имуществом

Самый простой вариант.

2. Заключение промежуточного договора с компанией, которая будет выполнять комплекс функций по управлению и эксплуатации здания и заключать от своего имени договоры использования имущества с третьими лицами.

Это может быть необходимо для распределения эксплуатационных платежей: «Хранитель активов» будет получать очищенный доход, облагаемый по ставке 6%. При этом эксплуатационная компания, применяющая систему налогообложения «доходы минус расходы», несет все основные затраты по содержанию имущества и поддержанию его в надлежащем состоянии.

3. В случае множественности собственников

Включение эксплуатационной организации целесообразно и в случае множественности собственников, которые передают ей функции по управлению имуществом. Этим обеспечивается единство собственников для контрагентов — от их имени выступает одна компания, что облегчает процесс согласования условий договоров. Также этот вариант используется, когда собственники, инвестировав в объекты недвижимости, не намереваются самостоятельно эксплуатировать их и рассматривают лишь как объект кратковременного вложения денежных средств.

Источник: www.audit-it.ru

Четыре условия, когда можно на 100% защитить активы бизнеса. Даже от субсидиарной ответственности

Проблема защиты активов бизнеса остра и очевидна. С 2017 года работают новые правила субсидиарной ответственности, появилась возможность обращения взыскания на имущество, минуя процедуру банкротства. И за «брошенные» компании тоже. ФНС обзавелась эксклюзивными полномочиями по взысканию налоговой недоимки, в том числе с бенефициаров бизнеса.

Все перечисленное указывает на то, что обособление имущества в отдельную компанию само по себе вообще не дает никакой защиты. Даже скрытое владение бизнесом может давать сбой. Поскольку введение в состав участников «хранителя активов» номинальных лиц встречается редко из-за опасений владельцев бизнеса утратить контроль.

А подмена вами самих себя номинальными лицами в операционных компаниях предоставляет возможность кредиторам использовать показания сотрудников и контрагентов, которые скорее всего укажут на истинное лицо, принимающее управленческие решения, а значит подлежащее имущественной ответственности. Альтернативным и безопасным способом защиты имущества может стать «производственный кооператив».

При соблюдении некоторых условий, его использование в качестве «хранителя активов» дает беспрецедентный уровень гарантий неприкосновенности имущества. В течении последних лет «Производственный кооператив» (ПК) активно рекламируется на налоговых семинарах как способ законной экономии на страховых взносах, что, строго говоря, не соответствует действительности.

Теперь заговорили и о его потенциале в защите имущества, как об очередной волшебной пилюле. Многолетний опыт внедрения нами ПК в состав группы компаний среднего бизнеса обнажил ряд нюансов. Таких, которые однозначно не позволяют так широко использовать кооператив, как это сейчас может рекламироваться. Учитывая возможный негативный, разрушительный даже, результат повсеместного применения ПК и порождаемые на семинарах в головах собственников бизнеса иллюзии, заставляют нас открыть «фишки» реального использования кооператива для защиты активов бизнеса.

1. О кооперативе

Это такая же форма юридического лица как ООО, АО и другие мало популярные товарищества и партнерства. По своей природе — форма самозанятости граждан, которые объединяются своим трудом для достижения некоего совместного результата. Кооператив, несмотря на свое название, вовсе не обязан заниматься только производственной деятельностью.

Вместо уставного капитала у него паевой фонд, минимальный размер которого законодательно не установлен. Деятельность производственных кооперативов регулируется ст.ст. 106.1-106.6 ГК РФ и отдельным Законом. Члены кооператива работают в кооперативе, не заключая с ним трудовые договоры.

При этом дополнительно можно взять и наемных работников, однако их количество не может быть более 30% от численности членов. Члены кооператива не учитываются при подсчете среднесписочной численности работников, что позволяет такой организации применять УСН даже в том случае, когда численность эта превышает 100 человек. Нюанс: Все члены кооператива отражаются в ЕГРЮЛ. Давно прошли те времена, когда реестр пайщиков велся самой организацией. Уж поверьте, здесь мы руку на пульсе давно и долго держим.

2. О членстве

В кооперативе должно быть минимум 5 членов в возрасте не менее 16 лет. В их составе могут участвовать и юридические лица, но это должно быть прямо предусмотрено в уставе. Нюанс: Из обязательных пяти учредителей только один может не трудиться, исключительно оплатив свой пай.

Соответственно, если нам необходимо включить в состав участников юридическое лицо, то среди членов должно быть еще минимум 4 гражданина. Вывод по пункту: первая очевидная сложность в использовании кооператива — где набрать пять членов? Особенно, если мы хотим использовать его в качестве хранителя активов. Нечасто в бизнесе 5 и более партнеров.

Как правило, — 2 с долями 50/50. Следовательно, возможностей для использования ПК уже меньше. Конечно, можно включить номиналов (друзей, детей, иных родственников), однако в таком варианте это гарантированная бомба замедленного действия. Почему? Запасаемся терпением и продолжаем читать.

3. О паевом фонде и паевых взносах

У кооператива есть Паевой фонд. Его размер и размер паевого взноса учредители определяют в уставе. Паевым взносом могут быть деньги, ценные бумаги, иное имущество, в том числе имущественные права и иные объекты гражданских прав.

Оценка паевого взноса проводится при образовании кооператива по взаимной договоренности учредителей, а при вступлении в ПК новых членов комиссией, назначаемой правлением кооператива. Оценка паевого взноса, превышающего двести пятьдесят МРОТ, проводится независимым оценщиком. Нюанс: следуя букве закона, можно предположить, что у всех членов кооператива может быть одинаковый размер пая, максимум в паевом фонде им может принадлежать несколько паев, кратных установленной в уставе величине. На практике же все опять намного гибче, и размеры вкладов в паевой фонд конкретных учредителей можно установить разные. Как учредители договорятся.

Любые вклады в паевой фонд освобождаются от налогов у получающей стороны (то есть самого кооператива) на основании льготы п.п. 3 п. 1 ст. 251 НК РФ. Еще один нюанс: независимо от размера принадлежащего пая, у пайщика один голос на общем собрании членов. Это принципиальное отличие от ООО, где голоса пропорциональны долям в уставном капитале. Когда это может пригодиться?

Например, для обеспечения владельческого контроля. Независимо от размера вкладов «инвесторов» (предположим их два), у инициаторов некоего проекта (предположим, их трое) будет по одному голосу, то есть большинство. При этом размер долей в паевом фонде инвесторов пропорционален их вкладу. И финансово, и управленчески все справедливо.

4. О дополнительных взносах в имущество кооператива

Если со вкладами в паевой фонд все ясно, то с дополнительными вкладами в имущество, в том числе в чистые активы кооператива, которые возможны в привычных ООО и АО, не все просто. Напомним, помимо влекущего пропорциональное увеличение уставного капитала вклада в него, участник общества может безвозмездно осуществить взнос в имущество Общества, в том числе в целях увеличения чистых активов, который у получателя так же освобождается от налогообложения (п.п.3.3 и п.п.

11 п. 1 ст. 251 НК РФ). Это отличные инструменты для безналогового финансирования в группе компаний. В отношении же кооператива два НО! Первое «Но!»: вклады в чистые активы, которые могут совершать любые участники с любыми размерами принадлежащих им долей в уставных капиталах ООО и АО, на кооперативы не распространяются. Налоговым кодексом не предусмотрено.

Второе «Но!» в том, что ясности в возможности передачи имущества без налоговых последствий и по п.п. 11 п. 1 ст. 251 НК РФ также нет. Вывод по пункту: отсутствие льгот для более свободного рефинансирования денежных потоков в группе компаний опять существенно ограничивает использование ПК в роли Хранителя активов.

Финансирование в виде вкладов в паевой фонд не всегда является приемлемым вариантом. Большой размер паевого фонда может излишне демонстрировать благосостояние компании. И, кроме того, в этом случае для сохранения соотношения долей членов кооператива в паевом фонде вклады должны осуществляться всеми.

5. О неделимом фонде и защите от субсидиарной ответственности

- На имущество, составляющее неделимый фонд, нельзя обратить взыскание по личным долгам участников (п. 1 ст. 11 Закона);

- Имущество, составляющее неделимый фонд кооператива, не включается в паи членов кооператива (там же);

- Взыскание по личным долгам члена кооператива не может быть обращено на неделимый фонд кооператива (ст. 13 Закона);

- Пай состоит из паевого взноса члена кооператива и соответствующей части чистых активов кооператива (за исключением неделимого фонда) (ст. 9 Закона);

- Взыскание по долгам члена кооператива не может быть обращено на неделимые фонды кооператива п.5 ст.106.5 ГК РФ и п. 3 ст. 74 ФЗ «Об исполнительном производстве».

Иными словами, производственный кооператив позволяет обособить свое имущество таким образом, что на него не может быть обращено взыскание по долгам его членов. И эта возможность прямо установлена законом.

Данный вывод подтверждается и многочисленной судебной практикой.

Возможность образования неделимого фонда кооператива и цели, в связи с которыми он образуется, необходимо предусмотреть в Уставе. При этом должно быть принято отдельное решение о том, какое конкретное имущество кооператива составляет его неделимый фонд.

Создание неделимого фонда в производственном кооперативе практически не урегулировано законодателем. Все вопросы, связанные с его формированием, размером, перечнем входящего в него имущества, относятся к исключительной компетенции общего собрания. По общему правилу решение о создании и составе неделимого фонда принимается всеми членами кооператива единогласно. В уставе можно предусмотреть иное. При этом перечень активов, которые могут составлять неделимый фонд, ничем не установлен (деньги, здания, сооружения, основные средства производства, оборудование, транспорт, доли в компаниях и т.д.).

Неделимый фонд кооператива может быть распределен между членами кооператива только (!) в случае его ликвидации, поскольку имущество кооператива, оставшееся после удовлетворения требований кредиторов, подлежит распределению между его членами.

В этом смысле плюсы ПК в сравнении с ООО понятны. «Складываем» все значимые активы в Производственный кооператив, принимаем решение о создании Неделимого фонда и в случае привлечения собственника бизнеса = члена кооператива к субсидиарной ответственности (например, по долгам торговой компании), дотянуться до имущества кооператива будет невозможно. Для сравнения: при обращении взыскания на долю в ООО кредиторы получат стоимость доли собственника с учетом рыночной стоимости имущества. Кредиторам члена ПК выплатят действительную стоимость пая без учета неделимого фонда.

Нюанс: по своим предпринимательским долгам кооператив, как организация, отвечает сам своим имуществом, в том числе составляющим неделимый фонд. Таким образом использование ПК как операционной компании, вступающей в коммерческие отношения с поставщиками или покупателями, — табу, которое на корню способно убить главную идею — защитить имущество.

Классно? Конечно. Однако слишком много «Но!» для повсеместного использования этой формы.

6. Четыре условия, при соблюдении которых производственный кооператив может стать непробиваемым хранителем активов

Первое условие — минимальное количество членов

Их минимум пять. Таким образом, вам требуется пять собственников бизнеса, чьи права на имущество мы хотим зафиксировать через доли в ПК. Минимум четверо — остальных можно спрятать за ООО «Пайщик», участвующий в кооперативе.

Второе условие — семейный бизнес

Вопрос распоряжения имуществом, составляющим неделимый фонд, относится к компетенции общего собрания членов. Для безопасности будет закреплено, что решения принимаются ими только единогласно. Таким образом, определив имущество в неделимый фонд, возможна ситуация, при которой забрать его оттуда, если один из них захочет выйти, без согласия всех остальных, будет невозможно.

Кроме того, в кооперативе нет возможности заключить корпоративный договор. А это на сегодняшний день один из лучших инструментов в регулировании отношений между собственниками бизнеса, возможность заключения которого установлена только для обществ.

Более того, это должен быть не просто семейный бизнес. Члены семьи не должны иметь явных конфликтов между собой, а решения — приниматься без саботажа. Причина — порядок проведения собраний. Несмотря на достаточное количество положений Закона, позволяющих членам кооператива самостоятельно устанавливать для себя «правила игры», при внимательном прочтении нормативного акта можно с удивлением обнаружить, что в кооперативе не так то просто и легко провести общие собрания членов. И возможности изменить порядок Законом не предусмотрено.

Третье условие — активная фаза накопления имущества завершена, инвестиционные программы закрыты

В кооперативе нет возможности осуществлять вклады в его имущество/чистые активы аналогично ООО/АО. Мы считаем это одним из важнейших ограничителей для ПК, поскольку вопрос безналогового реинвестирования крайне важен практически для любого бизнеса. А заработанная прибыль, как правило, и инвестируется на приобретение активов.

Четвертое условие — совершеннолетние наследники

Относительно кооператива не предусмотрено гарантий прав несовершеннолетних наследников. Так как членами кооператива могут стать только граждане 16 лет, возникает закономерный вопрос: в случае смерти одного из членов кооператива с имуществом, как обеспечить его, например, тринадцатилетнему сыну права на это имущество. В члены кооператива его нельзя принять, следовательно, ему нужно выплатить действительную стоимость пая его отца, которая (вспоминаем!) рассчитывается без учета имущества неделимого фонда. Вопрос открыт.

В качестве вывода

Производственный кооператив, безусловно, отличный инструмент для решения важного ряда задач бизнеса и его собственников, лечения и профилактики из бизнес-недугов. Однако, как у любого лекарства, у него имеется ряд противопоказаний и перечень случаев применения «с осторожностью».

Названных выше условий более чем достаточно для понимания необходимости принятия взвешенного решения в части использования производственного кооператива для хранения активов.

Один только вопрос, что за такое трудовое участие внесут собственники в качестве своего пая может поставить вас в тупик. Иными словами, пилюля мощная, но не волшебная и «отпускается только по рецепту врача».

- субсидиарная ответственность

- защита бизнеса

- активы

Источник: www.klerk.ru