На российском рынке существует услуга, которая позволяет объединить стандартное страхование жизни и инвестирование. Итоговый результат называется инвестиционным страхованием жизни (ИСЖ).

В статье расскажем, что такое инвестиционное страхование жизни, как оно работает, на какой доход можно рассчитывать, и в чем заключаются основные недостатки.

Что такое инвестиционное страхование жизни

Услуга инвестиционного страхования представляет собой смесь страхования и инвестиций. По ней гарантируются выплаты при наступлении страхового случая, а также тот, кто застраховался (страхователь), получает доход от инвестиций.

Все мы примерно понимаем, как работает стандартное страхование. Человек оплачивает договор страхования и вносит средства, допустим, на год. Если с ним произойдет страховой случай, компания-страховщик выплатит деньги. Если же со страхователем ничего не произойдет, деньги останутся у компании.

9 инструментов, в которые НЕ НУЖНО инвестировать! Как не стать жертвой мошенников в инвестировании?

Договор инвестиционного страхования жизни работает иначе. Он заключается на более долгий срок, обычно от 3 лет. Нередко его подписывают сразу на 10-15 лет. Страхователь сразу вносит платеж. Полученные средства страховщик направляет на инвестиции в ценные бумаги, производные финансовые инструменты (фьючерсы и опционы) и т.п.

По окончании срока действия договора страхователю возвращается взнос, а также инвестиционный доход.

Важно! Инвестиционное страхование жизни — услуга, которая позволяет застраховать человека и передать определенную сумму денег в доверительное управление.

Структура взноса ИСЖ

Взнос ИСЖ состоит из двух частей: рисковая и накопительная. Рисковая часть взноса — это сумма выплаты при наступлении одного из страховых случаев. Они прописаны в договоре. Соответственно, чем больше рисковая часть, тем больше ваша выплата.

Накопительная часть страхового взноса — это инвестиции. Компания инвестирует ее в фондовые инструменты для извлечения дополнительного дохода. За свои услуги она забирает себе вознаграждение, а оставшееся получит страхователь при завершении срока действия договора. При этом доход от инвестиций не гарантируется, он вполне может быть нулевым.

При удачном вкладе страхователю вернутся рисковая и накопительная часть. Однако возможен вариант с потерей части вложенных денег. В случае досрочного расторжения договора клиенту будет выплачена выкупная стоимость, но ее размер зависит от длительности действия договора. Выкупная стоимость — это часть страховых взносов, которая согласно одноименному графику значительно меньше, а может быть равна нулю.

Иван заключил договор инвестиционного страхования жизни на 5 лет и единоразово внес 100 000 руб. Через 3 года ему срочно потребовались денежные средства и он решил вернуть страховой взнос, который внес в пользу договора ИСЖ. При подписании договора Ивану был предоставлен график выкупных сумм, согласно которому, сумма к выплате при расторжении через 3 года составит 50% от взноса.

ссылка на уроки по инвестированию в описании

ИСЖ с юридической точки зрения остается именно страхованием. Это определяет некоторые ключевые моменты. Так, весь взнос производится как оплата страховой премии. В то же время возврат денег указывается как выплата по страхованию вне зависимости от того, наступил страховой случай или нет.

В случае смерти страхователя деньги получит иное лицо, дополнительно указанное в договоре. Возвращаемые средства считаются страховой выплатой, а не наследством. По этой причине они поступают намного быстрее.

Порой ИСЖ сравнивают с вкладом в банке. Однако инвестиционное страхование жизни — это больше про инвестиции, чем про хранение денег.

Ведущий специалист по налогообложению • Стаж 4 года

Возвращайте свои налоги с помощью налогового вычета за страхование жизни. Так вы сможете вернуть до 13% от взноса. Обращайтесь к нашим экспертам: они за два для составят для вас декларацию 3-НДФЛ и предоставят вам в формате pdf и xml.

Риски ИСЖ — какие могут быть потери

ИСЖ предполагает защиту от потерь инвестиций. Как правило, страхователь получает обратно всю сумму взноса. Однако некоторые компании все же прописывают в соглашении размер возможных потерь. Обычно он указывается в процентах от внесенной суммы.

Защита вклада — не бесплатная услуга. За нее клиент делится частью потенциального дохода. В некоторых случаях она достигает 50% от суммы, вырученной от операций с финансовыми инструментами.

Невозможно предсказать поведение фондового рынка на 3, 5 или 10 лет вперед, поэтому страховая компания не может гарантировать инвестиционный доход. Но иногда в договоре указывается гарантированная выплата, правда она в несколько раз ниже ставки банковских вкладов.

В этом отличие от депозита, который гарантирует стабильный доход в виде процентов. Более того, вклады физлиц до 1,4 млн рублей застрахованы государством и компенсируются, если банк будет объявлен банкротом или ликвидирован.

526 — Инвестиции без риска

Когда выплачивают страховку по ИСЖ

Косвенно данный вопрос уже был затронут, рассмотрим его подробнее. Всего есть два случая: клиент умер и клиент не умер «(дожитие» на сленге страховщиков).

Если страхователь умер

В ситуации если клиент умер, а причина смерти является страховым случаем, компания-страховщик выплачивает положенную сумму. Это та самая рисковая часть взноса.

Существует ряд исключений, которые не относятся к страховым случаям. Они прописываются в договоре и не являются универсальными для всех компаний.

Если клиент дожил

В случае если со страхователем ничего не произошло, то в срок окончания действия договора он получит всю сумму взноса и доход от инвестиций. Конечно, при его наличии.

Дополнительные опции

Порой страховые компании предлагают добавить в договор дополнительные расходы. Это может быть:

- первичная диагностика смертельно опасных заболеваний;

- получение инвалидности по причинам, не входящих в страховые случаи;

- инвалидность в результате несчастного случая;

- временная нетрудоспособность из-за несчастного случая.

Данные опции позволяют расширить список причин, по которым страховая компания выплатит страховку.

Важно! Взносы за дополнительные риски не возвращаются в конце срока, в отличие от основных платежей.

Зачем нужен ИСЖ

Страхование жизни подойдет тем, у кого имеются дополнительные или свободные средства. Инвестиции в разных формах — это лучший вариант не только сберечь их, но и приумножить. С данной точки зрения ИСЖ следует рассматривать как незащищенный вклад на несколько лет, но с более высоким доходом чем в банке, и со страхованием жизни.

ИСЖ создано как инвестиция, а страховка — приятный бонус.

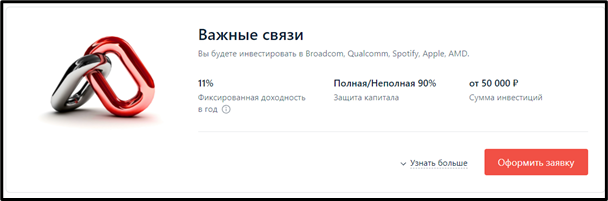

Услуги по инвестиционному страхованию чаще всего предлагают банки. Более того, у них имеются готовые стратегии того, во что возможно вложить деньги. Как правило, инвестиции направляются на покупку акций иностранных компаний, способных принести доход, и индексы драгметаллов.

Пример стратегии от Альфа-банка

Как было отмечено ранее, компания-страховщик забирает себе часть доходов от инвестиций. Размер части, которая уходит в пользу клиента, зависит от коэффициента участия. Данный показатель указывается в договоре, при этом его невозможно изменить после подписания.

Как правило, в пользу страхователя уходит 50-80% от инвестиционного дохода. Так что показатель «гарантированный доход» порой включает в себя долю компании. Это важно учитывать при выборе договора ИСЖ в банке.

В том случае, если инвестиции привели к убыткам, то клиент ничего не теряет. Страховщик сам вернет «сгоревшую» часть взноса при окончании действия договора.

Таким образом, при инвестиционном страховании жизни убыток невозможен. Самым плохим результатом является нулевой доход, когда компания не смогла извлечь прибыль из инвестиций.

Обратите внимание! Данные условия выполнимы, если клиент не расторгает ИСЖ досрочно.

Налоговые вычеты с ИСЖ

Оформить страховой полис и после этого получить налоговый вычет — еще один приятный бонус программы инвестиционного страхования жизни. Сумма возврата равна 13% размера взноса. Однако данное право представляется только налоговым резидентам-налогоплательщикам. Для этого необходимо проживать на территории РФ более полугода и уплачивать 13% или 15% подоходного налога.

Для получения налогового вычета с инвестиционного страхования требуется соответствовать нескольким условиям. Так, полис ИСЖ должен быть заключен на срок от 5 лет и больше. По договорам с меньшим сроком право на возврат НДФЛ не полагается.

Возврат налога за страхование жизни относится к социальным вычетам. У него есть свой лимит, он равен 120 тыс. рублей. От него разрешается вернуть максимум 13%, это 15 600 рублей.

Соответственно, если ваш взнос больше 120 тыс. рублей, вернуть больше 15 600 вы не сможете. Учтите также, что в данный лимит входят и другие категории, включенные в социальный вычет: лечение, обучение, физкультурно-оздоровительные услуги и прочее.

Ведущий специалист по налогообложению • Стаж 4 года

Лучше всего рассматривать налоговый вычет как дополнительный доход. Помните о наличии лимита, требованиях к договору и физическому лицу. Обращайтесь к нашим экспертам: они за два для составят для вас декларацию 3-НДФЛ и самостоятельно отправят ее в вашу ИФНС.

Важное про ИСЖ

Коротко повторим некоторые важные пункты, указанные в статье. Их необходимо запомнить.

ИСЖ — это не страховой инвестиционный вклад

У инвестиционного страхования жизни нет ничего общего с банковскими вкладами несмотря на то, что обе услуги предоставляют банки. Если у банка или его страхового подразделения отзовут лицензию, Агентство по страхованию вкладов ничем не поможет.

В случае банкротства или иных обстоятельств страховая компания обязана вернуть клиентам их взносы. Также возможна передача договора другой компании, которая станет новым страхователем.

Самый последний вариант — взыскание долгов с компании, что обычно представляет собой длительный юридический процесс. По этой причине необходимо провести анализ страховых компаний, чтобы подобрать наиболее стабильную и надежную компанию. В случае утраты лицензии имеется возможность потери всех средств.

Важно! Проверить лицензию любой компании проще всего на сайте Банка России.

Инвестиционный доход не гарантирован

Банки крайне заинтересованы в привлечении новых клиентов. Однако фондовые котировки не зависят от желаний банковских учреждений и их клиентов. Важные политические и экономические изменения способны обвалить акции конкретной компании или даже весь рынок.

Возможно, дополнительный инвестиционный доход будет равен обещанному значению. Однако будьте готовы, что ИСЖ доходность может быть и вовсе 1% за 5 лет.

Страхование жизни — не главное

Инвестиционное страхование жизни, в первую очередь, про инвестиции, а не полноценное страхование жизни с выплатой. Поэтому компании могут направить долю от рисковой части взноса на инвестиции.

Подобная опция позволяет инвестировать больше, соответственно, увеличивается потенциальный доход. Однако как мы помним, доход не гарантирован. Более того, уменьшается страховая защита. Поэтому внимательно изучайте документы перед их подписанием.

Плюсы и минусы страхового инвестирования

На основе всего сказанного подытожим недостатки и преимущества ИСЖ. Необходимо их взвесить, прежде чем обращаться за подобной услугой.

Плюсы инвестиционного страхования жизни

Инвестиционное страхование подходит для защиты сбережений. В конце срока клиенты получают свои средства обратно в полном объеме. Некоторые договоры предполагают небольшой процент невозвращаемых убытков. Поэтому стоит внимательно ознакомиться с документом.

Также клиент получает дополнительный бонус в виде страхования жизни. Чаще всего список страховых случаев короче, чем при обычном страховании. Однако лучше иметь страховку, чем жить вовсе без нее.

Страховые компании имеют готовые инвестиционные стратегии, поэтому деньги вкладываются в стабильные финансовые инструменты. Банк точно также заинтересован в извлечении прибыли и вряд ли примет решение, которое не принесет доход.

Еще одно преимущество в юридическом оформлении. По документам ИСЖ — прежде всего страховой полис. По этой причине он не подлежит взысканию при имущественных спорах, конфискации по решению суда, его невозможно разделить при разводе, также ИСЖ не является наследством. При этом в соглашении разрешается указать выгодополучателя, если клиент не сможет получить страховую выплату.

Минусы инвестиционного страхования жизни

Главным минусом является отсутствие гарантии дохода. Фондовый рынок изменчив, на него влияет множество факторов. Однако даже при благоприятной обстановке неверно принятые решения способны привести к убыткам.

Зачастую страховые компании и банки не предоставляют доступ к информации о размерах убытков от инвестиций. Подобные сведения негативно отражаются на репутации и рейтингах. Поэтому становится затруднительным поиск достоверных данных об успешности стратегий.

Договор ИСЖ позволяет забрать вложенные средства раньше окончания срока действия, но только в виде выкупной суммы согласно графику.

Возможность создания инвестиционного дохода

Нет гарантии дохода

Защита капитала и гарантия возврата взноса

Невозможно досрочно вывести деньги без потерь

Компания забирает часть дохода

Страховая составляющая договора оставляет желать лучшего. Многие страховые случаи из стандартных полисов не представлены, и получение выплаты сравнимо с испытанием. Если вы ищете именно полноценное страхование жизни, то задумайтесь о другом полисе.

Частые вопросы

Могу застраховать жизнь два раза? Например, первый раз по ИСЖ, второй — по стандартному полису?

Да, двойное страхование жизни не запрещено.

Возможно ли заранее узнать о стратегиях инвестирования организации?

Да, достаточно обратиться в офис или посетить сайт компании.

Как расторгнуть или продать ИСЖ, чтобы не потерять деньги?

Продажа ИСЖ не предусмотрена. Вы можете расторгнуть договор со страховой компанией в течение 30 дней. Если договор предусматривает регулярные взносы, расторгнуть его и не потерять деньги можно до внесения третьего платежа, но минимум — в течение четырех недель. Ранее «период охлаждения» составлял две недели. Пролонгированный срок отказа от ИСЖ и накопительного страхования жизни распространяется только на полисы стоимостью до 1,5 млн рублей.

Какие средние требования к капиталу для заключения ИСЖ?

Около 100 000 рублей. При этом существуют полисы на 30-50 тысяч руб.

Заключение

Инвестиционное страхование жизни — хорошее решение для вложения средств с гарантией возврата. Оно подойдет тем, у кого имеется свободная сумма денег, однако доходность банковского вклада их не устраивает, а самостоятельное инвестирование на фондовом рынке пока недоступно. При этом следует помнить, что даже банк не имеет возможности гарантировать дополнительный доход.

Публикуем только проверенную информацию

Источник: www.nalogia.ru

Инвестиционное страхование жизни: что это такое и как его использовать в инвестиционной стратегии

ИСЖ предназначено для обеспечения финансовой защиты близких в случае наступления страхового случая. Как использовать этот инструмент в своем портфеле — в статье.

16 марта 2022 11 минут

Как можно понять из самого названия, полис инвестиционного страхования жизни, с одной стороны, инвестиционный, а с другой — страховой продукт.

- Что такое инвестиционное страхование жизни

- Как работает ИСЖ

- Плюсы ИСЖ

- Минусы ИСЖ

- Как выбрать полис ИСЖ

- Кратко

Что такое инвестиционное страхование жизни

Инвестиционное страхование жизни (ИСЖ) — это финансовый инструмент, который имеет страховую и инвестиционную составляющую. Такой вид страхования предполагает полное возвращение вложенных средств по истечении срока договора, а также возможность получить доход. Также полис гарантирует выплаты инвестору при наступлении страхового случая.

Чаще всего ИСЖ покрывает смерть, инвалидность и иногда потерю трудоспособности. При наступлении страхового случая компания выплатит до 300% от взноса. Однако далеко не все обстоятельства смерти или инвалидности считаются страховыми — у каждой компании есть свой список исключений, с которым обязательно нужно ознакомиться до заключения договора.

Как работает ИСЖ

Чаще всего минимальная сумма договора инвестиционного страхования жизни начинается от 50 тысяч рублей. Эти средства клиент инвестирует на среднесрочную перспективу — от трех до десяти лет. На протяжении этого срока жизнь и здоровье инвестора застрахованы.

Одна часть средств — гарантийная. Как правило, страховая компания направляет ее на вклад или облигации федерального займа.

Другую часть — инвестиционную — страховая компания инвестирует в финансовые инструменты с высоким потенциалом роста: акции, облигации, биржевые фьючерсы, опционы и пр. В этом случае на доходность инвестиций влияет коэффициент участия страхового полиса, то есть доля от роста инвестиций, которая полагается инвестору. Так, если в договоре коэффициент участия составляет 60%, инвестор получит половину того, что компании удалось заработать, управляя инвестиционной частью его страхового полиса.

Часть стоимости полиса идет на оплату комиссии страховой компании. Она известна заранее при заключении договора.

При подписании договора клиент может выбрать определенную инвестиционную стратегию из линейки предлагаемых страховщиком базовых активов: облигации, акции, сырьевой рынок, недвижимость и так далее. Если выбранная стратегия окажется успешной, клиент может получить дополнительный инвестиционный доход. Эксперты заявляют, что в некоторых случаях он может оказаться существенно выше, чем проценты по банковским вкладам. Однако не стоит забывать, что доход все-таки не гарантирован.

У такого продукта есть ограничение: если забрать инвестированные средства раньше окончания срока действия договора, можно вернуть лишь их часть. Какую именно — указано в таблице выкупных сумм, которая рассчитывается индивидуально при заключении договора. Обычно срок возврата денежных средств составляет около десяти рабочих дней с момента получения страховой компанией заявления о расторжении договора ИСЖ с необходимым комплектом документов.

Плюсы ИСЖ

Одним из главных плюсов ИСЖ является защита вложенного капитала — клиент получает обратно свои вложения практически в любом случае. Именно поэтому ИСЖ считается подходящим инструментом для инвесторов, которые не готовы к рискам и самостоятельному совершению сделок на фондовом рынке.

Если инвестор выбрал программу ИСЖ сроком от пяти лет, он имеет возможность получить налоговый вычет в размере 13% от суммы уплаченного страхового взноса. Максимальная сумма взноса, на которую предоставляется налоговый вычет, составляет 120 тысяч рублей, или 15 600 рублей дополнительного дохода за каждый год, начиная со второго года действия договора.

Также при оформлении договора клиент может назначить конкретного выгодоприобретателя. Если произойдет страховое событие, выплата пойдет только тому человеку, чье имя указано в договоре, а сами средства не будут считаться наследственным имуществом.

Страховой полис не считается имуществом, а это значит, что ИСЖ может защитить активы клиента от взысканий, раздела имущества или конфискаций.

Минусы ИСЖ

Без потерь расторгнуть договор раньше времени не получится — именно поэтому при выборе программы страхования обязательно нужно попросить агента показать таблицу выкупных сумм.

Кроме того, доход инвестиционной части страхового полиса ограничен коэффициентом участия. Инвестор может претендовать только на часть полученного страховой компанией дохода. При этом сам дополнительный доход не гарантирован. Есть страховые компании, которые предлагают минимальный гарантированный доход, но чаще всего он даже не покроет инфляцию.

Важно помнить, что средства, вложенные в ИСЖ, не входят в систему страхования вкладов. Это значит, что если страховая компания обанкротится, клиент может потерять деньги.

Как выбрать полис ИСЖ

Перед оформлением полиса инвестиционного страхования жизни необходимо определить сумму и горизонт инвестирования, а также проверить лицензию страховой компании и ее репутацию на рынке.

При выборе программы страхования нужно обязательно выяснить, какие события считаются страховыми, а в каких случаях инвестору точно откажут от выплаты средств. Также важно знать, какие инвестиционные стратегии предлагает компания и каковы коэффициенты участия в доходе для каждой из них. Однако необходимо учитывать, что доходность по отдельным договорам не определяется доходностью таких договоров, основанной на показателях доходности в прошлом.

Некоторые страховые компании могут менять инвестиционную стратегию после заключения договора — это важный момент, о котором нужно уточнить у страхового агента заранее.

Кратко

- ИСЖ (инвестиционное страхование жизни) — это инструмент, который позволяет обеспечить финансовую защиту близких в случае наступления страхового случая.

- ИСЖ имеет инвестиционную составляющую — страховая компания будет инвестировать часть средств в определенные активы. Они обычно прописаны в договоре.

- ИСЖ подходит долгосрочным пассивным инвесторам, которые не готовы к самостоятельному заключению сделок на фондовом рынке.