«Налоговые каникулы» распространяются на вновь созданные ИП, применяемых упрощенную систему налогообложения или патент.

Данным законом предусмотрено, что любой субъект РФ в период с 1 января 2015 года по 31 декабря 2024 года вправе издать закон, устанавливающий нулевую налоговую ставку для впервые зарегистрировавшихся ИП, осуществляющих деятельность в производственной, социальной и научной сфере.

Рассмотрим основные требования к данному закону, вне зависимости от региона его применения:

Кто освобождается от уплаты основного налога: Вновь созданные ИП на упрощенной системе и на патенте.

Регистрация ИП без поездок в налоговую и без посещения нотариуса

Стоимость — 6 000 рублей (все включено, без дополнительных платежей, подбор и согласование кодов ОКВЭД, подготовка всех требуемых документов включая заявление о переходе на упрощенную систему налогообложение, онлайн подача в налоговую, открытие расчетного счета в банке, изготовление печати, получение кодов статистики и доставка готового комплекта, плюс БЕСПЛАТНАЯ подготовка и подача заявления для перехода на патент в случае выбора патентной системы налогообложения).

Налоговые каникулы для ИП (2023)

Гарантия успешной регистрации! (в случае отказа по любой причине повторную подачу осуществляем бесплатно).

Срок регистрации — 5 дней Подробнее.

Сфера деятельности для ИП на «налоговых каникулах»: производственная, социальная, научная. Какие конкретно это будут виды деятельности (виды деятельности по ОКВЭД) также будут устанавливать опять же регионы. Кроме того, доля доходов ИП от таких видов деятельности должна быть не менее 70%.

Срок действия данного закона: с 2015 по 2024 г.

Какие налоги необходимо платить ИП на «налоговых каникулах»: Фиксированный размер страхового взноса для ИП в ПФР платить необходимо, его никто не отменял.

Далее рассмотрим основные требования для применения данного закона по г. Москве, согласно Закону по г. Москве № 10 от 18.03.2015 г.

Требования к ИП в Москве: Дата регистрации ИП, желающих перейти на «налоговые каникулы» должна быть не ранее 25 марта 2015 г. Средняя численность сотрудников не должна превышать 15 человек.

Срок освобождения от налога: 2 года освобождение от УСН и Патента

Отчетность и ведение учета ИП на «налоговых каникулах»: Применение налоговых каникул не освобождает ИП от ведения бухгалтерского учета, своевременной оплаты страховых взносов за своих сотрудников и за ИП, сдачу отчетности во внебюджетные фонды и налоговую инспекцию.

Распространяются ли налоговые каникулы на повторно или в очередной раз зарегистрированных ИП после введения налоговых каникул: Данная льгота касается только новичков. Зарегистрировать ИП повторно и за счет этого получить двухлетнее освобождение от налогов не получится. Это подтвердил Минфин в письме от 26.01.2015 N 03-11-10/2204.

Источник: www.buxprofi.ru

НАЛОГОВЫЕ КАНИКУЛЫ для ИП продлили до 2024 года! Новости бизнеса / Бизнес юрист / Льготы для ИП

Начинающим ИП продлили право на налоговые каникулы до 2023 года

Президент РФ Владимир Путин утвердил поправки, которые разрешают регионам продлевать до 2023 года включительно режим налоговых каникул для впервые зарегистрированных индивидуальных предпринимателей.

Соответствующий Федеральный закон от 31.07.2020 № 266-ФЗ опубликован на Официальном интернет-портале правовой информации.

Напомним, по действующим нормам НК РФ, каждым субъектом РФ в течение 2015 — 2020 годов может быть установлена налоговая ставка 0% по УСН и ПСН для впервые зарегистрированных ИП, осуществляющих деятельность в производственной, социальной и научной сферах, а также в сфере бытовых услуг населению и услуг по предоставлению мест для временного проживания. При этом льготная ставка действует для ИП, которым применяется УСН или патентная система, в течение двух лет со дня регистрации. Эти нормы были внесены в НК РФ Федеральным законом от 29.12.2014 № 477-ФЗ со сроком действия до 1 января 2021 года.

Теперь в Федеральный закон от 29.12.2014 № 477-ФЗ внесены поправки, которые продлевают до 1 января 2024 года для региональных властей право устанавливать налоговую ставку 0% по УСН и ПСН в отношении впервые зарегистрированных ИП.

Ранее поручение проработать возможность продления режима налоговых каникул для впервые зарегистрированных индивидуальных предпринимателей до 2023 года дал правительству Президент РФ Владимир Путин.

В учетных решениях «1С:Предприятие 8» необходимые изменения будут поддержаны с выходом очередных версий. О сроках см. в «Мониторинге изменений законодательства».

Источник: buh.ru

Налоговые каникулы в связи с коронавирусом по налогам и страховым взносам

В 2020 году в России объявлены так называемые налоговые каникулы по налогам и страховым взносам из-за коронавируса. Рассказываем, что это означает на практике.

- Как коронавирус повлиял на страховые взносы: обзор изменений

- Правила приостановления взыскания налоговой задолженности из-за коронавируса

- Перенос сроков сдачи налоговой отчётности из-за коронавируса: новые сроки (таблица)

Какой документ закрепляет налоговые каникулы

По общему правилу, налоговые каникулы – это установленный законом срок, в течение которого определенные категории организаций и, ИП получают отсрочку по уплате налогов или страховых взносов из-за коронавируса. Отметим, что в Налоговом кодексе РФ такого термина нет.

В связи с коронавирусом в 2020 году Правительство России приняло постановление от 2 апреля 2020 года № 409 «О мерах по обеспечению устойчивого развития экономики» (далее – Постановление № 409).

Этим документом закреплены меры поддержки бизнеса, занятого в пострадавших от коронавируса отраслях, включая малое и среднее предпринимательство (МСП).

Новые сроки уплаты налогов

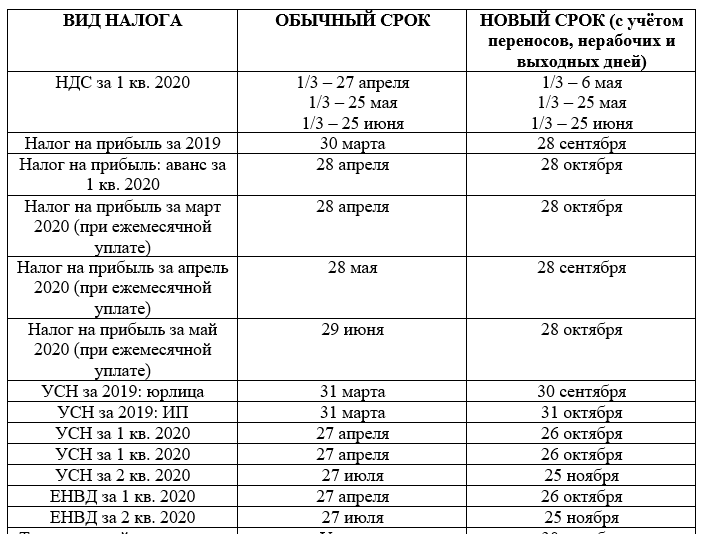

Субъектам малого и среднего бизнеса, которые включены в Реестр МСП и ведут деятельность в пострадавших отраслях/сферах (перечень определяет Правительство РФ), перенесены сроки уплаты налогов. Они представлены ниже в таблице.

Единый сельскохозяйственный налог (ЕСХН) за 2019

Налог по УСН за 2019

Налоги (авансовые платежи) за март и 1 кв. 2020

ИСКЛЮЧЕНИЯ:

- НДС;

- налог на проф. доход (НПД) для самозанятых;

- налоги, уплачиваемые налоговыми агентами.

- апрель-июнь 2020;

- 2 кв. 2020;

- первое полугодие 2020.

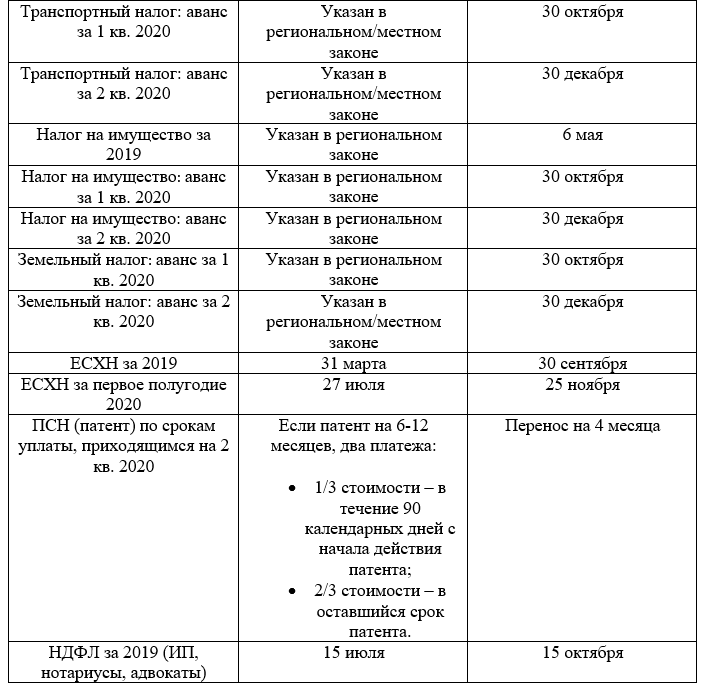

Также для субъектов МСП, включенных в Реестр на 01.03.2020, в связи с коронавирусом сделана отсрочка уплаты налогов (авансовых налоговых платежей): транспортного, земельного и налога на имущество организаций:

- за 1 квартал 2020 года – до 30 октября 2020 года включительно;

- за 2 квартал 2020 – до 30 декабря 2020 года включительно.

Продление сроков оплаты авансов по имущественным налогам, а также перенос сроков их уплаты для организаций других категорий возможен на основании нормативных актов высших исполнительных органов госвласти регионов.

Далее в таблице показаны все новые сроки уплаты налогов 2020 с учётом Постановления № 409.

Ниже показаны обычные сроки уплаты налогов и отсрочки по ним из-за коронавируса в 2020 году для малого и среднего бизнеса из пострадавших отраслей.

Право на отсрочку/рассрочку

Также организации и предприниматели, в том числе не являющиеся субъектами МСП, ведущие деятельность в пострадавших отраслях, могут получить индивидуальные отсрочки или рассрочки. Для этого необходимо обратиться с заявлением в налоговый орган.

Федеральный закон от 08.06.2020 № 172-ФЗ для пострадавших от коронавируса организаций и ИП отменил большинство налогов (кроме НДС) за 2 квартал 2020 года.

Подробнее об этом см. “Кому и какие спишут налоги за 2 квартал 2020: перечень“.

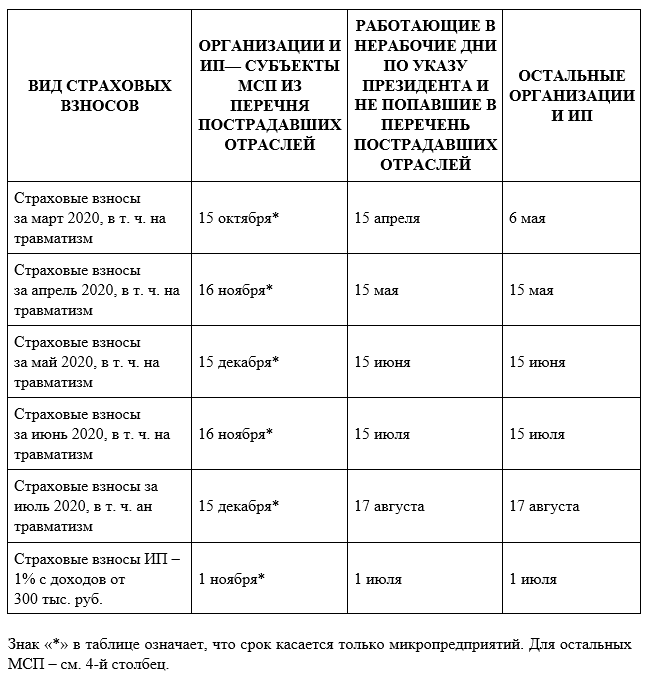

Новые сроки уплаты страховых взносов

Постановление № 409 также ввело каникулы по уплате страховых взносов, в том числе на травматизм. Они касаются организаций и ИП малого и среднего бизнеса, а также микропредприятий (юрлица и ИП).

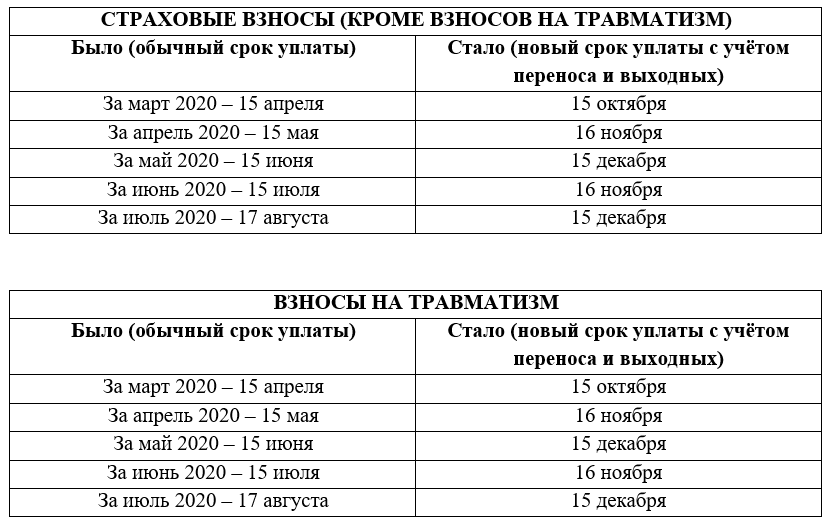

Продлены сроки уплаты страховых взносов, а также взносов в ФСС на обязательное соцстрахование от несчастных случаев на производстве и профзаболеваний:

- с выплат и иных вознаграждений физлицам за март-май 2020 года – на 6 месяцев;

- с выплат за июнь-июль 2020 – на 4 месяца.

Далее в таблице показаны все новые сроки уплаты страховых взносов 2020 с учётом Постановления № 409 и всех нюансов.

Ниже показаны обычные и новые сроки уплаты страховых взносов из-за коронавируса в 2020 году для малого и среднего бизнеса из пострадавших отраслей.

Федеральный закон от 08.06.2020 № 172-ФЗ для пострадавших от коронавируса ИП снизил на 1 МРОТ размер ежемесячных фиксированных взносов на ОПС (за себя) на весь 2020 год – с 32 448 руб. до 20 318 рублей.

Также Федеральный закон от 08.06.2020 № 172-ФЗ для пострадавших от коронавируса организаций и ИП отменил (обнулил) страховые взносы за 2 квартал 2020 – с выплат физлицам, начисленные за апрель, май и июнь 2020 года.

Подробнее об этом см. “Особенности уплаты страховых взносов организациями и ИП за 2 квартал 2020 года“.

- Предыдущая запись

- Следующая запись

Источник: buhguru.com