Госдума приняла в третьем чтении законопроект, который предусматривает серьёзные льготы для налогоплательщиков. При этом целый ряд мер поддержки действует уже сейчас. Кого освободили от уплаты налогов, а кто сможет рассчитывать на льготы в ближайшее время?

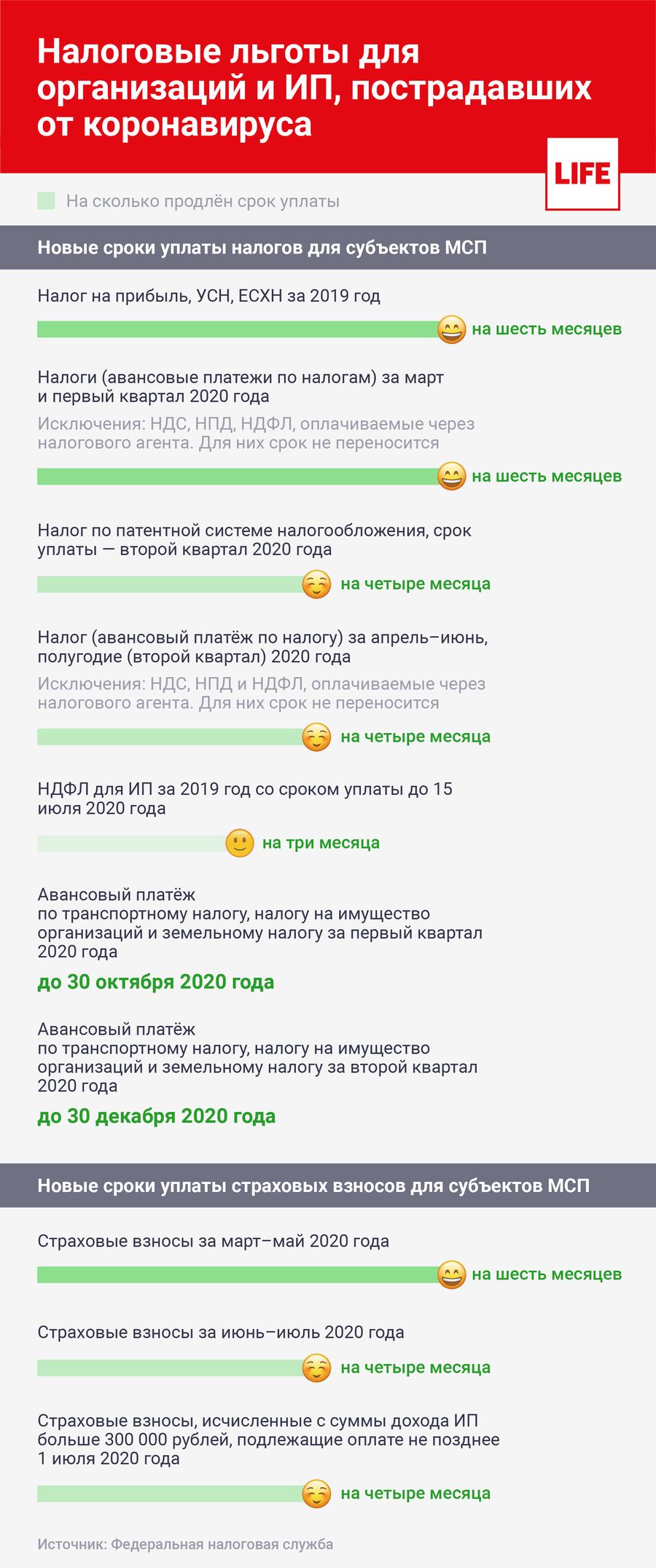

Из-за пандемии коронавируса серьёзные налоговые льготы получили предприниматели, в том числе ИП. В частности, сообщают в ФНС, до 31 мая 2020 года для бизнеса не будут применяться меры взыскания задолженности. Это значит, что ИП или организациям не пришлют требование с начисленными пенями и штрафами, а также не спишут задолженность и не заблокируют расходные операции по расчётному счёту.

— В основном льготы предоставлены компаниям из сегмента малого и среднего бизнеса и из самых пострадавших отраслей экономики, а также системообразующим организациям. Проверить, может ли компания претендовать на льготы, можно на сайте ФНС России, — рассказал адвокат, управляющий партнёр юридической фирмы Tax Compliance Михаил Бегунов.

С каких доходов можно НЕ платить налоги?

Также предусмотрены льготы и для простых граждан. Как отметил Михаил Бегунов, от уплаты НДФЛ освобождаются дополнительные доходы медицинских сотрудников, работающих с гражданами, у которых выявлена коронавирусная инфекция.

У странной свидетельницы обвинения вдруг появились «мазерати» и ресторан. Лайф нашёл новый поворот в конфликте олигарха Черного и водителя Марусова

Самозанятым в полном объёме вернут налог на доходы за 2019 год и предоставят «налоговый капитал». Его размер — один МРОТ. По словам Михаила Бегунова, эта сумма предназначена для уплаты налогов.

Прибавка к пенсии. Кто получил право на повышенные выплаты и как оформить льготы

Кроме того, сейчас в Госдуме одобрили закон, который даёт серьёзные льготы по налогам. Юристы считают, что он вступит в силу в самое ближайшее время.

Из законопроекта следует, что определённые организации и ИП освободят от целого ряда выплат. В частности, предприятия малого и среднего бизнеса, пострадавшие от коронавируса, получат право не платить налоги и страховые взносы, начисленные во втором квартале 2020 года

Ведущий юрист Европейской юридической службы Алексей Тарасов

Предполагается, что если закон будет принят, то он вступит в силу со дня его официального опубликования. При этом он распространяется на правоотношения, которые возникли с 1 января 2020 года.

— Что касается уже уплаченных налогов, то порядок их возврата в законопроекте не оговаривается. Впрочем, можно предположить, что налоговый орган начислит переплату каждому налогоплательщику и попросит написать заявление о возврате по общим правилам, — заключил Алексей Тарасов.

Источник: life.ru

Налоговые каникулы: реально ли новым ИП не платить налоги 2 года?

Огромные налоги в США! и как можно их легально не платить

Налоговые каникулы введены в России на 6 лет: с 2015 по 2020 год включительно. Предназначены: — для индивидуальных предпринимателей — на УСН или патенте — на первые 2 года с момента регистрации Ставка единого налога по УСН — 0%, Ставка налога по патенту — 0% но только при соблюдении определенных условий. Соответствуете ли Вы критериям ? 1.

На территории СУБЪЕКТА РФ, где зарегистрирован ИП , ДОЛЖЕН БЫТЬ ПРИНЯТ ЗАКОН о налоговых каникулах. Право ввести этот закон существует с 01.01.2015, и в большинстве регионов соответствующие законы уже приняты, но есть исключения.

Например, в Татарстане и Республике Карелия закона о налоговых каникулах нет . Полный перечень всех региональных законов приведен в приложении к настоящей статье. 2.

ИП должен быть ВПЕРВЫЕ зарегистрирован после вступления закона в силу: Например, в Москве – март 2015 В Московской области – апрель 2015 В Санкт-Петербурге – январь 2016 В Свердловской области – март 2015 В Ростовской области – июль 2015 Полный перечень дат в приложении. Регистрация впервые означает, что ранее физическое лицо никогда не регистрировалось, как ИП, а затем не снималось с учета.

Проверить можно по ИНН на портале ЗА ЧЕСТНЫЙБИЗНЕС. С момента регистрации ИП должен применять либо УСН, либо патент. 3. Вид деятельности: производство, бытовые услуги, социальная и научная сфера. Конкретные виды деятельности устанавливаются в региональных законах (см.приложение).

Доля доходов от реализации в отношении данного вида деятельности должна составлять не менее 70%. 4. Также региональными законами могут быть установлены ОГРАНИЧЕНИЯ средней ЧИСЛЕННОСТИ работников и предельного РАЗМЕРА ДОХОДА.

Например, в Москве действует ограничение по численности до 15 человек, в Республике Бурятия – тоже 15 человек, а доходы за год не должны превышать 6 млн рублей. Проверьте ограничения в законе своего региона, реквизиты всех действующих на сегодня региональных законов вы найдете в приложении к настоящей статье.

Как реализовать свое право на ставку 0% Если Вы соответствуете критериям, то: — Применять ставку 0% можно в течение 2 лет. — При этом предприниматели не освобождаются от уплаты фиксированных платежей в пенсионный и медицинский фонды, а также страховых взносов за работников. Для тех, кто на УСН: сдайте декларацию за 2017 год с указанием ставки 0%, авансы по единому налогу платить не нужно.

Примечание: В Налоговом Кодексе нет требования о том, что нужно уведомить ИФНС о применении ставки 0%, но никто не запрещает подстраховаться и проинформировать инспекцию о своих намерениях и подать письмо в произвольной форме о применении налоговой ставки 0% в текущем году. Для тех, кто на ПАТЕНТЕ: в заявлении на получение патента есть поле для указания налоговой ставки 0% и ссылки на норму закона субъекта РФ, которым эта ставка предусмотрена.

Для тех, кто имел право, но не воспользовался льготой, еще не поздно! необходимо сдать в налоговую инспекцию : 1. Заявление о возврате излишне уплаченного налога. 2.

Документы, подтверждающие право применения ставки 0%: выписка из ЕГРИП, копия текста регионального закона, расчет доли доходов по виду деятельности, по которому предусмотрены налоговые каникулы, сведения о средней списочной численности работников. 3. Для тех, кто на УСН , нужно сдать уточненную декларацию по ставке 0%: за 2015 год – по форме, утвержденной письмом №ГД-4-3/[email protected] от 20.05.15 ; за 2016 год — по форме, утвержденной приказом №ММВ-7-3/[email protected] 26.02.16 На патенте декларация не сдается. Федеральное законодательство Налоговые каникулы приняты Федеральным законом 477-ФЗ от 29.12.14 Для УСН: Налоговый кодекс, статья 346.20 пункт 4 Для патента: Налоговый кодекс, статья 346.50, пункт 3 Приложение: Региональное законодательство Сведения обо всех региональных законах, касающихся «налоговых каникул» по состоянию на 01.07.17 можно скачать здесь. Позднякова Елена, эксперт по подбору бухгалтеров КА «Финвер» Мнение редакции может не совпадать с мнением автора.

Другие материалы по теме

Налоговые каникулы: реально ли новым ИП не платить налоги 2 года?

Источник: zachestnyibiznes.ru

Кто освобождается от уплаты налогов в России?

Налоговые обязательства в России беспокоят в той или иной степени каждого гражданина. Сегодня нам предстоит узнать, кто освобождается от уплаты налогов. В стране существует немало льготников. Они должны знать о своих правах, чтобы не платить за имеющееся имущество. На самом деле многое зависит от типа налогового платежа.

Лишь некоторые категории граждан полностью освобождены в России от всех налогов. Но это большая редкость.

Виды налогов

Кто освобождается от уплаты налогов? Первым делом предстоит выяснить, какие ежегодные платежи положены населению РФ. Только потом можно будет говорить об освобожденных от уплаты налоговых сборов.

На сегодняшний день в России встречаются следующие налоги:

- подоходные;

- имущественные;

- транспортные;

- земельные.

Как правило, все совершеннолетние налогоплательщики в той или иной степени сталкиваются с данными платежами. Но бывают исключения. Например, если у гражданина нет того или иного имущества или же если он относится к категории льготников.

Подоходный налог

Кто освобождается от уплаты налогов в России? Начнем с наиболее распространенного платежа — подоходного. Он уплачивается с зарплаты или иного дохода гражданина.

Это обязательный налог. От него освобождаются только лица, находящиеся на государственном обеспечении. Пенсионеры и неработающие граждане налог на доходы не платят. Студенты и люди, получающие пособия по безработице, тоже освобождены от данного платежа.

Помимо этого, налог на доходы физических лиц не платят:

- неработающие женщины, находящиеся в декрете;

- несовершеннолетние дети, если они не работают;

- граждане, получающие доход неофициально (что незаконно).

Работающие пенсионеры могут получить стандартный налоговый вычет с подоходного налога. Но изначально он все равно будет удерживаться с зарплаты. Это нормальное законное явление.

Налог на имущество

Кто освобождается от уплаты налогов на имущество? Перед тем как отвечать на этот вопрос, необходимо пояснить, о каком платеже идет речь.

Дело все в том, что налоги на имущество — это ежегодные налоговые сборы с собственников недвижимости. Они носят федеральный характер. Во всех регионах действуют одинаковые принципы начисления, расчетов и предоставления льгот на уплату имущественных налогов.

Следует обратить внимание на то, что в данной области существует много разнообразных особенностей и нюансов. Например, не вся недвижимость облагается льготами. Далее будет более подробно рассказано обо всех нюансах освобождения от имущественных налогов.

Объекты, дающие льготы

Начнем с того, что лишь некоторые объекты недвижимости позволяют населению позволяют не платить налоговые сборы или получать льготы в той или иной степени. Данные ограничения едины для всех регионов.

Кто освобождается от уплаты налогов на имущество? Шанс на это есть у собственников:

- домов;

- квартир;

- комнат;

- построек с/х назначения площадью не больше 50 м 2 , расположенных на разнообразных земельных участках (с/х, садовых, для огородов и так далее);

- помещений, используемых для творчества или в качестве культурного наследия.

Владельцы остальных объектов недвижимости в принципе не могут быть освобождены от уплаты налогов на имущество. Это нормальное явление. Кроме того, гражданин должен принадлежать к категории льготников. О них будет рассказано позже.

Стоимость жилья

Еще один нюанс — это стоимость имущества. Даже льготники могут лишиться права на освобождение от уплаты имущественных налогов. Все зависит от стоимости недвижимости.

Собственники элитных построек обязаны уплачивать имущественный налог в полном объеме. Недвижимость, обладающая кадастровой стоимостью не меньше 300 тысяч рублей, является элитной. Именно ее собственники (даже если они относятся к категории льготников) не освобождаются по закону от налогового сбора.

Несколько объектов и один хозяин

Кто освобождается от уплаты налогов? Важно помнить, что существуют некоторые ограничения по количеству имущества, освобождаемого от налоговых обязательств.

Так, к примеру, если говорить об имущественном налоге, необходимо отметить, что льготник имеет право на освобождение от сбора в отношении 1 объекта в каждой категории. Иными словами, если речь идет о человеке, в собственности которого находится 2 квартиры, то при определенных условиях можно требовать освобождения от налога только относительного 1 из них. Какой именно? Этот вопрос собственник решает самостоятельно.

Есть так называемый транспортный налог. Более подробно о нем будет рассказано позже. Он тоже имеет определенные ограничения в вопросе предоставления льгот. При освобождении от уплаты транспортного налога можно учитывать не больше двух единиц собственности. При этом они должны быть из разных категорий.

Таким образом, ни один льготник, обладающий, скажем, двумя легковыми авто, не сможет потребовать освобождения от транспортного налога на оба объекта. Гражданину придется самостоятельно определиться с выбором льготного транспорта.

Федеральные льготники и имущественный налог

Пенсионеры освобождаются от уплаты налога на имущество? Ни для кого не секрет, что данная категория граждан обладает определенными льготами в России. Это нормальное явление. Люди пенсионного возраста считаются федеральными льготниками. Поэтому они не платят налог на имущество.

Кроме пенсионеров, к федеральным льготникам на сегодняшний день относят:

- инвалидов (только 1 и 2 группы);

- жертв Чернобыля;

- военных, ушедших в отставку, прослуживших не меньше 20 лет;

- семьи военнослужащих, потерявших единственного кормильца;

- родители и мужья/жены военных, погибших во время исполнения обязанностей;

- ветеранов Чечни и Афганистана;

- ветеранов Wow;

- участников Гражданской войны;

- героев СССР и РФ;

- кавалеров ордена Славы;

- граждан, пострадавших от аварии на станции «Маяк»;

- инвалидов любых войн.

Соответственно, данные категории граждан могут требовать освобождения от уплаты имущественного налога на один из ранее перечисленных объектов. Как это сделать? Этот вопрос будет раскрыт позже. Для начала предстоит выяснить, кто еще может не платить те или иные налоги.

Транспортный налог

Теперь необходимо обратить внимание на транспортный налог. Он беспокоит многих граждан. Данный платеж — ежегодное взыскание за владение автомобилем. Оно носит региональный характер. Это значит, что льготники определяются в каждом городе отдельно.

Поэтому с освобождением от налогов на машину могут возникнуть проблемы. Чтобы убедиться в принадлежности к той или иной категории льготников, необходимо позвонить в ФНС и прояснить данный вопрос.

Кто освобождается от уплаты транспортного налога в России? Среди таких граждан чаще всего выделяют:

- многодетные семьи;

- людей пенсионного возраста;

- инвалидов;

- ветеранов;

- кавалеров ордена Славы;

- пострадавших после аварии в Чернобыле или на станции «Маяк»;

- родителей или опекунов инвалидов;

- участников испытаний ядерного или термоядерного оружия.

Иными словами, основная масса федеральных льготников может не платить налог на машину. Это нормальное явление. Освобождаются ли пенсионеры от уплаты транспортного налога, если автомобилей несколько? Да, но в таком случае можно получить льготу только на один из них.

Многодетные семьи, инвалиды, пенсионеры чаще всего имеют право на освобождение от налогов на транспорт, если мощность двигателя авто не превышает 100 лошадиных сил. Эта практика применяется в России довольно часто.

Земельные налоги

Отныне понятно, освобождаются ли инвалиды от уплаты налога на машину. Но остался еще один налоговый сбор. Речь идет о земельном налоге. Он вызывает немало вопросов у населения.

Дело все в том, что пенсионеры и прочие федеральные льготники, по закону, не освобождаются от налога на землю. В некоторых регионах гражданам полагается скидка на уплату, но не полное освобождение.

Земельный налог на сегодняшний день могут не платить коренные народы Сибири, Севера, Дальнего Востока и их общины. При этом освобождение предоставляется только на земли, используемые для проживания и промысла.

Транспорт и организации

Пенсионеры освобождаются от уплаты транспортного налога — это факт. Данная привилегия предоставляется многим категориям граждан. Более подробную информацию об освобождающихся от налогов на машину необходимо узнавать в каждом регионе отдельно.

Налоги в России платят не только физические лица, но и организации. У компаний и предпринимателей тоже есть определенные льготы на налоговые сборы. Это законное явление.

Освобождаются ли инвалиды от уплаты налога на машину? Да. Кроме того, некоторые организации могут не платить за транспорт. К таким категориям относят следующие компании:

- религиозные;

- организации уголовно-исполнительного производства;

- компании с уставным капиталом от инвалидов;

- общероссийские общественные компании инвалидов;

- фирмы, занимающиеся транспортировкой населения с особенностями здоровья.

Рекомендуется более точную информацию уточнять в налоговых органах того или иного региона.

Имущество и организации

Понятно, кто освобождается от уплаты транспортного налога в той или иной степени. Организации, как и физические лица, тоже платят налог на имущество. И здесь имеются свои льготники.

Чаще всего среди компаний, не перечисляющих налог на имущество государству, выделяют:

- компании, связанные с инвалидами (транспортировка, обслуживание и так далее);

- религиозные объединения;

- производители фармацевтики;

- предприятия протезно-ортопедической деятельности;

- адвокатские бюро;

- компании, имеющие отношение к инновационному центру «Сколково».

Как правило, население не сильно задумывается над тем, кто освобождается от уплаты транспортного налога или налогов на имущество в отношении организаций. Как можно получить те или иные льготы?

Порядок получения и документы

Сделать это не составляет труда. Необходимо обратиться в МФЦ или в налоговую службу по месту прописки гражданина с заявлением и определенным пакетом документов. После этого льгота будет применена к указанному объекту.

Освобождаются ли инвалиды от уплаты налога? Да, для этого необходимо в обязательном порядке приложить к заявлению на предоставление льготы справки об инвалидности. Без заключения о состоянии здоровья гражданину не дадут реализовать право на освобождение от того или иного налога.

Освобождаются ли пенсионеры от уплаты налога на транспорт? В большинстве регионов да. А на имущество? Как уже было сказано, люди пенсионного возраста — это Федеральные льготники. При предоставлении пенсионного удостоверения и некоторого пакета бумаг гражданина освободят от того или иного сбора.

Среди документов, необходимых для получения изучаемой льготы, выделяют:

- паспорт;

- заявление;

- пенсионное удостоверение;

- военный билет;

- справки о состоянии здоровья;

- свидетельство о браке/рождении детей (иногда);

- документы, удостоверяющие право на то или иное имущество;

- иные доказательства принадлежности к льготной категории граждан.

Вот и все. Лица, освобождающиеся от уплаты налогов, после предоставления данного пакета документов могут не ждать налоговых уведомлений. Если платежка все равно пришла, необходимо обратиться в ФНС для разъяснения ситуации.

На самом деле это далеко не все льготники. Освобождаются ли пенсионеры от уплаты транспортного налога в России? Да, почти везде среди местных льготников числятся люди пенсионного возраста. Некоторые регионы на местном уровне предлагают освобождение от имущественных и транспортных налогов.

За этой информацией, как уже было сказано, необходимо обращаться в ФНС конкретного города. Инвалиды освобождаются от уплаты налогов почти в каждом регионе РФ.

Источник: businessman.ru