Для того чтобы понять Межбанковский валютный рынок, нужно прежде всего знать, что это такое, чем там торгуют, и основные понятия, принятые в его среде.

Итак, что же такое Межбанковский валютный рынок? Это рынок, когда-то созданный для различных операций по обмену валюты среди банков. Причиной его образования стало то, что доллар США перестал обеспечиваться золотом. Следовательно, его цена больше от цены на этот металл не зависела. Но не будем вдаваться в историю.

Торгуют на этом рынке валютой или денежными единицами разных стран. А популярность его обуславливается несколькими факторами:

1. Высокая ликвидность, цена. Знающие люди зарабатывают солидные деньги.

2. Надежность. Этот фактор обуславливается, прежде всего, тем, что солидные брокеры и грамотные инвесторы хранят деньги в банках с рейтингом класса ААА. Для сравнения: Сбербанк имеет рейтинг В.

3. Доступность. Участвовать в торгах на этом рынке может любой, кто обладает суммой в 3 000 — 5 000 $.

4. Отсутствие налогов. Это очень неожиданно и приятно, но в ряде стран, и в России, данный вид дохода не облагается налогом.

Банки. Как работает банковский перевод | Скучно, но важно

5. Круглосуточность. В любой момент времени, в любой стране мира нужны деньги. География у нашего мира круглосуточная, без перерывов на обед и сон.

Волей или неволей, но участниками подобного живого обмена стали:

1. Экспортеры и импортеры. Эта категория участвует, скорее, невольно. Просто им необходимо обменивать валюту, соответственно, покупать-продавать и тем самым повышать и понижать спрос и предложение.

2. Крупные банки. Уж им-то сам бог велел, ведь для них рынок и создавался.

3. Инвесторы. Их немного, но капиталы у них большие, вот и влияют они на политику рынка хорошо.

4. Спекулянты. Это те, у кого суммы и обороты небольшие, но они оказывают влияние на рынок своей массовостью. Ведь их много.

На валютном рынке продавать и покупать можно абсолютно любую валюту, но есть и те, которые являются основными:

1. USD — доллар США.

3. GBP — британский фунт стерлинга.

4. CHF — швейцарский франк.

5. JPY — японская йена.

6. AUD — доллар Австралии.

7. NZD — доллар Новой Зеландии.

8. CAD — доллар Канады.

Любая торговля валютой возможна лишь в паре, валюта одной страны и валюта другой.

Существует такое понятие, как основные пары — это:

И кросс-пары:

И если мы берем любую пару, например, EUR/USD, то первая валюта в паре будет считаться базовой, а вторая котируемой. Котировка — это цена, цена денежной единицы одной страны, выраженная через денежную единицу другой страны. В данном случае цена евро — это определенное количество долларов США.

Нужно лишь запомнить, что все операции на валютном рынке совершаются с базовой валютой.

Еще существует такое понятие, как пункт. Пункт — это минимально возможное изменение цены. Приведем простой пример. Ручка стоит 12 рублей 16 копеек. Минимально возможное изменение ее цены 1 копейка.

Откуда берутся КЛИЕНТЫ? #бизнес #маркетинг #клиент

В паре EUR/USD цена евро равна, представим, 1,3171 доллара. Последняя цифра после запятой и будет пунктом, минимально возможное изменение цены евро 0,0001 доллара.

На рынке один пункт равен десяти долларам. Так что если твоя позиция выросла на один пункт, значит, ты заработал десять долларов. Упала — потерял.

Для того чтобы что-то купить или продать, используются два коротких понятия:

1. Купить — Buy, или встать в длинную позицию (long).

2. Продать — Sell, или встать в короткую позицию (short).

Минимальный размер контракта, количество купленной валюты, составляет 100 000 базовых единиц и называется это Lot. Вы спросите, как же мы можем купить 100 000 евро, если на нашем счету всего 5 000 $. Все просто.

Дело в том, что банки предоставляют нам кредитное плечо. На 1 наш доллар дают нам 100. Однако влезть в долг мы все-таки не можем. При заключении сделки мы даем маржинальное обеспечение, какое-то количество наших средств. Если мы зарабатываем на сделке, то наши средства остаются у нас и к сумме нашего счета прибавляется сумма заработанная.

Если мы по каким-либо причинам несем убытки, то, как только сумма убытков приближает наш счет к нулю, все наши сделки автоматически закрываются. Получается, что мы вроде как и берем в долг, но остаемся при своих.

Единственное, что мы платим, это некоторые проценты и комиссии банкам за совершения сделок.

Спред — комиссия банка за совершение сделки, либо это разница между курсами на покупку и на продажу.

Своп — процент банка за перенос позиции на следующий день.

Все это может показаться сложным, но лишь пока не начнешь изучать предмет. Удачи и будьте разумны.

Источник: www.shkolazhizni.ru

Межбанковский кредит

Межбанковское кредитование – ссуды, в которых заёмщиками и кредиторами выступают коммерческие банки. Сроки возмещения разные – от одного дня до нескольких лет.

Эти финансовые операции происходят по следующему принципу:

1) Банк, у которого образовались временно свободные денежные ресурсы, сумма которых превышает минимальный банковский резерв, объявляет о намерениях прокредитовать какой-нибудь другой банк, чтобы заработать на этой сделке. Потенциальный заёмщик, который заинтересован в привлечении дополнительных активов для поддержания текущей ликвидности, отзывается на предложение.

2) Кредитное учреждение, которое нуждается в дополнительном финансировании, объявляет о своих намерениях на межбанковском рынке или обращается к конечному кредитору, в банковской системе им является Центральный Банк.

Заимствование средств осуществляется на основе разовых кредитных договоров или путем размещения депозитов в кредитуемых банках. Свободными ресурсами располагают обычно банки, имеющие стабильную клиентскую базу, те, которые проводят взвешенную кредитную политику, либо те банки, которые находятся в стадии организации, развития.

Какими бывают межбанковские кредиты

Различают три основных вида межбанковского кредита:

1. Овердрафт по корреспондентским счетам. Это сумма приходов и расходов на корреспондентских счетах банков, учтенная на определенном счете в конце операционного дня;

2. Овернайт (overnight (ON), в переводе с английского «через ночь») – межбанковские кредиты, предоставленные на срок не более одного банковского дня. Овернайт используется для завершения расчетов между кредитными организациями в конце дня. Эта ставка – самая распространенная на рынке МБК. Со сроком в один день предоставляется около 90% ссуд между российскими банками-респондентами.

3. Кредиты по сделкам РЕПО – кредитование ценными бумагами. Они связаны с покупкой одними банками у других ценных бумаг на определенный период с условием их обратного выкупа по заранее обусловленной цене.

Роль и польза межбанковского кредитования

Межбанковские кредиты — это. Понятие, определение, особенности предоставления и кредитные ставки

Центры ресурсов взаимодействуют не только с обычными гражданами, крупными компаниями и официальными лицами. Они развивают взаимовыгодное сотрудничество также с другими структурами, формируя так называемый рынок межбанковских кредитов.

Каким образом реализуется процесс взаимовыручки, какие разновидности рефинансирования известны и в чем заключаются их особенности? Ответы на эти и многие другие вопросы по теме читайте далее.

Понятие МБК

Межбанковские кредиты — это займы, которые предоставляются одними органами другим. Они предназначены для регулирования платежеспособности (ликвидности) последних. Основным спонсором на экономическом российском рынке считается Центральный банк. Иные коммерческие и государственные организации являются одновременно и кредиторами, и должниками.

Межбанковские депозиты (кредиты) представляют собой достаточно крупный механизм. Суть его функционирования заключается в оформлении долговых сделок единичного типа, а также в размещении кредитов в других банковских структурах. Иными словами, в случае недостатка ресурсов фирма приобретает активы на заранее оговоренный срок в долг. В случае же их избытка она выставляет активы на продажу другим представителям.

Обычно предоставление межбанковских кредитов осуществляется на короткий срок. В соответствии со стандартной линией займов денежные средства выдаются на 1, 2, 9, 14 и даже 90 дней. Стоит учитывать, что по согласию сторон оформляемой сделки период займа может затянуться до полутора лет.

Практический аспект

Договоренность касательно рефинансирования может быть определена как через индивидуальные переговоры, так и с помощью посредников. Следующим шагом является заключение юридически заверенного договора.

Коммерческие структуры РФ, которые чаще всего приходят в Центральный банк России для получения межбанковского кредита, спонсируются двумя методами: первый состоит в выдаче денежных средств в порядке строгой очереди, а второй осуществляется на базе банковских конкурсов.

Так, механизм, в котором принимает участие несколько структур, — это своеобразный источник, позволяющий им за счет сотрудничества на взаимовыгодной основе договариваться, после чего сохранять и поддерживать собственную платежеспособность.

Рынок межбанковского кредитования

Одним из главных компонентов рынка межбанковских кредитов считается биржа МБК. Она состоит из определенных операций с денежными средствами, реализуемых Центральным банком и иными органами. Займы, которые выдаются банковским отделениям, называются управляемыми пассивами. Стоит заметить, что сама организация в данном случае является активным лицом: она получает средства посредством прямого обращения к представителю финансового центра.

Так, рынок межбанковских кредитов (межбанковских операций) выступает как спонсор для множества экономических действий. Он поддерживает их ликвидность и стабильность.

Биржа МБК

Функционирующую в Российской Федерации биржу СБУ целесообразно охарактеризовать как слаборазвитую и узкую. Прежде всего, это можно объяснить недоверием, возникающим между партнерами.

В соответствии с произведенным анализом 90 % займов, выдаваемых государственными и коммерческими кредиторами друг другу, имеют срок до одной недели. Можно сделать вывод, что рынок межбанковских кредитов — это структура, функционирующая исключительно в сфере корреспондентских отношений. Речь идет об абсолютной кратковременности. Причем уровень отношений доверительного характера на этом рынке минимален.

Под денежной биржей взаимовыручки следует понимать весомую составляющую финансовой пирамиды. Следует знать, что она в полной мере обеспечивает распределение свободных денежных средств между кредитными структурами, причем своевременно, а также налаживает работоспособность банковского механизма РФ. Кроме того, что рефинансирование предполагает поддержку функционального состояния конкретного банковского учреждения, стабилизируется экономика страны, для которой предельно важно положение каждой из компаний такого плана.

Для учета межбанковских кредитов, которые отличаются непродолжительным сроком займа, на территории РФ функционирует особый механизм. Его максимальная граница определяется учетным процентом типа “овернайт”, а минимальная — суммой по депозитам однодневного типа «том некст» ЦБ страны.

Представленные показатели включаются в группу операций постоянного доступа. Они применяются для абсорбирования и поддержания ликвидности учреждений на должном уровне. Нижние и верхние диапазоны ставок межбанковских кредитов может корректировать главный банковский орган, причем как по отдельности, так и посредством симметричного смещения минимальных и максимальных границ.

Классификация

Категория межбанковского кредита — это своеобразная денежная система, позволяющая банковским учреждениям, которые являются партнерами, развивать взаимовыгодное сотрудничество и организовывать бесперебойное обслуживание собственных клиентских баз.

В соответствии с критерием организационных характеристик рефинансирования межбанковские кредиты классифицируют соответствующим образом. Так, под срочными кредитами следует понимать денежные займы, в договоре которых указывается конечная, точная дата погашения долга. Ссуда до востребования является разновидностью кредитования, которая представляет собой особую сделку. По ней конкретный период возвращения взятых денег превращается в бессрочный, иными словами, кредитор имеет право потребовать возврат денежных средств когда угодно.

Классификация по критерию платности

В соответствии с критерием платности выделяют следующие разновидности: с рыночной, повышенной и льготной кредитной ставкой. Первая из них появляется на базе рыночного спроса и предложения, которое формируется в момент выдачи ссуды. Начало повышенного процента межбанковского кредита заложено возможными рисками, связанными с предоставлением денежных средств конкретному коммерческому сотруднику. Льготное кредитование используется достаточно редко. Оно считается одной из составляющих дифференцированного решения.

Обеспеченность ссуды

Под обеспеченностью ссуды следует понимать своеобразный вид кредитования, основанный на залоге имущества, в отношении той части, которая заложена в рамках финансового центра. Принято выделять следующие разновидности кредитов:

- обеспеченные;

- обеспеченные частично;

- необеспеченные.

В соответствии со статистикой большинство межбанковских кредитов — это необеспеченные займы.

Документы для оформления кредита

Далее целесообразно рассмотреть вопрос оформления межбанковского кредита. Стоит отметить, что подтверждением взаимодействия между двумя банковскими структурами является подписание генерального соглашения (кредитного договора).

Так, банку, который считается заемщиком, нужно предоставить сотрудникам организации-кредитора такой пакет документов:

- письмо-заявление;

- документы, которые содержат информацию касательно банка-заемщика: его финансового положения, объемов активов и так далее;

- копия устава банковского учреждения и лицензия на ведение финансовой работы;

- бумага с подписями и печатями, которая служит подтверждением решения сотрудников о займе;

- бумага, которая характеризует убыточность или прибыльность банковской структуры;

- документ, подтверждающий активность кредитного учреждения, которое рассчитывает на получение займа, и уведомляющая кредитора о числе выданных ссуд клиентам, также характеризующая количество партнеров, выступающих вкладчиками.

Дополнительно работники структуры, которая выдает вспомогательные денежные ресурсы, могут потребовать документы с ведомостями о некоторых счетах межбанковских кредитов, пунктах баланса за предыдущий год, а также на момент оформления заявки.

Методы оформления займа

Под кредитным договором следует рассматривать способ оформления кредита, который используется в процессе оформления разовых сделок. Именно тогда между кредитором и заемщиком отсутствует особое доверие, ведь до этого они еще не сотрудничали.

Здесь срок рефинансирования обычно варьируется от недели до месяца. Стоит отметить, что в соответствии с результатами индивидуальных переговоров он может быть и больше.

Предварительно о взаимодействии представители банковских учреждений, как правило, договариваются по телефону или электронной почте, после чего все оговоренные детали документально, юридически оформляются и заверяются.

В договор межбанковского кредитования входят сведения в отношении:

- размера займа, который желает оформить заемщик;

- срока действия кредитования;

- уровня ставки процента;

- ответственности за соблюдение условий сделки и так далее.

Процентная ставка, указанная в договоре, определяется непосредственно в день оформления документа, исходя из уровня, который сложился на финансовом рынке к тому моменту. Кредитное соглашение, подтвержденное печатями и подписями, является юридической бумагой. Ее используют в качестве основы на судебных заседаниях, которые связаны с невыплатой заемных денежных средств.

Генеральное соглашение, которое свидетельствует о совершении операций на финансовом рынке, считается вторым методом оформления займа. Этот документ является неким бланком, в котором предусматриваются технические моменты реализации операций финансово-кредитного плана.

Учет межбанковских кредитов

Далее целесообразно рассмотреть вопрос учета. В банковской структуре, которая является кредитором, выданные межбанковские кредиты учитываются по счету 320 «Депозиты и кредиты, предоставленные кредитным организациям».

Стоит заметить, что в день списания денежных средств с корсчета банковского учреждения, которое выступает кредитором, (если между банками нет корреспондентских отношений прямого типа) или их внесения на счет ЛОРО должника актуальны такие проводки:

- Дт 32001-32010 «Депозиты и кредиты, предоставленные кредитными организациям».

- Кт 30102 «Корреспондентские счета кредитными организаций в Банке России». Речь идет о списании денежных средств с корсчета учреждения-кредитора.

- Дт 32001-32010 «Депозиты и кредиты, предоставленные кредитным организациям».

- Кт 30109 «Корреспондентские счета кредитных организаций корреспондентов». Речь идет о зачислении денег на счет ЛОРО должника.

В структуре, которая является заемщиком, полученные кредиты межбанковского типа учитываются на счете 313 «Депозиты и кредиты, полученные кредитными организациями от кредитных организаций».

В случае получения заемщиком межбанковского займа актуальны проводки:

- Дт 30102 «Корреспондентские счета кредитных организаций в Банке России».

- Кт 31301-31309 «Кредиты и депозиты, полученные кредитными организациями от кред. организаций».

На протяжении первых тридцати дней и в банковской структуре, выступающей заемщиком, и в учреждении-кредиторе реализуется начисление процентов за использование межбанковского кредита. Стоит отметить, что отражаются начисленные проценты в заключительный рабочий день данного месяца. При этом применяются следующие проводки:

- Дт 70606 «Расходы».

- Кт 47426 «Обязательства по уплате процентов». Как правило, на сумму процентов, которые начислены в учреждении-заемщике.

- Дт 47427 «Требования по получению процентов».

- Кт 70601 «Доходы». Как правило, на сумму процентов, которые начислены учреждении, выступающем кредитором.

Заключительная часть

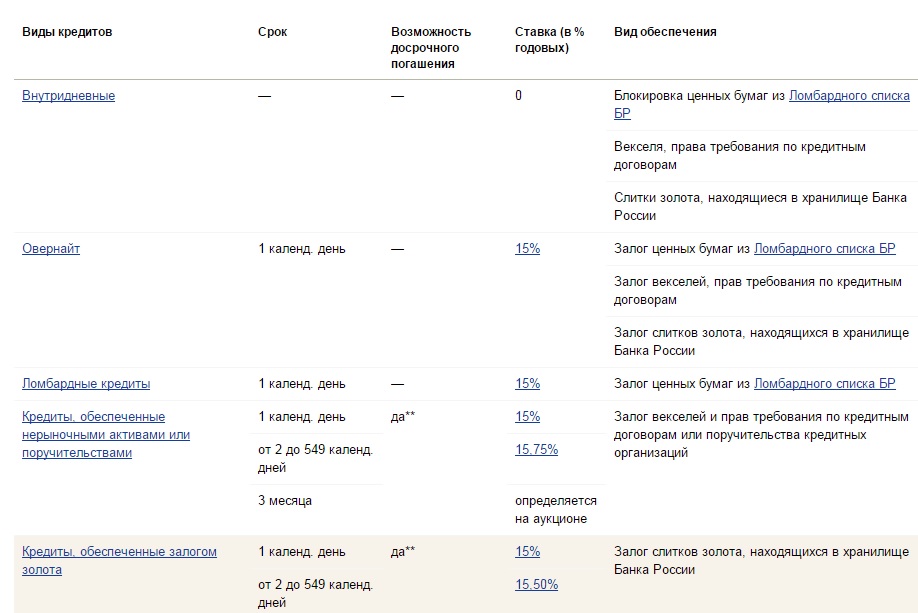

Итак, мы рассмотрели понятие, определение, условия предоставления межбанковских кредитов. В заключение следует отметить, что сегодня Центральный банк РФ выдает иным финансовым учреждениям следующие разновидности кредитов под залог ценных бумаг.

Итак, подведем итог. Первый этап — это подача бумаг на межбанковское кредитование. После программирования заявки по кредиту банк-кредитор осуществляет оценку заемщика, анализирует его платежеспособность и ликвидность на момент оформление займа, обеспечивает проверку достоверности поданных сведений и так далее.

Стоит заметить, что на положительную реакцию благоприятно воздействует наличие тесных контактов с крупными, представительными экономическими структурами, репутация которых, как правило, играет роль обеспечения. После того получения заемщиком одобрения оформляется и подписывается кредитный договор. Так, денежные средства поступают на расчетный (корреспондентский) счет.

Существует и вторая стадия сотрудничества. Она имеет место после перевода денежных средств. Речь идет о регулярном отчете кредитору учреждением-заемщиком. Данная информация касается целенаправленного использования рефинансирования.

Для структуры, которая выдала вспомогательный кредит, предельно важно, чтобы взятые деньги были инвестированы в хозяйственно-финансовую область и с максимальной скоростью приносили прибыль. Только так должник сможет без особых потерь собственной ликвидности и в кротчайшие сроки вернуть эти денежные активы.

Следует заметить, что на систему МБК в РФ пагубно повлиял мировой экономический кризис. Именно после него состояние рынка денежных средств существенно ухудшилось. Его работоспособность характеризуется ставками, которые в экономике отображаются посредством специальных показателей. Среди них важно отметить следующие:

- MIBOR — среднестатистический показатель, характеризующий число ставок размещения рефинансирования, предоставленных финансовыми подразделениями.

- MIBID — запрос на приобретение, иными словами, процентная ставка, в соответствии с которой банковские учреждения готовы стать собственниками межбанковского займа.

- MIACR. Следует знать, что этот показатель указывает на фактические среднестатистические ставки по практикующим займам.

Возвращаются денежные средства, которые взяты взаймы, одним платежом на корреспондентский счет банка-кредитора по окончанию срока займа. Необходимо иметь в виду, что досрочное погашение кредита возможно лишь после письменного согласия учреждения, которое выдало денежную ссуду.

Источник: fb.ru