Использование имущества в предпринимательской деятельности — это стандартная ситуация для ИП, при которой коммерсант эксплуатирует предметы личной собственности в бизнесе. Эксплуатация требует дополнительных затрат. Проблемы возникают у коммерсантов на УСНО 15%, ведь ФНС не всегда соглашается с коммерсантами по составу расходов. О том, как правильно эксплуатировать личную собственность в бизнесе, рассказали налоговики.

Какое имущество ИП вправе использовать в своей деятельности

Имущество предпринимателя сложно разделить на личное (семейной) и деловое (рабочее). Например, бизнесмен ездит на одной и той же машине за ребенком в детский сад или к врачу, успевая на бизнес-встречи. Или, к примеру, рабочий ноутбук дизайнера использует вся семья для игр и социальных сетей.

Но это не значит, что никаких критериев для группировки не существует. Чтобы разделить имущество, четко определите, как и каким образом, конкретная вещь используется в бизнесе. Приносит ли она пользу. И главное, подтверждены ли эти факты документально.

Как ИП продать имущество и сэкономить налоги? НДФЛ и УСН или патент. Бизнес и налоги.

Как ввести в эксплуатацию имущество

На упрощенном режиме обложения (доходы минус расходы), налогоплательщик вправе учесть произведенные затраты при расчете суммы налога. Чем больше издержек на бизнес, тем ниже сумма к уплате в бюджет. Коммерсанты стараются учесть практически все покупки и траты: даже те, что совсем не связаны с деятельностью.

Первоначальная проблема в использовании личного имущества ИП в предпринимательской деятельности — это документальное оформление и подтверждение бизнес-выгоды. Как это понимать? Рассмотрим два примера.

Дизайнер-ИП купил себе новый компьютер. Затраты на приобретение, настройку и ПО коммерсант учел при расчете УСНО 15%. По сути, у ФНС не возникнет никаких вопросов. К омпьютер и ПО непосредственно используются для разработки дизайн-проектов. Выгода для бизнеса налицо.

Коммерсант занимается грузоперевозками. Он приобрел ноутбук и хочет учесть затраты при исчислении налога. Вот тут и возникает проблема: основная деятельность ИП не связана с компьютером. Вопросов бы не возникло, если бы ИП приобрел автомобиль или запчасти к нему. А с ноутбуком ситуация спорная.

Как быть?

Коммерсант приобрел ноутбук, чтобы вести отчетность и документацию в электронном виде. К тому же компьютер позволяет принимать заказы в режиме онлайн. Доказав свою позицию ФНС, он вправе принять затраты на покупку при исчислении УСН.

Что учесть при вводе собственности в эксплуатацию

В расходы на покупку учитывайте не только фактическую стоимость объекта, но и иные траты, связанные с настройкой, транспортировкой, монтажом оборудования. Допускается учесть пошлины, налоги и сборы, включенные в стоимость актива.

Как учесть расходы на пользование имуществом

Приобретая имущества для семьи и бизнеса, не забывайте, что активы придется содержать. Некоторые объекты не требуют значительных вложений. Но большая часть собственности нуждается в ежемесячном содержании. Например, бензин, ГСМ, запчасти, коммунальные платежи, оплата услуг связи и интернет и многое другое.

Затраты на транспорт

Деловые разъезды на личном транспорте подтвердите документально, чтобы списать ГСМ. Для этого придется на каждую поездку оформлять путевые листы. В путевке обязательно указывайте показания одометра (до выезда и по возвращению в гараж). Можете разработать собственный бланк путевки.

Если ИП занимается грузоперевозками или перевозкой пассажиров, то придется заполнять специальные бланки путевок.

Заключите отдельный договор на обслуживание транспорта и замену запчастей со специализированной организацией. Важно, чтобы в договоре заказчиком выступал коммерсант, а не простое физлицо. Страховку оформите аналогично. Иначе ФНС не согласится с позицией коммерсанта.

Коммуналки и интернет

Для большинства коммерсантов квартира — это и офис, и дом. А за жилье приходится платить ежемесячно. Учесть платежи за коммунальные услуги при исчислении УСН нельзя: коммуналка начисляется в отношении пользователей жилых помещений. Ни о каком бизнесе речи не идет. И нельзя разделить затраты на коммунальные услуги между личными и деловыми целями.

Ситуация с интернетом и стационарной связью аналогична. Доказать налоговикам, что домашний интернет используется только для бизнеса, невозможно. Остается лишь обратиться в суд. Но и суды не всегда поддерживают позицию бизнесменов.

Мобильная связь

Зачесть расходы на сотовую связь при расчете УСН допустимо. Но есть ряд нюансов:

- Договор оказания услуг оформляйте на ИП.

- Подтверждайте траты на связь ежемесячно, получая акты выполненных услуг у оператора.

- Старую сим-карту переоформите на коммерсанта. Например, чтобы сохранить клиентскую базу.

- Используете сотовый для дела и семьи. Закажите детализацию звонков у оператора. Учтите расходы только по бизнес-звонкам. Личные переговоры не учитывайте.

Подключить безлимитный тариф на физлицо — рискованно. В ФНС вы не сможете доказать, что траты на связь производились исключительно в бизнес целях.

Бизнесмены на спецрежимах освобождены от уплаты налога на собственность. Но распространяется льгота на имущество, используемое в предпринимательской деятельности. Личная недвижимость, не принимающая участия в бизнесе, облагается в стандартном режиме.

Пунктом 1 статьи 5 закона от 09.12.1991 № 2003-1 указано, что физические лица обязаны самостоятельно предоставлять в налоговые органы документы, подтверждающие право на льготы по налогу. Следовательно, ИП придется подать заявление. Иначе на льготу не рассчитывайте.

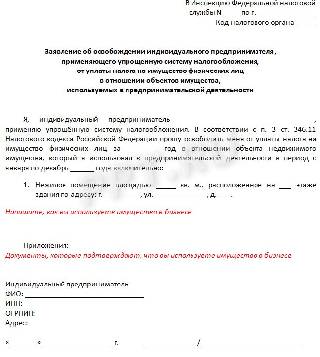

Чтобы получить освобождение от имущественного сбора, придется:

- Подать заявление на освобождение от уплаты имущественного сбора.

- Документально подтвердить основания для предоставления льготы.

Единого перечня подтверждающей документации не предусмотрено. Для каждой ситуации придется подготовить индивидуальный пакет документов.

Как продать имущество, используемое в деятельности ИП

Простые граждане обязаны уплачивать в бюджет со своих доходов 13% НДФЛ, в том числе и с продажи имущества. А коммерсанты платят налоги с доходов по выбранным режимам обложения (УСН, ЕНВД, ПНС). Но если ИП продает имущество, используемое в предпринимательской деятельности, то заплатить НДФЛ придется в любом случае.

В отношении физлиц чиновники предусмотрели льготу. Если имущество в собственности пробыло более 5 лет, то НДФЛ платить не нужно. Поэтому большинство предпринимателей стараются реализовать недвижимость как физическое лицо. Но ФНС пристально следит за правильностью исполнения фискального законодательства.

Как платить налоги с продажи имущества ИП

Если предприниматель продает имущество, использованное в бизнесе, то воспользоваться льготой для физлиц не получится. Придется уплатить НДФЛ в сумме 13% от продажи. Налогоплательщик подает декларацию по форме 3-НДФЛ, в которой отражает факт реализации собственности. Исчисленную сумму следует уплатить в бюджет не позднее 15 июля года, следующего за годом получения дохода.

Например, продажа ИП имущества, используемого в предпринимательской деятельности, произведена в 2020 году. Значит, сдайте декларацию до 30.04.2021, а уплатите НДФЛ — до 15.07.2021.

Будет ли освобождение от НДФЛ, если закрыть ИП и продать недвижимость? Нет, если реализовать собственность сразу по закрытию предпринимательства, то льготы не будет. Если закрыть ИП, выждать минимальный срок пользования (5 лет), то льгота по НДФЛ предоставляется в общем порядке.

Источник: ppt.ru

Можно ли продать ИП как готовый бизнес: что может передать ИП при продаже своего бизнеса, необходимые договоры — Дело Модульбанка

Как предпринимателю выгоднее купить недвижимость и продать ее без проблем

Допустим, вы хотите купить коммерческую недвижимость или квартиру под сдачу. Как это лучше сделать? Как обычному физлицу или как предпринимателю? И есть ли возможность сэкономить на налогах в такой ситуации? Разъяснения по теме дает эксперт Эльбы.

Купив квартиру как обычное физлицо, учесть расходы на нее вы никак не сможете. Платить налоги тоже не придется. Зато при продаже квартиры нужно будет заплатить 13 % НДФЛ, но часто не со всей суммы продажи.

Во-первых, эту сумму можно всегда уменьшить на расходы, которые вы понесли при покупке квартиры. Для этого вам потребуются документы, подтверждающие расходы.

Во-вторых, физлицо может воспользоваться имущественным вычетом. Максимальная сумма вычета, на который может быть уменьшен доход, составляет 1 млн руб. С суммы продажи нужно вычесть миллион и умножить на 13 % НДФЛ. В итоге получится сумма к уплате.

В-третьих, вы можете не платить налог совсем, если владеете квартирой больше 5 лет. Для объектов недвижимого имущества, приобретенных в собственность до 1 января 2016 года, минимальный срок владения составляет 3 года.

Практически всегда купить и продать недвижимость как обычное физлицо выгоднее, чем как ИП.

На самом деле все, что покупает ИП, регистрируется на физлицо. Поэтому гораздо важнее, как имущество будет использоваться — для себя или в предпринимательских целях. От этого будет зависеть налогообложение.

Если вы используете недвижимость в бизнесе, то налоги нужно платить с учетом выбранной системы налогообложения.

Бывают сложные ситуации. Например, человек покупает нежилую недвижимость еще не будучи ИП, потом регистрируется в качестве ИП и начинает сдавать эту недвижимость в аренду или использовать ее как место ведения предпринимательской деятельности. В этом случае отделаться от уплаты налога в качестве ИП нельзя.

И даже если нежилое помещение продадут к тому времени, когда статуса ИП уже не будет, избежать уплаты налога не получится, так же как и воспользоваться вычетом. В ст. 217 НК РФ это объясняет так: вычет и освобождение от налога не действуют, если имущество когда-то использовалось в предпринимательской деятельности. Это правило распространяется только на коммерческую недвижимость.

Многие необычные ситуации с недвижимостью рассматривали эксперты Контур.Журнала:

- Коммерческая недвижимость досталась по наследству несовершеннолетнему. Мать использовала объект для ведения предпринимательской деятельности. Спустя более пяти лет владелец хочет продать недвижимость. Придется ли платить налог с дохода от продажи?

- ИП на УСН «доходы» купил недвижимость для перепродажи. Когда продавал ее, он находился на УСН «доходы минус расходы». Может ли он уменьшить сумму дохода от продажи?

- Физлицо планирует продать коммерческую недвижимость после закрытия ИП и спустя 5 лет после покупки. Помещение сдавалось в аренду по договору. Как платить налог с продажи?

- Нежилое помещение находится в долевой собственности. Один собственник — ИП, сдает его в аренду. Второй — физлицо, доходы не получает. Нужно ли физлицу платить НДФЛ при продаже недвижимости?

- ИП на УСН продает жилую недвижимость, какое-то время она использовалась под сдачу. Позже ИП начал сам жить в этой квартире. Должен ли он платить налог по УСН с дохода от продажи?

Читать статью Консалтинг — бизнес на миллионы. Как открыть консалтинговую фирму.

Как ИП доначислили налог в размере 630 000 рублей

Обратите внимание на Постановление Восьмого арбитражного апелляционного суда от 01.12.2016 № 08АП-13303/2016 и Определение Верховного Суда РФ от 16.06.2017 N 304-КГ17-7241. В них описана нестандартная ситуация с продажей нежилого помещения.

Физлицо приобрело нежилое помещение в 1997 году, до того как зарегистрировалось в качестве ИП. В Едином государственном реестре прав отсутствуют сведения об осуществлении деятельности, связанной с куплей-продажей имущества в качестве предпринимательской.

Спустя 17 лет, в 2014 году, физлицо заключило договор купли-продажи, при этом не упомянуло о статусе ИП. Деньги были получены на лицевой счет, который не использовался для предпринимательской деятельности.

Налогоплательщик отнес доход от продажи имущества к доходам, подлежащим налогообложению НДФЛ, а не по спецрежиму УСН.

ИФНС провела камеральную проверку налоговой декларации и установила, что предприниматель не включил в налогооблагаемую базу по УСН выручку от продажи недвижимого имущества в размере 10,5 млн руб. В результате он занизил налог на 630 000 руб.

В итоге с предпринимателя взыскали штраф в размере 63 000 руб. и доначислили налог — 630 000 руб., не обошлось и без пеней — 57 624 руб. 15 коп.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Можно ли продать ИП как бизнес?

Привет, редакция! У меня доставка роллов в Ростове со своим цехом и точкой самовывоза, все на мое ИП. Еще у меня расчетный счет в банке с хорошим рейтингом: банк мне разрешает снимать наличными 500 тыс. руб. в месяц, нет долгов перед налоговой, и весь бизнес вбелую. Могу ли продать все это как готовый бизнес вместе с ИП?

Очевидно, что новому владельцу так будет выгоднее, чем регистрировать ИП самому. И как правильно оформить сделку?

Приятно получить вместе с готовым бизнесом расчетный счет с большим лимитом на снятие наличных и хорошие отношения с налоговой, но, увы, так не получится.

Отвечает Юрий Кочергин, генеральный директор «Центра юридического сопровождения». Записалa Светлана Дучак, редактор.

Нельзя продать ИП, но можно продать активы

ИП — это не какая-то отдельная сущность, а статус человека. Когда человек регистрируется как индивидуальный предприниматель, он не создает новый объект, а просто говорит налоговой: «Я теперь буду заниматься бизнесом». И этот статус неотделим от человека, поэтому продать ИП нельзя.

Читать статью Социальное предпринимательство: что это и как стать социальным предпринимателем

Другое дело ООО: это отдельная сущность — компания, которую можно продать целиком или по частям.

Когда ИП продают бизнес как готовый, они передают покупателям активы, в вашем случае это могут быть:

- цех по приготовлению роллов и точка самовывоза;

- оборудование;

- продуктовые запасы;

- сайт и домен;

- фирменный стиль;

- контакты поставщиков;

- товарный знак;

- рецепты роллов и технологические карты.

Можно ли зарегистрировать товарный знак и не пользоваться им?

Продажу недвижимости, оборудования, домена, контактов и запасов продуктов оформляют договором купли-продажи, а товарного знака и рецептов — договором отчуждения исключительных прав.

Еще можно передать обязанности по договорам, если, к примеру, у вас есть контракт на корпоративное обслуживание какой-нибудь компании. Тогда понадобится подписать трехсторонний договор: вы, клиент и новый владелец бизнеса договариваетесь, что обязательства по такому-то договору переходят к новому владельцу.

А вот свой расчетный счет, реквизиты и репутацию продать не получится. Если все равно хочется, придется регистрировать ООО и потом продавать 100% доли.

Продажа готового бизнеса

Способ продажи зависит от того, что стороны считают бизнесом. Можно продать юридическое лицо, весь имущественный комплекс предприятия или распродать имущество по частям.

Продажа юридического лица. Продажа юридического лица — передача контроля над компанией. То есть реализация акций или долей в уставном капитале.

Этот способ продажи бизнеса удобен для обеих сторон. Продавец передает компанию со всем имуществом и больше не задумывается о связанных с ней проблемах. Покупатель, в свою очередь, приобретает бизнес, полностью готовый к работе.

Продажа имущественного комплекса. Если же воспринимать бизнес, как набор активов, то можно продать предприятие как имущественный комплекс. При этом новый собственник получает здания, оборудование, материалы и права на товарные знаки. К нему переходит и вся задолженность предприятия кроме налоговой.

Но, продав все имущество, собственники юридического лица сохраняют контроль над компанией и могут заниматься другими видами деятельности.

Продажа имущества по частям. В этом случае стороны заключают несколько договоров купли-продажи: например, отдельно на недвижимость, оборудование, транспорт, запасы сырья или товаров.

Продажу активов по отдельности удобно использовать, когда покупатель хочет купить бизнес, но ему не нужно все оборудование и сырье или он не хочет разбираться в расчетах с контрагентами.

Важно: Для юридических лиц подходят все перечисленные варианты. ИП может продать только активы по частям.

Физическое лицо. При продаже долей в ООО или акций физические лица платят НДФЛ по ставке 13%. Если вы налоговый резидент РФ, то есть живете в стране более 183 дней в году, то можете сделать имущественный вычет. Вычесть из выручки от продажи документально подтвержденные:

- расходы на покупку акций или долей при создании общества;

Если невозможно подтвердить расходы на приобретение акций или долей, то можно воспользоваться фиксированным вычетом — 250 000 ₽.

Юридическое лицо. Платит при продаже акций или долей налог на прибыль, ставка — 20%. Чтобы определить налоговую базу, из выручки от продажи вычитают стоимость покупки и расходы на сделку. Например, услуги посредников или нотариуса.

Читать статью Секреты Игруна — Очередная техника игры

Начислять НДС не требуется: в данном случае не возникает облагаемая база по этому налогу. Других обязательных платежей при продаже готового бизнеса с помощью смены собственника нет.

Важно: Если доли или акции были в собственности более пяти лет, то при продаже налоги платить не нужно. Это правило распространяется и на юридических, и на физических лиц. Еще ННП или НДФЛ не нужно платить, если подтвержденные расходы превышают цену продажи.

К способу часто прибегают крупные компании, у которых несколько видов деятельности. После продажи имущественного комплекса собственники сохраняют контроль над организацией и могут заниматься другими направлениями бизнеса.

При продаже бизнеса как имущественного комплекса продавец платит НДС и налог на прибыль.

Налог на добавленную стоимость. Для НДС доход считают отдельно по каждому объекту. Но на практике готовые бизнесы оценивают не только по стоимости имущества, но и по другим критериям. Например, качество управления, деловые связи, квалификация сотрудников.

Поэтому цена предприятия в целом не равна совокупной стоимости отдельных зданий или станков. Если бизнес работает успешно, то его рыночная цена выше балансовой, компания убыточна и плохо управляется — напротив, ниже.

Чтобы учесть этот момент, для расчета НДС стоимость каждого актива умножают на поправочный коэффициент. Его считают так: делят фактическую цену продажи на балансовую стоимость активов.

При продаже имущественного комплекса применяют специальную ставку НДС — 16,67%. Датой отгрузки для начисления налога считают день государственной регистрации права покупателя на имущественный комплекс.

Если же продавец получил аванс, то платит с него налог по стандартной ставке 20%, а в дату смены собственника может предъявить эту сумму к вычету.

Если же в собственности компании есть товары, которые облагаются по льготной ставке 10%, то к ним тоже применяют ставку 16,67%. Чтобы сэкономить на НДС, можно не включать такие товары в имущественный комплекс и оформить продажу отдельным договором.

Налог на прибыль. Чтобы определить доход для налога на прибыль, нужно из цены продажи вычесть чистые активы. Их рассчитывают так: из стоимости активов вычитают связанные с ними обязательства.

В Налоговом кодексе РФ нет указаний на то, как именно оценивать чистые активы. Поэтому продавец может использовать как балансовую, так и рыночную цену. В последнем случае требуется подтверждение — отчет независимого оценщика.

Также продавец может вычесть из базы по ННП расходы, которые потребовались для продажи имущества: например, на оценку или регистрацию сделки. Для этого в договоре указывают, что все перечисленные виды расходов несет продавец.

Похожие записи:

- Что дает статус малого или среднего предприятия — Дело Модульбанка

- Как открыть швейное производство с нуля, как начать бизнес

- ТОП-25 лучших бизнес-идей для начинающих или как заработать деньги новичку

- Свой бизнес: производство соков. Свежевыжатые соки как бизнес от А до Я.

Источник: profithunt.ru

02.08.2021

ИП на УСН продал имущество: платить ли НДФЛ? как оптимизировать налоги?

По своим долгам ИП отвечает всем своим имуществом, неважно использовал он его в деятельности или нет. А как обстоят дела с налогообложением? Какой налог платить, если, например, продал машину, на которой доставлял свои товары, а если ездил на ней по рабочим делам, но нечасто, а если только на дачу и к теще в гости? А что делать с каким-нибудь складом, который продал бывший ИП на упрощенке?

ИП на УСН использует имущество в бизнесе

Как можно доказать, что имущество было задействовано в предпринимательской деятельности:

ИП отражал доходы от его использования (например, сдачи в аренду) в отчетности.

Расходы по использованию имущества включались в расходы ИП — например, ремонт автомобиля, топливо, шиномонтаж.

К имуществу применялись льготы, связанные с режимом налогообложения. Пример — недвижимость ИП на УСН, в определенных законом случаях она освобождена от обложения налогом на имущество.

Характер имущества указывает на его невозможность применения в личных целях — вряд ли ИП будет использовать заводские цеха или камнедробильные установки для собственных нужд.

Систематичность деятельности по продаже, например — ИП продал несколько принадлежащих ему квартир в короткий срок.

Косвенным признакам может стать зачисление дохода от продажи имущества на счет ИП.

Даже если предприниматель недавно перестал им быть и решил продать имущество, оставшееся у него после закрытия своего дела, то эти продажи налоговики могут попытаться квалифицировать, как предпринимательство. Тут они проявляют завидную фантазию.

Далее все зависит от того, когда имущество было куплено, сколько времени прошло с момента покупки, какую систему налогообложения применял ИП до УСН (если она менялась).

Напомним, что ИП не обязан вести бухгалтерский учет, при этом налоговый учет вести необходимо, например Книгу учета доходов и расходов. А еще ИП рекомендуется учитывать основные средства (ОС). Это как раз дорогостоящее (в налоговом учете более 100 000 рублей) и с большим сроком использования (от 12 месяцев) имущество.

Зачем ИП учет основных средств. На УСН существует ограничение — стоимость основных средств не должна быть более 150 миллионов. Не думаем, что большое количество ИП владеет таким дорогостоящим имуществом, но все же предупреждаем — на предпринимателей по мнению ФНС, Минфина и судов это правило распространяется также, как на организации.

Определять остаточную стоимость ИП должен также как компании — по правилам бухучета.

ИП на УСН «доходы»

Тут все однозначно, с суммы полученного дохода он должен будет уплатить налог. Никакого уменьшения не предусмотрено. Неважно, когда имущество было приобретено — до или во время ведения деятельности в качестве ИП. Если оно использовалось в бизнесе и ИП продал его будучи предпринимателем — налог платить надо обязательно.

ИП на УСН «доходы минус расходы»

Вариант 1: ИП купил имущество, когда еще не являлся предпринимателем и затем стал использовать его в своей деятельности. В этом случае при продаже имущества нельзя будет учесть расходы на покупку имущества независимо от того, какую систему налогообложения применяет ИП. На этом настаивают ФНС и Минфин, а суды поддерживают эту позицию.

Вариант 2: ИП купил имущество уже будучи предпринимателем. Тогда он обязан заплатить налог с полной суммы продажи. Уменьшить ее на расходы по покупке он также не сможет.

Мало того, если у ИП ранее стоимость основного средства была включена в расходы по УСН, придется ее восстанавливать. Надо будет вынуть из расходов всю стоимость ОС, а взамен начислить амортизацию по правилам для налога на прибыль и доплатить налог и пени в бюджет. На этот моменте мы подробно не будем останавливаться — это тема для отдельной статьи. Скажем только, что так надо делать только в случае, если ОС продано менее чем через 3 года (по недвижимости 10-ти лет) с даты списания в расходы.

ИП не использует имущество, которое продает в предпринимательской деятельности

Здесь неважно покупал ли ИП имущество до или во время деятельности в качестве ИП, ведь оно не имеет к бизнесу никакого отношения.

В этом случае платить налог по УСН не нужно. Необходимо уплатить НДФЛ 13%. А также подать декларацию 3-НДФЛ. Прятаться смысла нет — ИФНС получить данные об отчуждении имущества из Росреестра (по недвижимости) или от ГИБДД (по авто).

В отношении других видов имущества, которые не подлежат государственной регистрации, ФНС может узнать из других источников. Например, если покупатель-организация или другой ИП, покажет в своих расходах покупку дорогостоящего оборудования и налоговая заинтересуется — а заплатил ли продавец налоги?

В том случае, если ИП не использовал имущество в бизнес-целях он платит налог как физлицо, а значит может рассчитывать на вычеты и другие льготы.

Не нужно платить налог при продаже недвижимости (речь о жилой недвижимости, обратите внимание), если она находилась в собственности минимум три года и перешла к вам в собственность в результате:

наследования;

дарения членом семьи или близким родственником (муж, жена, брат, сестра, мама, папа и т.д.);

приватизации;

по договору пожизненного содержания с иждивением;

при реализации единственного жилья или доли в таком жилье;

если стоимость квартиры менее 1 млн рублей.

Обратите внимание на нововведение 2021 года — если вы покупали квартиру в новостройке, то срок считать необходимо не от момента регистрации (вступления в собственность), а от момента оплаты (полной, см. Письмо Минфина от 21 апреля 2021 года № 03-04-05/30283) договора долевого участия (ДДУ).

В прочих случаях срок владения недвижимостью должен быть не менее 5 лет. Для прочего имущества, включая авто — 3 года.

Если вы перешагнули оговоренный срок и продажа не подлежит обложению НДФЛ, то и декларацию подавать не надо.

Также действует налоговый вычет в сумме 1 млн. рублей по жилой недвижимости — его можно использовать, если документы на покупку недвижимости не сохранились. А если они есть, можно заплатить НДФЛ с разницы между стоимостью продажи и покупки.

Недавно был принят закон, который вносит приятные изменения в НК РФ. С 1 января 2022 года, если стоимость продажи имущества не превышает 1 000 000 рублей (для жилья) и 250 000 для прочего имущества, то физлицу не нужно показывать такой доход в декларации. Т. е. подавать отчет и платить налог — не нужно.

Не стоит забывать и об ограничении — если доход от продажи квартиры (речь о сумме, указанной в договоре купли-продажи), меньше, чем 0,7 кадастровой стоимости квартиры, то придется за доход принять именно сумму кадастровой стоимости, умноженной на 0,7.

ИП использовал имущество в бизнес-целях, снялся с регистрации и хочет его продать

В этом случае к нему применяются те же правила, что и к обычному физлицу (см. предыдущий блок статьи). Трудность в том, что если начать продавать имущество сразу после прекращения статуса ИП то можно нарваться на неприятности от ФНС.

Налоговая склонна к подозрительности и раз вы решили продать имущество сразу после того, как прекратили быть ИП — значит хотите уйти от налогов.

Зато у бывших ИП есть один важный плюс. В статье 220 НК РФ говорится, что при продаже «жилых домов, квартир, комнат, включая приватизированные жилые помещения, садовых домов или доли (долей) в них, а также транспортных средств», если налогоплательщик ранее учел расходы на покупку этого имущества в расходах на спецрежиме (в частности УСН «Д-Р») или в составе профессиональных налоговых вычетов (при применении общей системы), то ему предоставляется имущественный налоговый вычет.

Размер вычета равен разнице между суммой расходов на покупку имущества и расходами, учтенными ранее при определении налоговой базы.

Пример: ИП купил авто за 3 млн рублей, применяя УСН по ставке 15% он включил в расходы стоимость этого имущества в сумме 0,5 млн рублей. Затем прекратил предпринимательскую деятельность и решил продать автомобиль за 2,3 млн рублей. Если автомобиль находился в собственности ИП более 3-х лет, то он вправе не платить налог и не подавать декларацию. Если менее — применить налоговый вычет на выбор — в 1 млн., но это не выгодно. Или посчитать его, как описано выше.

Берем сумму расходов на покупку — 3 млн. и вычитаем из нее расходы, которые ИП успел учесть на УСН 0,5 млн. Получается 2,5 млн. рублей, а продажная цена 2,3 млн. Получается вычет полностью перекрывает продажную стоимость. Декларацию 3-НДФЛ экс-предприниматель подает, указывает вычет — налог не платит.

Как обезопасить себя?

Налоговую в первую очередь будет интересовать продажа недвижимости и транспорта — их можно отследить по официальным данным. Также ФНС может запросить выписку по счетам ИП — по всем, не только предпринимательским.

Чтобы избежать неприятностей:

Не продавайте сразу много коммерческого имущества сразу после того, как перестали быть ИП, выждите хотя бы год.

Возможно будет лучше продать все имущество одним махом — например, несколько квартир, которые ранее сдавались в аренду или автомобилей, использовавшихся в качестве такси. Продать их риэлторскому агентству и автопарку соответственно. Если начать продавать имущество разным людям, у ФНС могут возникнуть подозрения в фактическом продолжении предпринимательской деятельности. Хотя в этом случае суды обычно встают на сторону ИП.

Не рекламируйте продажу от себя, как предпринимателя. Подавайте обычные объявления, как частное лицо.

Банк заблокировал счет, требует документы и объяснения, а у вас работа стоит? Не ждите, когда «само рассосется».

Источник: personaudit.ru