Когда нужно впервые подключить прием платежей онлайн, возникают вопросы: как сделать так, чтобы люди платили и с карты, и с мобильного, нужна ли онлайн-касса, как организовать процессы, чтобы деньги поступали на ваш счет после каждой успешной оплаты.

Давайте разбираться: отвечаем на самые распространенные вопросы и объясняем, как подключить онлайн-платежи, даже если работаете без сайта.

Нужна ли онлайн-оплата и кто будет ей пользоваться

Онлайн-оплата однозначно нужна. Исследовательская компания Mediascope выяснила, что в 2020 году 94% жителей крупных городов хотя бы один раз оплачивали что-то в интернете. 82% платили за мобильную связь, а 81% — заказы в магазинах. Также люди платят за доставку еды, такси и отели.

Трафареты Озон. Настраиваем оплату за показы, за клики, максимальный охват.

Исследование Data Insight и RBK.money показывает, что самый распространенный способ оплаты — банковской картой. При этом в течение месяца люди используют 3-4 разных способа оплаты, то есть пользуются не только картами. А еще из магазина могут уйти, если он не предоставляет онлайн-оплату — наличие удобного способа, скорость платежа и безопасность влияют на решение о покупке даже больше, чем доставка и скидки.

Если вы не предоставите возможность покупателям платить онлайн, некоторые (а может и большинство) уйдут к конкурентам. Так считает Никита Митрохин, глава Русского литературного центра и владелец книжных порталов:

«Мы стали работать с онлайн-оплатой в 2018 году. В первую очередь речь шла о продаже бумажных книг с доставкой и электронных книг. Увидев, что клиентам такой формат оплаты удобен, в дальнейшем развили оплату ряда услуг для авторов по электронным квитанциям: корректура и редактура текста, оплата консультаций с редакторами и литературными агентами. Сейчас у нас любую услугу, книгу и даже билет на творческий вечер автора можно оплатить и по «бумажной квитанции» в банке и онлайн.

Оплата онлайн несомненно будет развиваться параллельно с отходом от физических денег. Кто не принимает оплату онлайн, скорее всего, сам вставляет палки в колеса своему бизнесу»

Кто может принимать платежи онлайн

Чаще всего платежи онлайн принимают представители малого, среднего и крупного бизнеса:

- индивидуальные предприниматели, причем неважно, есть у них работники или нет;

- юридические лица: ООО, ОАО или некоммерческий фонд.

Сферы деятельности могут быть самыми разными — социальное предпринимательство, производство металлоконструкций, перепродажа товаров. И даже оказание услуг или продажа сервисов по подписке.

При этом принимать платежи в интернете могут и самозанятые, и физические лица. Разница будет только в процессах. Самозанятым и физическим лицам могут переводить деньги напрямую на банковскую карту или электронный кошелек, а вот с зарегистрированным бизнесом все сложнее.

Безопасные платежи в Интернете по банковской карте

Нужна ли онлайн-касса при приеме платежей онлайн

Да, она обязательна. Согласно №54-ФЗ, все индивидуальные предприниматели и юридические лица обязаны использовать ККТ (онлайн-кассу): выписывать чеки и передавать сведения о продажах в ФНС. Пока действует несколько отсрочек — например, ИП без наемных работников, продающие товары или услуги собственного производства, могут работать без ККТ до 1 июля 2021 года.

Потом использовать ККТ все равно придется. Без нее работать нельзя — оштрафуют.

Самозанятых и тех, кто продает что-то как физическое лицо, это не касается. Самозанятые выписывают чеки после каждой продажи в приложении «Мой налог» и платят 4% от продаж физическим лицам, 6% — от продаж юридическим лицам. А физические лица просто заполняют декларацию 3-НДФЛ и подают ее в налоговую.

Как подключить ККТ

Есть три варианта подключения:

- купить ККТ с предустановленным ПО, заключить договор с ОФД (оператор фискальных данных, который будет передавать чеки в налоговую) и подключить кассу к вашей системе расчетов;

- арендовать ККТ у тех, кто предоставляет услуги эквайринга: вам привезут кассу, помогут установить и будут заниматься ее обслуживанием;

- арендовать облачную онлайн-кассу: это удобнее, потому что нужно будет просто подключиться к системе расчетов, остальное сделают за вас.

При аренде облачной онлайн-кассы сервис выделяет вам отдельную ККТ, просто она стоит не в вашем офисе, а у него. А еще сервис сам заключает договор с ОФД, и чеки по оплатам уходят в налоговую. Подключают арендованную кассу к системе расчетов с помощью плагинов для CMS или API, а сама настройка обычно занимает 1-2 дня.

Сервисов, предоставляющих облачные онлайн-кассы или аренду ККТ, много. Это «Атол», «МТС», «Ю.Касса» (бывшая «Яндекс.Касса») и многие другие. Какой выбрать, решайте сами.

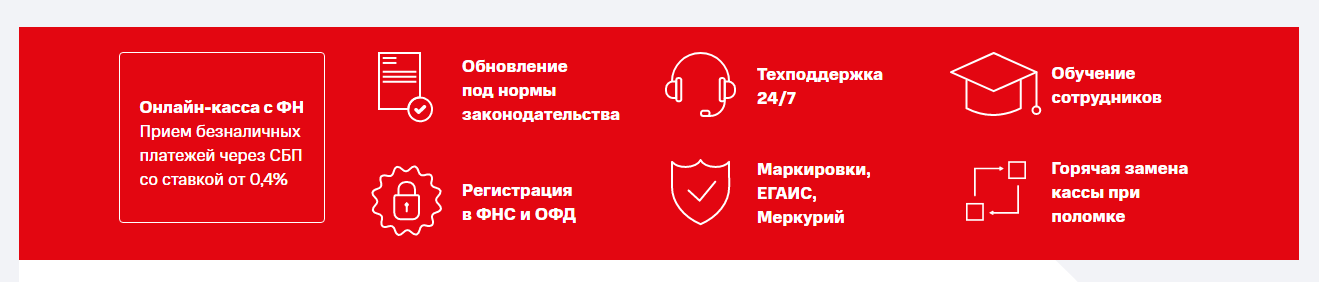

Например, «МТС» предлагает такие условия аренды:

Два способа, как подключить онлайн-платежи, соблюдая закон

Есть два варианта — использовать эквайринг от банка или агрегатор приема платежей.

Эквайринг от банка — это когда деньги поступают через конкретный банк, но покупатели смогут использовать только дебетовые или кредитные карты. Какие именно — зависит от того, с кем работает ваш банк. А еще можно будет подключить на сайте кредитование — заявка от покупателя отправится в банк, с которым вы работаете.

«Сбербанк» принимает оплату с карт пяти платежных систем, другие банки не отстают.

Комиссия за эквайринг небольшая — например, «Сбербанк» взимает от 1,6% от суммы платежей для интернет-магазинов. Точная ставка зависит от оборота: чем больше вам платят, тем меньше платите вы. Деньги поступают на ваш счет каждый рабочий день.

Подключить платежный шлюз на сайт легко через модуль для вашей CMS или API: поддержка банка поможет в этом. А вот интегрировать эквайринг с ККТ придется самостоятельно, но для этого тоже есть готовые технические решения.

Агрегаторы приема платежей предлагают принимать оплату онлайн множеством способов — со счета мобильного, с банковских карт, электронных кошельков и даже через терминалы. Через них тоже подключают покупки в кредит, и тогда заявка будет уходить компании, работающей с агрегатором — банку или МФО.

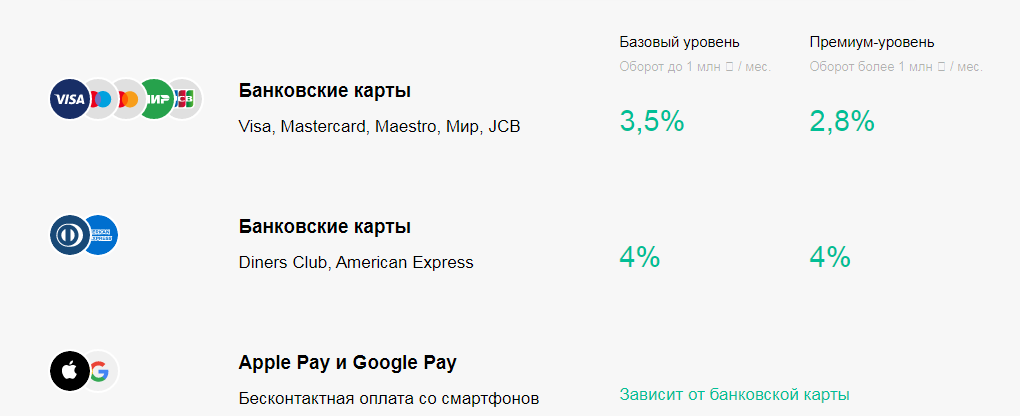

Комиссии у агрегаторов больше, потому что они не принимают платежи сами, а выступают посредниками. В среднем вам придется отдавать около 2-4% в зависимости от оборота и способа оплаты, выбранного покупателем. Здесь тоже действует схема: чем больше оборот, тем меньше вы платите. Деньги выводят каждый день, иногда — до двух раз в день.

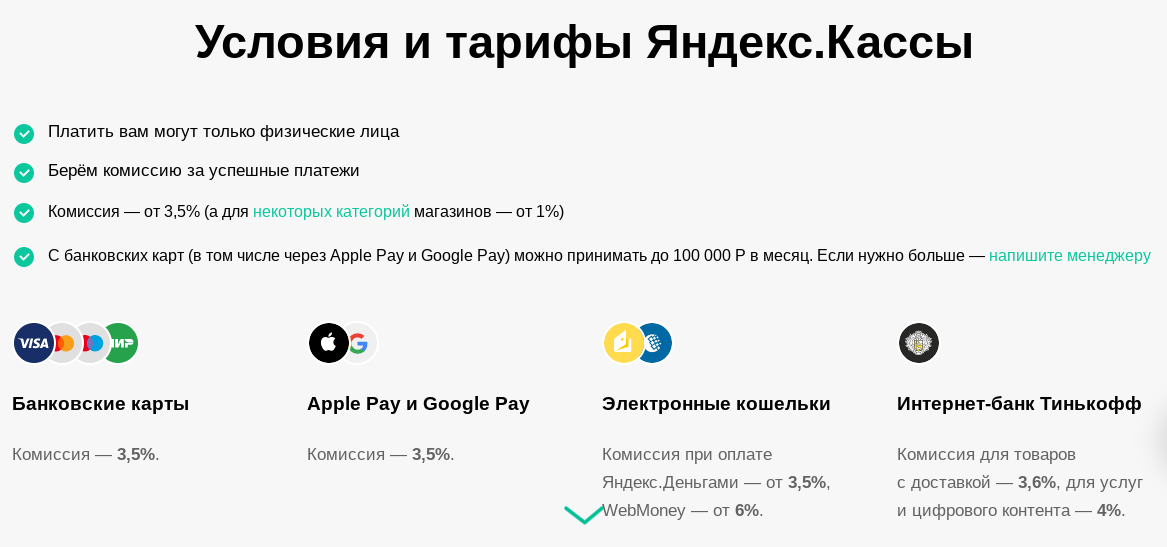

Например, у «Ю.Кассы» тарифы зависят не только от оборота и способа оплаты, но и от сферы вашей деятельности.

Агрегатор подключается через CMS или API. Но проблем с ККТ будет меньше — некоторые агрегаторы могут сразу предоставить свою облачную онлайн-кассу, и вам не придется ничего интегрировать.

В любом случае вам придется платить какую-то часть от оборота. Учитывайте это при формировании цены на товары: ведите бюджет, чтобы понимать, насколько нужно повысить цены для покрытия расходов.

Что именно выбрать, зависит от того, какой у вас бизнес. Если оборот небольшой и не хочется терять много денег, а большинство клиентов платят с карты, подключите банковский эквайринг. Не забудьте арендовать ККТ или купить свою, а потом интегрировать ее с платежным шлюзом. А если у вас большой оборот, и вы хотите принимать оплату разными способами, выбирайте агрегатор, который сразу предоставит облачную онлайн-кассу. Тогда настроите все в одном плагине, и не придется тратить много времени на подключение ККТ.

Сам процесс подключения будет зависеть от того, какой способ приема оплаты онлайн вы выбрали и к какому подрядчику обратились. В большинстве случаев достаточно привлечь разработчика, чтобы он установил плагин в CMS: в остальном поможет банк или агрегатор.

Как организовать прием платежей на сайте самозанятым, ИП и юрлицам

Объем мировых продаж в интернете в 2020 году может достичь $4,2 млрд . Из них около половины заказов и покупок оплачиваются онлайн. Статистика онлайн-оплат в каждой стране отличается: в постсоветских странах до сих пор больше доверяют наложенному платежу. Но рост наблюдается – по усредненным данным, около 40% покупателей из РФ при заказе предпочитают платить через сайт.

Вывод однозначный: если у вас есть бизнес в интернете, вам нужно дать возможность клиентам платить онлайн. Без этого вы добровольно откажетесь почти от половины потенциальных заказчиков. Расскажем, как организовать прием оплат в интернете для разных организационных форм бизнеса.

Онлайн-оплаты для самозанятых: особенности

Самозанятый гражданин в России — официальный статус. Зарегистрировав его, можно работать в сферах, которые определены законом № 422-ФЗ от 27.11.2018. Самозанятым разрешено принимать оплату на карту банка или на электронный кошелек.

Самозанятым запрещено пользоваться торговыми POS-терминалами. Но по приему оплат через сайт ограничений нет. Единственное условие — регистрация каждой операции через мобильное приложение «Мой налог».

Как самозанятое лицо может принимать деньги от онлайн-покупателей:

- Простой, но не самый удобный способ — оформить банковскую карту (желательно, специализированную, чтобы избежать блокировок). Сообщать ее номер каждому клиенту и просить перевести деньги напрямую. Минусы очевидны: например, владельцу карты другого банка придется платить дополнительную комиссию за перевод.

- Универсальный метод — использование сервиса-посредника. Оптимальный вариант для самозанятого — платежный агрегатор. Если коротко — это площадка, которая предоставляет инструменты для полноценного приема онлайн-оплат разными способами. Все клиентские оплаты поступают на единый мерчант-счет. Самозанятое лицо может подать заявку и вывести сумму со счета на свою банковскую карту.

Несколько вариантов агрегаторов для самозанятых:

- Яндекс.Касса. Обеспечивает прием оплат с карт и электронных кошельков. Подключение на сайт максимально простое. Также есть удобная функция выставления инвойсов. С ней можно принимать онлайн-оплаты, даже не имея собственного сайта: просто высылать клиенту ссылку, по которой откроется стандартная платежная форма. Но работать с агрегатором могут только те, кто принимают до 100 тыс. рублей в месяц.

- Самозанятые.рф. Новый сервис, презентованный в 2020 году. Позволяет настроить прием оплат с банковских карт, а также через Apple/Samsung/Google Pay. Вывод денег доступен на банковскую карту или электронный кошелек. Среди плюсов: простая установка (есть даже готовые CMS-модули), автоматическая регистрация платежей в налоговой. Минусы: сервис не проверен, поэтому не исключены «подводные камни».

- PayMaster. Сервис от WebMoney. Обеспечивает прием оплат с карты, мобильного счета, электронного кошелька и т.п. Подключить его можно бесплатно. Самозанятому предоставляется удобный кабинет и возможность ежедневно подавать заявки на вывод средств с мерчант-счета. Вот только комиссии агрегатора достаточно высокие.

- PayAnyWay. Подойдет для самозанятых, которые ведут бизнес без собственного сайта (например, через соцсети). С агрегатором можно принимать платежи с банковских карт разных платежных систем. Другие способы оплаты недоступны.

Доступен ли интернет-эквайринг для физлиц?

Законодательство РФ четко определяет границы предпринимательской деятельности. Если физлицо без регистрации ИП и статуса самозанятого принимает оплаты, это трактуется как получение незаконного дохода. Наказание — штраф до 500 тыс. рублей или заключение до 5 лет.

Российским платежным сервисам запрещено работать с физлицами. Но пути обхода есть:

- воспользоваться агрегатором, зарегистрированным в другой стране;

- найти сервис, который с помощью юридических уловок взаимодействует с «незаконными» предпринимателями.

Однако придется столкнуться с ограничениями, более высокими тарифами и риском блокировки мерчант-счета без объяснений и возврата средств. Стоит ли так рисковать — решать вам.

Комьюнити теперь в Телеграм

Подпишитесь и будьте в курсе последних IT-новостей

Онлайн-оплаты для ИП и юридических лиц: больше возможностей

Предприниматели и компании могут вести бизнес, принимая оплаты на зарегистрированный банковский счет. Это открывает больше возможностей, в том числе и для интернет-платежей. Есть четыре официальных способа для подключения оплат через сайт.

Интернет-эквайринг

Проще говоря — прием оплат от клиентов с помощью банковских карт. Подключить эквайринг можно через банк, обслуживающий расчетный счет ИП или юрлица.

Плюсы:

- за счет прямого взаимодействия комиссия за каждый платеж будет невысокой: в среднем от 1,5% от суммы;

- при высоких оборотах бизнеса возможен индивидуальный расчет комиссии.

Минусы:

- клиенты ограничены только одним способом оплаты;

- строгие проверки бизнеса и сайта перед подключением;

- обработка платежа официально занимает 1-3 рабочих дня, слишком долго в современных условиях;

- банк откажется предоставлять эквайринг для высокорискового бизнеса (сайтов знакомств, магазинов с элитными дорогостоящими товарами, сервисов бронирования гостиниц и многого другого).

Платежный шлюз

Это сервис-посредник. По сути, это «мост» между сайтом ИП или юрлица и платежным сервисом. С помощью шлюза можно подключить несколько платежных посредников: тот же банк для эквайринга, операторов электронных денег для приема оплат е-кошельками и т.п. Сам шлюз обеспечивает только передачу данных о транзакции. Он не взаимодействует с деньгами.

Плюсы:

- несколько вариантов оплат на сайте, охват большой целевой аудитории;

- защита от обрывов связи – е сли один из подключенных эквайеров недоступен, оплату обработает другой, и клиент этого даже не заметит;

- высокая безопасность платежных данных за счет современных методов шифрования.

Минусы:

- нужно заключать отдельные договоры с каждым банком и оператором электронных денег;

- продавец в итоге платит комиссию шлюзу и эквайеру (оператору).

Платежная система

Это вариант приема платежей на сайте напрямую через оператора электронных денег. Яндекс.Деньги, Paypal и прочие подобные компании предоставляют свои инструменты для установки на сайты. Через них клиенты могут оплачивать услуги и товары, пользуясь привычным интерфейсом.

Плюсы:

- охват владельцев электронных кошельков;

- минимальная комиссия за счет прямой оплаты;

- прием оплат от иностранцев.

Минусы:

- с каждым оператором нужно заключать отдельный договор;

- нужно, чтобы сайт строго соответствовал требованиям операторов;

- могут возникать сложности при интеграции разных платежных инструментов на сайт.

Агрегатор

Это уже упомянутая выше система, которая снимает с бизнеса много «головной боли». Они сами договорились с десятками эквайеров и операторов. Они предоставляют универсальный инструмент: установив его, бизнес может открыть для клиентов разнообразие вариантов оплаты.

Плюсы:

- десятки вариантов оплаты и валют (можно даже настроить прием криптовалюты);

- работают с высокорисковым бизнесом;

- отсутствие строгих требований и проверок перед подключением;

- фиксированная комиссия за каждую операцию.

Минусы:

- самая высокая комиссия за каждый платеж (4% и выше);

- у некоторых агрегаторов — ограничения на вывод средств с мерчант-счета (по дням, по суммам и т.п.);

- возможны дополнительные комиссии (за валютный обмен, за вывод средств).

Что выбрать?

Несколько простых рекомендаций для бизнеса по выбору платежного посредника.

Маленькая сноска: эти советы будут иметь ценность, когда вы изучите целевую аудиторию и узнаете ее предпочтения.

- клиенты преимущественно платят картами — однозначно стоит выбрать банковский эквайринг как самый выгодный вариант;

- продажи идут активно и массово — лучше подключить шлюз, чтобы исключить сбои и снизить риски;

- весомая часть клиентов являются владельцами электронных кошельков конкретного оператора – можно подключить официальную платежную форму;

- платежные предпочтения покупателей дифференцированы, и нет возможности выбрать один вариант оплаты — лучше подключить агрегатор.

Вместо заключения

Наличие официального статуса — будь то самозанятое лицо, предприниматель или ООО — дает право принимать оплаты онлайн на банковскую карту или счет. Рынок предлагает достаточное количество способов: от прямого взаимодействия с банком до сервисов-посредников. Выбирая подходящий вариант, стоит учитывать обороты, особенности бизнеса, тарифы и условия. И стоит отказаться от нелегальных или условно-легальных операций, ведь это чревато последствиями.

Источник: timeweb.com

Прием платежей на сайте: как подключить и настроить платежную систему для оплаты в интернет-магазине

Прием платежей на сайте – привычное для покупателей и владельцев интернет-магазина действие. Это удобно клиентам и выгодно предпринимателям. Бизнесмены могут быть уверенными в том, что товар будет оплачен, а будущие хозяева вещи – что ее не купит кто-то другой. Независимо от сферы деятельности организации стоит настроить онлайн-торговлю.

Это оптимизирует и увеличит доходы, упростит общение с клиентами. Давайте разберем, какие есть варианты перевода денег, какие из них больше подойдут для крупного или небольшого бизнеса.

Как принимать платежи на сайте: оптимальные способы

Существуют разные методы, которые дают возможность получать средства от покупателей. У них различные схемы работы:

- Банковские карты. Их прием обрабатывается специальным процессинговым центром.

- Электронные сервисы. За их зачисление отвечают операторы ЭДС.

- Платежи с номера сотового. Контроль оплат осуществляет оператор – МТС, Мегафон, Билайн.

- Интернет-банкинг. С его помощью можно выставлять электронный счет за товар или услугу.

- Наличные. Позволяет оплачивать покупки через кассы магазина или банка, курьера, доставку.

Пластиковые карточки

Удобно для обеих сторон купли-продажи. Подключение такого сервиса онлайн-оплаты на сайте позволяет мгновенно перечислить средства на расчетный счет продающей фирмы. Чтобы пользоваться таким методом, предстоит пройти проверку от СЭБ банка. Установка и оптимизация может показаться непростой.

Яндекс.Деньги, Киви и другие

Люди активно применяют эти системы. В них больше анонимности и их проще использовать покупателю. Таким способом могут оплачивать маркированные товары частные лица и организации. Финансы переводятся в тот же момент, уровень защиты довольно высокий. Настраивать их иногда оказывается сложнее, чем другие схемы – вебмани потребует подтвердить личность или пройти специальную процедуру.

Мобильные платежи

Метод прост в обслуживании и считается одним из самых удобных для зачисления небольших сумм. Посетителю достаточно отправить СМС, а затем послать сообщение, подтверждающее согласие на списание. Затем средства списывают в оговоренном размере. Транзакция проводится моментально, но стоит учесть, что почти половина из этих сумм уходит мобильному оператору.

Интернет-банкинг

Здесь для работы используют приложения и сервисы. Чтобы войти в систему, пользователь должен ввести логин/пароль. Их следует заранее оформить в банке или специальном терминале.

Это безопасный метод платежей, не требуется постоянно вводить цифры с банковских карт или другие личные данные. Деньги отправляются моментально.

Можно ли платить наличными

Способ проще технически, не требует сложных интеграций. Но придется заводить отдельную кассу или пин-пад для курьера. Иногда необходимо пойти в пункт выдачи лично, чтобы оплатить покупку. Это удобно, если есть офлайн точка или доставка оборудована подходящим оборудованием для получения денег от покупателя.

Отдельно стоит упомянуть использование агрегатора. В этом случае посетитель получает доступ сразу к нескольким методам по одному договору – привязываются карты, смс-сервис, электронные кошельки. Так повышается лояльность посетителей к сайту и прибыль.

Подробнее о способах приема оплаты

Чтобы выбирать было проще, предлагаем рассмотреть каждый из них подробно.

Сотрудничество с банком

Такое подключение качественной платежной системы к сайту привычно почти всем, кто совершает покупки онлайн. С его помощью переход финансов осуществляется с карты покупающего на счет продающей стороны при участии банковского посредника и процессинговой компании. Для платежей потребуется интеграция специального сервиса.

Взаимодействие обеспечивает центр, который проводит клиринг – контролирует списание и зачисление денег. Он может быть частью банка или обособленной независимой фирмой. Чтобы дать возможность людям приобретать товары таким способом, нужно начать сотрудничество с кредитной и процессинговой организациями. За работу он будет брать процент от совершенных транзакций.

Как сделать и подключить онлайн-оплату через сайт банковскими картами:

- оформить договорные отношения;

- своевременно платить;

- интегрировать эквайринг в портал.

Вставлять эту платежную систему для небольшого проекта или пары товаров не слишком выгодно – тарифы будут значительно выше, чем для крупных договоров и интернет-проектов.

- мгновенные перечисления средств;

- удобный сервис для клиентов;

- высокая безопасность от взлома.

Среди недостатков стоит отметить длительное оформление – нужно собрать и отправить большой пакет документов на почту или лично отнести в банк. Потом дождаться ответа и подписания.

Специальные шлюзы

Это банковские провайдеры, задача которых – обработать транзакции. Они выполняют роль маршрутизатора. Онлайн-шлюз становится терминалом, который соединяет вместе банк и продавца с покупателем. Для последнего использования бесплатно, все комиссии будет оплачивать продающая сторона.

- безопасный домен;

- обособленная учетная запись.

Платежные системы

Операторы позволяют подключаться и принимать финансы в любой момент в режиме онлайн. Для использования этого вида нужно подать заявку и заключить договор. После этого можно интегрировать собственное ПО. Владелец интернет-магазина будет иметь полный доступ к установке и загрузке сервисов в соответствии с договорными условиями.

Расчеты двигаются быстро, нет комиссии для посредников. Поэтому стоимость будет сравнительно ниже. Доверие клиентов станет выше, ведь нет переходов на сторонние сайты – только на шлюз.

Один минус можно отметить – платежная система долго проверяет поступившие финансы. Кроме того, разработать ПО сможет только технический специалист. Среди популярных:

- Яндекс.Деньги;

- Элекснет;

- Вебмани;

- Виза.

Агрегаторы

Это один из самых удобных способов среди форм приема оплаты на сайте. С его помощью можно объединить несколько разных сервисов. Само приложение не будет удерживать у себя деньги клиента, они переводятся на счет продавца.

Так предпочитают действовать малые и средние предприниматели. Это позволяет сделать интернет-магазин многофункциональным – оплатить покупку становится просто и удобно. Покупатель сможет выбрать подходящий ему электронный кошелек или карточку для перевода суммы за покупку.

- смс-оповещения;

- возможность выставить счета вручную;

- прослеживание логистики;

- простая интеграция с площадкой.

Некоторые бизнесмены говорят о завышенных тарифных планах на использование агрегатора. Сервис может взимать комиссию сначала с покупающей стороны, а потом и с владельца магазина в момент вывода выплаты.

Активно развивается несколько компаний, которые оказывают подходящие услуги. Среди них «Робокасса», «Яндекс.Касса» и PayU. У них различаются условия сотрудничества, технология работы и размер комиссии. Иногда для интеграции требуется привлечение дополнительных специалистов.

Источник: www.cleverence.ru