Чистая приведённая стоимость (Net Present Value, NPV) — финансовый показатель, который демонстрирует ожидаемый будущий доход проекта за вычетом его первоначальной стоимости.

Проще говоря, NPV позволяет сравнить текущие деньги с будущими деньгами, которые из-за инфляции будут стоить дешевле. Взглянув на денежные потоки, которые в будущем ожидаются от инвестиций, и переведя их в сегодняшнюю стоимость, можно оценить, будет ли выгоден проект.

Формула для расчёта выглядит довольно объёмно, но на самом деле принцип расчёта очень простой, рассказывает основатель и партнёр инвестиционной компании SH-Capital Илья Аникин.

Представим себе депозит в банке, скажем, под 7% годовых. Это означает, что за размещение 100 рублей на депозит сейчас банк предлагает 107 рублей через год — вы можете выбрать, что вам больше нравится: 100 рублей сейчас или 107 через год. Хотите, потратьте 100 рублей сейчас, или потратьте 107 рублей через год, или вложите средства под другую ставку и/или на другой срок.

То есть если предположить, что ставка у депозита в банке постоянна для 1–2–3-летних депозитов и равна 7%, то 100 рублей через год это примерно 93 рубля сейчас. 100 рублей через два года — это примерно 86 рублей сейчас. 100 рублей через 3 года — 79 рублей (хотя тут, конечно, начинают работать «сложные проценты», но мы пока не будем в это углубляться). Нам важно, что стоимость «из будущего» понятным образом переносится в настоящее время.

А теперь представим переговоры с инвестором. У компании пока нет прибыли, но фаундеры уверены, что через несколько лет компания будет зарабатывать много, и на основании этого они предлагают инвесторам оценить компанию достаточно дорого. Есть три способа это сделать: по уже понесённым компанией расходам, сравнивая с аналогами и третий способ — как раз посчитать NPV.

Если говорить упрощенно, то фаундеры говорят инвестору: «Через 1 год компания выплатит акционерам Х рублей прибыли, через 2 года Y рублей, через 3 года — Z рублей и так далее». И каждая из этих сумм, как в случае с депозитом, сокращается на 7–14–21% и таким образом «приводится» к настоящему моменту — и потом все эти прибыли суммируются.

То есть благодаря прибыли первого года приведённая стоимость становится Х’ (который чуть меньше чем Х), если учесть прибыль второго года, то приведённая стоимость будет уже X’+Y’. Если учесть прибыль третьего года, то X’+Y’+Z’ и так далее до бесконечности. Каждый следующий год добавит свою часть. Кажется, что при таком подходе стоимость компании станет бесконечной, но это не так, потому каждое следующее слагаемое будет составлять всё меньшую часть от той прибыли, которую компания будет зарабатывать в будущем, резюмировал Аникин.

Пример употребления

«Аналитик управления торговых операций на российском фондовом рынке “Фридом финанс” Александр Осин на основании методики чистой приведённой стоимости оценивает справедливую стоимость шахты “Заречная” в 10,6 млрд руб. В расчёте он исходил из повышенных техногенных рисков в отрасли и финансового состояния АО “Шахта «Заречная»”, традиционного для оценок инвестпроектов периода окупаемости в пять лет, оценочной (в рамках позитивного прогноза) стоимости угля 9400 руб./т и потенциального объёма добычи шахты 3–5 млн т/год».

(«Коммерсант» — о продаже с торгов шахты «Заречная» в пять раз дешевле её стоимости.)

Нюансы

Генеральный директор FinHelp Павел Вешаев отмечает, что ключевым и наиболее сложным вопросом при расчете NPV является ставка дисконтирования — процент, на который средства подешевеют. Если взять в расчёты официальную инфляцию, будет один показатель, если реальную инфляцию — то другой, если ставка определяется внутри компании её финансовым директором — третий.

Рассчитать чистую приведённую стоимость для сложных инвестиционных проектов бывает довольно трудно — из-за необходимости сделать долгосрочный прогноз. Ошибки в расчете NPV часто делают именно на этапе прогнозирования будущих денежных потоков, подтвердил «Секрету» финансовый консультант Орхан Талыбзаде. По его словам, владельцы бизнеса либо делают слишком оптимистичные прогнозы, либо занижают уровень нужных капиталовложений (не учитывая оборотный капитал).

Критика

По словам Павла Вешаева, несмотря на важность NVP, только по нему принять решение, идти в проект или нет, — невозможно. Важно этот показатель оценивать вместе с реальной прибылью проекта, рисками, общей доходностью портфеля потенциального инвестора. «Выдранный из контекста NPV неинформативен», — заключил эксперт.

Байка

Управляющий директор Packer Tools LLC Сергей Гуськов рассказал «Секрету», что сталкивался с ситуациями, когда для наглядности NPV делили на стоимость Mercedes S-класса. «Это давало оценку инвестиционной привлекательности в «мерседесах»», — заключил эксперт.

Источник: secretmag.ru

Как рассчитать NPV и IRR: финанализ для бизнес-аналитика

Хотя бизнес-аналитику не часто приходится рассчитывать финансовую модель проекта, при анализе нескольких вариантов решения для удовлетворения бизнес-потребности, важно объективно сравнить эти альтернативы. Для этого их следует привести к единому базису, которым считается чистая приведенная стоимость (NPV), зависящая от ставки дисконтирования. Рассмотрим, как это вычислить, а также как определить инвестиционную привлекательность проекта, сравнив его внутреннюю норму рентабельности (IRR) со средневзвешенной стоимостью капитала (WACC). Разбираемся с показателями финанализа из BABOK®Guide на практическом примере.

Что такое PV, NPV, IRR, DR и WACC: основы финанализа

О том, какие показатели финансового анализа упоминаются в одноименной технике руководства к профессиональному своду знаний BABOK®Guide, я писала здесь. Однако, как показывает практика подготовки бизнес-аналитиков к сертификациям ECAB, CCBA и CBAP, расчеты PV, NPV и IRR вызывают сложности даже у опытных коллеги.

Это обусловлено прежде всего тем, что в реальности значения этих показателей чаще всего рассчитывают финансисты, а не аналитики. Тем не менее, понимание этих индикаторов финансовой успешности инвестиций пригодится не только аналитику, но и руководителю проекта, а также менеджеру, который принимает управленческие решения. Тем более, в этом нет ничего сложного. Кроме того, всем известный самый популярный табличный редактор как главный инструмент финансовых расчетов MS Excel и его аналоги имеют встроенные формулы для вычисления PV, NPV, IRR, DR и WACC.

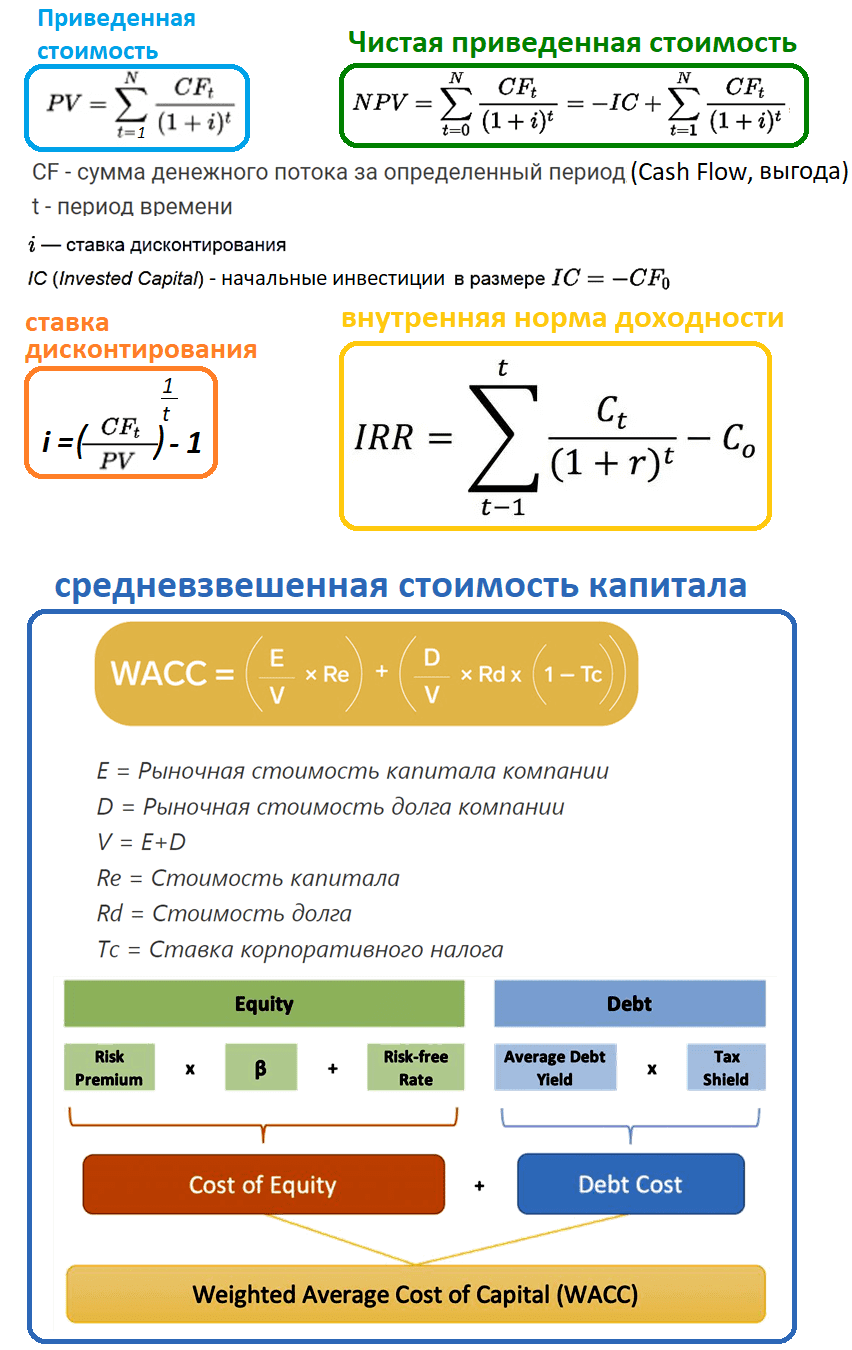

Прежде чем показать, как выглядят формулы для этих показателей финансового анализа, вспомним, что означают эти аббревиатуры:

- PV (Present Value), приведенная стоимость— выгода от решения с учетом учетной ставки (ставки дисконтирования) и длительности анализируемого периода. Этот показатель помогает объективно сравнить разные альтернативы, которые приносят эффект с различными скоростями. Приведенная стоимость выражается в деньгах и не учитывает стоимость первоначальных инвестиций. Чем выше PV, тем больше общая выгода.

- NPV (Net Present Value), чистая приведенная стоимость– общий доход за период планирования с учетом ставки дисконтирования и за вычетом всех обязательных платежей (налоги, зарплата, текущие затраты и выплаты по кредитам, включая проценты). В отличие от PV, NPV учитывает первоначальные инвестиции и позволяет понять, стоит ли рассматриваемая альтернатива (вариант решения) этих вложений. Считается, что вложения окупятся и принесут прибыль, если NPV проекта больше нуля.

- DR (Discount Rate), учетная ставка или ставка дисконтирования – предполагаемая процентная ставка для расчета приведенной стоимости. Обычно DR рассматриваемой альтернативы соответствует процентной ставке, которую можно получить, вложив деньги в другой вариант. Поскольку в долгосрочном периоде (свыше 2-х лет) доля неопределенности выше, чем продолжительнее период анализа, тем больше учетная ставка. Это позволяет оценить потенциальное воздействие различных факторов риска, которые могут оказать негативное влияние на финансовую привлекательность проекта и снизить его PV/NPV.

- IRR (InternalRateofReturn), внутренняя норма доходности (рентабельности) – уникальный показатель для каждой компании. IRR не учитывает внешних влияний, таких как инфляция, изменения бизнес-контекста и пр. По сути, это процентная ставка, при которой инвестиция окупается. Показатель используется для оценки привлекательности инвестиционного проекта или для сопоставительного анализа с другими проектами. Вместе с NPV этот показатель помогает определить, стоит ли решение инвестиций. Обычно IRR сравнивают с пороговой ставкой (hurdle rate) – минимальным лимитом, которое ожидается получить от инвестиций. В качестве такой пороговой ставки чаще всего используется средневзвешенная стоимость капитала (WACC). Чем выше IRR, тем более выгодной считается альтернатива инвестирования. IRR рассчитывается из процентной ставки, при которой NPV равен 0 на основании потока платежей, дисконтированного к сегодняшнему дню.

- WACC (Weighted Average Cost ofCapital), средневзвешенная стоимость капитала — это ставка, отражающая стоимость финансирования компании с учетом структуры её капитала. WACC оценивает стоимость привлечения разных источников капитала и показывает стоимость общего капитала компании. Источниками капитала могут быть кредиты (заемный капитал), собственный капитал, субсидии и другие инвестиции. Иногда WACC называют эффективной ставкой дисконтирования, используя ее для определения реальной DR и сравнения с IRR. Поскольку WACC учитывает привлеченные инвестиции в проект, включая заемные средства и банковские кредиты, этот показатель сильно зависит от текущих ставок по кредитованию и депозитам.

Посмотрим математическое выражение этих терминов в виде формул.

Чтобы понять практический смысл этих формул, рассмотрим небольшой пример.

Источник: babok-school.ru