МСФО-3 «Объединение бизнеса», выпущенный в 2004 году, заменяет ранее действовавший МСБУ-22 «Объединение компаний». Определение бизнеса в новом стандарте характеризует его как комплекс операций (деятельности) и активов, управляемых с целью обеспечения возврата инвестиций и получения прибыли либо снижения расходов по ведению бизнеса и получения дополнительных выгод.

Наличие гудвилла (деловой репутации) в передаваемом комплексе операций и активов подтверждает, что данный комплекс является бизнесом.

Объединение бизнеса представляет собой объединение его в одну отчитывающуюся компанию. В любых операциях по объединению бизнеса одна из объединяющихся компаний получает контроль над другой (другими) объединяющейся компанией. В связи с этим МСФО-3 однозначно определяет, что объединение бизнеса отражается в учете только по методу приобретения. Действовавшее ранее правило, разрешавшее учет по методу объединения интересов, теперь отменено.

- оценка расходов на объединение бизнеса (покупку компании);

- оценка справедливой стоимости идентифицируемых активов, обязательств и условных обязательств приобретаемого бизнеса;

- определение приобретаемой деловой репутации (гудвилла) и ее оценка;

• определение доли меньшинства, если компания-покупатель

Прекращенная деятельность. IFRS 5.

не получает 100%-ную возможность контроля в приобретаемом бизнесе.

Операция по объединению компаний осуществляется в разных формах, она может представлять собой покупку компанией собственного капитала другой компании или покупку чистых активов в другой компании путем эмиссии акций, перевода денежных средств, их эквивалентов или других активов. Операции могут осуществляться между акционерами объединяющихся компаний или между одной компанией и акционерами другой компании.

Объединение компаний может приводить к возникновению отношений между материнской и дочерней компаниями, когда приобретаемая компания не утрачивает своей юридической обособленности, остается самостоятельным юридическим лицом с конкретным пакетом акций у компании-покупателя. Но объединение компаний может принимать форму покупки чистых активов, включая деловую репутацию другой компании, хотя формально были куплены акции последней. При таком объединении между ними не возникает отношений, свойственных материнской и дочерней компаниям. Объединение компаний может приводить к их юридическому слиянию, при котором активы и обязательства одной компании переходят к другой, а первая компания прекращает существование, или активы и обязательства обеих компаний переходят к вновь образуемой компании, а обе объединяющиеся компании ликвидируются.

Покупка компании состоялась, когда одна из объединяющихся компаний получает контроль над другой объединяющейся компанией. Такой контроль возникает, если покупающая компания приобретает: а) более половины голосующих акций приобретаемой компании; б) право распоряжаться более чем половиной акций с правом голоса другой компании по соглашению с другими инвесторами; в) право определять финансовую и текущую политику другой компании на основании устава или соглашения; г) право назначать и смещать большинство членов совета директоров (иного аналогичного органа управления) другой компании; д) право представлять большинство голосов при решении вопросов на заседаниях совета директоров (иного аналогичного органа управления другой компании).

Объединение бизнеса по МСФО (IFRS 3, IFRS 12)

Определить покупателя по прямым показаниям бывает нелегко, но во многих случаях существуют косвенные признаки для распознавания покупателя. К ним относятся: а) объединение компаний с различной справедливой стоимостью. Та компания, чья справедливая стоимость значительно больше, считается покупателем; б) объединение компаний осуществляется путем обмена голосующих акций на деньги или их эквиваленты. Компания, переводящая деньги за акции, с полным правом может называться покупателем; в) объединение компаний осуществляется с условием, что управляющие одной из них получают преимущественное право при подборе управляющих для вновь возникающих компаний. При этом доминирующая компания признается покупателем.

Источник: economics.studio

МСФО 3 «Объединение бизнеса»

Объединение бизнеса представляет собой объединение его в одну отчитывающуюся компанию. В любых операциях по объединению бизнеса одна из объединяющихся компаний получает контроль над другой (другими) объединяющейся компанией.

Содержимое работы — 1 файл

Выполнила ст.гр.УА-32

Тема: МСФО 3 «Объединение бизнеса»

Объединение бизнеса представляет собой объединение его в одну отчитывающуюся компанию. В любых операциях по объединению бизнеса одна из объединяющихся компаний получает контроль над другой (другими) объединяющейся компанией. В связи с этим МСФО-3 однозначно определяет, что объединение бизнеса отражается в учете только по методу приобретения. Действовавшее ранее правило, разрешавшее учет по методу объединения интересов, теперь отменено.

Метод приобретения по определению МСФО-3 предполагает следующую последовательность действий и операций:

— оценка расходов на объединение бизнеса (покупку компании);

— оценка справедливой стоимости идентифицируемых активов, обязательств и условных обязательств приобретаемого бизнеса;

— определение приобретаемой деловой репутации (гудвилла) и ее оценка;

— определение доли меньшинства, если компания-покупатель не получает 100%-ную возможность контроля в приобретаемом бизнесе.

Операция по объединению компаний осуществляется в разных формах, она может представлять собой покупку компанией собственного капитала другой компании или покупку чистых активов в другой компании путем эмиссии акций, перевода денежных средств, их эквивалентов или других активов. Операции могут осуществляться между акционерами объединяющихся компаний или между одной компанией и акционерами другой компании.

Объединение компаний может приводить к возникновению отношений между материнской и дочерней компаниями, когда приобретаемая компания не утрачивает своей юридической обособленности, остается самостоятельным юридическим лицом с конкретным пакетом акций у компании-покупателя. Но объединение компаний может принимать форму покупки чистых активов, включая деловую репутацию другой компании, хотя формально были куплены акции последней. При таком объединении между ними не возникает отношений, свойственных материнской и дочерней компаниям. Объединение компаний может приводить к их юридическому слиянию, при котором активы и обязательства одной компании переходят к другой, а первая компания прекращает существование, или активы и обязательства обеих компаний переходят к вновь образуемой компании, а обе объединяющиеся компании ликвидируются.

МСФО 3 «Объединение бизнеса» определяет понятие «бизнес» как «интегрированную совокупность видов деятельности и активов, осуществление которых и управление которыми способно привести к получению дохода в форме дивидендов, снижения затрат или какой-либо иной экономической выгоды, непосредственно инвесторами или другими собственниками, участниками или членами».

Согласно тексту МСФО 3 «Объединения бизнеса», бизнес состоит из вкладов и процессов, применяемых к таким вкладам, которые способны создать так называемую «отдачу». При этом отмечается, что «хотя бизнес, как правило, дает отдачу, отдача не требуется для того, чтобы квалифицировать интегрированную совокупность как бизнес».

1. Вклад. Под вкладом Стандарт понимает любой экономический ресурс, который создает, или может создать, отдачу в результате применения одного или более процессов. Среди примеров вкладов здесь можно назвать внеоборотные активы (включая нематериальные активы или права на использование активов в хозяйственной деятельности), интеллектуальную собственность, возможность получить доступ к необходимым материалам или правам, и даже работников, точнее обязательства по контрактам с ними.

2. Процесс. Понятие «процесс» МСФО 3 трактует как «любую систему, стандарт, протокол, соглашение или правило, которое при применении к вкладу или вкладам создает или может создать отдачу». В качестве примеров здесь можно назвать процессы стратегического управления, операционные процессы и процессы по управлению ресурсами. Эти процессы, как правило, документируются, но организованная рабочая сила, имеющая необходимые навыки и опыт и выполняющая требования правил и соглашений, может обеспечить необходимые процессы, которые могу быть применены к вкладам с целью создания отдачи. (Системы бухгалтерского учета, выставления счетов, выплаты заработной платы и другие административные системы, как правило, не являются процессами, которые используются для создания отдачи).

3. Отдача. Этот термин означает здесь «результат вкладов и процессов, применяемых к таким вкладам, которые обеспечивают или способны обеспечить доход в форме дивидендов, снижения затрат или другой экономической выгоды непосредственно инвесторам или другим собственникам, членам или участникам».

Как отмечают составители специальных разъясняющих приложений к МСФО 3 «Объединения бизнеса», для того чтобы совокупность видов деятельности и активов могла функционировать и ею можно было управлять, стремясь достигнуть определенных целей, необходимы два существенных элемента — вклады и процессы, применяемые в отношении таких вкладов, которые вместе используются или будут использоваться для создания отдачи. Однако продаваемый бизнес не обязательно должен включать все вклады или процессы, которые продавец использовал при ведении такого бизнеса, если участники рынка способны приобрести бизнес и продолжать производить отдачу, например, путем интегрирования бизнеса с их собственными вкладами и процессами и т. п. Характер элементов бизнеса как предмета консолидации варьируется в зависимости от отрасли и структуры операций предприятия (деятельности), включая стадию становления предприятия. Существующий бизнес часто имеет множество различных видов вкладов, процессов и отдачи, тогда как у нового бизнеса нередко есть небольшое количество вкладов и процессов, а иногда только один вид отдачи (продукт). Практически у всех бизнесов также есть обязательства, но бизнес не обязательно имеет обязательства.

Важно понимать, что интегрированная совокупность видов деятельности и активов, находящаяся на стадии становления, может и не иметь отдачи. Если отдачи нет, покупатель должен рассмотреть другие факторы, чтобы определить, является ли совокупность бизнесом.

Рассмотрение таких факторов включают, среди прочего, определение ответов на вопросы о том:

- начала ли совокупность осуществление основной запланированной деятельности;

- имеет ли совокупность работников, интеллектуальную собственность и другие вклады и процессы, которые могли бы применяться к указанным вкладам;

- следует ли совокупность плану по производству отдачи;

- будет ли совокупность в состоянии получить доступ к клиентам, которые купят отдачу.

Безусловно, не все перечисленные факторы обязательно должны присутствовать в конкретной интегрированной совокупности видов деятельности и активов на стадии становления, чтобы такую совокупность можно было квалифицировать как бизнес.

Важно понимать, что определение того, является ли конкретная совокупность активов и видов деятельности бизнесом, должно быть основано на ответе на вопрос о том, может ли участник рынка осуществлять такие интегрированные виды деятельности и управлять активами как бизнесом. Таким образом, при оценке того, является ли конкретная совокупность бизнесом, не имеет значения, управлял ли продавец совокупностью как бизнесом или намеревается ли покупатель управлять совокупностью как бизнесом.

Также следует отметить, что в раскрытии понятия бизнес МСФО 3 «Объединения бизнеса» подчеркивается, что при отсутствии доказательств обратного, конкретная совокупность активов и видов деятельности, в которой присутствует гудвил, должна рассматриваться как бизнес. Однако бизнес не обязательно должен обладать гудвилом.

В Стандарте отмечается, что его цель состоит в том, чтобы повысить релевантность, надежность и сопоставимость информации об объединении бизнеса и его последствиях, которую отчитывающееся предприятие должно представлять в своей финансовой отчетности.

Чтобы достичь этой цели, МСФО 3 «Объединения бизнеса» устанавливает принципы и требования в отношении того, как покупатель (точнее, приобретатель) признает и измеряет:

- в своей финансовой отчетности идентифицируемые приобретенные активы, принятые обязательства и любую неконтролирующую долю в приобретаемом предприятии;

- гудвил, приобретенный при объединении бизнеса, или доходы от выгодного приобретения.

А также, как покупатель определяет, какую информацию раскрыть, чтобы дать возможность пользователям финансовой отчетности оценить характер и финансовые последствия объединения бизнеса.

Юридически процесс объединения бизнеса может быть оформлен довольно обширным количеством способов, большинство из которых предполагает сохранение полной правовой независимости формирующих группу юридических лиц. Для отражения же экономического объединения бизнеса этих компаний МСФО предписывает обязательность применения так называемого «метода приобретения», который ранее именовался как «метод покупки».

МСФО 3 «Объединения бизнеса» устанавливается, что предприятие «должно учитывать каждое объединение бизнеса по методу приобретения». Применение этого метода предполагает на дату объединения бизнеса:

(a) идентифицировать покупателя;

(b) определить дату приобретения;

(c) признать и измерить идентифицируемые приобретенные активы, принятые обязательства и любую неконтролирующую долю в приобретаемом предприятии; и

(d) признать и измерить гудвил или доход от выгодной сделки.

При составлении консолидированной отчетности на каждую последующую отчетную дату следует:

(a) определять консолидируемую группу (периметр консолидации);

(b) определять изменение формы и степени контроля над приобретенными компаниями с тем, чтобы применять соответствующие методы консолидации;

(c) выявлять внутригрупповые хозяйственные операции с тем, чтобы нивелировать или корректировать их результаты; (d) проводить проверку гудвила на обесценение;

(e) исключать из отчетности внутригрупповые дивиденды.

Выполнение каждого из названных требований представляет собой решение весьма непростой методологической задачи.

МСФО 3 требует, чтобы все сделки по объединению бизнеса учитывались как приобретения. Стандарт-предшественник предусматривал два метода при отражении таких сделок – метод объединения интересов и метод приобретения.

Сосуществование двух методов зачастую вело к отражению сходных (с экономической точки зрения) сделок на основе существенно различающихся подходов. Новый стандарт упраздняет метод объединения интересов и требует отражать все сделки при помощи метода приобретения. Это улучшает качество и сопоставимость информации, предоставляемой инвесторам и другим пользователям финансовой отчетности. Кроме того, упразднение одного из методов облегчает задачу для компаний, составляющих финансовую отчетность. Более им не нужно размышлять по поводу применимости того или иного метода.

В МСФО (IFRS) 3 впервые дается определение бизнеса. Это совокупность активов, которыми управляют, и операций, которые производят в интересах акционеров с целью извлечения прибыли и прочих экономических выгод. В данном контексте активы и операции – это интегрированная группа, которая включает в себя и процессы, и рабочую силу, а также все, что позволяет бизнесу «работать».

Определение бизнеса имеет важное значение, поскольку порядок отражения в финансовой отчетности операций по приобретению бизнеса и приобретению группы активов, не являющихся бизнесом, различается. В случае, когда сделка представляет собой приобретение бизнеса, она регулируется МСФО (IFRS) 3. Это значит, что все идентифицируемые активы и обязательства приобретенного предприятия учитываются по справедливой стоимости. А сумма превышения стоимости приобретения над долей покупателя в справедливой стоимости приобретенных активов и обязательств отражается как гудвил.

Если же покупаемая группа активов или предприятие не являются бизнесом, то такая сделка не попадает в сферу применения МСФО 3 и отражается как покупка обычной группы активов. При этом стоимость приобретения распределяется между отдельными активами и обязательствами пропорционально их справедливой стоимости на дату приобретения. Гудвил при этом не возникает.

Критерии признания приобретенных активов и обязательств в новом стандарте в целом сохраняются теми же, что и в МСФО 22. Они соответствуют «обычным» критериям признания, содержащимся в других стандартах. В то же время меняется порядок признания нематериальных активов и условных обязательств. В результате этих изменений при объединении бизнеса признаются те нематериальные активы и условные обязательства, которые вне такой сделки обычно не отражаются в финансовой отчетности.

Важнейшим нововведением является то, что покупателю придется выявить все нематериальные активы, которые были приобретены в составе бизнеса. МСФО (IFRS) 3 содержит внушительное количество примеров таких активов, которые должны признаваться отдельно от гудвила. Вот лишь некоторые из них:

— портфель заказов и работ к выполнению;

— контракты с клиентами и клиентские взаимоотношения приобретенного предприятия;

— незавершенные проекты по исследованиям и разработкам;

Источник: www.turboreferat.ru

Презентация на тему МСФО IFRS 3. Объединения бизнеса

МСФО (IFRS) 3. Объединения бизнеса. ОБЪЕДИНЕНИЯ БИЗНЕСА Определения Методика учета: стоимость объединения; признание активов и обязательств Нематериальные активы Гудвилл Генерирующая единица Переход на новые стандарты и досрочное применение Раскрытие информации

- Главная

- Финансы

- МСФО IFRS 3. Объединения бизнеса

Слайды и текст этой презентации

Слайд 1МСФО (IFRS) 3

ОБЪЕДИНЕНИЯ БИЗНЕСА

Слайд 2МСФО (IFRS) 3. Объединения бизнеса.

ОБЪЕДИНЕНИЯ БИЗНЕСА

Определения

Методика учета:

стоимость объединения;

признание активов и обязательств

Нематериальные активы

Гудвилл

Генерирующая единица

Переход

на новые стандарты и досрочное применение

Раскрытие информации

Слайд 3МСФО (IFRS) 3. Объединения бизнеса.

ОПРЕДЕЛЕНИЯ

Объединение компаний:

Соединение самостоятельных

предприятий в одно предприятие, обязанное представлять собственную

отчетность.

Применяется только к бизнесу:

Интегрированная система видов деятельности и активов, управление которыми осуществляется с целью обеспечения инвесторов прибылью или прочими экономическими выгодами. Включает вводимые ресурсы, процессы и выход продукции.

Не применяется:

Сделки под общим контролем. Формирование совместных предприятий. Предприятия, к которым присоединяются путем заключения договора/объединения компаний на взаимных началах.

Слайд 4МСФО (IFRS) 3. Объединения бизнеса.

МЕТОДИКА УЧЕТА

Ко всем

объединениям компаний применяется метод приобретения.

Приобретателем является сторона,

которая получает контроль.

Обычно не вызывает сомнений, однако в сложных случаях следует учитывать:

какая из сторон выплачивает денежные средства или осуществляет выпуск акций;

какая из сторон доминирует в руководстве.

Слайд 5МСФО (IFRS) 3. Объединения бизнеса.

СТОИМОСТЬ ОБЪЕДИНЕНИЯ КОМПАНИЙ

Стоимость

объединения компаний – справедливая стоимость выплаченного вознаграждения

плюс относимые затраты.

Оценка акций, выпущенных в качестве вознаграждения, производится на дату передачи контроля.

Потенциально возможная компенсация, когда можно выполнить ее достоверную оценку.

Последующие корректировки в счет гудвилла.

Отложенное вознаграждение по чистой приведенной стоимости.

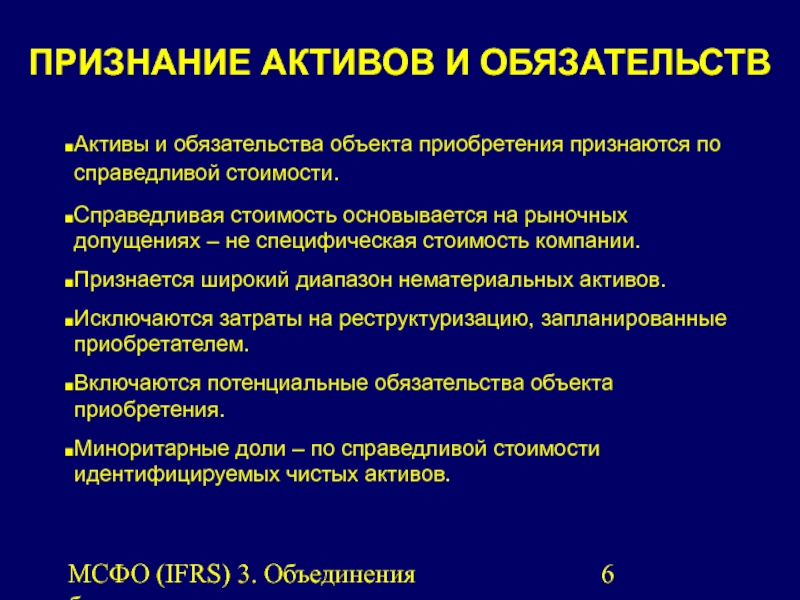

Слайд 6МСФО (IFRS) 3. Объединения бизнеса.

ПРИЗНАНИЕ АКТИВОВ И

ОБЯЗАТЕЛЬСТВ

Активы и обязательства объекта приобретения признаются по

справедливой стоимости.

Справедливая стоимость основывается на рыночных допущениях – не специфическая стоимость компании.

Признается широкий диапазон нематериальных активов.

Исключаются затраты на реструктуризацию, запланированные приобретателем.

Включаются потенциальные обязательства объекта приобретения.

Миноритарные доли – по справедливой стоимости идентифицируемых чистых активов.

Слайд 7МСФО (IFRS) 3. Объединения бизнеса.

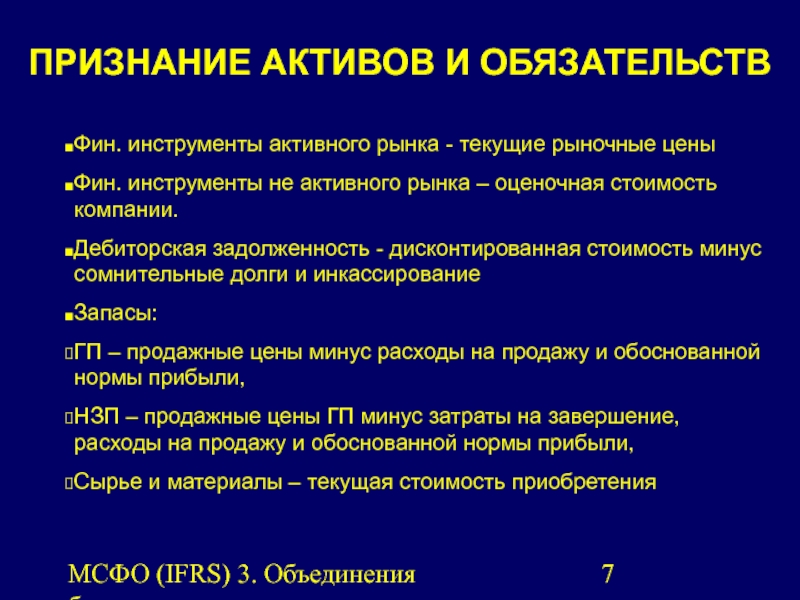

ПРИЗНАНИЕ АКТИВОВ И

ОБЯЗАТЕЛЬСТВ

Фин. инструменты активного рынка — текущие рыночные

цены

Фин. инструменты не активного рынка – оценочная стоимость компании.

Дебиторская задолженность — дисконтированная стоимость минус сомнительные долги и инкассирование

Запасы:

ГП – продажные цены минус расходы на продажу и обоснованной нормы прибыли,

НЗП – продажные цены ГП минус затраты на завершение, расходы на продажу и обоснованной нормы прибыли,

Сырье и материалы – текущая стоимость приобретения

Слайд 8МСФО (IFRS) 3. Объединения бизнеса.

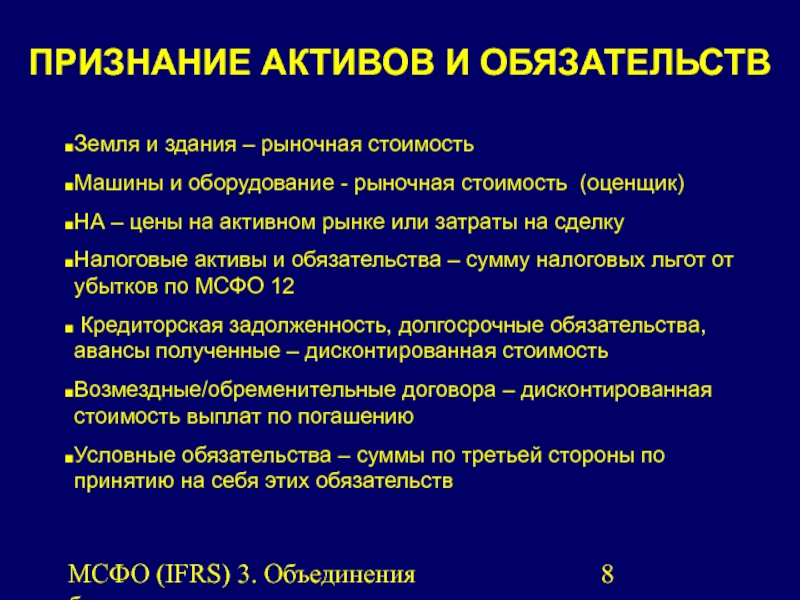

ПРИЗНАНИЕ АКТИВОВ И

ОБЯЗАТЕЛЬСТВ

Земля и здания – рыночная стоимость

Машины и

оборудование — рыночная стоимость (оценщик)

НА – цены на активном рынке или затраты на сделку

Налоговые активы и обязательства – сумму налоговых льгот от убытков по МСФО 12

Кредиторская задолженность, долгосрочные обязательства, авансы полученные – дисконтированная стоимость

Возмездные/обременительные договора – дисконтированная стоимость выплат по погашению

Условные обязательства – суммы по третьей стороны по принятию на себя этих обязательств

Слайд 9МСФО (IFRS) 3. Объединения бизнеса.

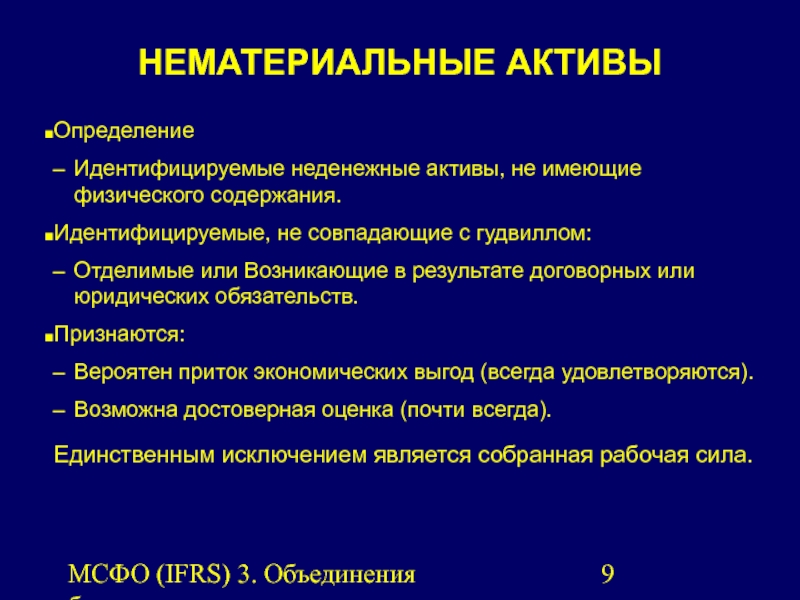

НЕМАТЕРИАЛЬНЫЕ АКТИВЫ

Определение

Идентифицируемые неденежные

активы, не имеющие физического содержания.

Идентифицируемые, не совпадающие

с гудвиллом:

Отделимые или Возникающие в результате договорных или юридических обязательств.

Признаются:

Вероятен приток экономических выгод (всегда удовлетворяются).

Возможна достоверная оценка (почти всегда).

Единственным исключением является собранная рабочая сила.

Слайд 10МСФО (IFRS) 3. Объединения бизнеса.

ОБЕСЦЕНЕНИЕ НЕМАТЕРИАЛЬНЫХ АКТИВОВ

Нематериальные

активы с неограниченным сроком службы, а также

те из них, которые не готовы к использованию, не амортизируются и тестируются на предмет выявления возможного обесценения каждый год

с применением директив, содержащихся в МСФО (IAS) 36;

могут тестироваться в любое время в течение года;

могут тестироваться в то же время, что и гудвилл, когда они являются частью подразделения, обеспечивающего денежные поступления.

Слайд 11МСФО (IFRS) 3. Объединения бизнеса.

ОБЕСЦЕНЕНИЕ НЕМАТЕРИАЛЬНЫХ АКТИВОВ

Нематериальные

активы с ограниченным сроком службы амортизируются и

тестируются на предмет выявления обесценения всякий раз, когда налицо признаки возможного обесценения, с применением директив, содержащихся в МСФО (IAS) 36.

Слайд 12МСФО (IFRS) 3. Объединения бизнеса.

ГУДВИЛЛ / ОТРИЦАТЕЛЬНЫЙ

ГУДВИЛЛ

Гудвилл

Превышение стоимости приобретения над агрегированной справедливой стоимостью

идентифицируемых чистых активов.

Себестоимость минус обесценение – никакой амортизации.

Отрицательный гудвилл

Превышение справедливой стоимости идентифицируемых чистых активов над стоимостью приобретения.

Признается в отчете о прибылях и убытках.

Слайд 13МСФО (IFRS) 3. Объединения бизнеса.

ОБЕСЦЕНЕНИЕ ГУДВИЛЛА

Тестирование проводится

каждый год, а также в тех случаях,

когда налицо признаки его возможного обесценения:

тест на обесценение требуется в год приобретения;

тест на обесценение может проводиться в любое время в течение года, однако в одно и то же время.

Не может тестироваться отдельно, поэтому тестирование проводится на уровне подразделений, обеспечивающих денежные поступления (ПОДП).

Слайд 14МСФО (IFRS) 3. Объединения бизнеса.

ОБЕСЦЕНЕНИЕ ГУДВИЛЛА. ОТНЕСЕНИЕ

АКТИВОВ К ПОДП

Балансовая стоимость подразделения, обеспечивающего денежные

поступления (ПОДП), включает лишь активы, которые непосредственно отводятся данному подразделению или относятся на него на приемлемой и последовательной основе.

Гудвилл должен относиться на каждое ПОДП (или группу ПОДП), которое, как ожидается, выиграет от синергического эффекта:

на самом низком уровне, на котором он будет находиться под контролем/управлением;

будучи меньше, чем сегмент согласно МСФО (IAS) 14.

Слайд 15МСФО (IFRS) 3. Объединения бизнеса.

ОБЕСЦЕНЕНИЕ ГУДВИЛЛА. ОТНЕСЕНИЕ

АКТИВОВ К ПОДП

Активы (такие как гудвилл, корпоративные

активы) иногда не могут быть отнесены на отдельные ПОДП на приемлемой и последовательной основе.

Отнесение осуществляется на самую маленькую группу ПОДП, рассчитавшую будущие денежные потоки, выгоду от таких активов.

Слайд 16МСФО (IFRS) 3. Объединения бизнеса.

ДИРЕКТИВЫ В СВЯЗИ

С ПЕРЕХОДОМ НА НОВЫЕ СТАНДАРТЫ

Все объединения компаний

на 31 марта 2004 г. или после этой даты.

Первый годичный срок начинается 31 марта 2004 г. или после этой даты:

Принятие всех трех стандартов одновременно.

Гудвилл: прекращение амортизации, исключение накопленной амортизации.

Слайд 17МСФО (IFRS) 3. Объединения бизнеса.

ДИРЕКТИВЫ В СВЯЗИ

С ПЕРЕХОДОМ НА НОВЫЕ СТАНДАРТЫ

Отрицательный гудвилл: прекращение

признания входящего остатка в счет нераспределенной прибыли.

Нематериальные активы, не отвечающие критерию МСФО (IAS) 38: реклассификация в качестве гудвилла.

Инвестиции, отраженные в учете по методу долевого участия: последовательные правила переходного этапа.

Слайд 18МСФО (IFRS) 3. Объединения бизнеса.

ДОСРОЧНОЕ ПРИМЕНЕНИЕ СТАНДАРТА

Стандарт

МСФО (IFRS) 3 может применяться досрочно вместе

с пересмотренными стандартами МСФО (IAS) 36 и МСФО (IAS) 38.

В случае перехода на этот стандарт с 1 января 2004 г.:

никакой амортизации гудвилла в 2004 г.;

учет срока полезного использования нематериальных активов;

тестирование гудвилла и нематериальных активов с неограниченным сроком полезного использования на предмет выявления возможного обесценение в течение года;

применение новых требований к любым операциям, совершенным в данный период.

Слайд 19МСФО (IFRS) 3. Объединения бизнеса.

ДОСРОЧНОЕ ПРИМЕНЕНИЕ СТАНДАРТА

Использовать

более ранние даты перехода на новый стандарт

становится все более трудно.

Необходима своевременно собранная информация по справедливой стоимости и результатам тестирования на обесценение.

Слайд 20МСФО (IFRS) 3. Объединения бизнеса.

ТРЕБОВАНИЯ К РАСКРЫТИЮ

ИНФОРМАЦИИ

Дополнительная информация, подлежащая раскрытию в связи с

приобретениями, включает в себя следующие сведения:

активы и обязательства приобретаемого предприятия согласно МСФО (IFRS) до и после корректировок для отражения справедливой стоимости;

прибыль приобретаемого предприятия, включенная в результаты и в прогнозные результаты как если бы приобретение произошло в начале года;

факторы, способствовавшие гудвиллу;

прибыли/убытки, относящиеся к предыдущим приобретениям.

Слайд 21МСФО (IFRS) 3. Объединения бизнеса.

ТРЕБОВАНИЯ К РАСКРЫТИЮ

ИНФОРМАЦИИ

Дополнительная информация, подлежащая раскрытию в случае, когда

гудвилл / нематериальные активы являются значительными:

балансовая стоимость гудвилла и нематериальных активов;

основа расчета возмещаемой суммы;

ключевые допущения.

Слайд 22МСФО (IFRS) 3. Объединения бизнеса.

ОБЪЕДИНЕНИЯ БИЗНЕСА. ОБЫЧНЫЕ

ВОПРОСЫ

Выявление нематериальных активов

Оценка справедливой стоимости – участник

рынка

Отнесение на подразделения, обеспечивающие денежные поступления

Поэтапные приобретения

Операции общего контроля

Приобретение миноритарной доли

Источник: thepresentation.ru