Общие правила и принципы ведения бухгалтерского учёта могут различаться, что отражается в учётной политике и финансовой отчётности. Для получения сопоставимости информации необходима корректировка – нормализация финансовых документов за предшествующие периоды (обычно три – пять лет) в целях установления показателей, характерных для нормального ведения предпринимательской деятельности.

Общие корректировки финансовой отчётности бизнеса позволяют приблизить к экономической реальности финансовую отчётность предприятия и, соответственно, потоки доходов.

Корректировки показателей финансовых отчётов проводятся для показателей, которые имеют прямое отношение к процессу оценки.

Корректировки могут быть целесообразными по следующим направлениям:

- привести показатели поступлений и расходов к уровню, который характерен для операционной (основной, производственной) деятельности, которую предполагается продолжать;

- представить сопоставимые финансовые данные по рассматриваемому бизнесу и аналогичным бизнесам;

- привести показатели, приведённые в отчётах, в соответствие с рыночными стоимостями;

- сделать поправки с учётом стоимости активов и обязательств, не связанных с операционной (основной, производственной) деятельностью, и соответствующих поступлений и расходов;

- сделать поправки с учётом поступлений и расходов, не связанных с хозяйственной деятельностью.

Основные направления корректировок – исключение из финансовых отчётов следующих доходов и расходов:

Бизнес в США и России. Отношение предпринимателей к расчетам доходов и расходов своего бизнеса

- излишние или непроизводственные затраты предприятия;

- единовременные доходы и расходы, не связанные с деятельностью предприятия;

- доходы и расходы по избыточным активам (производственным, непроизводственным, нефункционирующим);

- личные доходы и расходы владельца предприятия и его родственников;

- прочие.

На практике корректировки могут быть и положительными. Различают несколько видов бухгалтерской документации в зависимости от степени её корректировки.

Приведённый ретроспективный баланс – баланс, скорректированный на последнюю дату составления бухгалтерской отчётности. Корректировка заключается в исключении из баланса всех нематериальных активов и активов, не связанных с основной деятельностью предприятия, для повышения сопоставимости данных с отчётностью предприятий-аналогов. Корректируется также стоимость основных средств (переоценка, физический износ).

Если скорректировать стоимость материальных активов по рыночной стоимости, а также долгосрочные и краткосрочные финансовые вложения, дебиторскую и кредиторскую задолженность в соответствии с их реальным состоянием на дату оценки, то получим рыночный баланс.

Аналогично корректируется ретроспективный отчёт о финансовых результатах: из прибылей и убытков исключаются статьи, не связанные с основной деятельностью или искажающие результаты сравнения с предприятиями-аналогами. Корректируются выплаченные проценты по ссудам, заработная плата владельцев в целях оценки приравнивается к среднеотраслевой, увеличивается прибыль на величину избыточных расходов. Получается приведённый ретроспективный отчёт о финансовых результатах.

Учет доходов и расходов: кассовый метод и метод начисления

На основе этих ретроспективных финансовых отчётов, данных об отрасли, регионе, рынке, стране, прогнозируются финансовые показатели деятельности предприятия. Для сравнения с предприятиями-аналогами могут рассчитываться показатели в процентах. Например: остаточная стоимость машин и оборудования составляет 35 % стоимости всех активов.

Выделяются следующие направления работы с внутренней финансовой документацией предприятия в целях оценки:

- инфляционная корректировка;

- нормализация бухгалтерской отчётности;

- трансформация бухгалтерской отчётности;

- вычисление относительных показателей.

Цели инфляционной корректировки ретроспективной финансовой отчётности в процессе оценки бизнеса:

- приведение ретроспективной информации за прошедшие периоды к сопоставимому виду;

- учёт инфляционного изменения цен при составлении прогнозов денежных потоков и ставок дисконтирования.

Простейший способ инфляционной корректировки – переоценка всех статей баланса согласно изменению курса рубля относительно более стабильной валюты, например доллара или евро.

Достоинства способа – его простота и возможность работы без использования большого объёма дополнительной информации. Недостатки: корректировка по курсу валюты даёт неточные результаты, так как курсовые соотношения рубля и других валют не совпадают с их реальной покупательной способностью.

Второй способ инфляционной корректировки – переоценка статей актива и пассива баланса по колебаниям уровней товарных цен. Можно ориентироваться как на товарную массу в целом, так и на каждый конкретный товар или товарную группу. Это более точный способ инфляционной корректировки.

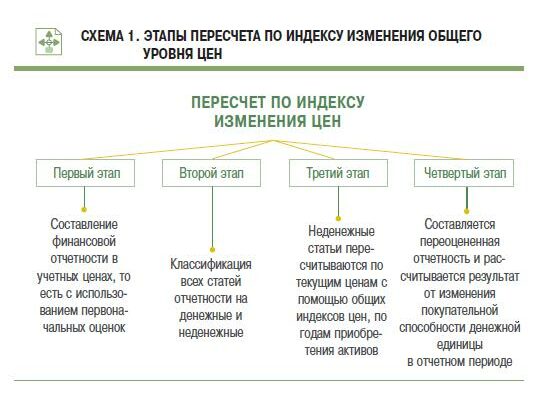

Третий способ инфляционной корректировки основан на учёте изменения общего уровня цен: различные статьи финансовых отчётов рассчитываются в денежных единицах одинаковой покупательной силы (в рублях базового или текущего периода на отчётную дату), для пересчётов используется индекс динамики валового национального продукта либо индекс потребительских или оптовых цен. Метод повышает реалистичность анализа, но не учитывает разную степень изменения стоимости отдельных активов. После инфляционной корректировки проводят нормализацию финансовой отчётности.

Нормализация бухгалтерской (финансовой) отчётности – корректировка отчётности на основе определения доходов и расходов, характерных для нормально действующего бизнеса. Возможность использования разных методов учёта операций, списания долгов и т. д. приводит к появлению различий в показателях прибыли и денежных потоков.

Рыночная стоимость части активов (например, нематериальных) может не учитываться при составлении баланса. Нормализация проводится для того, чтобы оценочные заключения имели объективный характер и основывались на реальных показателях, характеризующих деятельность предприятия, к тому же сопоставимых с показателями аналогичных предприятий.

В процессе оценки всегда проводится нормализация отчётности, в зависимости от целей оценки меняется объём применяемых корректировок. В отчёте должны быть объяснены расчёты и изменения, проводимые в ходе нормализации. Обратите внимание, что нормализованная финансовая отчётность может использоваться только в целях оценки.

Нормализующие корректировки финансовой документации проводятся по следующим направлениям:

- корректировка разовых, нетипичных и неоперационных доходов и расходов;

- корректировка метода учёта операций (например, учёт запасов) или метода начисления амортизации;

- корректировка данных бухгалтерской отчётности с целью определения рыночной стоимости активов.

К числу наиболее важных факторов, определяющих величину денежных потоков, относится себестоимость продукции – выраженные в денежной форме затраты всех видов ресурсов, используемых непосредственно в процессе изготовления и выполнения работ, а также для сохранения и улучшения условий производства. Кроме расходов, относимых на себестоимость, выделяются коммерческие и управленческие расходы, прочие операционные доходы и другие расходы, также влияющие на величину прибыли.

Корректировка разовых, нетипичных и неоперационных доходов и расходов. Величина прибыли может быть занижена, и поэтому потенциального инвестора интересуют в первую очередь динамика выручки от реализации и структура себестоимости, а затем нормализованная прибыль.

Если речь идёт об оценке предприятий сферы услуг, сервисных и страховых компаний, сделок по слиянию и присоединению, акцент делается на анализе валовых доходов. Показатели прибыли и денежных потоков становятся следующим критерием при принятии инвестиционного решения.

Если ожидаемая будущая прибыль играет решающую роль в процессе оценки, то важно принимать этот показатель как отражение экономического дохода, получаемого компанией. Именно с этой целью и проводится нормализация бухгалтерской (финансовой) отчётности в процессе оценки.

В итоге корректировки получают нормализованный бухгалтерский баланс, скорректированный на расходы, не относящиеся к оцениваемому бизнесу. Изменения, полученные при корректировке баланса, должны найти отражение и в отчёте о финансовых результатах.

Оценщик рассчитывает нормализованный доход с учётом нетипичных расходов, не относящихся к основной деятельности. Кроме того, корректировке могут подвергнуться расходы, превышающие средние значения по предприятиям-аналогам.

Корректировка метода учёта операций. На величину прибыли и денежных потоков серьезное влияние могут оказывать методы учёта запасов и начисления амортизации.

В Российской Федерации приняты следующие методики учёта запасов:

- по средней себестоимости;

- по себестоимости первых по времени закупок (ФИФО): первым получен, первым отгружен;

- по себестоимости последних по времени закупок (ЛИФО): последним получен, первым отгружен.

Оценка запасов методом ФИФО основана на допущении того, что ресурсы, первые поступившие в производство (продажу), должны быть оценены по себестоимости первых по времени закупок с учётом стоимости ценностей, числящихся на начало месяца.

Метод ЛИФО основан на допущении того, что ресурсы, первые поступившие в производство (продажу), должны быть оценены по себестоимости последних в последовательности по времени закупок. При росте цен метод ЛИФО уменьшает налогооблагаемую прибыль и с этой точки зрения в условиях инфляции является более предпочтительным.

Если предприятие-аналог использует метод учёта запасов по средней себестоимости, в то время как на оцениваемом предприятии применяется метод ЛИФО, то разница (3750 – 3400 = 350 тыс. руб.), скорректированная на ставку налогообложения (24 %), может быть добавлена к величине прибыли после налогообложения.

Аналогичные расчёты проводятся и в сторону уменьшения величины прибыли. Размер прибыли также зависит от методов начисления износа как основных фондов, так и нематериальных активов. Корректировка данных бухгалтерской отчётности с целью определения рыночной стоимости активов. Балансовая стоимость активов, как правило, отличается от их рыночной оценки.

Итогом нормализации финансовой отчётности должен стать нормализованный баланс – это ретроспективный бухгалтерский баланс, в котором все балансовые показатели учитываются по их рыночной стоимости на дату оценки. После нормализации, если это требуется в соответствии с целями оценки, осуществляется трансформация финансовой отчётности.

Трансформация финансовой отчётности – это корректировка счетов для приведения к единым стандартам бухгалтерского учёта. Трансформация бухгалтерской отчётности не является обязательной в процессе оценки. Тогда в каких случаях она необходима? Российские предприятия выступают как объекты инвестирования со стороны иностранных инвесторов и сами пытаются инвестировать временно свободные средства.

Принятию решения об инвестировании предшествует детальный анализ финансового состояния компании, отчётность которой должна соответствовать международным стандартам, прежде всего в целях сопоставимости информации. Любая отчётная информация имеет принципиальное сходство: пользователям предоставляются данные об имущественном состоянии компании (баланс) и отчёт о финансовых результатах.

Вместе с тем между российской и международной системами учёта существуют различия:

- по составу отчётности: западная отчётность содержит отчёт об изменениях собственного капитала (в соответствии с GAAP), примечания к финансовым отчётам;

- по принципу построения основных показателей: российский баланс построен по принципу возрастания ликвидности, в то время как баланс по GAAP – по убыванию ликвидности;

- ориентация на пользователя (основным органом, регламентирующим формирование системы бухгалтерского учёта в России, является Министерство финансов РФ – государственная структура, которая при выработке учётной модели руководствуется интересами государства). Отчётность направлена прежде всего на предоставление информации государственным органам с целью обеспечения ими функций контроля за налоговыми платежами в бюджет. Международные стандарты финансовой отчётности разработаны независимой организацией – Комитетом по международным стандартам финансовой отчётности, и, в соответствии с Международными стандартами финансовой отчётности (МСФО), задачей финансовой отчётности является предоставление информации о финансовом положении, результатах деятельности предприятия, что является полезным при принятии экономических решений для широкого круга пользователей;

- в российской отчётности о финансовых результатах себестоимость реализованной продукции может включать часть общехозяйственных расходов, т. е. расходов на управление, а в соответствии с МСФО себестоимость включает только прямые и накладные производственные затраты;

- при продаже продукции ниже её себестоимости без достаточных оснований российские предприятия платят налог на прибыль с суммы разницы между рыночной ценой и ценой реализации, что неприемлемо для МСФО;

- большую группу затрат российских предприятий представляют штрафы по актам налоговой инспекции, Пенсионного фонда и др.

Это только часть различий, поэтому полноценная процедура трансформации требует не только затрат времени, но и наличия высококвалифицированных специалистов.

Источник: student-servis.ru

Нормализация бухгалтерской отчетности в процессе оценки

Нормализация отчетности проводится с целью определения доходов и расходов, характерных для нормально действующего бизнеса. Она необходима для того, чтобы оценочные заключения имели объективный характер, основывались на реальных показателях, характеризующих деятельность предприятия.

Оценщик должен понимать, что отчетность, составленная в соответствии с общепринятыми принципами бухгалтерского учета, не должна отражать реальную рыночную стоимость имущества. Возможность использования разных методов учета операций, списания долгов приводит к неодинаковым значениям прибыли и денежных потоков.

Рыночная стоимость части активов (например, стоимость нематериальных активов) может не учитываться при составлении баланса.

Нормализация отчетности в процессе оценки проводится всегда, объем применяемых корректировок в зависимости от целей оценки меняется. В отчете должны быть объяснены расчеты и изменения, проводимые в ходе нормализации.

Нормализующие корректировки финансовой документации проводятся по следующим направлениям:

♦ корректировка разовых, нетипичных и не операционных доходов и расходов;

♦ корректировка метода учета операций (например, учет запасов) или метода начисления амортизации;

♦ корректировка данных бухгалтерской отчетности с целью определения рыночной стоимости активов.

Еще одно важное добавление: нормализованная финансовая отчетность может использоваться только в целях оценки.

Корректировка разовых, нетипичных и не операционных доходов и расходов. К числу наиболее важных факторов, определяющих величину денежных потоков, генерируемых бизнесом, относится себестоимость продукции (рис. 3.5). Под себестоимостью продукции, работ и услуг понимаются выраженные в денежной форме затраты всех видов ресурсов, используемых непосредственно в процессе изготовления и выполнения работ, а также для сохранения и улучшения условий производства.

Кроме расходов, относимых на себестоимость, выделяются коммерческие и управленческие расходы, прочие операционные доходы и т.д., также влияющие на величину прибыли.

Величина прибыли может быть занижена и поэтому потенциального инвестора интересует, в первую очередь, динамика выручки от реализации и структура себестоимости, а затем — нормализованная прибыль. Если речь идет об оценке предприятий сферы услуг, сервисных и страховых компаний, сделок по слиянию и присоединению, акцент делается на анализ валовых доходов. Показатель прибыли и денежного потока становится следующим критерием при принятии инвестиционного решения.

Если ожидаемая будущая прибыль играет решающую роль в процессе оценки, то важно принимать этот показатель как отражение экономического

Полная себестоимость реализованной продукции:

Полная себестоимость товарной продукции:

-сырье и материалы;

— топливо и энергия;

— основная и дополнительная заработная плата производственных рабочих;

— отчисления на социальное и медицинское страхование;

— расходы на подготовку и освоение производства;

— расходы на эксплуатацию оборудования; общепроизводственные, общехозяйственные расходы;

— потери от брака;

прочие производственные расходы;

ИЗМЕНЕНИЕ ЗАТРАТ В ОСТАТКАХ ПРОДУКЦИИ

НА СКЛАДАХ И В ОТГРУЗКЕ

Рис. 3.5. Формирование факторов себестоимости

дохода, получаемого компанией. Именно с этой целью и проводится нормализация финансовой отчетности в процессе оценки.

Пример. Нормализующие корректировки на нетипичные расходы, проводимые американской торговой компанией «АВС». В табл. 3.4 — 3.9 представлены данные бухгалтерского баланса и отчета о финансовых результатах, составленных в соответствии с западными стандартами бухгалтерского учета.

Оценщик выяснил, что долгосрочные финансовые вложения представлены средствами, потраченными на приобретение картин, что не имеет отношения к основной производственной деятельности компании (торговля одеждой). Активы, не связанные с основной производственной деятельностью, должны быть исключены в ходе нормализации.

В итоге получаем нормализованный бухгалтерский баланс, скорректированный на расходы, не относящиеся к оцениваемому бизнесу.

Изменения, полученные при корректировке баланса, должны найти отражение и в отчете о финансовых результатах. Кроме того, корректировке могут подвергнуться расходы, превышающие средние значения по аналогам.

Оценщик рассчитывает нормализованный доход с учетом нетипичных расходов, не относящихся к основной деятельности.

В конечном итоге отчет о финансовых результатах будет выглядеть следующим образом (табл. 3.9).

Корректировка метода учета операций. На величину прибыли и денежных потоков серьезное влияние могут оказывать методы учета запасов и начисления амортизации.

В Российской Федерации принята следующая методика учета запасов:

♦ по средней себестоимости;

♦ по себестоимости первых по времени закупок (ФИФО) — первым получен, первым отгружен;

♦ по себестоимости последних по времени закупок (ЛИФО) — последним получен, первым отгружен.

Оценка запасов методом ФИФО основана на допущении того, что ресурсы, первые поступившие в производство (продажу), должны быть оценены по себестоимости первых по времени закупок, с учетом стоимости ценностей, числящихся на начало месяца.

Метод ЛИФО основан на допущении того, что ресурсы, первые поступившие в производство (продажу), должны быть оценены по себестоимости последних в последовательности по времени закупок.

При росте цен метод ЛИФО уменьшает налогооблагаемую прибыль и с этой точки зрения в условиях инфляции является более предпочтительным.

Ни величина, полученная методом ЛИФО, ни величина, полученная ме- тодом ФИФО, не отражает реальную рыночную стоимость запасов. Если компания-аналог использует метод учета запасов по средней себестоимости, в то время как на оцениваемой компании применяется метод ЛИФО, то разница (3750 — 3400 = 350), скорректированная на ставку налогообложения [350 • (1 — 0,35)], может быть добавлена к величине прибыли после налог обложения. Аналогичные расчеты проводятся и в сторону уменьшения величины прибыли.

Корректировка по методу учета запасов (продолжение). Размер прибыли также зависит от методов начисления износа как основных фондов, так и нематериальных активов.

Доля амортизации в стоимости продукции характеризует эффективное использования средств труда. В соответствии с принципами бухгалтерского учета стоимость основных фондов и части нематериальных активов должна распределяться в течение предполагаемого срока их эксплуатации. Tepмин «амортизация», используемый в учете, понимается не как физический износ или снижение рыночной стоимости, а как списание стоимости фондов в течение времени их полезного функционирования. Это не метод оценки, а процесс распределения стоимости. Сумма амортизации зависит от первоначальной стоимости объекта, предполагаемого срока полезной службы и выбранного метода учета. Существуют разные методы учета амортизации (их подробное описание выходит за рамки данного изложения), которые можно объединить в два направления:

• методы прямолинейного списания;

• методы ускоренного списания стоимости.

Согласно методу прямолинейного списания стоимость объекта равномерно распределяется в течение срока его службы.

Пример. Первоначальная стоимость оборудования — 5 млн руб.;

предполагаемый срок службы — 5 лет;

годовая сумма амортизации составит 5 млн руб.: 5 лет = 1 млн руб.

(коэффициент амортизации равен 0,2).

В Российской Федерации прямолинейный метод учета амортизации является наиболее распространенным, поэтому по данному разделу корректировки оценщиком, как правило, не проводятся.

Если предприятие использует методы ускоренного списания, то годовая сумма амортизации увеличивается (например, удваивается), что ведет к росту себестоимости и уменьшению налогооблагаемой базы.

В этом случае оценщик может увеличить прибыль после уплаты налогов на разницу, получаемую от применения метода ускоренного списания, скорректированную на ставку налогообложения.

Корректировка данных бухгалтерской отчетности с целью определения рыночной стоимости активов. Балансовая стоимость активов, как правило, отличается от их рыночной оценки. В данном случае речь идет не о корректировке на нетипичные доходы или расходы или о методах учета, а об оценке рыночной стоимости активов. Поэтому подробно данный вопрос будет рассмотрен в главе 6, посвященной затратному подходу в оценке стоимости имущества.

Итогом по нормализации финансовой отчетности должен стать нормализованный баланс — это ретроспективный бухгалтерский баланс, в котором все балансовые показатели учитываются по их рыночной стоимости на дату оценки.

Понравилась статья? Добавь ее в закладку (CTRL+D) и не забудь поделиться с друзьями:

Источник: studopedia.ru

Подготовка финансовой документации для оценки

Прикладные науки

Инфляционная корректировка – переоценка бухгалтерского баланса по изменению курса рубля. Переоценка актива и пассива по уровню товарных цен, для этого Используется индекс динамики валового национального продукта или индекс потребительских и оптовых цен.

Нормализация отчетности – определение доходов и расходов, характерных для нормально действующего бизнеса; вносятся соответствующие коррективы. Нормализованная финансовая отчетность используется только в целях оценки.

Трансформация отчетности – «причесываем» счета под международный стандарт бухгалтерской отчетности, например, существуют расхождения в российской и иностранной отчетности, а также в условиях инфляции, информация об имущественном состоянии становится недействительной.

Источники информации для оценки – вся информация, необходимая для оценки финансового и производственного состояния – отчеты, балансы, отрасль, рынок и т.д.

Внешняя информация – показывает позицию предприятия в своем регионе, в отрасли и экономике в целом.

1) Макроэкономические данные – т.е. что мы берем, инвестиционный климат в стране, стадия экономического цикла, стабильность, социальные факторы – занятость населения, динамика процентных ставок,риски,налоги.

Источники макроэкономической информации т.е. откуда мы берем – программы правительства, прогнозы, законодательство, экономические печатные издания.

2) Отраслевые данные (то, что берем) – рынки сбыта, отрасль, стратегии сбыта, взаимоотношения с поставщиками и кредиторами, конкуренты. Откуда берем? Из отдела маркетинга предприятия, государственной статистики, бизнес плана, фирм-лидеров, личных контактов.

Внутренняя информация – показатель деятельности предприятия, все, вплоть до истории возникновения предприятия, описание маркетинговой стратегии – объемы продаж за прошлые и нынешние периоды, цены товаров и услуг, их динамика. Характеристику поставщиков и производственные мощности – объем выпускаемой продукции и наличие мощностей для этого.

Рабочий и управленческий персонал: в компаниях закрытого типа используется программа участия служащих в прибыли, когда рабочие владеют акциями своего предприятия. Тогда работники рассматриваются как совладельцы. Также бухгалтерская отчетность, движение денежных средств за 3-5 лет.

Спонсор статьи — интернет-магазин «Сувенировед» — предлагает вашему вниманию большой ассортимент сувениров для деловых людей, включая датированные ежедневники, настольные принадлежности, аксессуары для компьютера и многое другое. Порадуйте начальство и коллег стильными и нужными подарками.

Источник: book-science.ru