Метод применяется для оценки «зрелых» предприятий, которые имеют определенную прибыльную историю хозяйственной деятельности, успели накопить активы, стабильно функционируют.

По сравнению с методом дисконтирования денежных потоков, метод капитализации дохода более прост, так как не требуется составления средне- и долгосрочных прогнозов доходов, однако его применение ограничено крутом предприятий с относительно стабильными доходами, находящихся на стадии зрелости своего жизненного цикла, рынок сбыта которых устоялся и в долгосрочной перспективе не предполагается значительных изменений.

Метод капитализации дохода — оценка имущества на основе капитализации дохода за первый прогнозный год при предположении, что величина дохода будет такой же и в последующие прогнозные годы.

Капитализация дохода — процесс, определяющий взаимосвязь будущего дохода и текущей стоимости оцениваемого объекта.

Метод капитализации дохода реализуется посредством капитализации будущего нормализованного денежного потока или капитализации будущей усредненной прибыли.

Доходный подход

Метод используется, если доход предприятия стабилен. Если предполагается, что будущие доходы будут изменяться по годам прогнозного периода, для оценки применяется метод дисконтирования денежных потоков.

Этапы метода капитализации дохода:

1) обоснование стабильности получения доходов;

2) выбор вида дохода, который будет капитализирован;

3) определение величины капитализируемого дохода;

4) расчет ставки капитализации;

5) капитализация дохода;

6) внесение итоговых поправок.

Этап 1. Обоснование стабильности (относительной стабильности) получения доходов проводится на основе анализа нормализованной финансовой отчетности.

Этап 2. Выбор вида дохода, который будет капитализирован. В качестве капитализируемого дохода в оценке бизнеса могут выступать выручка или показатели, так или иначе учитывающие амортизационные отчисления: чистая прибыль после уплаты налогов, прибыль до уплаты налогов, величина денежного потока. Капитализация прибыли в наибольшей степени подходит для ситуаций, в которых ожидается, что предприятие в течение длительного срока будет получать примерно одинаковые величины прибыли.

Этап 3. Определение величины капитализируемого дохода.

В качестве величины дохода, подлежащей капитализации, может быть выбрана:

1) величина дохода, спрогнозированная на один год после даты оценки;

2) средняя величина выбранного вида дохода, рассчитанная на основе ретроспективных и, возможно, прогнозных данных.

Важную роль играет нормализация дохода, т.е. устранение единовременных отклонений в потоках дохода.

Определение размера прогнозируемого нормализованного дохода осуществляется с помощью статистических формул по расчету простой средней, средневзвешенной средней или метода экстраполяции.

Этап 4. Расчет ставки капитализации.

Ставка капитализации — коэффициент, преобразующий доход одного года в стоимость объекта.

Ставка капитализации характеризуется соотношением годового дохода и стоимости имущества:

где V — стоимость.

R — ставка капитализации;

I — ожидаемый доход за один год после даты оценки;

Ставка капитализации может устанавливаться оценщиком на основе изучения отрасли.

Часто ставка капитализации выбирается на основе ставки дисконтирования.

Для этого из ставки дисконтирования вычитается темп роста капитализируемого дохода (денежного потока или прибыли). Если темп роста дохода предполагается равным нулю, ставка капитализации будет равна ставке дисконтирования.

Этап 5. Капитализация дохода, т.е. определение стоимости бизнеса по формуле:

или Стоимость = Доход: Ставка капитализации.

В оценке бизнеса метод капитализации дохода применяется довольно редко из-за значительных колебаний величин прибылей или денежных потоков по годам, характерных для большинства оцениваемых предприятий.

Понравилась статья? Не забудь поделиться с друзьями:

Источник: studopedia.ru

Метод прямой капитализации: формула и примеры расчета

Ставка капитализации. В инвестировании в недвижимость вы быстро узнаете, что ставка капитализации является одним из наиболее часто используемых показателей для рассмотрения инвестиций. Это простой способ оценить финансовые результаты инвестиций, но, как вы увидите в этой статье, у него есть ограничения.

Введение

Метод прямой капитализации — это расчет коэффициента капитализации. Это как определение. Максимальная ставка рассчитывается и определяется так. Например, если здание производит $ 10,000 чистого операционного дохода и продает за $ 100,000, ставка может быть рассчитана как 0.1. Предельные ставки выражаются в процентах, поэтому мы читаем это как 10 процентов.

Простота этого расчета позволяет быстро переставить его для решения неизвестной фигуры. В приведенном выше примере мы знаем NOI и значение, но если бы у нас были только NOI и ставка капитализации, мы могли бы так же легко определить значение. Полезность этого очевидна, поскольку вы не всегда будете иметь все три части информации. Доходный подход метода прямой капитализации можно увидеть ниже на фото. Это пример из сферы недвижимости.

Сфера использования метода прямой капитализации дохода

Поскольку ставка капитализации может быть рассчитана так быстро и легко, она стала цифрой, которую инвесторы и другие специалисты по недвижимости используют для сравнения одной инвестиции в другую. Две инвестиции могут находиться на рассмотрении, где оба имеют дико разные прейскурантные цены и шумы, но если к каждому применяется одинаковая ставка ограничения, вы можете легко сравнить их.

Профессиональные оценщики и инвесторы в недвижимость используют различные подходы к определению стоимости. Метод прямой капитализации является лишь одним из них, и это опирается на ту же формулу, которую мы ввели ранее. В финансовой терминологии метод оценивает здание как “бессрочное”. Фактически, математика, лежащая в основе этого расчета, предполагает, что инвестиции будут продолжать приносить доход на неопределенный срок.

Ставка капитализации служит ”дисконтом», который инвесторы применяют к этому потоку дохода для различных рисков, с которыми он приходит. Нет такой вещи, как безрисковые инвестиции, поэтому инвесторы делают скидку на любой поток доходов, чтобы учесть потенциальные проблемы и убытки, которые могут возникнуть с ним. Ставка капитализации просто говорит нам о соотношении дохода к цене, которую инвесторы готовы принять для будущего потока дохода.

Какой NOI ты используешь

Это вопрос, который инвестор всегда должен задавать, глядя на ставки капитализации. Нет общепризнанной NOI. Это создает проблему для инвесторов, когда они пытаются определить ставку рыночной капитализации для данной инвестиции.

Они, возможно, слышали, что имущество по соседству с рассматриваемым продавалось “в пределах семи процентов», когда это могло быть просто на ”брокерских» номерах, которые завышали NOI. Если NOI выше или ниже, это будет иметь прямое влияние на истинную ставку капитализации, по которой торгуется актив. Поэтому важно работать с вашей командой, чтобы критически оценить сопоставимые рыночные показатели и тщательно рассмотреть, какие предельные ставки вы считаете действительными.

Когда следует ли использовать этот метод

Ставки капитализации и подход прямой капитализации к оценке является полезным инструментом, чтобы иметь в вашем наборе инструментов в качестве инвестора. Это позволяет для быстрого анализа сделки, и, если сделано системно с критическим объективом, может быть мощным методом. Однако, помимо этого, существует множество вспомогательных или альтернативных методов оценки. Знание того, когда вам нужно сделать больше, чем этот один расчет, является важным набором навыков при разработке возможностей анализа сделок.

Вывод формулы метода

В анализе инвестиций в недвижимость ставка капитализации равна отношению чистого операционного дохода к стоимости недвижимости. Ставки капитализации сопоставимых объектов используются для дисконтирования чистого операционного дохода объекта недвижимости с целью получения его внутренней стоимости.

Как и любые другие инвестиции, недвижимость оценивается по приведенной стоимости будущих денежных потоков. Существует два метода оценки стоимости недвижимости: метод прямой капитализации и метод дисконтирования денежных потоков. В варианте прямой капитализации поток дохода от имущества, измеряемый чистым операционным доходом, считается бессрочным, а стоимость имущества равна NOI, деленному на ставку дисконтирования.

Формула

Стоимость имущества методом прямой капитализации определяется по формуле приведенной стоимости бессрочного платежа:

r -ставка капитализации, а NOI — чистый операционный доход. Он по своей сути включает в расчет темпы роста NOI. Предельная ставка r равна ставке дисконтирования i минус скорость роста g. Это переменные для формулы метода прямой капитализации.

Переставляя приведенное выше уравнение, мы получаем математическое выражение для r. Ставка капитализации r определяется на основе отношения чистого операционного дохода (NOI) к стоимости сопоставимых объектов недвижимости. NOI равных доходов- имущество за вычетом всех операционных расходов, ремонтов и технического обслуживания, страхования, налогов на имущество, коммунальных услуг и т. д. NOI — это неровная мера чистых денежных потоков, т. е. она не вычитает никаких процентных расходов или любых других капитальных затрат, а также стоимости имущества и максимальной ставки.

Предельные ставки

Предельные ставки, используемые для оценки имущества, должны быть из сделок с недвижимостью, которые очень похожи на имущество, оцениваемое с точки зрения местоположения имущества, размера, характера имущества (жилое и коммерческое), срока аренды (краткосрочный или долгосрочный), возраста, т. е. определяются ли затраты на ремонт и улучшение и т. д.

Пример использования метода прямой капитализации дохода

Учитывая следующие данные, значение свойства A с использованием предельной ставки, полученной с использованием информации, доступной для продажи имущества B и C в зависимости от того, является наиболее подходящим. Пример метода прямой капитализации при оценке бизнеса:

Свойство B больше похоже на свойство A, чем свойство C, следовательно, мы должны значение свойства А, используя процент капитализации, полученное из значения и NOI информации о свойстве B.

Ставка верхнего предела, используемая выше, может быть скорректирована вверх или вниз с учетом различий между сопоставимым свойством (т. е. свойством B) и оцениваемым свойством (т. е. свойством A).

Прямая капитализация против анализа дисконтированных денежных потоков

Многие брокеры рынка коммерческой недвижимости, кредиторы и собственники используют оценки недвижимости, имея значение доходного подхода. Оценка, полученная из прямой капитализации — анализ дисконтированных денежных потоков (DCF). Для оценки стоимости с прямой капитализацией, стабилизированный чистый операционный доход (NOI) делится на ставку рыночной капитализации.

Оценка стоимости, анализ DCF требует оценки каждый год вместе с NOI, наряду с ожидаемой стоимостью реверсии в конце периода анализа. Обычно аналитик использует капитализацию доходов для оценки возвратов. Эти ожидаемые денежные выгоды затем дисконтируются на соответствующем тарифе для того, чтобы получить рынок оценки стоимости. Метод прямой капитализации при оценке инвестиционных рисков считается по приблизительно таким же правилам.

Оценка чистого операционного дохода

Хотя эти расчеты просты и понятны, они зависят от предположений оценщика или оценки. При использовании прямой капитализации, свойства стабилизированного NOI необходимо оценить. Эта оценка разработана на основе рыночных данных для сопоставимых объектов недвижимости в рыночной зоне; представляет мнение оценщика о том, как имущество должно сработать.

Потому что мнение оценщика основано на наблюдении рыночных данных, трудно придираться к его или ее оценке NOI. Когда рынок “адекватный”, понятие «стабилизированный NOI» особенно полезно. Однако особую озабоченность вызывают две области.

Во-первых, что делать, если недвижимость имеет значительную вакансию на момент оценки? Очевидно, никто не развивает недвижимость с ожиданием значительной, постоянной вакансии. Так, оценщик может использовать рыночную долю вакансий, а не свойства реальных вакансий. Это приводит к увеличению NOI для свойства предмета и может завышать значение свойства.

Во-вторых, если ожидается, что будущий NOI собственности увеличится из-за повышенного спроса на площади, что приводит к повышению арендных ставок, прямая капитализация за один год NOI может занижать стоимость недвижимости. Потому что анализ DCF позволяет ежегодные регулировки внутри ставки арендной платы, нормы вакансий, потерь по инкассо и операционным расходам, анализ DCF может быть использован для ожидания покупателем увеличения NOI с течением времени.

Когда имущество, как ожидается, станет полностью арендованным в течение ближайших трех-пяти лет, например, стоимость проживания может быть снижена до желаемого уровня. Эта спецификация ожидаемых изменений приводит к реалистичным оценкам NOI в течение периода — результат намного лучше, чем капитализация годичного NOI. Но с другой стороны, просто предполагая, что доля вакансий будет сокращена в течение трехлетнего периода, это может привести к завышению NOI.

Анализ DCF идеально подходит для таких ситуаций, как эта. Однако, анализ DCF не сильно полезен при информации о том, что объект недвижимости полностью сдан в аренду. Приведенная стоимость ряда равных годовых денежных потоков равна эквиваленту капитализированной стоимости. Это не ошибка в использовании свойств анализа DCF, когда не ожидается существенных изменений в NOI.

Однако пользователи оценочного отчета должны понимать, что результаты этого метода не лучше, чем те, которые производятся путем правильного применения прямой капитализации. Метод прямой капитализации при оценке инвестиционных рисков считается по приблизительно таким же правилам.

Выбор капитализации и ставок дисконтирования

Теоретически опасения по поводу капитализации одного года NOI исключены. Мастерство оценщика в определении рыночной капитализации, ставка от сопоставимых продаж — это играет большую роль. Если ставка рыночной капитализации получена из продаж недвижимости с долей вакантных площадей, сопоставимой с предметами с соответствующими ожиданиями покупателя о судьбе полностью арендованного объекта недвижимости, значение смогло быть оценено с некорректированного NOI и ставки рыночной капитализации.

Также покупатели, которые ожидают в будущем NOI повышение его свойств цен на оплату труда, отражают эти ожидания. В обоих случаях ожидания отражаются на наблюдаемой капитализации цены. Проблема оценщика возникает при необходимости сопоставить объекты, которые не могут быть найдены. В этом случае оценщик должен разработать ставку капитализации и оценить NOI из лучших доступных аналогов и произвести оценку рыночной стоимости, которая отражает ожидания потребителей.

Для анализа DCF используется соответствующая ставка дисконтирования, преобразующая оценки NOI в оценку значения. Когда анализ DCF используется для оценки рынка недвижимости, ставка дисконтирования должна быть извлечена из рынка с использованием данных сопоставимых свойств. Итак, потребность в соответствующих сопоставимых данных одинакова для анализа DCF и для прямой капитализации. Когда анализ DCF используется для инвестиционного анализа, требуемая норма прибыли должна использоваться для дисконтирования ожидаемых денежных потоков.

Необходимый трудный выбор

Анализ прямой капитализации и DCF — каждый подходит в определенных обстоятельствах. В частности, прямая капитализация подходит для ожидания свойств стабильного анализа NOI; DCF хорошо подходит для ожидаемых свойств изменяющегося NOI. Выбор подходящей ставки капитализации и ставки дисконтирования иногда может быть трудным для обоих методов. Основное преимущество анализа DCF в том, что в сборе данных, необходимых для оценки NOI за период анализа, нужно узнавать о перспективе предмета собственности.

Анализ DCF требует тщательного рассмотрения. Ставка капитализации ожидаемого спроса и предложения для определенного типа космических и эксплуатационных расходов. Правильно сделанный, такой анализ может предоставить информацию, которая не очевидна через прямую капитализацию. Часто, однако, первичное использование анализа DCF подтверждает рыночную стоимость оценки прямой капитализации. Несмотря на то, что для некоторых свойств NOI оценки, используемые в анализе DCF, могут быть более точными, независимое подтверждение оценки прямой капитализации рыночной стоимости требует соответствующей скидки ставки.

Вывод

В современном мире есть большое количество экономических инструментов и разобраться в них достаточно сложно. В этой статье подробно разобран метод прямой капитализации. Это очень полезный метод, который часто используется в экономике. Теперь читатель с ним знаком и может им пользоваться. Метод прямой капитализации дохода при оценке любой формы бизнеса или объекта дохода помогает построить успешный бизнес с минимальными рисками.

Источник: fb.ru

Как рассчитать стоимость бизнеса методом капитализации

Чтобы понять, стоит ли вкладываться в бизнес (или определить размер будущих инвестиций), необходимо прежде всего произвести его оценку. Это можно сделать различными способами:

- методом сравнения с аналогичным бизнесом, через мониторинг статистики и секторном рыночном анализе (этот способ чаще всего применяется при оценке недвижимости);

- методом дисконтирования денежных потоков (используется при нестабильном рынке, инфляции, влиянии сезонных факторов и т.д.);

- методом капитализации дохода (определении стоимости бизнеса из размера чистой прибыли за год).

Остановимся подробнее на последнем способе.

Метод капитализации дохода: в чем суть и когда применяется

Метод капитализации доходов (МКД) привлекает простотой расчетов, но использовать его можно:

- при стабильности бизнеса на протяжении длительного периода;

- устойчивых денежных потоках;

- отсутствии объектов незавершенного строительства и информационной прозрачности.

Именно недостаток всех этих факторов не позволяет широко использовать МКД в России. На российском рынке проще оперировать методом дисконтирования денежных потоков, однако он детализирован, и при расчетах используются сложные формулы.

Производить оценку бизнеса методом капитализации доходов рекомендуется только крупным компаниям с устойчивым и легко прогнозируемым доходом.

Как рассчитать стоимость бизнеса

Чтобы определить стоимость бизнеса, достаточно знать:

- доход компании I (income): для оценки недвижимости используется чистый операционный доход (ЧОД или по английской аббревиатуре NOI);

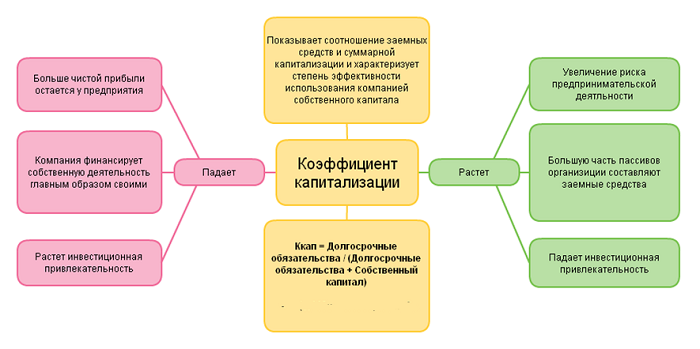

- коэффициент капитализации Rk – отношение прогнозируемого дохода за год к стоимости бизнеса.

Таким образом стоимость бизнеса S (недвижимости) можно определить по формуле:

Из формулы следует обратно пропорциональная зависимость стоимости бизнеса от коэффициента капитализации: чем ниже коэффициент капитализации, тем больше прибыли у компании, дороже ее стоимость и выше инвестиционная привлекательность.

Виды и расчет дохода в бизнесе

Доход I может быть следующих видов:

- выручка от продаж или оказываемой услуги: в основном используется в посредническом бизнесе (в агентстве недвижимости, например, это гонорар за поиск варианта для заказчика);

- чистая прибыль (выручка с вычетом всех расходов и налогов): применяется в крупном бизнесе;

- прибыль без вычета налогов (таким видом дохода оперируют мелкие фирмы и предприятия, чтобы оценить бизнес без влияния посторонних факторов);

- прибыль по дивидендам (используется, если компания владеет акциями);

- денежные потоки (или кэш-флоу): учитываются все денежные поступления, используется в качестве капитализируемой базы в основном на бюджетных предприятиях и при разработке бизнес-плана.

При расчете дохода анализируют доходность существующих компаний и используют следующие статистические данные:

- ретроспективные (то есть по прошлой статистике);

- прогнозные;

- комбинированные (сочетание обоих способов).

После расчета дохода его корректируют, вычитая все разовые доходы (или расходы):

- вложения при открытии бизнеса (или выручку от его продажи);

- доходы (расходы), не связанные с реализацией (штрафы по суду, страхование, издержки за простой, срыв договоренностей и пр.);

- другие доходы, не связанные с уставной деятельностью.

Как рассчитать коэффициент капитализации

Коэффициент капитализации показывает, какую долю занимают инвестиции в совокупной массе собственных и заемных средств. Чем он выше, тем ниже эффективность своих вложений в бизнес. И это закономерно, так как инвестиции необходимо возвращать.

Ставка капитализации рассчитывается разными способами. Рассмотрим, как рассчитывается коэффициент капитализации при оценке недвижимости.

Расчет коэффициента капитализации при оценке недвижимости

При оценке стоимости недвижимости удобно рассчитывать коэффициент капитализации по следующей формуле: Rk = Rn + Nv , где:

Rn – ставка ожидаемой доходности инвестора;

Nv – процентная ставка, по которой производится возврат капитала (вложенных инвестиций).

Три способа расчета нормы возврата капитала

Метод Ринга:

- Используется при планируемом 100 % возврате денежных средств, вложенных в бизнес, равными частями.

- Ставка возврата капитала равна сумме ежегодных отчислений в беспроцентный фонд.

Пример расчета коэффициента капитализации:

- срок инвестиций – 5 лет;

- ставка ожидаемой доходности для инвестора Rn: 15 %;

- ставка возврата: 100%/5 = 20%;

- коэф. капитализации Rk = 15% + 20% = 35%.

Метод Инвуда:

- Ставка реинвестиции (возврата инвестиций) равна ставке доходности.

- При ставке Rn, равной 15%, Rk будет равна 30% (15% + 15%).

Метод Хоскольда:

Ставка реинвестиции устанавливается по доходности ОФЗ, в том случае, когда ставка по инвестиции изначально высока.

- Например, ставка инвестиционной доходности была первоначально установлена в 25%.

- Компания сочла, что возврат капитала по формуле Ринга или Инвуда для нее будет убыточным: в первом случае ставка возврата будет 45%, во втором – 50%.

- Бизнесмены принимают решение производить возврат инвестиций по безрисковой ставке 8.5 % (ставке доходности гособлигаций) по методу Хоскольда.

- Коэффициент капитализации составит 33.5% (25% + 8.5%).

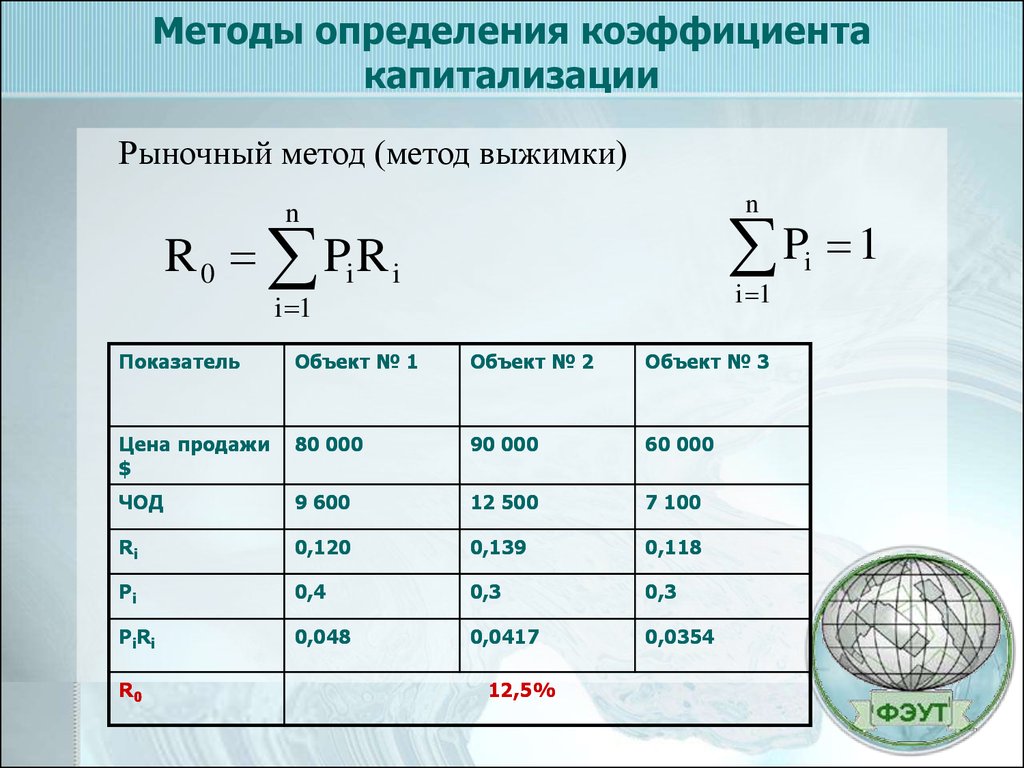

Расчет ставки капитализации методом рыночной экстракции

Этот метод применяется, если есть возможность анализа сделок, проведенных фирмами-аналогами, существующими на рынке.

Суть расчета такова:

- производится анализ сделок определенного количества фирм-аналогов;

- рассчитывается усредненное значение коэффициента капитализации Rk по формуле:

Rk1 – коэф. капитализации первой фирмы;

Rkn – коэф. капитализации последней фирмы;

n – количество анализируемых фирм.

Подобный расчет трудно делать при недостатке данных, ведь понятно, что отнюдь не каждая фирма рвется предоставлять достоверную информацию о своей доходности.

Расчет ставки капитализации по ставке дисконтирования

Ставка дисконтирования, в отличие от ставки капитализации, применяется для расчета не текущей, а прогнозируемой прибыли с учетом всех рисков.

Она учитывает, например, такие риски:

- качество управления компанией;

- размер предприятия и влияние конкурирующих фирм;

- финансовую ситуацию (соотношение собственных и заемных средств);

- инфляцию;

- товарный ассортимент и возможности сбыта;

- уровень рыночного спроса и количество возможных клиентов;

- стабильность прибыли и т.д.

Ставка дисконтирования представляет собой сумму безрисковой ставки с процентными значениями возможных рисков. Таким образом она позволяет рассчитать более достоверный коэффициент капитализации Rk, чем метод капитализации доходов. В формулы расчета Rk также входит средний темп роста, который вычитается из ставки дисконтирования.

Чем выше темпы роста, тем меньше коэффициент капитализации, выше доходность и больше оценочная стоимость бизнеса.

Первый способ расчета

Rd – ставка дисконтирования;

g – темпы роста по прогнозу (с учетом прогнозируемого дохода).

Способ расчета по модели Гордона

Здесь g – прогнозируемые темпы роста (с учетом исторических данных по доходности).

Пример расчета стоимости агентства недвижимости

В качестве примера возьмем прибыльное агентство недвижимости с положительным темпом роста. Расчет проведем по средним квартальным показателям доходности.

- Средняя выручка за квартал: 780000 руб.

- Ставка дисконтирования: 18%.

- Средние темпы роста: 5%.

- Ставка капитализации: 18% – 5% = 13%.

- Стоимость агентства: 780000/0.13 = 6000000 руб.

Метод капитализации доходов, учитывающий чистый доход за год и инвестиционные вложения, дает другие цифры:

- Чистая прибыль за год той же компании за год: 3107000 руб.

- Коэффициент капитализации (по методу Ринга): 35%.

- Стоимость агентства: 3107000/0.35 = 8877142.

Завышенная цена агентства получилась из-за следующих факторов:

- доля ивестиций в общей капитализации довольно высока;

- в расчете не учтено дисконтирование денежных потоков на непредсказуемом рынке.

Это доказывает постулат, приведенный в начале статьи о том, что метод капитализации можно использовать для расчета стоимости стабильного, а значит, более дорогого по оценке бизнеса.

Источник: moezhile.ru