С договорами цессии сталкиваются бизнесмены, страховщики, банки, коллекторы, застройщики, должники и даже целые страны. Если в компаниях вопросами переуступки прав занимаются юристы, в государствах – политики и дипломаты, то обычные граждане не всегда владеют специальными терминами. Им может быть сложнее разобраться и уловить суть процесса.

14.08.20 24193 7 Поделиться

Автор Бробанк.ру Клавдия Трескова

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Бробанк дает разъяснение понятию цессия, что это такое простыми словами и как связано с тем, что заемщик не выплачивает долги банку, МФО или другому кредитору.

Определение термина цессия

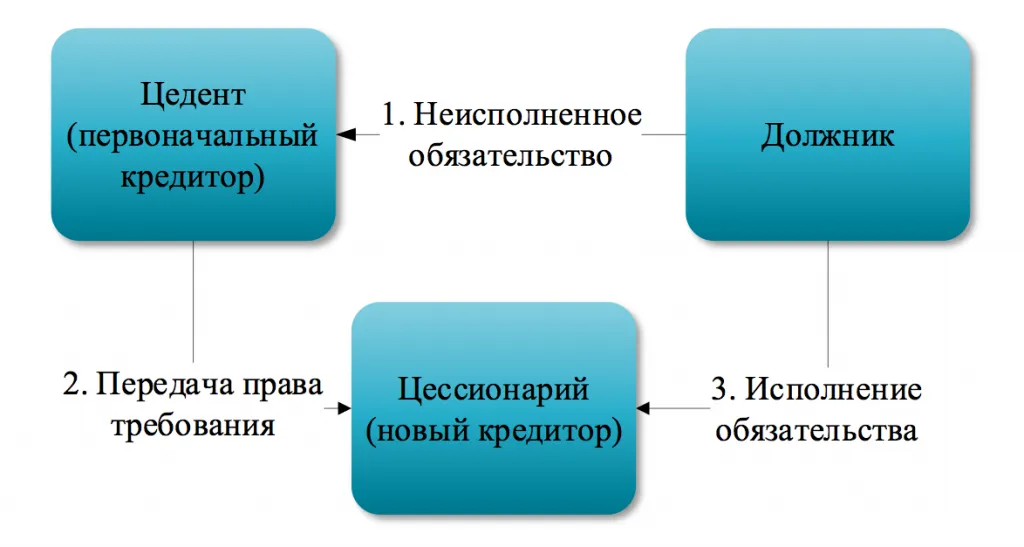

Цессия по данным википедии происходит от латинского cessiō и дословно переводится как уступка, передача. С юридической точки зрения процесс означает передачу права на взыскание каких-либо ранее возникших обязательств. Договора цессии достаточно часто фигурируют при передаче долгов коллекторам или другим компаниям, которые станут новым кредитором для заемщика, просрочившего выплаты.

Договор переуступки | Советы юриста

Чтобы разобраться, что такое цессия простыми словами рассмотрим процесс на примере. Клиент получил в МФО заем на 15 000 рублей. Теперь у него возникло обязательство перед микрофинансовой компанией, а у МФО наступило право требовать с заемщика возврат полученных денег.

Если клиент будет нарушать обязательства и не вернет положенную сумму, МФО начнет взыскивать долг самостоятельно или в судебном порядке. Но возможен и второй вариант. МФО передаст право требования задолженности коллекторскому агентству по договору цессии за определенную оплату, к примеру, за 2 000 рублей. Теперь должник обязан вернуть деньги новому кредитору – цессионарию, причем в полном объеме. А МФО по договору цессии становится цедентом, уступившим свое право требования на возврат задолженности новому кредитору.

Договора цессии иногда называют договорами уступки права требования. С точки зрения законодательства обе формулировки равноправны.

Цедентами и цессионариями бывают как физические, так и юридические лица. Права новому кредитору могут переходить как по договору цессии, так в силу закона. Во втором случае заключать договор цессии между бывшим и нынешним кредитором не нужно.

Альтернативные варианты перехода права

- кредитор умер – его наследники могут истребовать долги у должников усопшего;

- произошло поглощение или слияние компаний – все права требования перешли к новому юрлицу;

- поручитель исполнил обязанности должника по кредитам, после чего получил право потребовать компенсацию понесенных затрат.

Но такие ситуации не редко называют цессией, хотя, по сути, процедура перехода права требования схожая.

По договору цессии новому кредитору происходит уступка только права требования, но не обязанности. Другая ситуация, если застройщик привлекает субподрядчика, так как компания исполнитель должна провести ремонтно-строительные работы, при таких взаимоотношениях возникают обязанности. В этом случае стороны заключают договор уступки. Или когда к действующему арендатору приходят с просьбой передать право на съемную торговую площадь. Так как арендатор передаст не только помещение, но и обязанности по содержанию и арендной плате, подписывают договор передачи прав и обязанностей.

Переуступка — что это такое? / Какие проблемы могут возникнуть?

А вот уступка коллекторам права требования банка, МФО или другого кредитора на просроченные задолженности проходит по договору цессии. В этих обстоятельствах новый кредитор не берет на себя никаких обязанностей, кроме возврата задолженности.

Особенности и принципы цессии

По российскому законодательству переуступка права на взыскание долгов может произойти без согласия должника. Но только если на это нет прямого запрета в первоначальном кредитном договоре. В большинстве банковских договоров такие формулировки не встречаются. Их могут добавить по взаимному согласию сторон.

Если кредитор передаст право требования при таких обстоятельствах, должник сможет привлечь его к ответственности за нарушение запрета. Но, если речь идет о потребительском займе или кредите, и в первоначальном кредитном договоре прописан запрет на переуступку требований – цессия вообще противозаконна.

Отсылка уведомления

Цедент обязан поставить в известность должника о передаче долга другому кредитору, если исходный договор кредитования позволяет переуступку. Но заемщик может не погашать задолженность цессионарию, пока не удостоверится, что переуступка права требования действительно совершена. Для постановки заемщика в известность подойдет официальное уведомление от первоначального кредитора или цессионария с приложением копии договора цессии.

Если уведомления не было, должник вправе заплатить по долгу первоначальному кредитору. В этом случае цессионарий не может требовать повторную уплату задолженности. Долги считаются погашенными. Теперь первый кредитор самостоятельно переведет полученные от заемщика средства новому кредитору.

Передаваемые права

При передаче права требования цессионарию объем обязательств не может быть изменен по сравнению с первоначальными условиями кредитования. Например, новый кредитор не вправе изменить процентную ставку или увеличить сумму долга, по сравнению с тем, сколько было накоплено у цедента.

Бывший кредитор может передавать цессионарию не всю задолженность, а только ее часть – 10%, 50 % или 90%. В этом случае долю передаваемых прав прописывают в договоре цессии. Но такая практика редко встречается в банковской сфере. Ее чаще практикуют при составлении цессии в бизнес среде.

Какие права можно и нельзя передавать по цессии

- оно уже возникло;

- у цедента есть право его уступить;

- цедент раньше не уступал долг никому другому.

- алименты;

- компенсации морального ущерба;

- обязательства между супругами после развода;

- компенсации материального ущерба, повлекшие вред здоровью или жизни;

- долги по коммунальным платежам.

- коллекторским агентствам, которые включены специальный перечень юрлиц, уполномоченных возвращать просроченный долги;

- другим профессиональным кредиторам;

- физическим лицам или компаниям, которых заемщик сам указал в дополнительном соглашении с цедентом.

При этом важно учесть, что составлять дополнительное соглашение на другое лицо или компанию при заключении договора противозаконно. Его можно заключить только после наступления просрочки по выплатам.

В чем риски уступки права

В договоре цессии задействованы три стороны – два кредитора, новый и старый, и должник. У каждого участника возникают свои риски при переуступке права требования.

Для должника

Один из главных рисков для заемщика, что ему поступит уведомление от лже-цессионария. При этом не было никакой переуступки права требования, и никакие долги не проданы. Такие угрозы нередко встречаются в телефонных звонках недобросовестных коллекторов.

Если должник не перепроверит сведения, не уточнит их у своего кредитора и заплатит мошеннику, он потеряет деньги. Такие действия не избавят заемщика от его реальных обязательств перед банком, МФО или другим кредитором. Поэтому всем должникам при поступлении, каких бы то ни было уведомлений, следует проверять информацию. Для этого следует обратиться в тот банк или МФО, где был оформлен потребительский кредит, кредитная карта или другой кредитный продукт.

Некоторые недобросовестные кредиторы поступают не по закону и передают право на долги несколько раз. Уведомления заемщику поступают от нескольких цессионариев. И может возникнуть ситуация, что первому он заплатил, а затем приходит еще один или два. Новые кредиторы, скорее всего, никак не связаны друг с другом и даже не знают о существовании других цессионариев.

В этом случае должнику следует найти того цедента, с которым был заключен первый договор цессии. Если цессионарии не могут предъявить копию договора уступки права требования, лучше рассчитываться с первым кредитором. Даже если произошла какая-то ошибка, ему проще будет найти реального цессионария и рассчитаться с ним. Кроме того должник будет знать, что он действительно исполнил свои обязательства и закрыл долги, а не стал жертвой мошенничества.

Для первого кредитора

Самый очевидный риск для первого кредитора, что цессионарий не заплатит за переданные права по взысканию долгов. Если в условиях цессии нет специальных оговорок, договор вступает в силу в момент подписания сторонами. Поэтому фактически может произойти ситуация, что должник уже вернул деньги новому кредитору, а тот еще не рассчитался с первоначальным кредитором. При отказе цессионария от расчета за выкупленные долги, цедент вправе подать в суд.

- «Дорогая» сделка может быть признана притворной, если дело дойдет до суда, и в ней усмотрят, к примеру, попытку передаривания.

- «Дешевая» может заинтересовать налоговую службу, как соглашение маскирующее уклонение от налогов.

На самом деле старые долги заемщиков банки и МФО продают по сниженной цене от 5% до 50% от суммы задолженности. Но стоимость может быть и выше указанного диапазона, если с должника есть что брать, или ниже, если задолженность старая и граничит с безнадежной.

Для нового кредитора

Самый существенный риск цессионария – должник не отдаст долги, а деньги цеденту уже будут уплачены на уступку права требования. Банки, МФО и другие кредиторы редко продают долги, которые смогут вернуть самостоятельно. Поэтому цессионариям обычно приходится работать со сложными ситуациями. При этом первоначальный кредитор никаких гарантий возврата не дает. Он получает свои деньги за уступленный долг, а взаимоотношения между бывшим клиентом и новым кредитором не контролирует.

Другой риск нового кредитора – купить пакет долгов, где ошибочно указаны клиенты, которые фактически погасили займы. Такой случается по ошибке, если банк или МФО переуступают коллекторам десятки или сотни старых кредитных договоров. В этом случае новый кредитор вправе обратиться к цеденту за возвратом уплаченной суммы за все недействительные долги.

Цедент может оказаться мошенником и продать пакеты долгов нескольким цессионариям одновременно. В этом случае вернуть деньги по сделке можно будет только в судебном порядке.

Еще один риск цессионария – должник может оспорить цессию и ее признают недействительной. Вернуть такую задолженность скорее всего не получится.

Какие бывают договора цессии

- двусторонние – уступка права требования без участия должника, но с его уведомлением;

- трехсторонние – должник участвует в подписании договора наравне с цессионарием и цедентом.

- между физлицами;

- между юрлицами;

- смешанные.

- с вознаграждением;

- без вознаграждения

- Предмет договора и основание, по которому возникло требование.

- Права и обязанности сторон.

- Ответственность сторон.

- Форма, порядок и срок расчета между сторонами.

- Реквизиты сторон.

- если первоначальный договор был заверен нотариально, цессию придется заверить также;

- если первоначальный договор проходил процедуру государственной регистрации, цессия тоже должна пройти эти процедуру.

Для договоров на кредит или потребительский заем достаточно обычного бумажного договора цессии, составленного по правилам и заверенного сторонами-участницами.

При заключении договора цессии между компаниями, сделка обязательно должна быть платной. Дарение между юрлицами запрещено законодательством РФ.

На каких этапах заключают цессию

- досудебном;

- судебном;

- в процессе исполнительного производства.

На досудебном этапе цедент переуступает долги без попытки взыскать долги через суд. Цессионарий может также пытаться вернуть деньги напрямую у заемщика. Если это не даст результатов, новый кредитор вправе подавать в суд.

Смена кредитора может произойти на стадии судебного разбирательства. Тогда истцом будет выступать цессионарий по договору цессии. В этом случае не начинают новое разбирательство, а продолжают уже начатое. Такая же процедура смены старого кредитора на нового происходит в процессе исполнительного производства.

Оспаривание договора

- были уступлены права на алименты или другие требования связанные с личностью;

- стороны не имели права заключать договор цессии, например, документы подписал сотрудник без полномочий;

- в первоначальном договоре был прописан запрет на переуступку долга;

- долги переданы безвозмездно, при этом сделка заключена между юридическими лицами;

- сделка признана притворной в суде;

- договор заключен под угрозами и это можно доказать документально;

- по другим законодательным причинам.

Договор цессии расторгают по соглашению сторон или по требованию одной из сторон, если такая процедура предусмотрена условиями договора. Во всем остальных случаях договор можно расторгнуть в судебном порядке.

Резюме

Если говорить о цессии простыми словами, можно сказать, что такой договор заключает банк с коллекторским агентством, если видит, что вернуть долги через суд не удастся. Для должника такая переуступка права требования мало что меняет. Для него один кредитор меняется на другого, а сумма долга остается прежней. В уведомлении от бывшего или нынешнего кредитора будут указаны новые реквизиты, куда потребуется платить. Но прощать, списывать или забывать долги никто не будет.

Если у заемщика действительно нет денег и имущества для компенсации долгов, коллекторы могут пойти навстречу и реструктуризируют долг. Например, уменьшат ежемесячную сумму выплат и растянут срок погашения. Но если банк просто не посчитал долг внушительным и не стал уделять поиску клиента слишком много внимания, то коллекторы в этом вопросе окажутся более настойчивыми. Узнайте, как правильно общаться с коллекторами.

Источники информации:

- ГК РФ Статья 382. Основания и порядок перехода прав кредитора к другому лицу.

- ГК РФ Статья 383. Права, которые не могут переходить к другим лицам.

- ГК РФ Статья 384. Объем прав кредитора, переходящих к другому лицу.

- ГК РФ Статья 385. Уведомление должника о переходе права.

- ГК РФ Статья 388. Условия уступки требования.

- ГК РФ Статья 389.1. Права и обязанности цедента и цессионария.

- ГК РФ Статья 390. Ответственность цедента.

- ГК РФ Статья 575. Запрещение дарения.

- Федеральный закон «О потребительском кредите (займе)» от 21.12.2013 N 353-ФЗ (последняя редакция).

- Госреестр юридических лиц, осуществляющих деятельность по возврату просроченной задолженности в качестве основного вида деятельности.

Источник: brobank.ru

К каким рискам может привести договор цессии

Договоры цессии часто используются в налоговом планировании, и споров с ФНС по ним только за 10 месяцев 2022 года более 300.

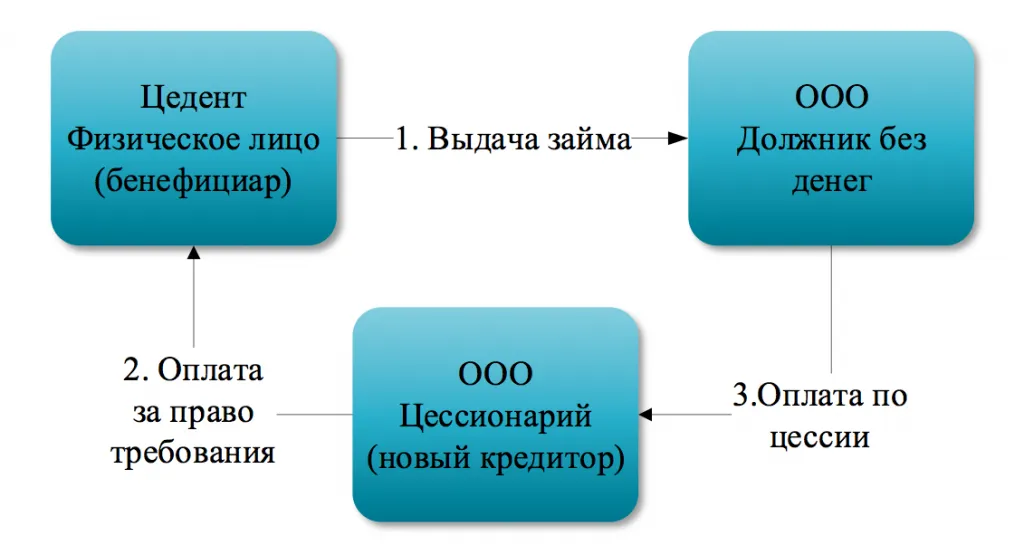

Как работает договор цессии

Должник имеет неисполненное обязательство перед кредитором. Кредитор получает исполнение не от должника, а от цессионария, который в свою очередь получает (или пытается получить) исполнение от должника.

Для чего может понадобиться договор цессии

Чаще всего договор цессии заключают, когда должник не может или отказывается исполнить обязательства перед цедентом или цедент сам является должником цессионария и расплачивается с ним правом требования (взаимозачетом).

Цессия может использоваться и для внутригруппового рефинансирования, когда выплату удобнее совершить с другого юридического лица.

И кончено, цессия – основной способ погашение задолженности перед поставщиками «бумажного» НДС.

Ликвидация поставщика «бумажного» НДС приводит к образованию у должника внереализационного дохода в периоде, в котором внесена записи в ЕГРЮЛ о ликвидации кредитора (п. 18 ст. 250 НК). Причем по любому основанию, в том числе при исключении из ЕГРЮЛ из-за отметки о недостоверности сведений (определение ВС от 01.04.2022 по делу № А60-12169/2021).

Заметим, что ранее Минфин считал иначе: внереализационный доход образуется при истечении срока исковой давности (письмо Минфина от 02.04.2021 № 03-03-06/1/24533).

Так как расплатиться с поставщиком «бумажного» НДС невозможно (либо он ликвидирован, либо не сможет обналичить деньги), с ним заключают договор цессии, что стабильно приводит к возникновению более 300 судебных споров в год. Причем чаще всего спор касается не самой цессии, а нереальности договоров на основании которых образовалась сама задолженность.

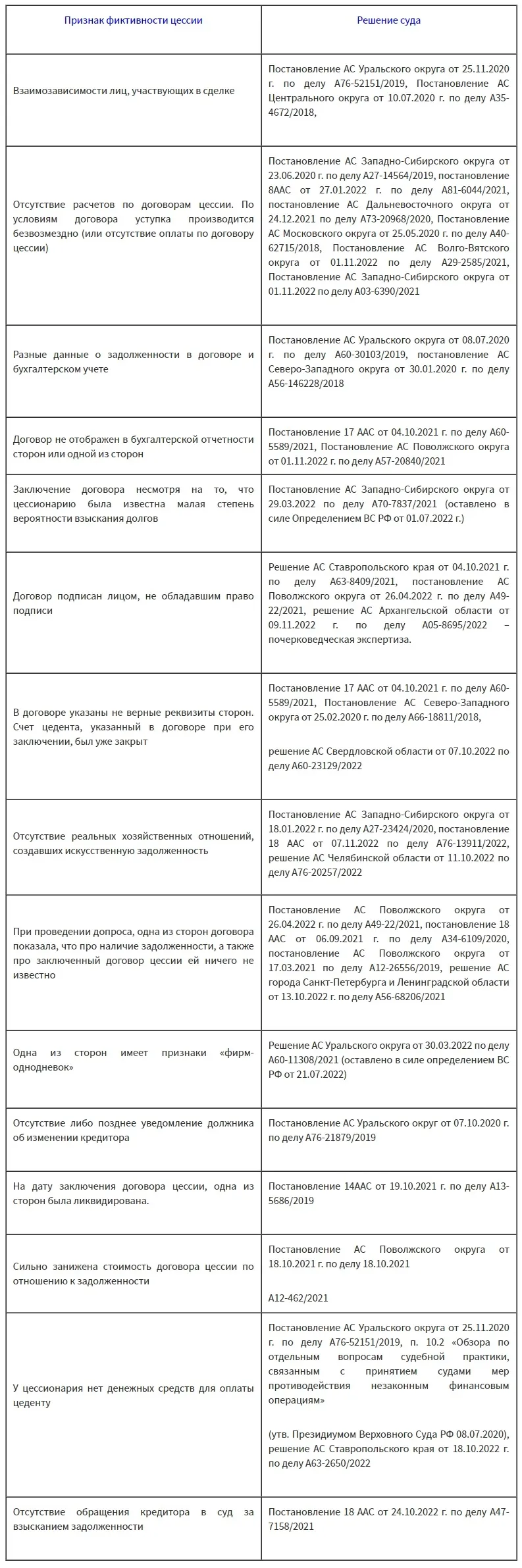

Исходя из практики можно выделить следующие признаки, на основании которых суды признают договоры цессии фиктивными:

Примечательно, что судебная практика в пользу налогоплательщиков не обнаружена по данной категории дел нами.

При заключении договоров цессии с физическими лицами-цедентами (нередко – учредителями должников), оплата за уступку может вноситься наличными денежными средствами в кассу цедента, при этом пробитие чеков не требуется если цена цессии не превышает цену первоначального договора (письмо Минфина от 16.07.2021 № 30-01-15/57180).

Подтверждением оплаты по договору цессии может быть отметка о передачи денег в договоре (постановление АС Поволжского округа от 19.05.2022 по делу № А65-4118/2021) или приходный кассовый ордер.

Любая фиктивность сделок порождает искажения в налоговом учете: у цедента при уступке долга по его стоимости или с дисконтом налог ни НДС, ни налог на прибыль не возникает, но уступка должна быть отражена в декларации по налогу на прибыль – в строках 013 Приложения № 1 к листу 02 и 059 Приложения № 2 к листу 02.

На основании п. 3 ст. 168, пп. 1 п. 3 ст. 169 НК, п. 3 Правил ведения книги продаж, при уступке цедент должен выставить счет-фактуру не позднее пяти календарных дней со дня уступки и зарегистрировать его в книге продаж, даже если НДС с уступки равен нулю. При оформлении цессии задними числами, ликвидированный цедент данную обязанность исполнить не может.

Ни цессионарий, ни должник не могут отвечать за бухгалтерский и налоговый учет цедента, цессионарию-физическому лицу вообще не нужен счет-фактура от первоначального кредитора, между тем, неотражение у цедента цессии является одним из доказательств ее фиктивности.

В соответствии с п. 1 ст. 210 НК у цессионария-физического лица при погашении ему задолженности, при определении налоговой базы учитываются все доходы, полученные им как в денежной, так и в натуральной формах или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК.

Согласно письму Минфина от 03.03.2021 № 03-04-07/15031, в соответствии с принципом, установленным ст. 41 НК, доходом признается экономическая выгода. В то же время положений, предусматривающих уменьшение суммы выплаты, право требования на которую перешло физическому лицу по договору цессии, на сумму расходов, понесенных указанным физическим лицом на приобретение такого права, главой 23 «Налог на доходы физических лиц» НК РФ не предусмотрено.

Между тем, в соответствии с постановлением Президиума Верховного Суда от 22 июля 2015 № 8-ПВ15 и определением Конституционного суда от 27.10.2015 № 2539-О, доход для целей обложения НДФЛ в случае исполнения обязательства должником перед лицом, которое приобрело право требования к такому должнику, возникнет, если размер расходов на приобретение права требования будет меньше, чем размер исполненного обязательства, и составит разницу соответствующих сумм.

Организация-должник при выплате цессионарию-физическому лицу долга, обязана удержать НДФЛ (п. 1 ст. 226 НК).

Для получения вычета по НДФЛ, цессионарий-физическое лицо должно подать декларацию по форме 3-НДФЛ, что приведет к проведению камеральной налоговой проверки (п. 1 ст. 88 НК). Цессионарий должен предоставить документальное подтверждение расходов по договору цессии, включая договор, акт приема-передачи документации, приходно-кассовый ордер.

- #судебная практика

- #договор цессии

- #Комплаенс Решения

Источник: www.klerk.ru