Несмотря на очевидность сценария, именно в 2022 году он обрел новую популярность. По нашим данным, в сентябре объем наличных средств на руках у населения и бизнеса составил рекордные 14,2 трлн рублей — это самый высокий показатель с 2015 года.

Но бизнес этому не рад — покупка за наличные увеличивает среднее время расчета на кассе, что может быть критично в часы пиковой нагрузки.

Пластиковая банковская карта

С апреля по июнь россияне оплатили покупки банковскими картами 13,4 млрд раз. Такой способ позволяет покупателям не привязываться к сумме в кармане.

Человек с пластиковой картой готов больше тратить и чаще совершать эмоциональные покупки.

Но это не самый удобный способ оплаты для покупателей. Много лет люди платили «телефоном», и при смене сценария оплаты они испытывают дискомфорт.

Банковскую карту нужно

- достать,

- приложить к терминалу,

- убрать.

В это время кто-то может подсмотреть платежные данные или вовсе украсть карту.

Итоговый ролик: Объединенный ПЛАС-Форум «Платежный бизнес и денежное обращение», 7-8 сентября, 2022

Бывает, что покупатели забывают карту, и потом вынуждены уйти без покупок. Поэтому бизнес ищет дополнительные способы, как удержать клиента, сделать покупку для него комфортной, а для себя — выгодной.

Оплата по QR-коду через СБП

Предприниматели стали чаще выбирать альтернативные способы приема платежей.

Популярность куайринга оплаты по QR-коду увеличилась после того, как государство стало возмещать бизнесу комиссию за прием платежей через СБП систему быстрых платежей . Максимальная комиссия составит 0,7% от общей суммы транзакции. Это в три-пять раз меньше комиссии за эквайринг.

Куайринг — гибкий инструмент. Статичный QR-код может использовать малый бизнес с небольшим набором товаров и услуг:

- зашить в него стоимость и разместить прямо на ценнике.

- использовать его без цены — взвесить товар, рассчитать стоимость, а покупатель сам введет сумму перед оплатой в мобильном приложении банка.

Самый распространенный QR-код — динамический. Он подходит для бизнесов с большими ассортиментом и трафиком. QR-код автоматически выводится на POS-терминале и уже содержит реквизиты получателя и сумму транзакции. По такому QR-коду можно оплатить заказ и в интернет-магазине, и в мессенджере (по платежной ссылке).

По нашим данным, количество операций с помощью куайринга с начала 2022 года увеличилось почти в 30 раз. Россияне стали чаще оплачивать по этому сценарию покупки на крупные суммы.

Если грамотно выстраивать работу с клиентами, они будут выбирать оплату по QR-коду еще чаще.

Будьте готовы объяснить клиентам, что им нужно сделать для оплаты покупок:

- отсканировать QR-код камерой своего смартфона, после чего автоматически откроется мобильное приложение банка. Если у клиента несколько банков — откроется список банков на выбор.

- далее необходимо подтвердить платеж в мобильном приложении банка. Оплата пройдет мгновенно, и деньги со счета покупателя автоматически поступят на счет продавца.

RB.RU готовит большое обновление — и мы хотим учесть пожелания и интересы вас, наших читателей. Если вы готовы поделиться своим мнением об RB.RU, переходите по ссылке, чтобы заполнить короткую анкету.

Принцип бизнеса платёжных аппаратов

Часто бизнес использует куайринг, чтобы:

Клиентам привычно платить телефоном, а если они забыли карту, то все равно не уйдут без покупки. Это повышает лояльность.

Например, финтес-клуб принимает оплату за разовые посещения картой через торговый терминал, а за абонементы — по QR-коду. Так получается экономить на комиссии — на больших чеках она особенно чувствуется — и оценить эффективность направления абонементов отдельно от разовых занятий.

Оплата по NFC через СБП

В этом сценарии пользователи бесконтактно оплачивают товары через СБП — касанием смартфона, как привыкли.

- Оплатить можно в пару кликов: продавец вводит сумму в платежном приложении, покупатель подносит телефон к смартфону продавца, на экране появляется список банков для оплаты.

- Дальше покупателю нужно выбрать свой банк и подтвердить платеж в мобильном приложении. Оплата покупки по NFC доступна владельцам телефонов и на Android, и на iOS без установки дополнительных приложений.

Еще один способ бесконтактной оплаты — разместить классическую NFC-метку в виде наклейки с кассовой платежной ссылкой СБП.

Помимо удобства и привычности сценария сохранятся и классические преимущества куайринга:

- комиссия за обработку платежей ниже,

- деньги сразу попадают на счет продавца.

Цифровая карта на платежной системе МИР

Платежная система МИР — самая популярная платежная система в России после ухода международных Visa и Mastercard. Благодаря цифровым картам на ПС МИР у россиян появился еще один способ платить «телефоном».

Однако этот сценарий доступен только владельцам телефонов Samsung (с собственным платежным сервисом Samsung Pay) и других устройств на базе ОС Android (для них доступен сервис Mir Pay).

Платить телефоном за товары и услуги можно в платежных терминалах, которые поддерживают технологии NFC и принимают карты МИР.

В перспективе разрабатывается технология, позволяющая платить устройствами без поддержки Samsung Pay или Mir Pay. Планируется, что клиент будет генерировать одноразовый QR-код в своем мобильном банке, затем его отсканирует кассир и спишет деньги за товар.

При этом воспользоваться новым сервисом и оплачивать покупки без карты смогут и владельцы Apple.

Индивидуальные платежные решения

Предприниматели часто решают нестандартные задачи по приему платежей.

Для этого есть направление BaaS banking-as-a-service — «банк как сервис» . Оно позволяет бизнесу встраивать готовые платежные решения банка в свою IT-инфраструктуру с помощью Открытого API.

Например, можно встроить оплату по QR-коду в свои кассовые решения: вывести на экран монитора, на терминал самообслуживания или на квитанцию для оплаты.

Внедрение как готовых, так и индивидуальных решений, по нашему опыту, занимает один-три рабочих дня. Это помогает бизнесу быстро реагировать на изменения рынка.

Фото на обложке: Shutterstock / Hananeko_Studio

Источник: rb.ru

Банковские платежные агенты. Из агентов в конкуренты?

Алия Юсупова, руководитель Комитета по правовым вопросам Ассоциации «Финансовые инновации», ведущий эксперт Центра цифровой экономики и финансовых инноваций МГИМО и ведущая нашей рубрики «Законодательство», рассматривает предпосылки и перспективы создания в России института самостоятельных небанковских поставщиков платежных услуг, просматривающиеся из анализа «Стратегии развития национальной платежной системы на 2021–2023 годы».

Текущая конструкция российского платежного законодательства позволяет осуществлять отдельные банковские операции без лицензии кредитной организации. Сейчас эти операции могут выполнять банковские платежные агенты (БПА). Список операций, доступных БПА, содержится в статье 14 Федерального закона «О национальной платежной системе».

На сегодняшний день у БПА нет специальной правоспособности, то есть они не могут действовать от своего имени и самостоятельно отвечать перед регулятором — все операции производятся от имени банка и на основании его лицензии. Таким образом, у банков возникают риски взаимодействия со структурой, которая может оказаться недобросовестным партнером. Именно поэтому они осуществляют предусмотренный регулятором контроль деятельности банковских платежных агентов.

Очевидно, что реализация таких контрольных мероприятий требует выделения специального ресурса. С одной стороны, такой контроль банков за действиями БПА обеспечивает безопасность операций, совершаемых БПА, с другой — он тормозит развитие отрасли.

Дело в том, что БПА, как правило, представляют собой высокотехнологичные компании, однако в текущей парадигме они не могут целиком раскрыть свой потенциал, так как за их деятельность отвечают банки, по понятным причинам отнюдь не стремящиеся хоть в какой-то мере рисковать своей лицензией.

Кроме того, наличие или отсутствие БПА не снижает напряжения на рынке банковских услуг, ведь самостоятельным субъектом конкуренции БПА не являются.

Действия БПА от имени и по правилам банков, заключение договоров на определенных банками условиях лишают платежный бизнес соответствующих преимуществ от сотрудничества с более гибкими и продвинутыми структурами финтеха.

Таким образом, развитие платежной отрасли в направлении расширения института БПА не только не решает ее текущие проблемы, связанные с отсутствием развитой конкуренции, но и усугубляет их, усиливая зарегулированность финтеха по банковским правилам и сводя на нет все преимущества взаимодействия банков с такого рода компаниями.

В этой связи оправданной представляется позиция Банка России, включившего в «Стратегию развития национальной платежной системы на 2021‑2023 годы» задачу по созданию института самостоятельных небанковских поставщиков платежных услуг.

Согласно данному документу, Банком России будут определены критерии и процедуры допуска таких организаций на рынок, порядок их деятельности, системы сбора информации и проведения риск-ориентированного надзора за их функционированием.

Таким образом, небанковские организации, выполняющие сегодня функции БПА, будут выведены за периметр банковской системы и станут самостоятельным объектом регулирования со стороны Банка России. И следовательно, они смогут сами нести предусмотренную для них законом ответственность, в том числе перед регулятором, и вступать во взаимодействие с банками в качестве равноправного партнера.

Это, без сомнений, изменит правила партнерства банков и иных поставщиков платежных услуг, снизив риски на стороне кредитных организаций. Новые правила смогут не только количественно (новые клиенты, расширение каналов обслуживания), но и качественно улучшить платежный бизнес, привнеся в него новые технологии и гибкие решения, что, вероятно, окажет позитивное влияние как на банковские технологии, так и на дальнейшее развитие банковской системы в целом.

Итак, ждем соответствующих изменений в законодательство в рамках реализации заявленных ЦБ планов развития института небанковских поставщиков платежных услуг!

Источник: plusworld.ru

Прием платежей на сайте: как выбрать платежный агрегатор для интернет-магазина

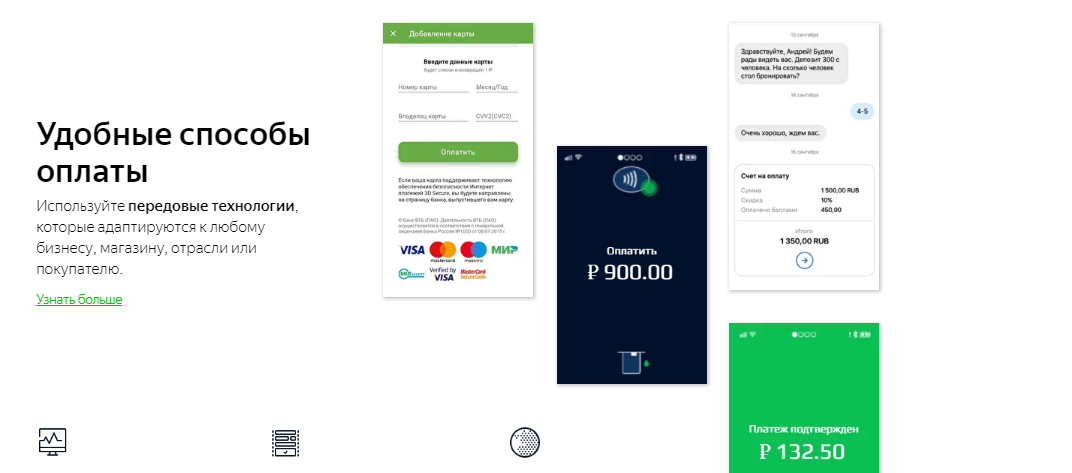

Чтобы оплатить покупку онлайн, пользователю нужно ввести личные данные и подтвердить действие. Задача владельца сайта – обеспечить скорость и безопасность операции. На помощь приходят платежные агрегаторы. В этой статье расскажем, что такое платежный агрегатор, каковы его особенности и как выбрать лучший вариант для бизнеса.

Оптимизируйте маркетинг и увеличивайте продажи вместе с Calltouch

Что такое агрегатор платежей

Агрегатор платежей – это система, которая позволяет организовать перевод средств покупателя на счет владельца бизнеса. Его работа основывается на платежном шлюзе, с помощью которого можно получить средства из разных источников (например, банковских карт, электронных кошельков). От функциональности шлюза зависит количество вариантов оплаты товара или услуги.

Безопасность работы шлюза обеспечивают защищенные протоколы: они исключают риск передачи информации о проходящей транзакции третьим лицам. Владельцы интернет-магазинов нередко замечают, что сделка «срывается» на этапе оплаты заказа. Причина: неудобный для покупателя способ перевода средств. Анализируйте предпочтения клиентов с помощью Calltouch Predict – это технология, которая помогает получить расшифровку телефонных разговоров с клиентами. Используйте поиск по ключевым словам и делайте выводы для улучшения сайта и оптимизации воронки продаж.

Технология

речевой аналитики

Calltouch Predict

- Автотегирование звонков

- Текстовая расшифровка записей разговоров

Чем отличается от банковского интернет-эквайринга

Интернет-эквайринг позволяет покупателям оплачивать товар или услугу безналичным расчетом. Он подходит для держателей банковских карт (их виртуальных вариантов). Агрегатор платежей обладает большим функционалом: предусматривает использование и банковских карт, и электронных кошельков, возможность оплаты покупки наличными, наложенным платежом, через терминал, баланс телефона.

Принцип работы платежного агрегатора

Агрегатор обеспечивает безопасность приема платежей на сайте и упрощает процесс передачи денежных средств. С его помощью происходят подключения технического и юридического характера, за счет чего формируется единое окно платежей.

Как работает система:

- Клиент оформляет покупку в интернет-магазине и переходит на страницу оплаты.

- Выбирает способ оплаты и вводит данные.

- Агрегатор платежей проверяет степень безопасности операции, после чего происходит транзакция.

- После совершения оплаты клиент переходит снова на сайт интернет-магазина, а сервер сайта получает информацию о совершении транзакции.

Оплата занимает 1-2 минуты с учетом необходимости заполнения данных.

Преимущества и недостатки

К преимуществам агрегаторов можно отнести:

- Выбор вариантов оплаты: принятие платежей с электронных кошельков, счета мобильного телефона, банкомата.

- Быстрое подключение (происходит за 1-2 дня);

- Легкость интеграции с онлайн-кассами.

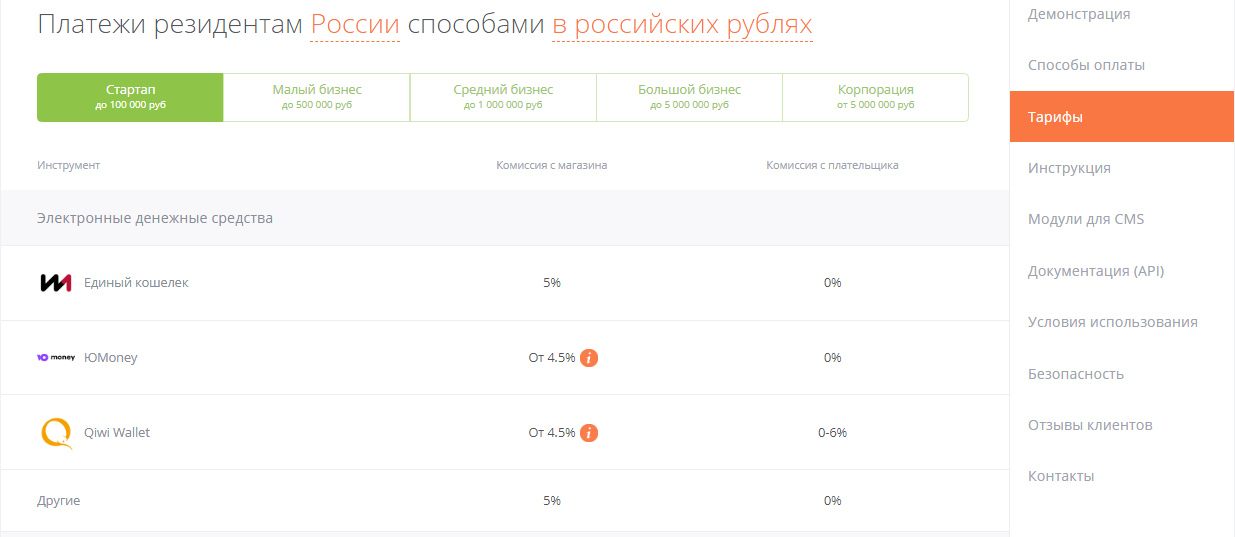

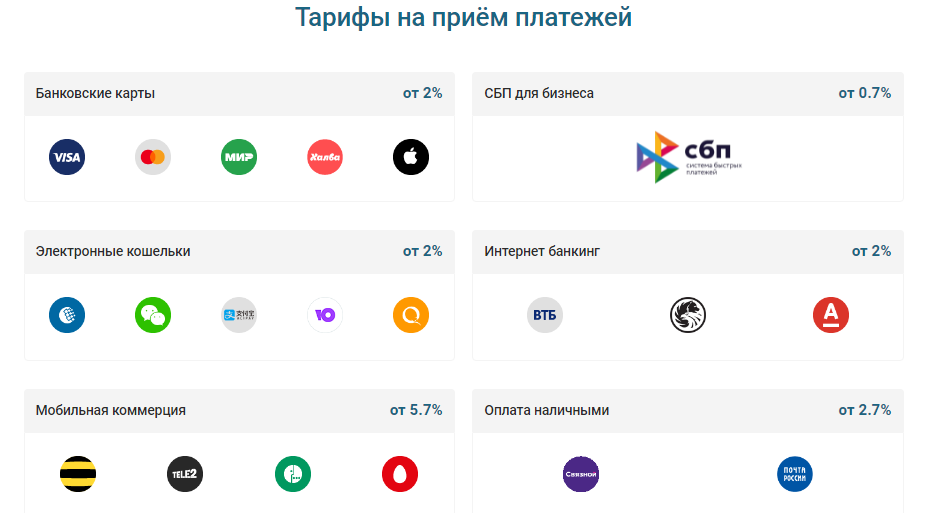

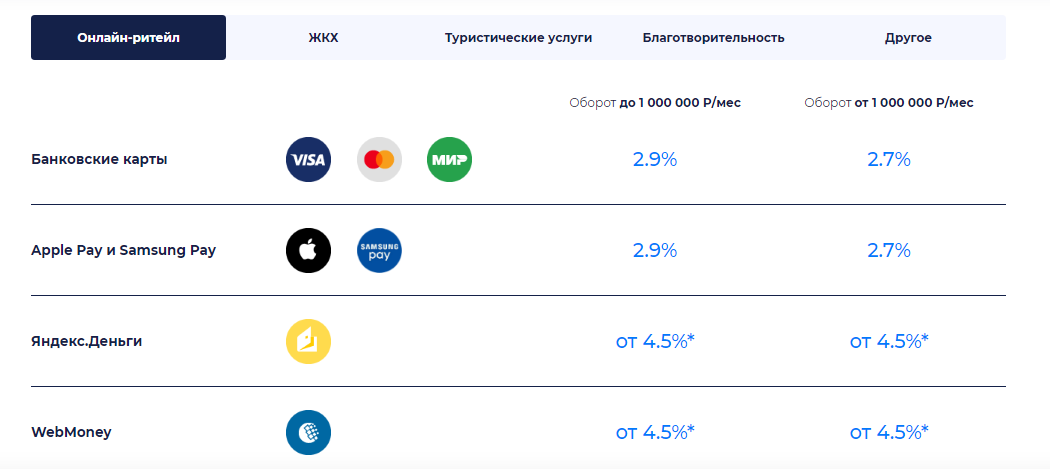

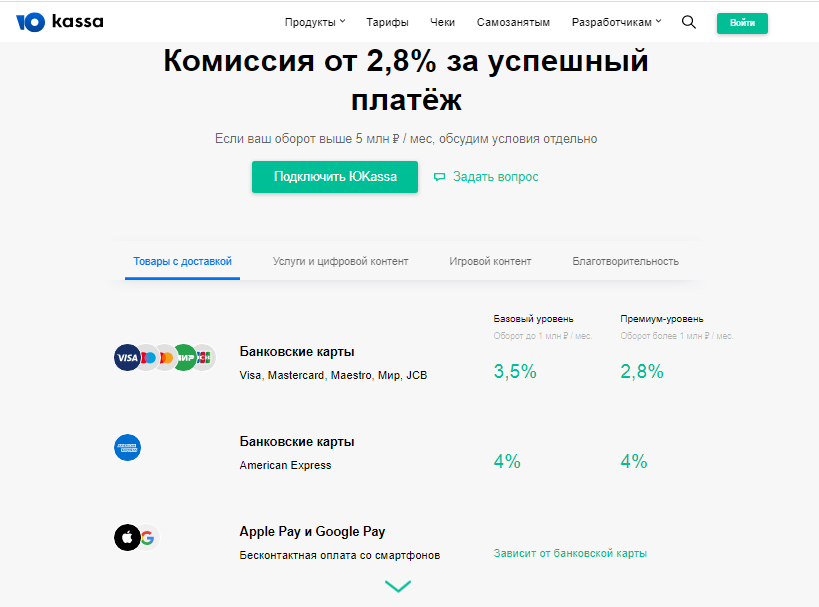

- Большой процент комиссии, который взимается с владельца интернет-магазина (в зависимости от способа оплаты составляет 2,8-20%).

- Не каждая платежная система подходит физическим лицам и самозанятым, некоторые работают исключительно с юридическими лицами.

Бизнес

Как использовать корпоративную карту — подробный гайд

Как использовать корпоративную карту — подробный гайд

Какому бизнесу подойдет платежный агрегатор

Выбор платежной системы зависит от запросов бизнеса и его масштабов. Чаще всего платежные агрегаторы подключают интернет-магазины, компании B2C в области услуг.

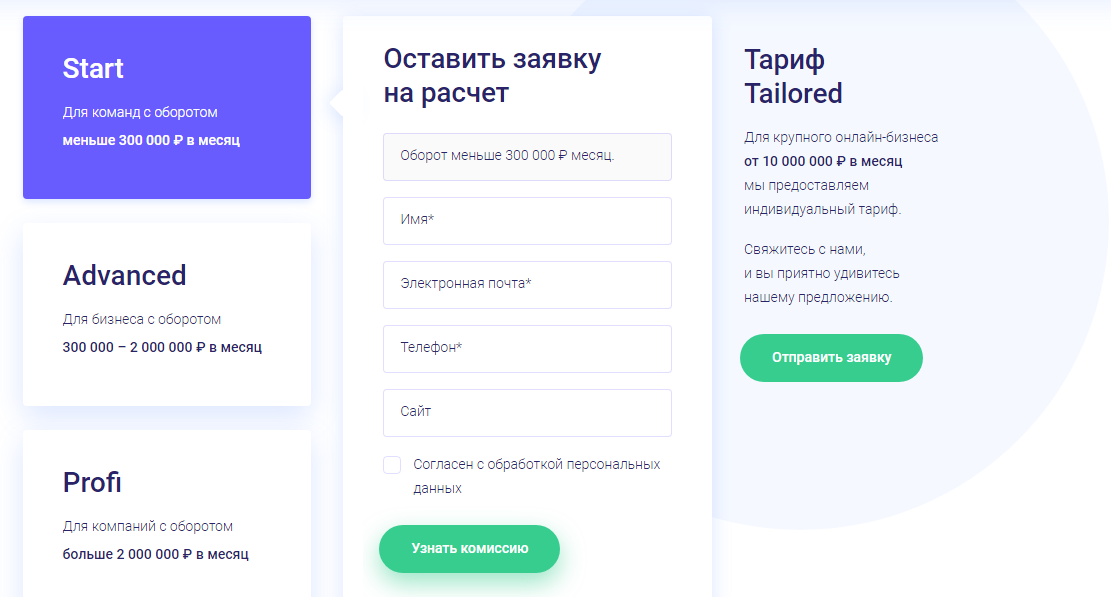

Как выбрать платежный агрегатор для сайта

Несмотря на многообразие вариантов, агрегаторы платежей имеют ряд общих характеристик:

- действующая комиссия;

- возможность сохранения карты;

- интеграция с сайтом;

- несколько способов приема платежей;

- возможность подключения автоплатежей;

- персонализированная страница оплаты;

- оплата счета по QR-коду;

- работа с нерезидентами.

Чтобы выбрать агрегатор для сайта, обратите внимание на:

- длительность работы агрегатора на рынке платежных услуг;

- стоимость услуг агрегатора и комиссионный процент;

- наличие услуги холдирования – отложенной оплаты, позволяющей замораживать денежные средства на счету клиента;

- оперативность технической поддержки и график работы.

Обзор лучших агрегаторов онлайн-платежей и платежных систем

Рынок предлагает много вариантов платежных агрегаторов. Рассмотрим популярные системы.

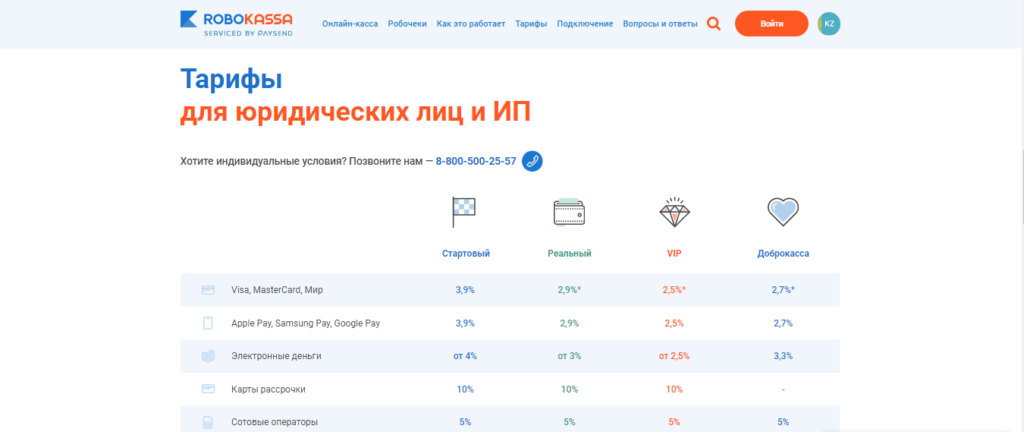

RoboKassa

RoboKassa – это универсальная международная система. Она работает с 2002 года, количество ее пользователей превышает 3 млн человек. Клиенты RoboKassa могут не использовать ККТ – система сама отправляет чеки об оплате. Услугами компании могут пользоваться физические и юридические лица, самозанятые и ИП. Агрегатор принимает деньги с электронных кошельков, банковских карт и карт рассрочки.

Преимущество системы: покупатель может оплатить покупки с переводом средств с баланса телефона.

PayOnline

Платежная система принимает оплату через:

- банковские карты;

- Apple Pay;

- онлайн-кредиты;

- WebMoney;

- QIWI.

PayOnline отличается функциями платежа в один клик и холдирования средств без списания. Система предлагает адаптивную платежную форму и круглосуточную работу технической поддержки.

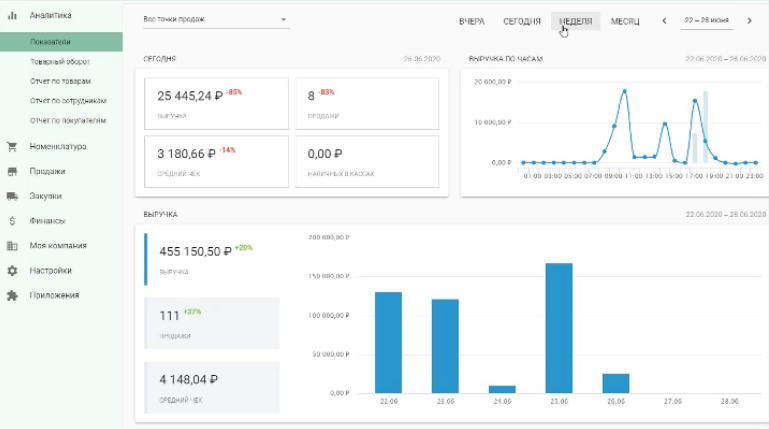

EKAM

Платежный агрегатор, с помощью которого можно контролировать кассовое обслуживание, проводить учет товаров и работать с программой лояльности. Главное отличие ЕКАМ — это единственная система, которая не взимает комиссию при переводе денежных средств. Действует тариф на контрольно-кассовое обслуживание: он зависит от числа сайтов, моделей кассовых аппаратов, подключения дополнительных услуг (например, регистрации в ФНС). ЕКАМ интегрируется с InSales, 1С-Битрикс. Присутствует возможность отправить запрос на интеграцию с прочими платформами.

RBK Money

Агрегатор подходит для юридических лиц и индивидуальных предпринимателей. Присутствует адаптивная система тарификации с индивидуальными ставками. Техническая поддержка работает круглосуточно. RBK Money принимает электронные деньги и оффлайн оплату. Основные особенности системы:

- детальная статистика платежей;

- мультивалютность;

- возможность возврата средств;

- кастомизация страницы оплаты.

WalletOne

Подключить платежную систему WalletOne могут физические и юридические лица, в том числе, нерезиденты. Для владельцев интернет-магазинов действует круглосуточная служба поддержки. Возможна кастомизация по API. Особенности системы:

- интеграция оплаты и доставки;

- отправка счетов из личного кабинета на электронную почту или номер;

- мультивалютность кассы;

- возможность размещения рекламных баннеров в интерфейсе кошелька клиента.

PayMaster

Работает исключительно для юридических лиц. Служба поддержки отвечает на заявки покупателей круглосуточно, на запросы собственников бизнеса – в рабочее время. Можно менять фон и устанавливать собственный логотип на страницы платежа. Особенности PayMaster заключаются в:

- наличии наложенного платежа;

- возможностях обеспечения маркетингового продвижения, в том числе, организации е-mail рассылки ;

- анализе конверсий на основе статистики.

Используйте возможности платежного агрегатора в комплексе со сквозной аналитикой E-commerce от Calltouch. С помощью платформы вы сможете контролировать процесс оплаты товаров в онлайн-магазине, анализировать спрос на разные категории и планировать рекламу с учетом спроса потребителей.

Аналитика для интернет-магазина

- Отслеживайте корзины, звонки, заявки и продажи с них с привязкой к источнику

- Постройте воронку продаж и оптимизируйте маркетинг

NetPay

Подключить агрегатор могут только юридические лица. Тарифы формируются индивидуально, исходя из особенностей бизнеса. Техническая поддержка работает круглосуточно в формате чата. Основные особенности: бесплатная помощь технических специалистов в момент подключения системы, формирование счетов и их отправка для покупателей на электронную почту.

ЮКасса

Более функциональная платформа, которая работает с резидентами и нерезидентами, предлагает большой выбор платежных решений: банковские карты, ApplePay, GooglePay, электронные деньги, наличные. Основная «фишка» системы – предоставление готовых решений для интеграции в интернет-магазин или на сайт, кастомизация для страницы оплаты.

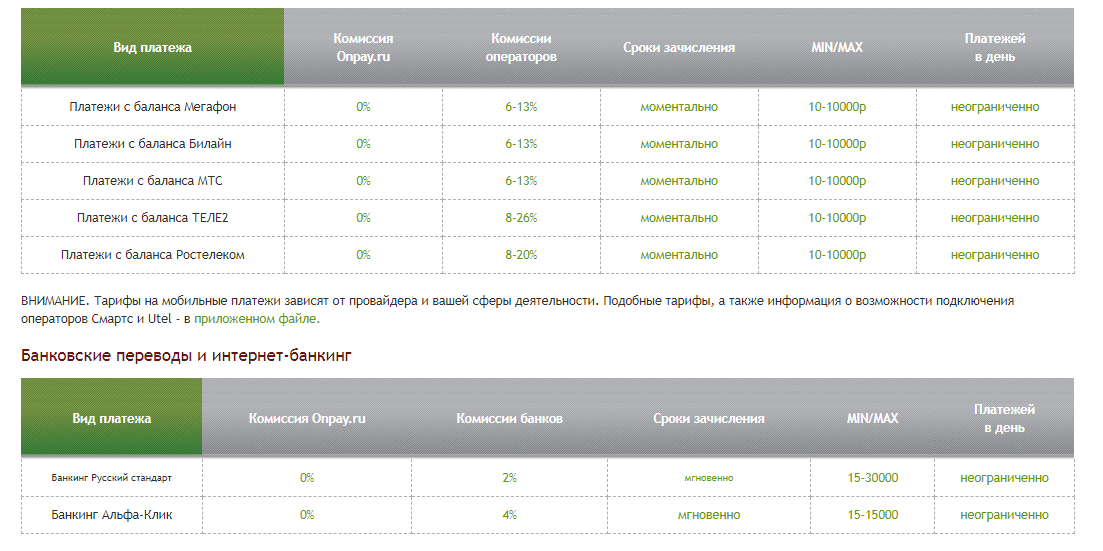

OnPay

Этот вариант подходит владельцам больших интернет-магазинов и начинающим предпринимателям, физическим и юридическим лицам. Интеграция OnPay с сайтом не вызывает трудностей. Принимать платежи с электронных кошельков, терминалов, банков, системы денежных переводов Contact можно сразу после активации агрегатора.

Chronopay

Международная система специализируется на обработке денежных средств, которые поступают в качестве оплаты за товары и услуги с банковских карт и электронных кошельков (WebMoney и QIWI). Ее особенности: интеграция с различными CMS-системами, круглосуточная техническая поддержка, быстрое подключение. Тарифы зависят от выручки за месяц.

Бизнес

PWA-приложения: что это такое, зачем нужны бизнесу

PWA-приложения: что это такое, зачем нужны бизнесу

Payler

Эта платежная система отличается простым подключением, оперативной обработкой платежей, круглосуточной работой технической поддержки. Владельцы сайтов получают статистические и аналитические данные по оформляемым платежам. Payler работает в качестве компании-посредника, из-за чего в момент подключения заключается несколько договоров. Например, при приеме оплаты с банковских карт, формируется один договор с самой системой, другой – с выбранным банком. Присутствуют платные услуги по защите от мошеннических действий.

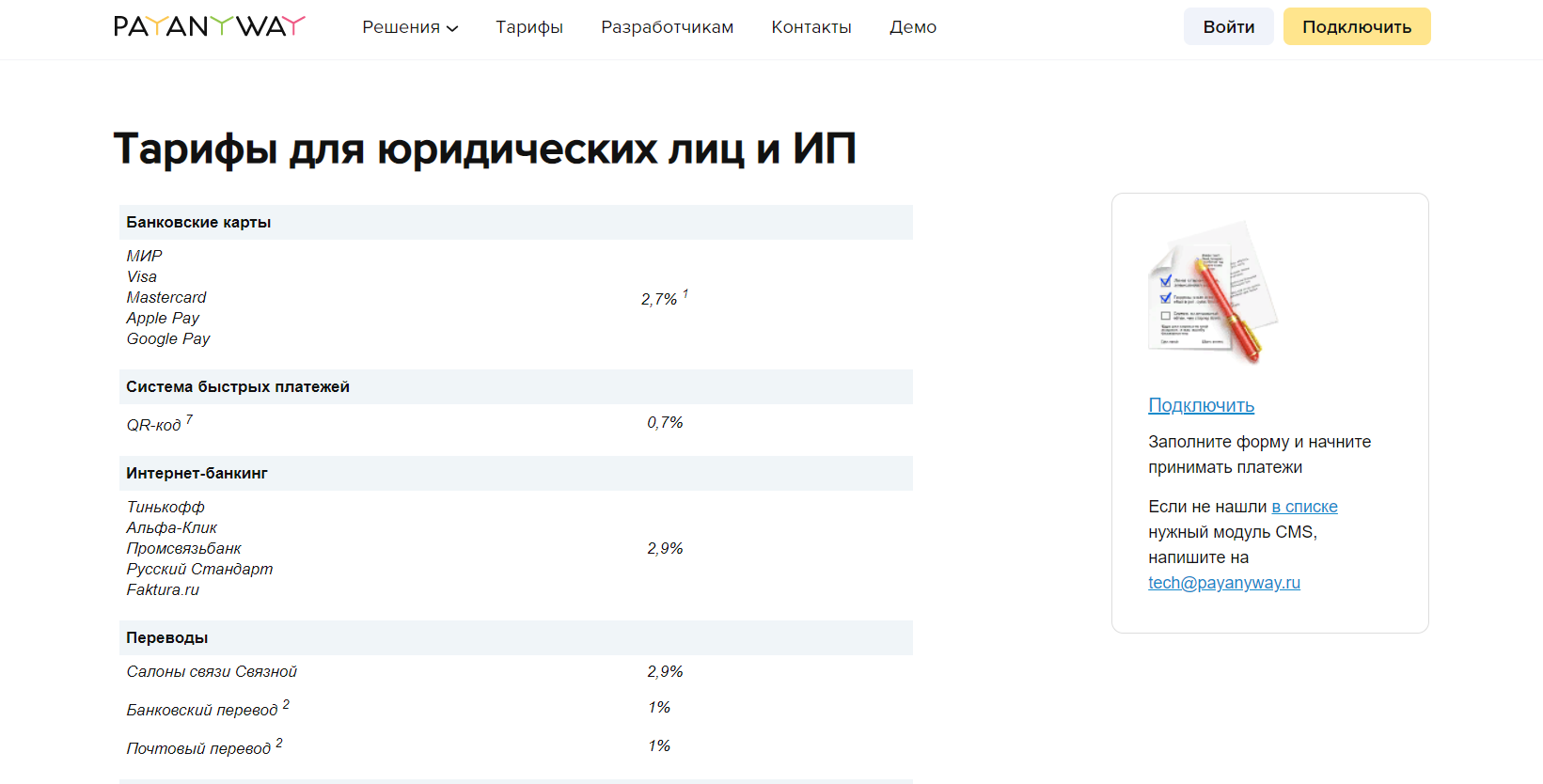

PayAnyWay

Сервис работает для ИП и юридических лиц. PayAnyWay принимает больше 20 вариантов оплаты, например, банковские карты, онлайн-банкинг, электронные кошельки, салоны связи, SMS-платежи. Система заточена под формат e-commerce. Она позволяет принимать денежные средства на сайте, в социальных сетях, на маркетплейсах и в мобильных приложениях.

ArsenalPay

С помощью сервиса ArsenalPay можно принимать оплату с банковских карт, электронных кошельков и баланса телефона. Основная функция агрегатора – автоплатеж. ArsenalPay быстро интегрируется в работу сайта, предусматривает возможность кастомизации формы оплаты под фирменный стиль компании.

PayU

Работать с PayU могут юридические лица и ИП, в том числе, нерезиденты. Техническая поддержка для плательщиков действует круглосуточно. Вся комиссия при работе взимается с мерчанта. Действует программа по защите покупателей, двухэтапная авторизация средств (холдирование при заказе и списание после подтверждения), двуязычная служба поддержки (русский и английский).

Выводы

Для организации законной и удобной работы с клиентами владельцам интернет-магазинов и компаний В2С нужно подключить агрегаторы платежей. Рынок предлагает много вариантов систем, которые отличаются размером комиссии, способами приема платежей и возможностью работы с нерезидентами и резидентами, юридическими лицами и ИП. Платежный агрегатор должен отвечать запросам бизнеса и быть удобным для клиентов компании.

Источник: www.calltouch.ru