Как изменился российский рынок e-commerce после пандемии, какие прогнозы можно дать на ближайшие пять лет, что двигает рынок вперед и как поменялась структура электронной коммерции — рассказали в статье.

Последнее обновление: 22 февраля 2023 года

Время прочтения: 16 минут

О чем статья?

- Анализ рынка e-commerce в России.

- Драйверы роста рынка e-commerce.

- Анализ сегмента маркетплейсов в e-commerce.

- Анализ сегмента e-grocery в e-commerce.

- Логистика онлайн-торговли.

- Экосистема электронной коммерции: исследование Data Insight.

Для кого эта статья?

- Для аналитиков.

- Для маркетологов.

- Для руководителей.

Материал подготовлен на основе выступления Надежды Виноградовой, аналитика Data Insight, в рамках конференции Optimization-2021. Видеозапись выступления можно купить по ссылке, скачать презентацию доклада — здесь.

Влияние пандемии на российский рынок e-commerce

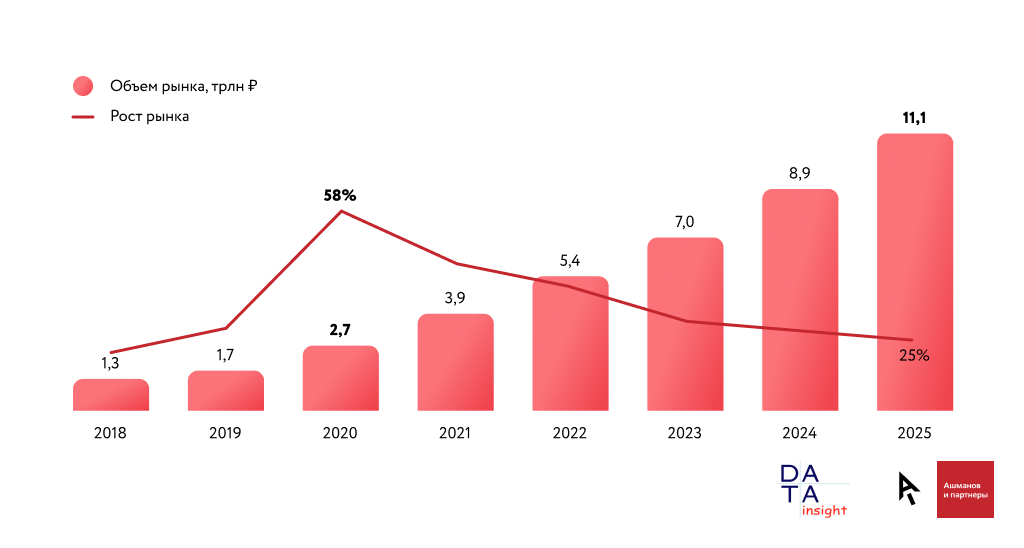

Пандемия перевернула не только наше представление о работе, покупках или отдыхе, но и прогнозы относительно рынка e-commerce, вычисленные до 2020 года. Можно с уверенностью сказать, что все представления и исследования о развитии рынка электронной коммерции, сделанные до пандемии, больше не актуальны и абсолютно не соответствуют действительности. Например, отчеты Data Insight по итогам 2020 года говорят, что российский рынок e-commerce совершил в период пандемии самый сильный скачок на международном рынке и показал рост до 58%, чего до событий карантина не мог предсказать никто — не было оснований.

Агентство Data Insight подготовило актуальное исследование российского рынка электронной торговли и прогнозы его развития на основе динамики в пандемию и последующих изменений структуры рынка. О том, что поменялось в e-commerce в России и чего ожидать в планах на пять лет — рассказали в статье.

E-commerce в России: анализ и прогнозы на пять лет

К 2025 году рынок вырастет в 4 раза

Как мы уже говорили, в 2020 году на фоне пандемии наблюдался сильный рывок на российском рынке электронной коммерции — рост до 58%, что составляет 2,7 трлн рублей, на 1 трлн рублей больше, чем в 2019 году. Сказалась пандемия, удаленная работа, запрет на работу многих торговых и развлекательных пространств, а также общий страх новой неизвестной болезни, высокий уровень стресса от нового формата жизни. Пользователи покупали онлайн не только из-за отсутствия альтернативных каналов покупок, но и от потребности порадовать себя, получить положительные эмоции.

Отсутствие возможности покупок в привычном офлайне вынудило покупателей выйти в Сеть и многие пользователи открыли для себя формат электронной коммерции — прирост новых покупателей в онлайне в 2020 году составил 10 млн человек.

Прогнозы с учетом новых данных и нового пандемического опыта говорят о том, что к 2025 году рынок e-commerce в России вырастет в 4 раза и достигнет 11,1 трлн рублей.

О чем это говорит? Пользователи оценили удобство онлайн-покупок и продолжают пользоваться интернет-магазинами даже после снятия ограничений на офлайн-торговлю. Кроме того, в случае нового локдауна пользователи готовы оперативно вернуться в онлайн.

Что это значит для бизнеса? Офлайн-торговля все еще пользуется спросом, хотя и в меньшей степени, чем раньше. Поэтому полностью отказываться от офлайн-ритейла не стоит, а вот дополнить бизнес хорошо развитой системой онлайн-продаж — необходимо. Магазины, которые еще во время пандемии увидели потенциал в электронной коммерции и развивали это направление, практически не просели в доходах тогда и наращивают обороты сейчас.

Драйверы роста: что толкает e-commerce вперед?

Основные драйверы роста рынка согласно исследованию — заказы продуктов питания (ниша e-grocery) и заказы из маркетплейсов. Важно отметить соотношение количества заказов к объему продаж:

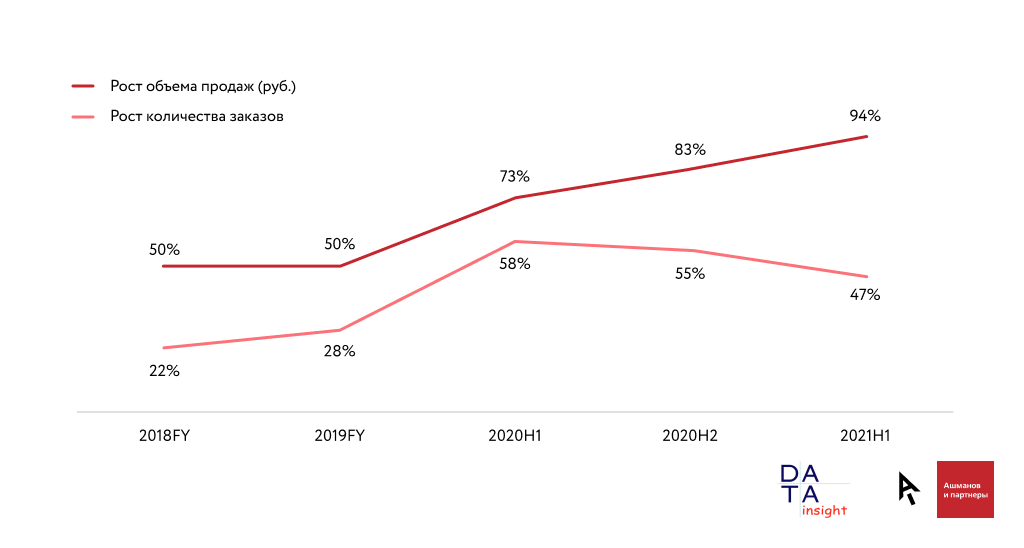

- Количество заказов стремительно растет с 2018 года (50%). На начало 2020 года показатель вырос до 73%, а через год уже был 94%. То есть в 2021 году количество заказов выросло почти в два раза относительно 2018 года.

- А вот объемы продаж не отличаются стабильностью. В первом полугодии 2020-го можно наблюдать скачок до 58%, связанный с началом пандемии и закрытием торговых пространств, а затем — постепенное снижение объема продаж в начале 2021 года.

О чем это говорит? Покупатели тратят меньше денег и больше заказывают. То есть предпочитают делать заказы чаще, но на меньшую сумму и меньшего объема товаров.

Что это значит для бизнеса? На данный момент в приоритете у покупателей — небольшие и недорогие товары первой необходимости (e-grocery), а также покупки на маркетплейсах.

Почему пользователи стали чаще заказывать онлайн?

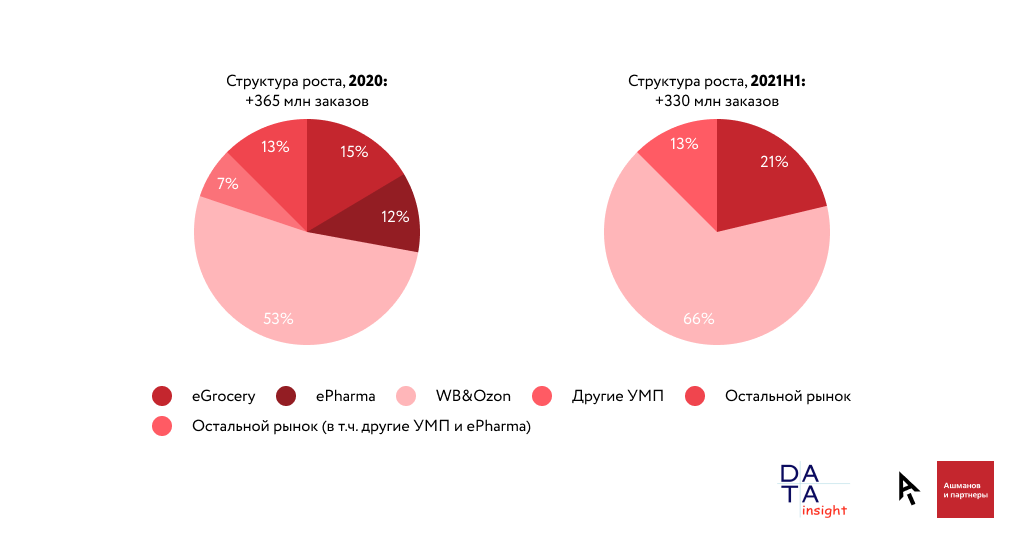

Стремительный рост количества заказов обусловлен таким же стремительным развитием маркетплейсов. По данным исследования, уже в 2020 году доля маркетплейсов (WildBerries, OZON, Яндекс.Маркет и Aliexpress) в структуре заказов составляла 60%. На 2021 год только WildBerries и OZON, не считая остальных сервисов, занимают долю в 66% рынка. Популярность E-grocery тоже влияет на структуру рынка: в 2020 году доля этого сегмента составляла 15%, в 2021 году занимает уже 21%.

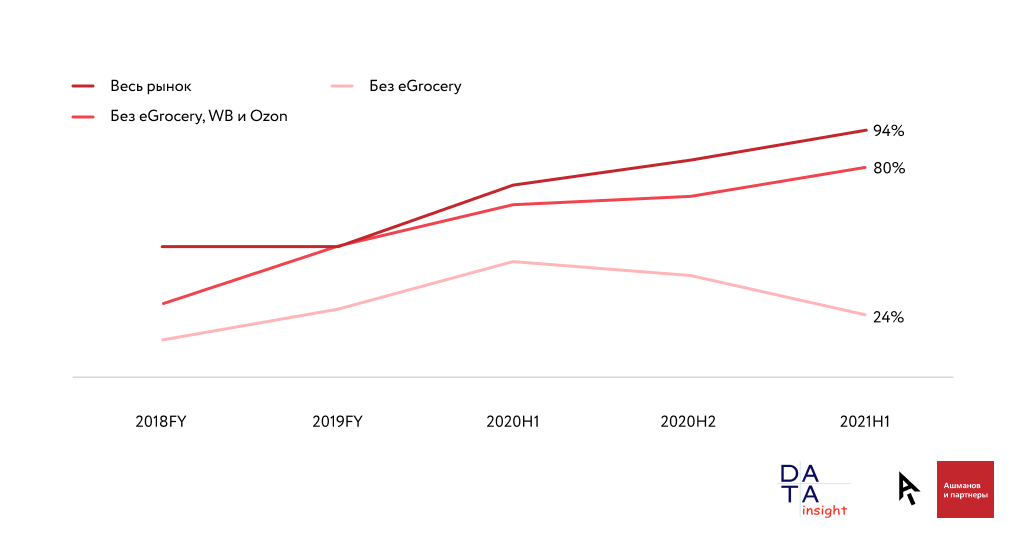

Если рассмотреть динамику детальнее, получается, что рост рынка в первой половине 2021 года составил 94%. Если отнять долю e-grocery, значение упадет, но не критично — до 80%. А если отнять долю e-grocery, WildBerries и OZON (даже без остальных маркетплейсов), рост превратится в падение и составит всего 24%.

О чем это говорит? Из всех драйверов роста наиболее значимыми являются маркетплейсы WildBerries и OZON, чуть менее значимым — сегмент e-grocery.

Что это значит для бизнеса? Сотрудничество с WildBerries и OZON принесет бизнесу больше прибыли и перспектив в новых условиях электронной коммерции.

Анализ сегмента маркетплейсов в e-commerce

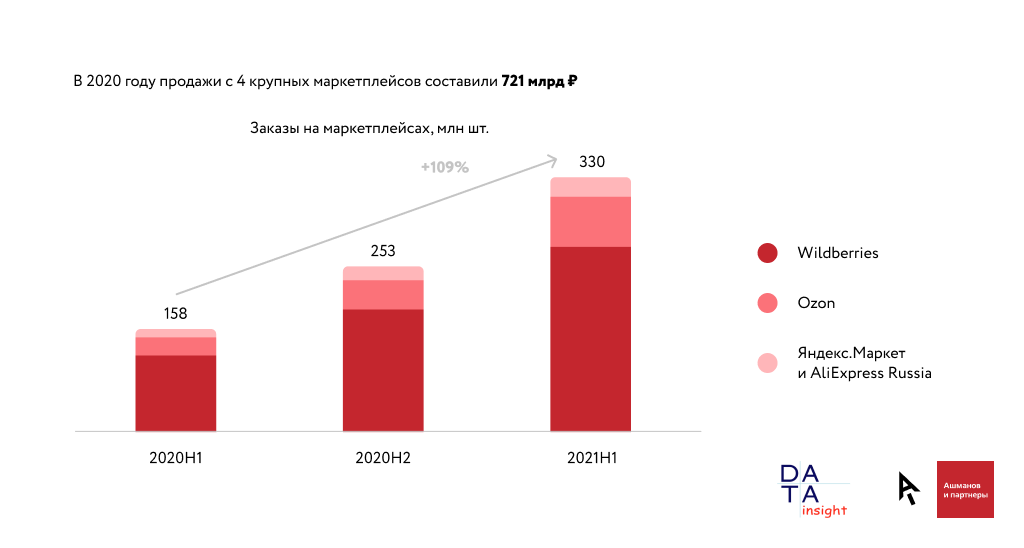

В 2020 году объем продаж четверки крупных маркетплейсов (WildBerries, OZON, Яндекс.Маркет и Aliexpress) составил чуть больше четверти всего рынка — 721 млн рублей. Также растет количество заказов: в первой половине 2020 года оно составило 158 млн штук, а в первой половине 2020-го — 330 млн штук, то есть на 109% больше.

Маркетплейсы сохраняют рост и среди магазинов рейтинга топ-100, то есть лидеров интернет-торговли в России. В 2016 году их доля составляла 16%, в 2020 году — 37%.

О чем это говорит? Значение маркетплейсов для e-commerce растет и продолжит расти, по прогнозам динамика роста будет сохраняться. Наиболее большой прирост имеет WildBerries, на втором месте OZON, затем Aliexpress и замыкает четверку Яндекс.Маркет.

Что это значит для бизнеса? Интернет-магазинам выгоднее выбирать для сотрудничества маркетплейс из «большой четверки». Наиболее перспективны в плане онлайн-торговли WildBerries и OZON.

Анализ сегмента e-grocery в e-commerce

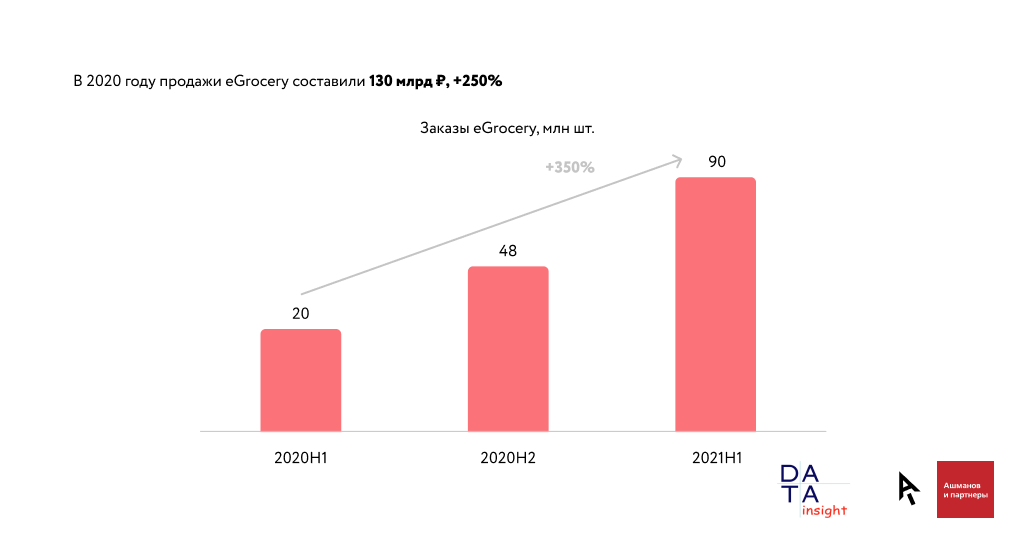

По оценке Data Insight, объем продаж e-grocery в 2020 году составил 130 млрд рублей, а количество заказов — 20 млн штук. На 2021 год объем продаж вырос до 450 млрд рублей, а количество заказов увеличилось до 90 млн. штук. Рынок e-grocery вырос почти в пять раз, и этому способствовал прирост новых покупателей в онлайне, развитие сервисов для товаров первой необходимости, появление новых способов доставки.

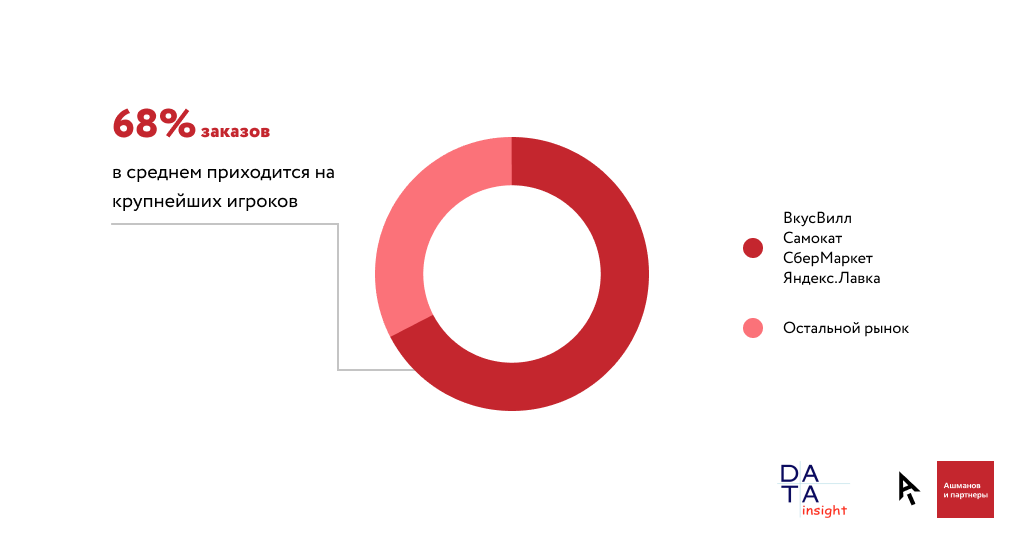

Драйверами этого сегмента рынка стали магазины ВкусВилл, Самокат, СберМаркет и Яндекс.Лавка — четыре крупнейших игрока, которые растут и развиваются быстрее остальных интернет-магазинов товаров первой необходимости и принимают на себя 68% заказов рынка e-grocery.

О чем это говорит? Сегмент e-grocery развивается также стремительно, как и маркетплейсы. Но за счет доступности продуктовых магазинов в оффлайне покупатели не так часто пользуются доставкой на данный момент. Однако потенциал наиболее крупных игроков e-grocery заметен и говорит о сохранении динамики роста.

Что это значит для бизнеса? План развития для магазинов продуктов питания и товаров первой необходимости состоит в сотрудничестве с четверкой крупнейших онлайн-сервисов e-grocery.

Логистика в электронной торговле

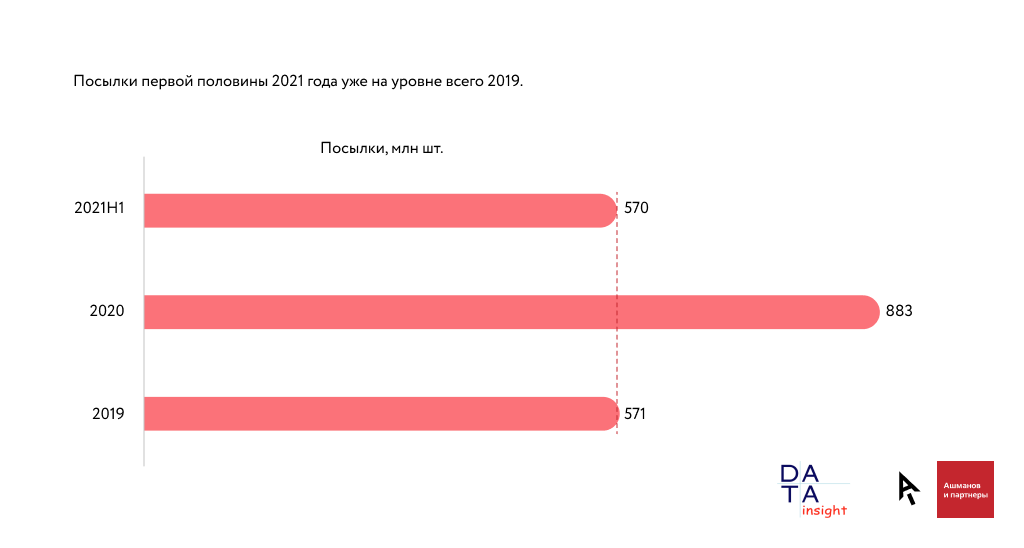

Очевидно, что с развитием рынка e-commerce начали развиваться и сервисы логистики, а также способы, технологии и удобство для пользователей систем доставок. По данным Data Insight, объем посылок в 2020 году составил 883 млн штук, что на 35% больше, чем в 2019 году. В первой половине 2021 года объем посылок уже вышел на новый уровень и достиг показателей полного 2019 года. То есть, по общим прогнозам, объем посылок в 2021-ом превысит объем 2019-го в два раза. Однако более точные прогнозы, учитывающие распродажи «Черной пятницы» в ноябре, сезонные распродажи в интернет-магазинах и покупки к Новому году, говорят о том, что показатели 2021 года будут намного выше показателей и 2019-го, и 2020-го.

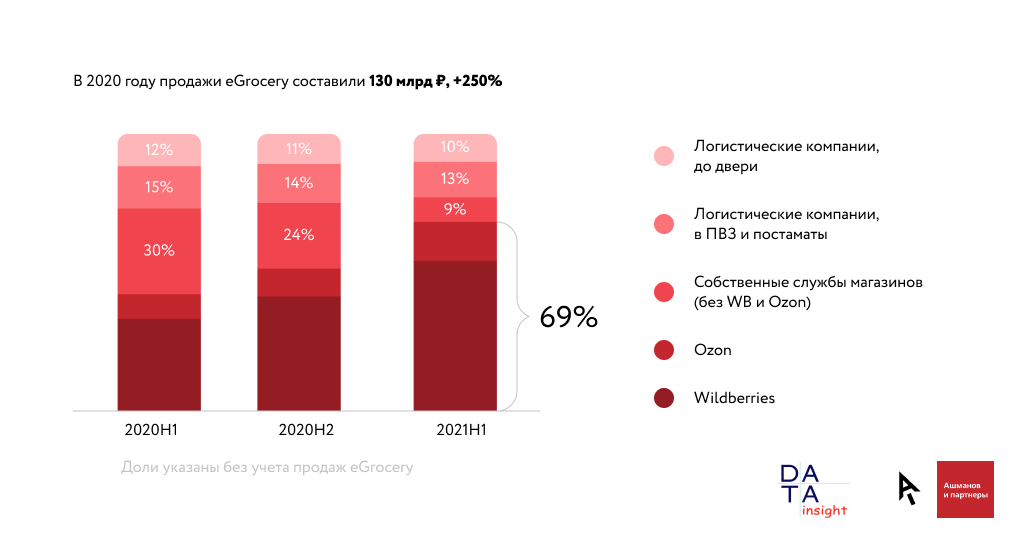

Интересные данные дает исследование и по каналам доставки. Доля доставок маркетплейсов (WildBerries, OZON) на первую половину 2021 года составляет 69%, что на 23% больше, чем в первой половине 2020 года. А вот логистические компании с доставкой в ПВЗ и до двери сохраняют стабильные позиции без роста, но и без значительного падения (1-2%).

Как пандемия повлияла на логистику в e-commerce?

До пандемии в России лидировали заказы в ПВЗ — покупатели могли сами выбрать время, когда им удобнее забрать заказ, у многих ПВЗ находились по пути домой или на работу, что тоже было комфортно. В апреле 2020 года пункты выдачи приостановили работу, многие покупатели не рисковали выходить из дома, поэтому процент заказов до двери резко вырос, а ПВЗ — упал. По сути, два канала поменялись местами. В декабре 2020 года показатели вернулись на прежние позиции и ПВЗ снова оказался лидирующим каналом.

О чем это говорит? Покупатели предпочитают пользоваться ПВЗ из-за большей свободы в выборе времени и дня, когда они могут забрать заказ. Доставка до двери ограничивает свободу передвижений, поэтому ей покупатели пользовались только под давлением обстоятельств. Как только ситуация с локдауном стабилизировалась, клиенты вернулись к привычному каналу доставки.

Что это значит для бизнеса? Доставка до двери редко пользуется спросом, поэтому есть смысл развивать сеть пунктов выдачи и постаматов. Однако совсем отказываться от доставки до двери не стоит, сохраните эту опцию для доли клиентов, которым она нужна, и для ситуаций повтора локдауна.

Источник: www.ashmanov.com

E-commerce в России: анализ, ведущие игроки и потенциал на будущее

Согласно отчету Data Insight , электронная коммерция в России продолжает развиваться: в первом квартале 2022 г. онлайн-продаж было на 56% больше, чем годом ранее. Однако исследователи рынка прогнозируют спад такого активного роста к 2024 году. Рассказываем подробнее о структуре и ключевых характеристиках e-commerce и приводим данные российских аналитических компаний.

Суть e-commerce

- онлайн-покупки, продажи и бронирование;

- оплату услуг (например, коммунальных или любых других);

- онлайн-банкинг и донат-сервисы;

- интернет-маркетинг ;

- онлайн-кинотеатры и библиотеки, стриминговые и музыкальные площадки;

- онлайн-аукционы, сайты-каталоги, доски объявлений и агрегаторы;

- онлайн-обработку данных клиентов и электронный документооборот .

Маркетинг

Что такое маркетинг персонала и как его организовать

Что такое маркетинг персонала и как его организовать

Виды электронной торговли

Вид e-commerce зависит от продукта и целевой аудитории.

Классификация электронной коммерции по типу товара с примерами:

- Физические товары из интернет-магазина: пищевые продукты, одежда, бытовые приборы, бумажные книги.

- Цифровые товары: музыкальные альбомы, фильмы, сериалы, электронные книги, онлайн-курсы, программы и приложения.

- Услуги: телекоммуникации, подписки на сервисы.

Классификация e-commerce по типу ЦА:

- B2C . Это продажи частным лицам. Пример такого формата — любой розничный интернет-магазин.

- B2B . Клиентами компании становятся юридические лица. Например, продажу и установку кассового оборудования осуществляют в рамках B2B.

- C2B . В этом случае физлица предлагают товары или услуги компаниям. Например, блогер создает контент для рекламы бренда. Или потребители участвуют в обзорах и исследованиях, чтобы компания на основании честной обратной связи могла сделать продукт более востребованным.

- C2C . Люди продают друг другу товары или оказывают услуги. Типичные представители C2C — онлайн-репетиторы, дизайнеры домашних интерьеров, няни, частные кондитеры.

- G2B . Формат, при котором правительство оказывает услуги бизнесу. Сюда можно отнести электронные порталы госзакупок для юрлиц.

- B2G . В этом случае бизнес оказывает услуги государству. Пример: частная дизайнерская студия Артемия Лебедева разработала карту московского метро.

- C2G . Это платежи частных лиц в пользу государства, например уплата налогов.

Независимо от вида деятельности любому бизнесу важно беспрерывно быть на связи с потенциальными покупателями. Бесплатные Виджеты Calltouch обеспечат прием обращений даже в нерабочее время, помогут оптимизировать коммуникации с клиентами и обеспечить сбор данных для дальнейшей аналитики. Посетитель сайта в пару кликов закажет обратный звонок, перейдет в мессенджер или отправит умную заявку. Собранные системой контакты будут переданы в контакт-центр, и операторы свяжутся с клиентами в удобное им время.

Виджеты Calltouch

- Увеличьте конверсию сайта на 30%

- Обратный звонок, промо-лендинги, формы захвата, мультикнопка, автопрозвон форм

Плюсы и минусы интернет-торговли

Большое количество бизнес-процессов уже давно цифровизированы. Однако порядок совершения виртуальных сделок до сих пор плохо урегулирован государством. Единого документа, на который стоит ориентироваться онлайн-предпринимателям, нет. Далее рассмотрим и другие недостатки e-commerce, но начнем с преимуществ.

К плюсам инрентернет-торговли относятся:

- Широкий охват аудитории и доступность товаров. Те, кто предпочитает делать покупки онлайн, могут оформить заказ в любом месте, где есть качественное интернет-соединение. Не придется стоять в очередях, ждать, пока освободятся консультант или кассир.

- Сокращение расходов. Для многих компаний интернет-магазин — антикризисный вариант и поддержка бизнеса. В период карантина это было особенно заметно. Сотни брендов сумели сохранить доход только благодаря онлайн-покупателям.

- Автоматизация. Автоплатежи, оповещения о доставке, обновление информации о количестве товара на складе, ведение клиентской базы, сбор статистических данных для аналитики — эти и другие процессы стали автоматическими в условиях e-commerce.

- Продажа виртуальных товаров. Сейчас есть возможность зарабатывать не только на физических продуктах и услугах, но и на цифровых, например играх и обучающих курсах.

- Возможные сбои в работе сервиса или сайта. Если есть проблемы с загрузкой страниц, оплатой или любые другие недоработки, покупатели уйдут к конкурентам.

- Высокий уровень конкуренции. В интернете уже давно есть сайты для сравнения цен у разных продавцов. Многие ими пользуются и выбирают с их помощью самые выгодные варианты.

- Логистика. Когда у ЦА широкая география, необходимо тщательно продумать и проработать схемы доставки. Потерянные заказы, невозможность отслеживания или долгий срок доставки — причины, по которым покупатели больше не вернутся в онлайн-магазин.

- Недостаток информации. В офлайн-магазине покупатель может сразу потрогать, примерить, протестировать продукт, а также задать ряд вопросов консультанту. При покупке в интернете потребители иногда не вполне представляют, каким товар окажется в жизни.

Развитие e-commerce в России

Несмотря на впечатляющие темпы развития e-commerce в России , в топ лидеров по объемам онлайн-продаж страна не входит. Пользователи рунета находятся на 42-ом месте по онлайн-покупкам — только 42,5% (из 129,8 млн жителей страны, которые зарегистрированы в сети) еженедельно оформляют онлайн-заказы.

До февраля 2022 года российские аналитики высоко оценивали потенциал развития внутренней e-commerce — он превышал среднемировой показатель. Как отразятся экономическая и геополитическая перестройки на онлайн-торговле в РФ, никто до конца не понимает. Необходимо подождать отчеты компаний за третий квартал 2022 года.

Разберем уже сложившуюся ситуацию.

Структура рынка

Самый быстрорастущий канал для электронной торговли — маркетплейсы. Они захватили 69% от общего числа онлайн-продаж.

В соцсетях количество продавцов за 2 прошедших года снизилась с 34% до 24% . «Телеграм», «ВКонтакте», а также другие сервисы и приложения активно внедряют опции для онлайн-магазинов, а предприниматели постепенно их изучают и тестируют.

Чем больше у компании каналов продвижения, тем острее она нуждается в качественной аналитике. Чтобы бизнес приносил хорошие результаты, регулярно отслеживайте маркетинговые показатели. Сквозная аналитика Calltouch контролирует все источники трафика и собирает данные в единый наглядный отчет. Система поможет вам вовремя выявить слабые рекламные площадки и усовершенствовать маркетинговую стратегию.

Сквозная аналитика Calltouch

- Анализируйте воронку продаж от показов до денег в кассе

- Автоматический сбор данных, удобные отчеты и бесплатные интеграции

Ведущие компании

Приведем данные из отчетов крупнейших маркетплейсов страны.

Wildberries. За два квартала 2022 года в маркетплейсе зарегистрировались еще 335,5 тысяч продавцов. Всего их более 840 тысяч. Количество заказов увеличилось на 101% и составило 603,9 млн. Финансовый оборот при этом — 628,7 млрд рублей.

К марту 2022 года Wildberries открыл более 3,3 тысячи новых пунктов выдачи заказов. Всего их свыше 23 тысяч.

Ozon. Общая выручка маркетплейса за второй квартал текущего года составила 58,5 млрд рублей — увеличилась на 58%. Количество продавцов превысило 150 тысяч. Благодаря такому прибавлению ассортимент «Озона» превысил 130 млн наименований товаров.

«Яндекс.Маркет». В течение второго квартала 2022 года число покупателей здесь увеличилось на 60% и составляет 11,4 млн. Продавцов на маркетплейсе стало на 137% больше, чем год назад, — теперь их более 30 тысяч. Количество товарных наименований здесь — 39,9 млн.

«Aliexpress Россия». Продавцов здесь более 400 тысяч, но конкретно из России только 102 тысячи. Маркетплейс посещают 12,5 млн пользователей в сутки. Товарных наименований на «Алиэкспресс» больше 210 млн — это рекордный показатель.

«СберМегаМаркет». Здесь 7 млн товаров и 8 тысяч онлайн-магазинов. Маркетплейс активно наращивает аудиторию, это было очевидно уже в четвертом квартале 2021 года, когда оборот Маркета увеличился почти в 7,5 раза.

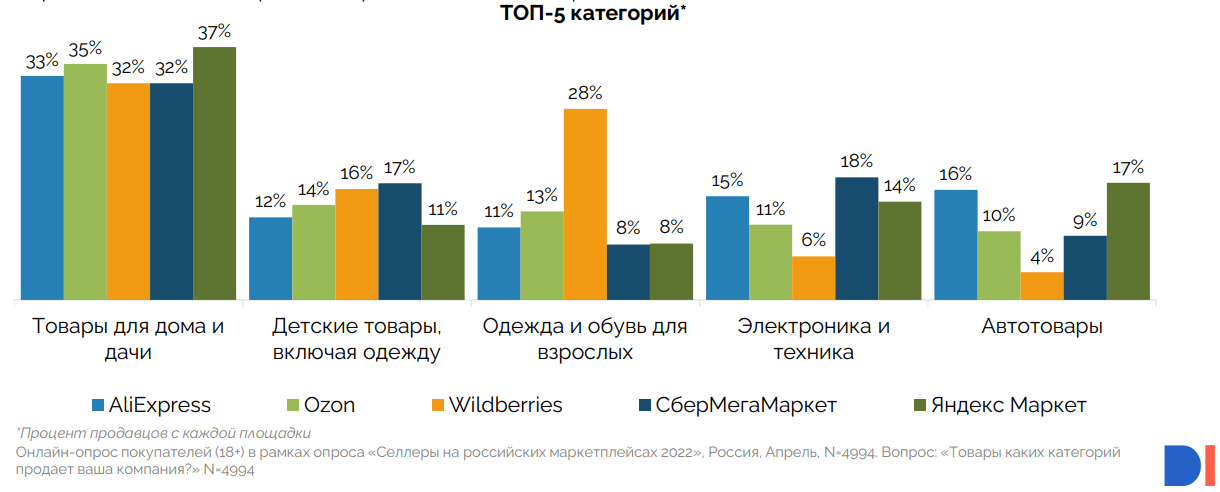

Самые востребованные категории товаров

Наиболее популярными оказались:

- товары для дома и дачи;

- товары для детей;

- одежда, обувь и аксессуары;

- электроника и техника;

- автотовары.

Влияние пандемии

Пандемия ускорила развитие бизнеса в интернете. Это особенно заметно отразилось на логистике:

Во время режима самоизоляции стали особенно популярны онлайн-аптеки и приложения, в которых можно проконсультироваться с врачом и записаться на прием. Пример такого сервиса — «СберЗдоровье».

Многие в этот период обращались к психологам, в том числе через платные службы. Платформы для саморазвития (например, онлайн-сервисы для изучения английского языка) тоже заметно продвинулись именно на фоне пандемии.

Тренды электронной торговли в России

Главный тренд электронной торговли — персонализация. Искусственный интеллект, а именно алгоритмы «умного» поиска и рекомендательная система, не только сокращают путь клиентов, но и повышают их лояльность. Например, «Алиэкспресс», «Вайлдберриз» и «Ламода» добавили опцию поиска товара по фото, что привлекает большое количество потребителей.

Следующий тренд — гибридный формат торговли. Офлайн-магазины запускают продажи онлайн, а интернет-маркеты оборудуют физические торговые площадки и ПВЗ.

Еще одна заметная тенденция — мобильные приложения становятся самым удобным и востребованным каналом продаж.

Заключение

- Рынок e-commerce в России активно развивается. Продавцов, покупателей и товарных наименований с каждым годом становится все больше.

- Главными представителями электронной коммерции внутри страны признаны «Вайлдберриз», «Озон», «Aliexpress Россия», «СберМегаМаркет» и «Яндекс.Маркет».

- К e-commerce относят не только маркетплейсы, но и сайты и сервисы, которые предоставляют онлайн-услуги.

- Наиболее очевидные тенденции развития рынка онлайн-торговли — персонализация, гибридный формат работы и создание мобильных приложений для удобства покупателей.

Источник: www.calltouch.ru