Скачать бесплатно данную финансовую модель, как и любую другую на нашем сайте, со всеми действующими, открытыми формулами, а также в большинстве случаев с краткой методологией (инструкцией для заполнения) ниже в серой рамке, причем как в заполненном виде, для примера заполнения, так и в незаполненном, можно только в режиме авторизации, для чего достаточно просто зарегистрироваться, указав свой e-mail.

Кнопка СКАЧАТЬ появится в режиме авторизации

ФИНАНСОВАЯ МОДЕЛЬ ПРОЕКТА БАЗЫ ОТДЫХА С ПРЕЗЕНТАЦИЕЙ ДЛЯ ИНВЕСТОРОВ

Кнопка СКАЧАТЬ незаполненную финмодель появится в режиме авторизации

Идентификационный номер этой финмодели: IDFM-001371

Но при этом бесплатно скачивать любые наши финансовые модели без всяких авторизаций! и регистраций! можно в Маркетплейсе финансовых моделей P

Если методология (инструкция для заполнения) не помогла или если нет желания тратить много времени на внесение данных Вашего проекта в условия модели и плюс к тому Ваш бюджет на создание финансовой модели позволяет, то мы можем предложить Вам еще пару вариантов (в зависимости от Вашего бюджета) облегчить себе жизнь в части разработки финмодели Вашего бизнес-проекта или Вашего предприятия:

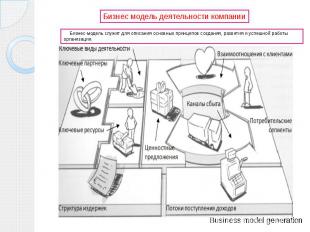

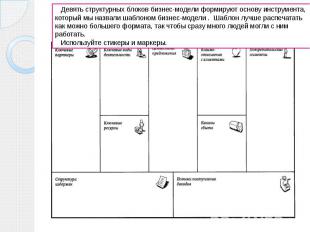

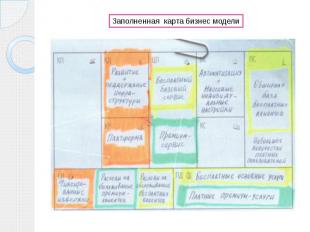

Шаблон бизнес-модели Остервальдера и Пинье

- можно заказать за 4’000р. разработку финмодели по готовому шаблону;

- можно заказать за 40’000р. разработку финмодели «под ключ».

Звоните: +7(985)201-6607

Успехов Вам в создании финмодели Вашего проекта!

- Финмодель создания сети магазинов

- Финмодель разработки онлайн сервиса

- Финмодель инвестпроекта с презентацией

- Финмодель медицинского центра

- Инвестиционная модель разработки и продажи ПО

- Модель жилищного строительства с ЭСКРОУ-счетами

- Инвестмодель 3 источника финансирования, в.3.2

- Инвестмодель с анализом чувствительности, в.3.1

- Инвестмодель универсальная, в.3.0

- Финмодель инвестпроекта версия 2.0

- Финансовая модель отеля

- Финмодель строительства многоквартирных домов

- Инвестмодель стартапа: производство и ритейл

- Инвестмодель стартапа: онлайн услуги

- Финмодель инвестиции в складские комплексы

- Инвестмодель открытия нового магазина сети

- Финмодель проекта блокчейн платформы

- Инвестмодель ритейла: импорт и продажи в России

- Финмодель микро кредитной компании B2B займы

- Финмодель производства полимерных покрытий

- Финмодель добыча полезных ископаемых

- Инвестмодель для производственных проектов

- Инвестмодель с анализом чувствительности, в.3.3

- Простая универсальная инвестмодель бизнес-проекта

- Инвестмодель строительства отеля с инфраструктурой

- Строительный инвестиционный калькулятор

- Финмодель инвестпроекта создания финансовой биржи

- Операционная модель ритейла

- Финансовая модель торговой деятельности

- Финмодель строительной компании

- Финансовая модель интернет-магазина

- Финмодель универсальной торговой компании

- Финмодель проекта повышения энергоэффективности

- Инвестиционная модель

- Инвестиционная модель базы отдыха (услуги)

- Инвестмодель «Производство и продажи»

- Финмодель эксплуатации и управления парковками

- Операционная модель онлайн ритейла

- Простая финмодель интернет-магазина одежды

- Финмодель микрофинансовой организации

- Финансовая модель магазина (товары+услуги)

- Финмодель лизингового калькулятора

- Лизинговый калькулятор для потока оплат

- Финансовая модель оборачиваемости товарных запасов

Источник: mngmnt.ru

Шаблон презентации стартапа для инвестора. Как заинтересовать инвестора своим стартапом?

Презентация бизнес идеи пример на 3 минуты

Создание компании — это крайне нелегкий процесс. Привлечение капитала является важным шагом для многих ИТ-стартапов, который, однако, связан с трудностями для тех, кто делает это в первый раз. Учитывая это, мы хотели бы пролить свет на то, что из себя представляет процесс успешного привлечения посевного финансирования.

DocSend, стартап, который предоставляет пользователям услуги безопасного и приватного обмена файлами, такими как письма с предложениями о работе или правовые соглашения, провел анализ более 200 презентаций, чтобы выяснить правильный способ перехода стартапа от самостоятельного развития к получению посевных инвестиций, или от сотрудничества с бизнес-ангелами к серьезному финансированию со стороны венчурных фирм.

В сотрудничестве с Томом Эйсенманном (Tom Eisenmann), профессором Гарвардской школы бизнеса, они изучили бизнес компаний, которым в общей сложности удалось привлечь 360 миллионов долларов.

Что же им удалось выяснить? Со всеми результатами исследования можно ознакомиться здесь.

Они узнали, что компаниям, в среднем, требуется около 40 встреч с инвесторами и чуть более 12 недель на то, чтобы успешно завершить процесс посевного инвестирования. Инвесторы просматривают презентацию стартапа недолго — в среднем в течение 3 минут и 44 секунд.

Легко прийти к заключению, что чем больше будет инвесторов, с которыми вы вышли на контакт, тем больше у вас будет шансов привлечь финансирование. К сожалению, это не так. Безусловно, в какой-то степени, число инвесторов, с которыми вы познакомитесь, влияет на количество проведенных с ними бизнес-встреч. Примечание: в приведенном примере (график слева) у предпринимателя может быть несколько встреч с одним и тем же инвестором, поэтому число встреч может быть больше количества людей, с которыми удалось связаться.

Связавшись с большим количеством инвесторов, вы получите больше встреч с ними, но это не обязательно поможет получить больше денег. Сосредоточьтесь на качестве делового диалога с инвесторами. На графике справа мы сравнили число инвесторов, с которыми удалось выйти на контакт, и количество вложенных в компанию средств. Зависимость тут незначительная, и если уж на то пошло, наблюдается даже обратная тенденция.

Как таковой зависимости между числом инвесторов, с которыми удалось выйти на контакт, и количеством вложенных в фирму средств на деле нет. Если вы свяжетесь с большим количеством инвесторов, вы проведете встреч с ними. Однако нет никакой зависимости между числом инвесторов, с которыми удалось провести переговоры, и объемом предложенных инвестиций.

Лучше будет найти компании, которые уже заинтересованы в вашей деятельности, и в первую очередь концентрировать свое внимание на работе с ними.

В целом, посевные инвестиции со стороны бизнес-ангелов более распространены, по сравнению с подобными инвестициями со стороны фирм-фондов. По словам Дэвида С. Роуза, работающего бизнес-ангелом, фирмы, занимающиеся посевным финансированием, ежегодно вкладывают в развитие 1500 стартапов, в то время как бизнес-ангелы вкладывают в развитие примерно 50 000 фирм.

Отчасти подобное расхождение объясняется тем, что посевные фонды инвестируют в один из 400 стартапов, рассматриваемых ими, тогда как бизнес-ангелы выбирают одного из 40. Эти цифры далеко не точные, однако они показывают, что если вы хотите привлечь внимание какой-либо фирмы, вам необходима отличная презентация, и вы должны от и до знать все сильные стороны своего бизнеса.

Согласно информации с сайта DocSend, несмотря на то, что финансирование со стороны бизнес-ангелов более распространено, инвестирование от лица фондов обладает более предпочтительными характеристиками. Если у вас есть возможность получить деньги от посевного фонда, вы получите в два раза большую сумму за более короткий срок — на 30% быстрее. Вам также будет необходимо связаться лишь с 40% инвесторов (в сравнении с получением инвестиций от бизнес-ангелов).

Кроме того, фонды посевных инвестиций могут действовать быстрее и предоставить больше денежных средств, нежели бизнес-ангелы. Среднее количество времени, требуемое на получение денег от фирм оказалось на четыре недели меньшим, по сравнению с тем же временем при работе с бизнес-ангелами. Кроме того, сумма инвестиций, предоставленных посевными фондами, оказалась больше ожидаемой на 36,8%, тогда как в случае с бизнес-ангелами это значение было равно 18,9%.

Средний объем презентаций, которые мы анализировали, составлял около 19 слайдов, и большинство из них было выполнено в схожем формате. В таблице ниже показаны типы страниц, которые обычно использовались, отсортированные по частоте их появления в презентациях. В таблице также определен средний объем каждого раздела относительно объема всей презентации при условии, что это значение было указано [ее авторами]. Мы классифицировали страницы в соответствии со списком рекомендаций по категоризации от фонда SequoiaCapital.

Если вы создаете презентацию с целью получить посевное инвестирование, вам скорее всего понадобится включить в нее 10 слайдов, показанных ниже. Безусловно, слайд под названием «Команда» включается в презентацию по умолчанию. Но вам также понадобится добавить слайды, рассказывающие про цель компании, размер ее рынка и ее конкурентов.

Порядок разделов [в презентациях, которые проанализировали DocSend] был стандартным за исключением слайда с информацией про команду. Эта страница оказывалась либо в начале, либо в конце презентации, но никогда не помещалась в ее середине. Из 200 стартапов, которые изучила компания, большая часть разместила эту страницу в конце презентации, а не в начале. Этот подход соответствует совету Рида Хоффмана, который рекомендует компаниям размещать в начале презентации свой тезис о предлагаемых решениях, а не страницу с информацией о команде.

Порядок слайдов, который DocSend определяет как наиболее эффективный, весьма схож с рекомендациями SequoiaCapital. Единственные элементы, которые изменили местоположение, это слайды, описывающие продукт и команду.

Возникает вопрос: На что в презентации обращают наибольшее внимание? Если вы тратите время, исправляя свою презентацию, на каких слайдах следует сосредоточиться? К какой части презентации ожидать вопросов со стороны слушателей? Таблица ниже демонстрирует среднее количество времени, затрачиваемое на изучение каждой категории слайдов.

Хотя раздел «Финансы» привлекает к себе наибольшее внимание, лишь 57% успешных презентаций содержат его. В основном, такой низкий процент использования данного раздела объясняется тем, что многие компании на ранней стадии финансирования еще не имеют финансовых результатов. Практически все презентации стартапов на стадии посева и многие из презентаций раунда А не содержат серьезных финансовых данных.

Интересно, что практически ни в одной из изученных презентаций не была упомянута сумма, которая нужна проекту, и условия, на которых команда была готова работать с инвесторами. Эту информацию всегда лучше озвучивать устно при личной встрече – она может меняться в зависимости от того, с кем вы общаетесь.

Наиболее важными являются страницы с информацией о финансах, команде и конкурентах, судя по тому, как долго инвесторы изучают эти разделы.

Сколько времени занимает стандартный процесс получения посевного финансирования? Согласно информации на сайте DocSend, в среднем, на это уходит 12,5 недель. Тем не менее, мы обнаружили, что реальные данные могут сильно отклоняться от среднего значения. У 20% компаний из исследования на это ушло 20 недель или больше, а другим 20% потребовалось 6 недель или меньше. Наиболее длительный срок успешного получения финансирования — 40 недель.

Чтобы закрыть раунд финансирования, нужна настойчивость. В 15% случаев на завершение этой процедуры уходит от нуля до пяти недель. Почти в половине случаев на это требуется от 11 до 15 недель, а с вероятностью 17% на закрытие раунда вам понадобится 16 недель и более.

Компании, которым не удалось успешно получить финансирование, сдавались, в среднем, спустя 6,7 недель. Возможно, эти компании потерпели неудачу просто из-за отсутствия терпения: фирмы, которые преуспели, сообщили, что процесс занял больше времени, чем планировалось. По шкале от одного до пяти, где 3 — это «как ожидалось», а пять — это «намнооого дольше», средний балл в отношении посевного финансирования оказался равным 3,6.

Хотя для стартапов терпение — как правило, добродетель, важно понимать, когда следует остановиться, сделать шаг назад и посмотреть на ситуацию свежим взглядом. Три четверти всех компаний, которые не смогли получить посевное финансирование, собирались попробовать снова – в среднем, на то, чтобы спланировать повторную попытку, требовалось 8,9 недель — достаточно времени для того, чтобы добиться развития бизнеса и наладить необходимые связи.

Финансирование раунда А намного менее распространено, чем инвестиции на этапе посева. Согласно данным сайта DocSend, на одну процедуру финансирования раунда А приходится девять процедур посевного финансирования. Получается, что кризис раунда А по-прежнему продолжается. Несмотря на меньшее количество данных, нам удалось составить некоторую статистику об отличиях между посевным финансированием и финансированием раунда А.

Если у вас есть возможность привлечь финансирование в раунде А, процесс инвестирования будет легче, чем в случае с посевным финансированием. Такая процедура длится меньше, приносит больше денежных средств и требует меньшего количества инвесторов, чем в случае с посевным инвестированием.

Весьма интересно, что несмотря на все, что мы читали про «кризис финансирования раунда А», этот метод инвестирования на более поздних этапах развития компании длится короче в сравнении с посевным инвестированием. Компании, рассмотренные в исследовании, потратили 9,6 недель на успешное завершение процесса финансирования в раунде А. При этом им потребовалось провести переговоры, в среднем, с 26 инвесторами. Конечно, в примере исследуется очень небольшое количество компаний, поэтому, возможно, он недостаточно репрезентативен, как объяснил мне Расс Хиддлстон, один из основателей компании DocSend.

Потребности пользователей и прочие экономические условия влияют на то, какие бизнес-модели окажутся наиболее успешными в процессе привлечения финансирования. Хотя тенденции в этой области постоянно меняются, в последние 12 месяцев четыре типа компаний оказались наиболее успешными в процессе привлечения посевного финансирования: b2c-компании (32% от общего числа профинансированных стартапов), b2b-фирмы (тоже 32%), маркетплейсы (22%) и хардверные стартапы (14%).

Маркетплейсы привлекли наибольший объем средств на этапе посевного финансирования (в среднем $1,73 млн.). За ними идут хардверные компании (ок. $1,3 млн.), b2b-стартапы (ок. $1,2 млн.) и консьюмерские бизнесы (порядка $945 тыс.).

Успешные маркетплейсы — это довольно редкое явление, однако, когда им удается вырваться вперед, они приобретают потенциал к значительному росту как Airbnb. На привлечение финансирования у такой компании уходит много времени. И хотя бизнесы из этой категории зарабатывают большие деньги, потребуется больше времени на то, чтобы убедить инвесторов в том, что ваш стартап ждет успех.

Разбег в показателях компаний разных типов неудивителен. Консьюмерские стартапы занимают наибольшую долю рынка посевных инвестиций, поскольку таким компаниям дешевле и проще запустит минимально жизнеспособный продукт – то же самое происходит и в сфере b2b.

P.S. Подготовиться к привлечению инвестиций вы можете с помощью шаблона для презентации, который разработали эксперты ФРИИ [ Slideshare, Keynote, PPT ]:

Месяц назад после StartUpСабантуй InvestorDemoDayв Набережных Челнах я летел обратно с одним стартапером из Томска, от которого услышал занимательный рассказ о подготовке презентации. Не без помощи тренеров и «упаковщиков» мой попутчик переделывал презентацию несколько раз. То, что говорили одни тренеры, на следующий день перечеркивали другие, и все начиналось заново. В итоге на DemoDay в ходе обратной связи выяснилось, что рассказал он все равно не то, что хотели узнать инвесторы.

Проблема, на мой взгляд, в том, что при подготовке ко всяческим DemoDay, pitch-сессиям и т.п. не учитываются два момента.

Во-первых, инвесторов перед выступлениями никто не спрашивает, что им надо показывать. Когда мастера искусства презентации рассказывают проектам, что хочет услышать инвестор от питча за 3 минуты, какого инвестора они имеют в виду? «Сферического инвестора в вакууме»? Или неких американских инвесторов, про которых пишет Гай Кавасаки (довольно хорошо, кстати, пишет, мне нравится его структура)? Или реально опрашиваются российские фонды, перед которыми придется выступать?

Во-вторых, нельзя чесать все проекты под одну гребенку. Каждый уникален по-своему. Выделять надо то, что реально может зацепить. Мне очень нравится пример презентации Square, где команда — это третий слайд, и дальше уже можно не смотреть – все понятно.

Три интересных для нас слайда

Каждый месяц мы рассматриваем около сотни заявок от стартаперов. Добавим к этому количеству еще питчи на различных посиделках, которых скоро будет больше, чем приличных стартапов. В этом море презентаций мы ориентируемся на три маяка: потребность целевой аудитории; современное решение проблемы и предложение от стартапа; команда и ресурсы. После озвучивания этих пунктов, вас либо запомнят, либо можете дальше дрейфовать.

- Потребность в вашем продукте/услуге некой целевой аудитории – это самое важное ради чего должен существовать любой проект. Пусть эта потребность мне не известна – покажите, что она есть. Пусть она не очевидна, но кто бы мог подумать, что люди захотят короткие сообщения в 140 символов или фотографировать свою еду. Мы больше любим решения реальных задач, поэтому я скорее поверю в проблему отсутствия всемирной кроссплатформенности, чем в очередной тезис, что люди хотят знать, где ходят в туалет их друзья.

- Как проблема решается сейчас, и как ее предлагаете решить вы? Нужно понимать, что вы всегда конкурируете с каким-либо решением, если потребность в проекте реальна. Основной конкурент – отсутствие решения. Что заставит человека пользоваться вашим продуктом, если он ничего раньше для этого не делал? Что изменит его привычку, и почему он перейдет от конкурента к вам? Преимущество проекта должно быть четко выраженным и направленным на то, что побудит ваших потребителей к действию.

- Команда и ресурсы. Правило про хорошую команду, которая вытянет среднюю идею, а слабая завалит даже самую лучшую, никто не отменял. Деньги и помощь идут не некой абстрактной компании, продукту или решению, а конкретным людям. Покажите, почему мы должны верить вам и в вас.

Все должно быть просто, коротко и ясно. Этих трех пунктов вполне достаточно, чтобы заинтересовать инвестора или наоборот осознать, что вам не по пути. Исходя из них, складывается понимание, что рынок есть, что деньги будут и что команда сможет их добыть.

Но надо понимать, что это просто структура, и главное зацепить инвестора «фишкой» (все тот же пример презентации Square). Вашими «фишками» могут быть:

- Суперпрофессиональная команда, в которую можно поверить, даже не разбираясь в том, что вы собрались делать;

- Уникальное видение продукта;

- Мощнейшийtraction. Например, прибыль $1 млн. через 2 недели после запуска скажет все за вас.

- Яркие, но подкрепленные фактами картины будущего.

И если вам, есть что сказать по данному вопросу, то с него и надо начинать разговор.

Только не про рынок

Когда стартап «продал» свой проект инвестору, самое время упомянуть о своих желаниях: что же все-таки нужно, сколько нужно, как команда планирует потратить инвестиции и каких результатов хочет достигнуть. Если инвестор к этому моменту загорелся проектом, вероятность продолжить диалог возрастет.

Информация о бизнес-модели, рынке, предыстория проекта и краткий финплан нужны, если вы отправляете презентацию по почте или отвечаете на дополнительные вопросы. Но это далеко не самая главная и продающая часть, с которой стоит начинать.

Отдельно скажу про рынок. Мне, к примеру, абсолютно без толку показывать в трехминутной презентации слайд про цифры рынка. Вы видели хоть одну презентацию, где бы сказали – у нас мелкий рынок в 10 000 рублей? Если вы решили рассказать инвестору о рынке, говорите о вашем рынке, ваших потребителях, вашем объеме и сколько вы сможете здесь заработать. Возможно, придет понимание, что венчурные деньги вам не светят и не особо нужны.

И в конце просьба: не надо делать презентацию в 400 слайдов или запихивать текст о себе в 20 абзацев 8 кеглем. Лучше рассказать о себе на 15 слайдах и 14 кеглем.

Универсального секрета успеха презентаций нет – ищите свой, но учиться, анализировать то, что делают другие всегда полезно. Например, здесь:

How to Present to Investors

The art of the start

Сергей Топоров, старший менеджер по инвестициям LETA Capital

Источник: oroalbero.ru

Презентация на тему: Модель бизнес-плана

№ слайда 1

Описание слайда:

Бизнес план как базовый документ Стартапа Бизнес модель. Основные блоки

№ слайда 2

Описание слайда:

№ слайда 3

Описание слайда:

Идея — главный ресурс стартапа

№ слайда 4

Описание слайда:

№ слайда 5

Описание слайда:

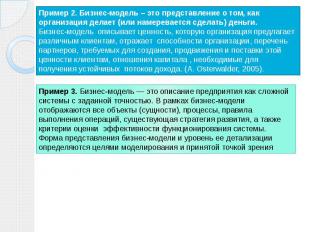

Большинство определений термина «бизнес-модель», которые дают специалисты, могут быть разделены на две категории:

№ слайда 6

Описание слайда:

№ слайда 7

Описание слайда:

№ слайда 8

Описание слайда:

№ слайда 9

Описание слайда:

№ слайда 10

Описание слайда:

№ слайда 11

Описание слайда:

№ слайда 12

Описание слайда:

№ слайда 13

Описание слайда:

№ слайда 14

Описание слайда:

№ слайда 15

Описание слайда:

№ слайда 16

Описание слайда:

№ слайда 17

Описание слайда:

№ слайда 18

Описание слайда:

№ слайда 19

Описание слайда:

№ слайда 20

Описание слайда:

№ слайда 21

Описание слайда:

№ слайда 22

Описание слайда:

Функции бизнес-плана может быть использован для разработки общей концепции, генеральной стратегии развития фирмы (организации); может быть использован для оценки и контроля процесса развития основной деятельности фирмы; служит для привлечения денежных средств (ссуд, кредитов) со стороны; помогает привлечь к реализации планов развития фирмы потенциальных партнеров, которые могут вложить собственный капитал или технологию.

№ слайда 23

Описание слайда:

Структура бизнес-плана: Резюме. Миссия и цели Организационно-юридическая структура Описание услуги (товара, работ) Исследование и анализ рынка План маркетинга Производственный план Организационный план Финансовый план Анализ рисков Приложение

№ слайда 24

Описание слайда:

1.Резюме Резюме – краткое изложение основных положений предполагаемого плана, включающее следующие принципиальные данные: идеи, цели, задачи и суть бизнес-плана; особенности предлагаемых товаров (услуг, работ) и их преимущества в сравнении с аналогичной продукцией конкурентов; стратегии и тактику достижения поставленных целей; прогноз спроса, объемы продаж услуг (товаров, работ) и суммы выручки в ближайший период (месяц, квартал, год); наличие собственных денежных средств, планируемая потребность финансирования, источник финансирования; основные факторы успеха – описание способов действий и мероприятий.

№ слайда 25

Описание слайда:

2.Описание предлагаемых услуг (товара, работ) какую именно потребность товар удовлетворяет; как реализуется товар или оказывается услуга; уровень цены и группа покупателей, которой он доступен; характеристика спроса на предлагаемый товар (услугу); каким образом товар (услуга) продается; слабые стороны товара (услуги); преимущества товара (услуги).

№ слайда 26

Описание слайда:

3. Исследование и анализ рынка Общая ситуация Факторы влияющие на отрасль Тенденции/структура рынка Целевой сегмент Конкурентный анализ

№ слайда 27

Описание слайда:

4. План маркетинга План маркетинга — основополагающий раздел бизнес-плана, в котором выделяются следующие подразделы: выбор системы распространения товара ценовая политика и ценообразование реклама и продвижение товара на рынок методы стимулирования продаж

№ слайда 28

Описание слайда:

5. Производственный план где будут изготавливаться товары (предоставляться услуги)? насколько удачно выбрано место расположения помещения, исходя из близости к клиентам, поставщикам, доступности рабочей силы и т.д.? какое оборудование и инструменты потребуются? составьте подробный список оборудования, включая измерительные приборы, оргтехнику, станки, необходимую мебель, транспортные средства и т.д. укажите способ получения оборудования (аренда, покупка, изготовление по заказу и пр.), где и как оно будет размещаться. сколько сырья, материалов и готовой продукции потребуется на один производственный цикл? какие помещения и какой площади нужны? Кроме того, укажите: собственные это площади или арендуемые; необходимость ремонта или реконструкции. Если для проведения каких-либо работ предполагается приглашение сторонних организаций (строительных, монтажных и др.), то необходимо указать критерии их отбора.

№ слайда 29

Описание слайда:

6. Организационный план организационная структура ключевой управленческий персонал профессиональные советники и услуги; персонал кадровая политика фирмы календарный план план социального развития; правовое обеспечение деятельности фирмы

№ слайда 30

Описание слайда:

7. Финансовый план 1) отчет о прибылях и убытках; 2) баланс денежных расходов и поступлений; 3) прогнозный баланс активов и пассивов (для предприятия); 4) анализ безубыточности; 5) ключевые показатели финансовой эффективности 6) стратегия финансирования

№ слайда 31

Описание слайда:

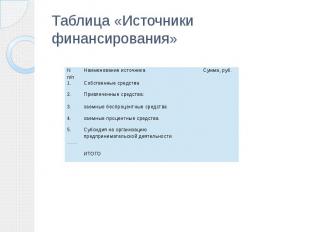

Таблица «Источники финансирования»

№ слайда 32

Описание слайда:

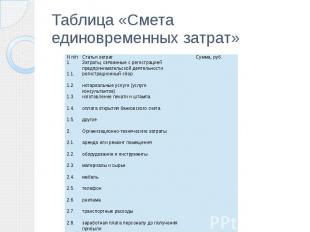

Таблица «Смета единовременных затрат»

№ слайда 33

Описание слайда:

8. Анализ рисков Структура раздела, как правило, имеет следующий вид: 1) формирование полного перечня возможных рисков; 2) оценка вероятности проявления рисков; 3) ранжирование рисков по вероятности проявления; 4) оценка ожидаемых размеров убытков при их осуществлении; 5) установление и обоснование приемлемого уровня риска (определение области допустимого риска); 6) выделение наиболее существенных рисков; 7) страхование рисков.

№ слайда 34

Описание слайда:

№ слайда 35

Описание слайда:

Что хотят найти в бизнес-плане венчурные инвесторы? «Я хочу видеть подробный помесячный прогноз оборота всего капитала на первый год, затем поквартальный — на следующий год и затем погодовой — на основе предполагаемой прибыльности. Я понимаю, что все эти цифры взяты с потолка, но мне нужно знать, какими ориентировочными расчетами руководствуется предприниматель, прогнозируя общий объем рынка, свою долю в нем и сколько денег потребуется, чтобы этого достичь». Хейди Ройзен (MOBIUS VENTURE CAPITAL)

№ слайда 36

Описание слайда:

«Никакие прогнозы все равно не сбываются, так что предприниматели могут даже не заморачиваться составлением полной таблицы точных расчетов. «Никакие прогнозы все равно не сбываются, так что предприниматели могут даже не заморачиваться составлением полной таблицы точных расчетов. На самом деле инвестору стартового капитала важно лишь оценить, сколько примерно денег потребуется на компанию, прежде чем она сможет финансировать себя сама. Мы всегда обращаем особое внимание на первые 18–24 месяца, исходя из предположения, что, если компания переживет этот период, то дальше будет лучше. Ждем, что нам предоставят несколько хорошо продуманных прогнозов (поквартальных — на первые 2 года и по годам — на 3-й, 4-й и 5-й годы) по доходам и убыткам, балансовый отчет и прогноз движения денежной наличности». МАЙК МОРИЦ (SEQUOIA CAPITAL)

№ слайда 37

Описание слайда:

«Пять лет — стандартный период бизнес-планирования, несмотря на падающую с возрастанием сроков надежность. Более узкие временные рамки, например три года, подойдут для «сырых» стартапов. На практике, инвесторы обычно ожидают увидеть прогноз на столько лет, сколько требуется бизнесу, чтобы начать приносить ощутимый доход. И если срок превышает 5 лет, это тоже может вполне устроить инвестора. Лишь бы такая информация помогала установить, сколько денег потребуется вложить в компанию для достижения ею прибыльности, — вот главное, о чем инвесторы всегда хотят иметь хотя бы приблизительное представление». ГЭРИ ШЭФФЕР (MORGENTHALER VENTURES)

Источник: ppt4web.ru