Аннотация научной статьи по экономике и бизнесу, автор научной работы — Харитонов С.В., Черепанов В.Ю.

В статье рассматривается инструментарий пакета MS Excel, позволяющий посредством корреляционно-регрессионного анализа рассчитывать рыночную стоимость объекта оценки в рамках сравнительного подхода .

i Надоели баннеры? Вы всегда можете отключить рекламу.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Харитонов С.В., Черепанов В.Ю.

Практика использования нелинейных регрессионных моделей в оценке

Практическое применение модифицированного метода выделения для оценки земельных участков и объектов капитального строительства

Метод оценки земельных участков, основанный на использовании рыночных данных о единых объектах недвижимости

Использование квалиметрической модели при применении сравнительного подхода

Определение необходимого количества аналогов при заданном числе ценообразующих факторов для целей оценки недвижимости методами корреляционно-регрессионного анализа

Рентабельность продаж: формула, пример расчёта и анализа

i Не можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

i Надоели баннеры? Вы всегда можете отключить рекламу.

MS Excel application to the cost evaluation tasks using the method of correlation and regression dependence

Despite the existing software systems which allow making the financial calculations while providing assessment services, most practicing appraisers use mostly the MS Excel tools when determining market or other values. The reason for this is convenience and availability of formula editor. The paper considers an example of calculating the market value using the comparative approach to the assessment a method of correlation-regression dependence in MS Excel environment.

Текст научной работы на тему «Применение MS Excel для решения задачи стоимостной оценки с использованием метода корреляционно-регрессионной зависимости»

С. В. Харитонов, канд. экон. наук, МФПУ «Синергия» В. Ю. Черепанов, ООО «Центр независимой оценки и консалтинга», доцент МФПУ «Синергия», г. Москва

Применение MS Excel для решения задачи стоимостной оценки с использованием метода корреляционно-регрессионной зависимости

В статье рассматривается инструментарий пакета MS Excel, позволяющий посредством корреляционно-регрессионного анализа рассчитывать рыночную стоимость объекта оценки в рамках сравнительного подхода.

Согласно статье 3 Федерального закона от 29.07.1998 № 135-ФЗ «Об оценочной деятельности в Российской Федерации» под оценочной деятельностью понимается профессиональная деятельность субъектов оценочной деятельности (оценщиков. — Прим. авт.), направленная на установление в отношении объектов оценки рыночной, кадастровой или иной стоимости. Большинство оценок посвящено определению рыночной стоимости, по которой объект оценки может быть отчужден на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства.

Расчет стоимости бизнеса — Михаил Серов

В соответствии с действующим законодательством оценщик при проведении оценки обязан использовать затратный, сравнительный и доходный подходы или обосновать отказ от использования того или иного подхода. Подходом в оценке называют совокупность методов оценки, объединенных общей методологией. Методом оценки является последовательность процедур, позволяющая на основе существенной для данного метода информации определить стоимость объекта оценки в рамках одного из подходов.

Считается, что результат оценки, полученный методами сравнительного подхода, в наибольшей мере отражает величину рыночной стоимости оцениваемого объекта при условии развитого рынка и достаточного объема достоверной и доступной информации о ценах, условиях осуществляемых сделок и характеристик объектов-аналогов. Соответственно, полученное расчетное значение стоимости сравнительным подходом соответствует реальной практике купли-продажи объектов, аналогичных оцениваемому.

В каждом направлении оценки принято выделять свои методы в рамках сравнительного подхода. Например, при оценке стоимости бизнеса к методам сравнительного подхода традиционно относят метод рынка капитала, метод сделок, метод отраслевых коэффициентов.

Каждому из методов оценки присущи свои ограничения к применению, преимущества и недостатки. Так как отчет об оценке, подготовленный профессиональным оценщиком, — это документ доказательного значения, метод корреляционно-регрессионной зависимости (далее — метод КРЗ), — пожалуй, один из наиболее объективных методов сравнительного подхода. Обусловлено это тем, что расчет в рамках данного метода основан на построении корреля-

ционно-регрессионнои зависимости между ценами продаж (предложении) объектов-аналогов и каким-либо одним (однофактор-ная модель) или несколькими (многофакторная модель) параметрами, тогда как, применяя другие методы сравнительного подхода, оценщику следует либо вносить поправки (корректировки) к ценам объектов-аналогов, которые учитывают имеющиеся у них существенные отличия от объекта оценки (метод сравнения продаж), либо присваивать ранги каждому из критериев сравнения (метод реИтинга-ранжирования). Основным недостатком указанных методов является определенная субъективность производимых расчетов.

Метод КРЗ получил широкое применение при оценке стоимости коммерческой и жилой недвижимости, земельных участков, установок, оборудования и транспортных средств. При этом расчет стоимости данным методом может быть реализован путем построения линейных или нелинейных моделей.

В настоящей статье рассмотрим применение метода КРЗ на основе линейной многофакторной модели с использованием средств MS Excel на примере оценки стоимости торговых помещений, расположенных в ЦАО г. Москвы.

Поэтапный анализ применения метода КРЗ средствами MS Excel

Применяя метод КРЗ, оценщику следует поэтапно осуществить следующее:

1. Определить состав ценообразующих факторов.

Подобрать объекты-аналоги. Выбрать тип регрессионной модели

4. Дать оценку параметрам модели.

5. Построить регрессионную модель.

6. Проверить адекватность модели.

7. Рассчитать рыночную стоимость объекта оценки.

Рассмотрим приведенные этапы подробнее на примере.

Этап 1. При проведении анализа рынка торговых помещений ЦАО г. Москвы оценщиком было установлено, что основными ценообразующими являются нижеперечисленные факторы:

• общая площадь помещений;

• наличие отдельного входа и (или) выделенной парковки;

Поскольку перечисленные факторы являются качественными признаками (кроме общей площади), каждому из них присвоен коэффициент значимости. Если выбранные коэффициенты значимости не обеспечивают значимость уравнения регрессии, значения коэффициентов подлежат пересмотру. В таблице 1 указаны принятые коэффициенты значимости по ценообразующим факторам.

Этап 2. Поиск аналогов осуществляется по предложениям продаж торговых помещений, расположенных в ЦАО г. Москвы в электронных базах данных. Все подобранные объекты-аналоги расположены в жилых домах на первой линии и не имеют выделенной парковки. Поскольку перечисленные це-нообразующие факторы по всем объектам-аналогам и объекту оценки идентичны, они исключены из модели. Характеристики объектов-аналогов и объекта оценки приведены на рис. 1.

Этап 3. Неизвестную функцию f (х) в окрестностях точки, соответствующей средним уровням каждого фактора, можно представить отрезком степенного ряда. Так как интервалы варьирования факторов невелики, можно ограничиться линейным приближением в виде полиномиальной модели. Уравнение множественной линейной регрессии описывается формулой:

у = а0 + 81×1 + агхг +. + апхп (1),

где у — значение результирующего признака, полученное в результате подстанов-

ABC 1 Таблица — характеристики объектов аналогов

2 Аналоги Цена предложения, руб. Цена предложения за 1 кв.м., руб. Общая площадь, кв. м. Оживленность улицы Этаж расположения Наличие отдельного входа Состояние

3 Объект №1 70 670 ООО 294 453 240,0 глаакая 1-й неск. рабочее

4 Объект №2 76 550 ООО 218 743 350,0 глазная цоколь есть рабочее

5 Объект №3 17 665 000 284 919 62,0 вспом. 1-й нет треб.рем.

6 Объект N»4 32 390 000 372 299 87,0 вспом. цоколь есть евро,рем.

7 Объект №5 28 860 ООО 430 746 67,0 ВСПОМ. 1-й неск. треб.рем.

S Объект №6 47 850 ООО 330 ООО 145,0 главная 1-й неск. рабочее

9 Объект №7 26 795 ООО 243 591 110,0 главная 1-й неск. рабочее

10 Объект №8 68 265 000 371005 184,0 вспом. 1-й неск. рабочее

11 Объект №9 57 420 ООО 110 423 520,0 главная 1-й нет треб.рем.

12 Объект №10 125 880 ООО 279 733 450,0 вспом. ЦОКОЛЬ есть рабочее

13 Объект №11 20 900 000 307 353 68,0 главная 1-Й есть рабочее

14 Объект №12 13 000 000 325 000 40,0 главная 1-й есть ремонт

15 Объект №13 17 000 000 220 779 77,0 главная 1-й нет треб.рем.

16 Объект №14 24 000 000 369 231 65,0 главная 1-й есть евро,рем.

17 Объект №15 85 860 ООО 353 333 243,0 главная 1-й есть евро.рем.

1S Объект №16 ЗЗОООООО 289474 114,0 главная 1-й неск. треб.рем.

19 Объект №17 244 395 ООО 226 082 1 081,0 главная 1-й неск. ремонт

20 Объект №18 19 885 ООО 375 189 53,0 главная 1-й неск. рабочее

21 Объект №19 43 750 ООО 397 727 110,0 вспом, 1-й есть рабочее

22 Объект №20 17 500 ООО 236486 74,0 главная цоколь неск. рабочее

23 Объект оценки 212,0 главная 1-й есть рабочее

i Не можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

Рис. 1. Характеристики объекта оценки и объектов-аналогов

Коэффициенты значимости ценообразующих факторов объектов-аналогов

Ценообразующий фактор Характеристика фактора Коэффициент значимости

Тип здания Административное 2

Оживленность улицы Главная 2

Линия домов Первая 2

Этаж расположения Первый 2

Подвал или цоколь 1

Отдельный вход Есть 2

Нет (отсутствует) 1

Выделенная парковка Есть 2

Нет (отсутствует) 1

Евроремонт или после ремонта 3

Состояние помещений Рабочее 2

Без отделки или требуется ремонт 1

ки соответствующих значений факторных признаков в уравнение регрессии; х1, х2, . хп — факторные признаки; а1, а2, ап — параметры модели (коэффициенты модели).

Этап 4. В таблице 1 указан состав основных ценообразующих факторов и определены величины коэффициентов зна-

чимости, оценивающих качественные признаки объектов-аналогов. Если объект-аналог превосходит объект оценки по какому-либо параметру, ему присваивается больший коэффициент значимости и наоборот. На основании качественных характеристик объекта оценки и объектов-аналогов составлена таблица, в которой показаны сводные данные о характеристи-

ках объектов-аналогов, выраженные количественными значениями коэффициентов значимости (рис. 2).

Поскольку анализировались цены предложения, а не продажи, т. е. для проведения расчетов собрана информация о еще не состоявшихся сделках, то к ценам предложения применялась скидка на торг в размере 15%.

Зависимой переменной в данном случае является величина рыночной стоимости 1 м2 площади объектов-аналогов. Независимые данные являются качественными характеристиками.

Этап 5. Для построения множественной линейной регрессии следует воспользовать-

ся встроенной функцией ЛИНЕЙН. В качестве результата данная функция заполняет блок ячеек А26^30 (рис. 2). В справке к рассматриваемой функции смысл ее применения и интерпретация полученных результатов объясняются достаточно хорошо. Тем не менее, в табл.

2 отражено, в каком порядке возвращается дополнительная регрессионная статистика.

Указанные в табл. 2 переменные обозначают следующее:

а0, а1, . а5 — коэффициенты, соответствующие каждой независимой переменной;

se0, se1, е5 — стандартные значения ошибок для коэффициентов а0, а1, . а5; Я2 — коэффициент детерминации;

Рис. 2. Балльная характеристика объектов-аналогов и регрессионная статистика

Порядок возращения дополнительной регрессионной статистики

а5 а4 аз а2 а1 ао

F — наблюдаемое значение коэффициента Фишера; df — степени свободы; ssрег — регрессионная сумма квадратов; ssост. — остаточная сумма квадратов.

Синтаксис функции: ЛИНЕЙН (извест-ные_значения_у., [известные_значения_х.], [конст], [статистика]). Параметр «извест-ные_значения_у» — обязательный аргумент, который представляет диапазон ячеек со значениями зависимой переменной. Параметр «известные_значения_х» — необязательный аргумент, отражающий значения независимой переменной.

Параметры «конст» и «статистика» также являются необязательными. Если параметр «конст» опущен или для него установлено значение ИСТИНА (как в приведенном примере), то регрессия вычисляется обычным образом. Если данный параметр установлен равным нулю, тогда отрезок регрессии принудительно устанавливается равным нулю. Если для параметра «статистика» задано значение ИСТИНА (как в приведенном примере), то вычисляется дополнительная регрессионная статистика. В противном случае — только отсекаемый отрезок и угловой коэффициент (наклон).

Формула функции ЛИНЕЙН вводится как формула массива, поэтому для ее применения следует выделить область ячеек. В нашем случае — A26:F30 (рис. 2). При выборе размера области ячеек следует руководствоваться тем, что количество строк по данной функции всегда составляет 5, а количество столбцов равно xn + 1. Затем необходимо вписать саму формулу функции =ЛИНЕЙН (С3:С22^3:Н22;;ИСТИНА)) и нажать комбинацию клавиш .

Этап 6. Основным критерием, характеризующим адекватность регрессионной модели, является коэффициент детерминации — Я2. Значения данного показателя позволяют судить о том, какой процент дисперсии известных рыночных данных объясняется с помощью регрессионной зависимости. Значе-

ние коэффициента детерминации, близкое к 1, показывает, что модель объясняет почти всю изменчивость соответствующих переменных.

В практических задачах оценка качества модели по показателю Я2 считается очень высокой, если его значения достигают значений 0,9 и выше, и достаточной при значениях, соответствующих интервалу 0,70-0,89.

В соответствии с приведенными расчетами на рис. 2 найденная связь между ценами предложений объектов-аналогов и основными ценообразующими факторами удовлетворяет критерию достаточности. Согласно шкале Чеддока полученное значение коэффициента детерминации 0,82 (ячейка А28, рис. 2) свидетельствует о сильной прямой зависимости.

Чтобы определить, является ли результат Я2 случайным, следует проанализировать Р-статистику (коэффициент Фишера). Предположим, что на самом деле нет взаимосвязи между переменными, а просто были выбраны редкие аналоги, для которых статистический анализ вывел сильную взаимозависимость. Коэффициент Фишера используется для обозначения вероятности ошибочного вывода о том, что имеется сильная взаимозависимость. Если Р-наблюдае-мое больше, чем Р-критическое, то взаимосвязь между переменными имеется. Р-критическое можно получить из таблицы Р-критических значений в любом справочнике по математической статистике.

Наблюдаемое значение коэффициента Фишера, равное 13,08 (ячейка А29, рис. 2) больше, чем критическое, которое составляет при уровне значимости 0,95 значение в 4,46. Следовательно, полученное регрессионное уравнение полезно для расчета стоимости оцениваемых торговых помещений.

Этап 7. Получив коэффициенты регрессионной зависимости, можно вычислить значение стоимости 1 м2 площади у для объекта оценки (ячейка В3) путем подстановки в формулу множественной линейной регрессии (1) значения х1, х2. хп, соответст-

вующих характеристикам оцениваемого помещения, указанных на рис. 2.

Расчет рыночной стоимости объекта оценки приведен на рис. 3.

Источник: cyberleninka.ru

Формула стоимости предприятия — Калькулятор (шаблон Excel)

Стоимость предприятия — это оценка общей стоимости компании. Это один из важных параметров оценки рыночной капитализации стоимости акций компании. Стоимость предприятия берет на себя цену компании, что означает, что она говорит нам о чистом капитале компании. Он включает в себя все доли участия, актив из долга и актив из капитала. Стоимость предприятия по-простому называется суммой рыночной капитализации, рыночной стоимости долга, вычитающей денежные средства и их эквиваленты.

Формула для стоимости предприятия может быть выражена как:

Enterprise Value = Market Capitalization + Market Value of Debt – Cash and Equivalent

Стоимость предприятия можно записать в виде суммы простых акций, привилегированных акций, рыночной стоимости долга, доли меньшинства, вычитающей денежные средства и эквивалент,

Формула для стоимости предприятия может быть выражена как:

Enterprise Value = Common Shares + Preferred Shares + Market Value of Debt – Cash and Equivalent

- Рыночная капитализация = стоимость простых акций компании.

- Обыкновенная акция = Поделиться с компанией.

- Привилегированные акции = Если акции подлежат выкупу, они рассматриваются как долг.

- Рыночная стоимость долга = стоимость всего долга компании.

- Денежные средства и их эквивалент = Денежные средства и инвестиции компании.

Примеры формулы ценности предприятия (с шаблоном Excel)

Теперь давайте посмотрим на пример, чтобы лучше понять формулу стоимости предприятия.

Вы можете скачать этот шаблон Excel с формулой стоимости предприятия здесь — Шаблон Excel с формулой стоимости предприятия

Формула стоимости предприятия — пример № 1

Компания-разработчик программного обеспечения под названием Firefox Pvt. ООО хочет знать ценность своего предприятия. Рыночная капитализация 50 000 000 долларов США, рыночная стоимость долга составляет 1 000 000 долларов США, а денежная и эквивалентная стоимость — 3 000 000 долларов США. Теперь стоимость предприятия выглядит следующим образом:

Как провести экспресс-оценку компании по методу компании-аналога с помощью модели в Excel

Преимущества и недостатки: Преимущество предложенного решения — универсальность. Оно содержит простую модель, предназначенную для экспресс-оценки стоимости компаний из совершенно разных отраслей. Модель упрощена для финансовых директоров и может быть использована профессиональными оценщиками только после детальной корректировки. Также среди недостатков этой модели можно отметить необходимость ручного ввода данных.

Чтобы финансовому директору оперативно определить ориентировочную стоимость предприятия по методу компании-аналога, можно воспользоваться простой моделью в Excel.

При этом необходимо корректно:

- выбрать исходные данные и внести их в модель;

- определить ключевые мультипликаторы для каждой сопоставимой компании;

- на основании полученных мультипликаторов аналогов определить ориентировочную рыночную стоимость оцениваемой компании.

Какие данные понадобятся для оценки стоимости бизнеса методом компаний-аналогов с помощью модели в Excel

Для оценки стоимости бизнеса методом компаний-аналогов потребуются данные бухгалтерских балансов и отчетов о финансовых результатов оцениваемой компании и трех сопоставимых аналогов, отобранных на основании финансовых показателей и структуры имущества и обязательств.

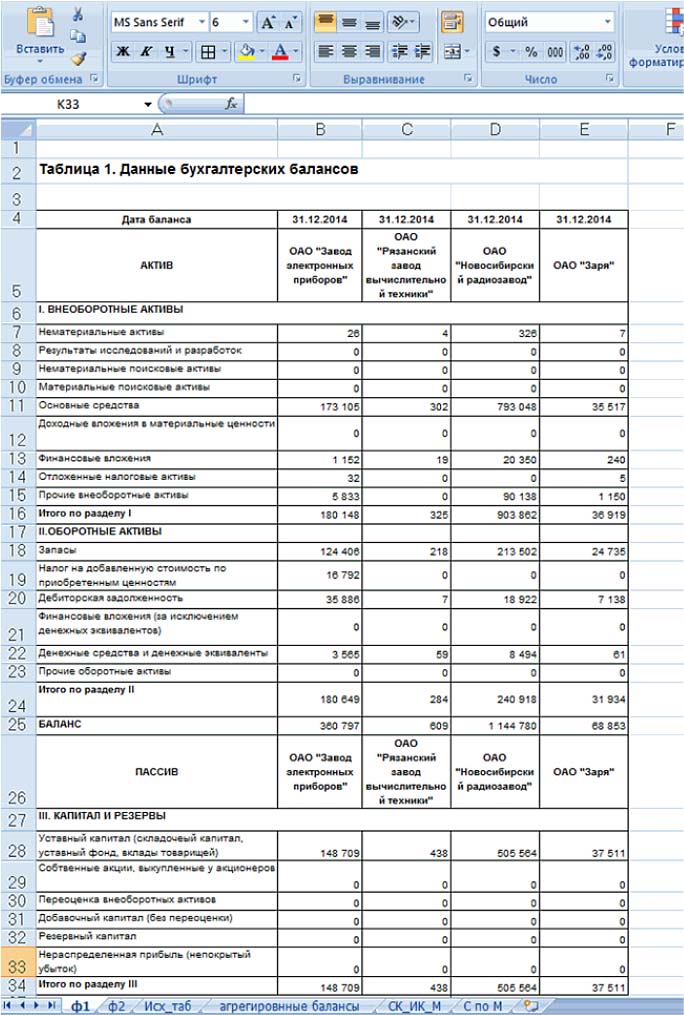

На первом листе модели в Excel необходимо внести данные из бухгалтерских балансов на последнюю отчетную дату оцениваемой компании и трех наиболее сопоставимых с ней предприятий (см. рисунок 1). В примере ОАО «Заря» — предмет оценки, остальные компании – аналоги.

Рисунок 1. Данные бухгалтерских балансов

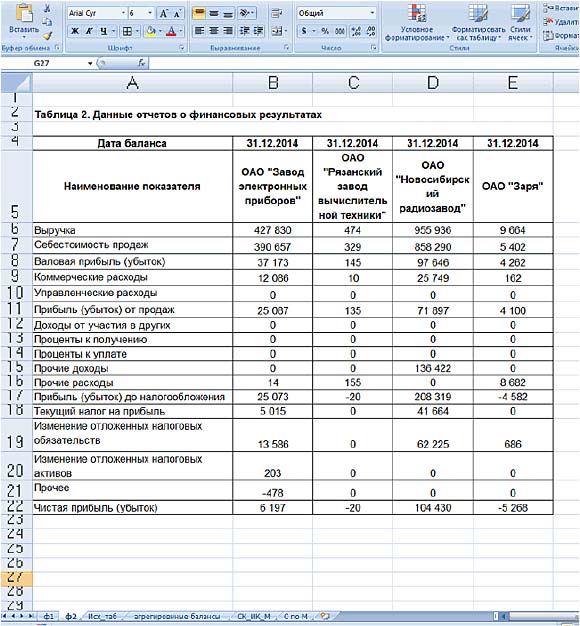

На втором листе этого же файла указать сведения из отчетов о финансовых результатах (см. рисунок 2).

Рисунок 2. Данные из отчетов о финансовых результатов

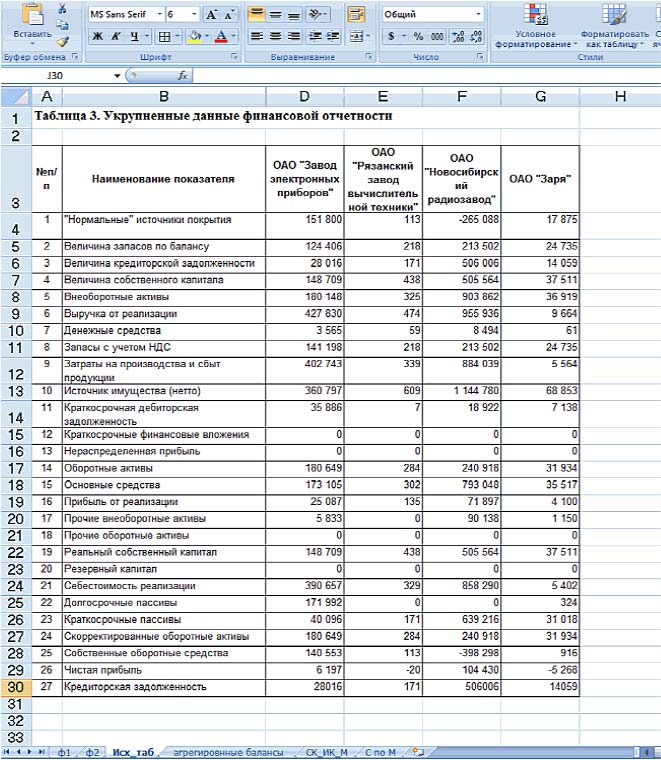

После заполнения исходными данными первых двух листов на третьем листе модели автоматически появятся значения ключевых показателей из необходимых для последующих расчетов (см. рисунок 3).

Рисунок 3. Укрупненные показатели исходных данных финансовой отчетности

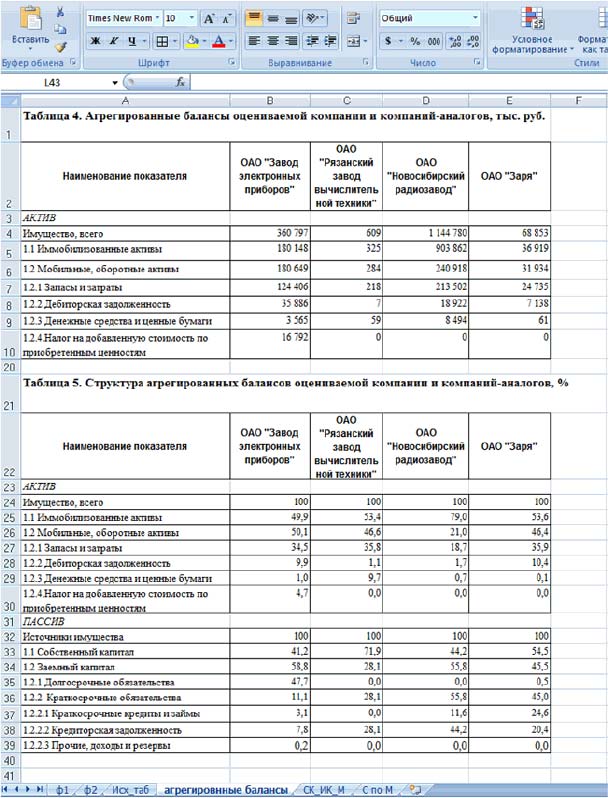

А на четвертом листе — агрегированные балансы (см. рисунок 4).

Рисунок 4. Абсолютные и относительные данные агрегированных балансов

Поскольку оценка бизнеса методом компаний-аналогов основана на мультипликаторах с использованием рыночной стоимости собственного капитала, кроме данных бухгалтерских балансов и отчетов о финансовых результатов, понадобится дополнительная информация: котировка одной обыкновенной и привилегированной акции; их общее количество как показано в гр. 2-5 таблице 6 на рисунке 5.

Рисунок 5. Определение рыночной стоимости собственного капитала компаний-аналогов

Как определить средневзвешенную стоимость оцениваемой компании на основании трех мультипликаторов в Excel

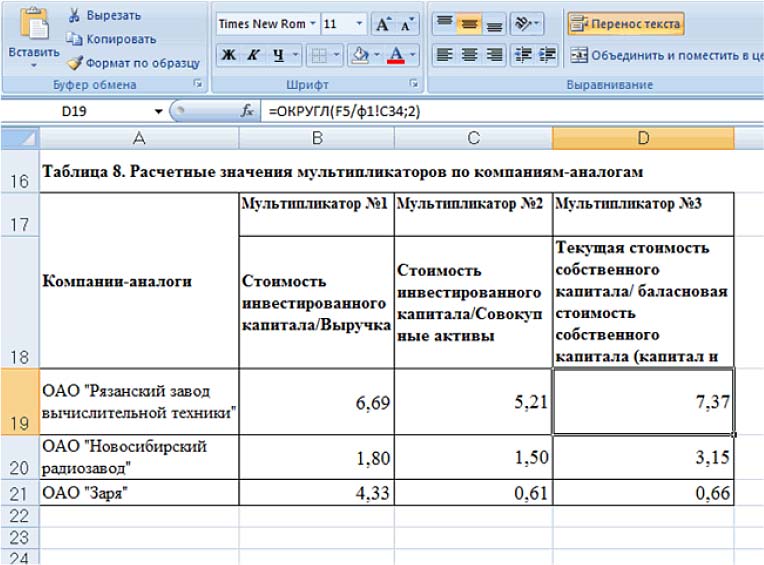

После ввода исходных данных в расчетную модель в Excel можно автоматически определить следующие мультипликаторы:

- долю инвестированного капитала компаний-аналогов в выручке (см. на рисунке 6 мультипликатор № 1);

- долю инвестиционного капитала компаний-аналогов и в совокупных активах (см. на рисунке 6 мультипликатор № 2);

- долю собственного капитала компаний-аналогов в балансовом показателе «Капитал и резервы» (см. на рисунке 6 мультипликатор № 3).

Кстати, если в рамках расчета планируется использовать большее количество мультипликаторов, таблицы можно расширить – добавить необходимо количество столбцов под новые индикаторы. Если мультипликаторы по каким-то аналогам имеют отрицательное значение, их лучше не учитывать в дальнейших расчетах. Например, если хотя бы два мультипликатора отрицательны, данные компании-аналога стоит исключить из расчетов.

Рисунок 6. Расчет трех мультипликаторов компаний-аналогов

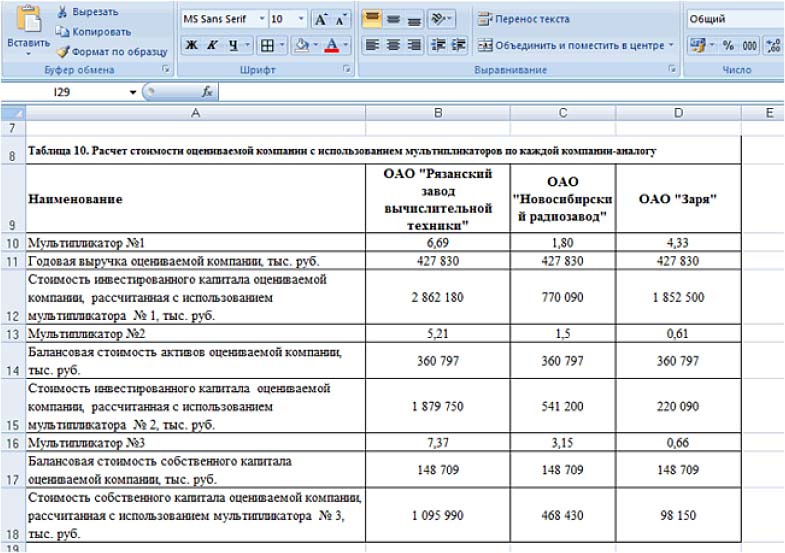

Далее на основании каждого из расчетных значений этих мультипликаторов, а также данных о выручке и балансовых показателях оцениваемой компании, в модели автоматически вычисляются три вида ее стоимости (см. рисунок 7). Каждая стоимость соответствует определенному мультипликатору.

Рисунок 7. Расчет стоимости инвестиционного и собственного капитала оцениваемой компании по мультипликаторам ее аналогов

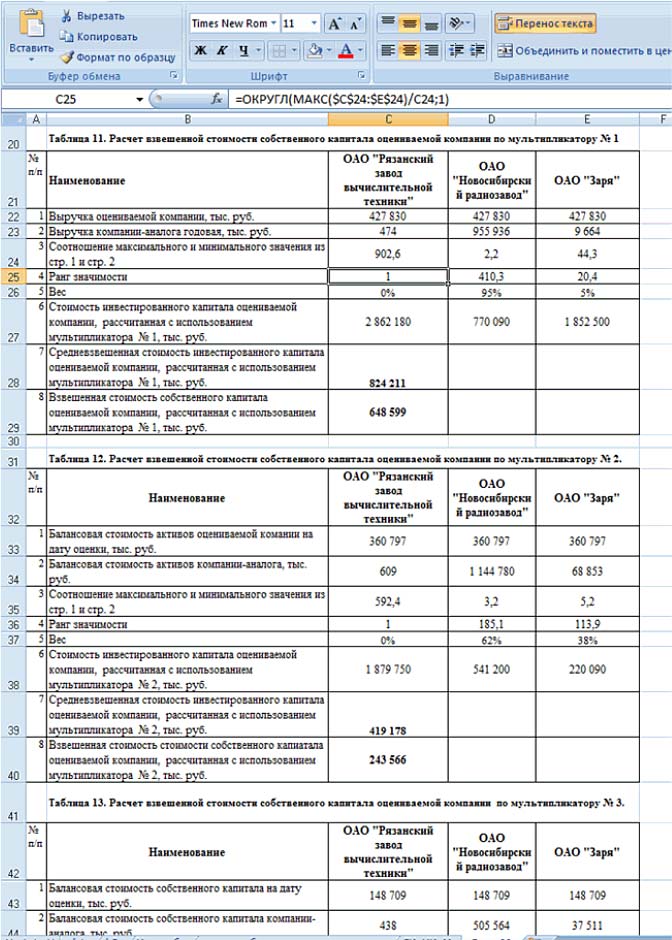

Эти результаты промежуточные. Они используются для вычисления трех видов средневзвешенной стоимости капитала оцениваемой компании с учетом ее выручки, балансовой стоимости активов и стоимости собственного капитала на дату оценки (см. рисунок 8).

Рисунок 8. Расчет взвешенной стоимости собственного капитала компании с учетом трех мультипликаторов ее аналогов

В рамках этого расчета автоматически определяется соотношение максимального балансового показателя оцениваемой компании и показателя ее аналога или наоборот (например, на рисунке 8 в ячейке С24 показатель определен по формуле МАКС(C22:C23)/МИН(C22:C23)). Иными словами, оценивается степень отличия выручки, балансовой стоимости собственного капитала или балансовой стоимости активов оцениваемой компании и компаний-аналогов. В зависимости от этой степени аналогу присваивается ранг значимости (см. стр. 4 в таблице №11 на рисунке 8, где показатель определен по формуле МАКС($C$24:$E$24)/C24). Наибольший ранг будет у аналога, показатель деятельности которого меньше всего отличается от показателя деятельности оцениваемой компании.

Далее, на основании полученного ранга, автоматически присваивается вес каждой компании-аналогу (см. стр. 5 в таблицах №11 и №12). Он рассчитывается как отношение значения ранга значимости компании-аналога и суммы всех рангов по всем аналогам (например, на рисунке 8 в ячейке С26 вес определен по формуле C25/($C$25+$D$25+$E$25).

Рисунок 9. Присвоение веса компании-аналогу

Затем с учетом полученных весов модель рассчитывает средневзвешенную стоимость инвестированного капитала оцениваемой компании (например, для мультипликатора № 1 на рисунке 9 это значение в ячейке С28 определено по формуле C27*C26+D27*D26+E27*E26).

Далее эта стоимость корректируется на сумму долгосрочных и краткосрочных займов объекта оценки (со знаком минус), денежных средств и эквивалентов (со знаком плюс). В итоге по каждому из трех мультипликаторов формируется взвешенная стоимость собственного капитала оцениваемой компании (например, на рисунке 9 это значение в ячейке С 29, полученное по формуле: C28-ф1!B36-ф1!B42+ф1!B22).

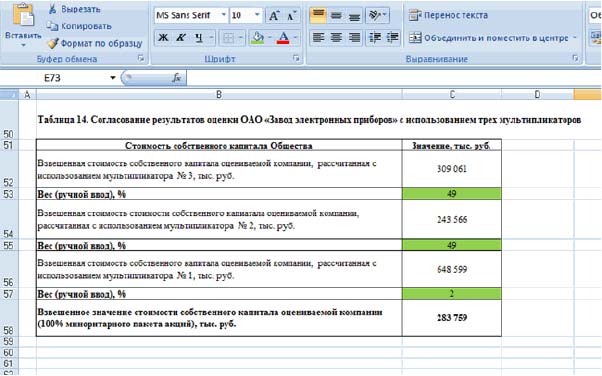

Как на основании мультипликаторов компаний-аналогов определить ориентировочную рыночную стоимость оцениваемой компании

На заключительном этапе оценки методом компаний-аналогов — согласовании результатов предстоит ручная корректировка полученных результатов на последней странице в модели Excel. Каждой из трех взвешенных стоимостей собственного капитала оцениваемой компании необходимо присвоить вес. Сделать это можно с учетом целей оценки и разницы между значениями взвешенной стоимости.

Например, если основной показатель для потенциального инвестора при принятии решения о покупке бизнеса — активы производственного предприятия, то у мультипликатора № 1 минимальный вес (соотношение инвестированного капитала и выручки), а у двух других (соотношение инвестированного капитала и совокупных активов, текущей и балансовой стоимости собственного капитала) – наоборот, максимальный. Если же для инвестора важна выручка, то первому мультипликатору можно присвоить больший вес (см. на рисунке 10). После того, как значения весов будут указаны (в последней таблице расчетной модели), автоматически рассчитается ориентировочная рыночная стоимость оцениваемой компании (см. на рисунке 10 последнюю строчку в таблице 14).

Рисунок 10. Расчет ориентировочной рыночной стоимости оцениваемой компании

Источник: Пресс-служба АКГ «ДЕЛОВОЙ ПРОФИЛЬ» (GGI), ФСС «Финансовый директор»

Источник: delprof.ru