Если ИП ведет деятельность не весь календарный год, он платит фиксированные страховые взносы только за те дни и месяцы, в которые стоял на учете в ФНС. Расскажем, как рассчитать взносы ИП за неполный год работы и дадим несколько примеров.

Получите год бесплатной Эльбы для ИП, которым меньше 3 месяцев

Сумма взносов ИП за себя в 2022 году

Все индивидуальные предприниматели ежегодно платят фиксированные взносы на пенсионное (ОПС) и медицинское страхование (ОМС). Исключение — самозанятые физлица в статусе ИП, они освобождены от этих платежей (ч. 11 ст. 2 Федерального закона от 27.11.2018 № 422-ФЗ, Письмо Минфина от 03.12.2021 № 03-11-11/98264).

Размер страховых взносов ИП за себя закреплен в п. 1 ст. 430 НК РФ:

- На ОПС — 34 445 рублей.

- На ОМС — 8 766 рублей.

Такие суммы предусмотрены для тех ИП, которые работают весь 2022 год. Если предприниматель зарегистрировался или снялся с учета в течение года, фиксированных взносов он заплатит меньше.

Фиксированные взносы ИП «за себя» в 2022 году

Взносы на ОПС включает еще и переменную часть — если доход больше 300 тыс. рублей, нужно дополнительно заплатить 1 % с суммы превышения. Общая сумма таких взносов не может превышать 275 560 тыс. рублей (34 445 рублей × 8). На переменную часть период работы не влияет: она зависит только от годового дохода (письма Минфина от 13.07.2018 № 03-08-02/49179, от 06.02.2018 № 03-15-07/6781).

Пример. ИП Ковалев зарегистрировался 1 апреля, в течение года не снимался с учета. Его доход за апрель–декабрь — 360 тыс. рублей. А ИП Скворцов работал весь 2022 год и тоже заработал 360 тыс. рублей.

Сумма однопроцентных взносов в ПФР не зависит от периода работы в течение года. Поскольку оба предпринимателя заработали за 2022 год одну и ту же сумму — 360 тыс. рублей, то и переменная часть взносов у них будет одинаковой. Она составит 600 рублей (360 тыс. руб. – 300 тыс. руб.) × 1 %.

Расчет фиксированных взносов ИП за неполный год работы

Порядок расчета фиксированных взносов ИП за неполный календарный год закреплен в п. 5 ст. 430 НК РФ. Их считают пропорционально полностью отработанным месяцам, а если месяц неполный — пропорционально отработанным дням:

Взносы за полные месяцы = Взносы за год / 12 × Число полных месяцев работы ИП.

Взносы за неполные месяцы = Взносы за год / 12 / Число дней в месяце × Число дней работы ИП.

Пример. Предпринимателя зарегистрировали 3 марта, а сняли с учета 24 ноября. Его доход за 2022 год меньше 300 тыс. рублей, поэтому переменной части взносов не будет.

Рассчитаем взносы за 2022 год.

Апрель-октябрь берем в расчет полностью, получается 7 месяцев. За март учитываем даты с 3 по 31 (29 дней), за ноябрь — даты с 1 по 24 (24 дня). Количество календарных дней в марте — 31, в ноябре — 30.

Считаем взносы на ОПС:

- за апрель-октябрь = 20 092,92 рубля (34 445 руб. / 12 мес. × 7 мес.);

- за март = 2 685,23 рубля (34 445 руб. / 12 мес. × 29 дней / 31 день);

- за ноябрь = 2 296,33 рубля (34 445 руб. / 12 мес. × 24 дня / 30 дней);

- общая сумма = 25 074,48 рубля (20 092,92 руб. + 2 685,23 руб. + 2 296,33 руб.).

Взносы на на ОМС:

Взносы ИП за неполный год. Как рассчитать?

- за апрель-октябрь = 5 113,50 рубля (8 766 руб. / 12 мес. × 7 мес.);

- за март = 683,37 рубля (8 766 руб. / 12 мес. × 29 дней / 31 день);

- за ноябрь = 584,40 рубля (8 766 руб. / 12 мес. × 24 дня / 30 дней);

- общая сумма = 6 381,27 рубля (5 113,50 руб. + 683,37 руб. + 584,40 руб.).

Всего страховых платежей за 2022 год = 31 455,75 рубля (25 074,48 руб. + 6 381,27 руб.).

Итак, наш предприниматель за неполный год работы должен заплатить 31 455,75 рубля, из них 25 074,48 рубля — пенсионные взносы и 6 381,27 рубля — медицинские.

Обратите внимание! Рассчитанные суммы взносов не округляются — этого требует п. 5 ст. 431 НК РФ. И именно так — с копейками — их лучше перечислять в бюджет. Округлите в большую сторону — получится переплата. Это нестрашно, но лучше, чтобы расчеты велись четко.

А вот округлять в меньшую сторону нельзя, иначе возникнет задолженность.

Рассчитать взносы за неполный год в бесплатном онлайн-калькуляторе

ИП временно не работал в 2022 году — сколько платить взносов

Если предприниматель в течение года приостановил деятельность, но не снялся с учета, ему придется платить взносы так, как будто он отработал год полностью. Даже если он не получал доходы.

Однако иногда ИП освобождается от уплаты страховых взносов, не снимаясь с учета. Перечень таких случаев прописан в п. 7 ст. 430 НК РФ, ч. 1 ст. 12 Федерального закона от 28.12.2013 № 400-ФЗ:

- служба по призыву;

- уход за каждым ребенком до 1,5 лет, но не больше 6 лет в общей сложности;

- уход за инвалидом I группы, ребенком-инвалидом, человеком старше 80 лет;

- проживание с супругом, проходящим военную службу в тех местах, где у ИП нет возможности работать — не более 5 лет в общей сложности;

- проживание за границей с супругом, который работает в диппредставительстве, консульстве или международной организации — тоже не более 5 лет;

- приостановка статуса адвоката;

- тюремное заключение, если впоследствии человека реабилитировали.

ИП закрылся и снова открылся в течение года — как платить взносы

В этом случае взносы нужно считать так, как будто их платят два разных предпринимателя:

- за период с начала года до закрытия;

- с даты повторного открытия до конца года.

Пример. ИП Васильев снялся с регистрации 30 марта, а потом повторно зарегистрировался 1 сентября. Доходы за январь–март (3 месяца) — 250 тыс. рублей, за сентябрь–декабрь (4 месяца) — 280 тыс. рублей, то есть не превысили в каждом периоде 300 тыс. рублей, поэтому переменной части взносов не будет.

Рассчитаем платежи за 2022 год:

- на ОПС за январь-март = 8 611,25 рубля (34 445 руб. / 12 мес. × 3 мес.);

- на ОМС за январь-март = 2 191,50 рубля (8 766 руб. / 12 мес. × 3 мес.);

- на ОПС за сентябрь-декабрь = 11 481,67 рубля (34 445 руб. / 12 мес. × 4 мес.);

- на ОМС за сентябрь-декабрь = 2 922 рубля (8 766 руб. / 12 мес. × 4 мес.).

За первый период деятельности ИП Васильев заплатит взносы 10 802,75 рубля, в том числе 8 611,25 рубля — пенсионные, 2 191,50 рубля — медицинские. За второй период тот же ИП заплатит 14 403,67 рубля, в том числе 11 481,67 рубля — пенсионные, 2 922 рубля — медицинские.

В какой срок платить взносы за неполный год

ИП, прекративший деятельность в течение года, должен уплатить взносы за себя, включая переменную часть, не позже 15 дней с даты снятия с налогового учета (п. 5 ст. 432 НК РФ).

Для предпринимателей, зарегистрированных в середине года, действуют стандартные сроки:

- 31 декабря — для фиксированной части взносов;

- 1 июля — для уплаты 1% за прошедший год.

Отчеты по взносам ИП без работников не сдают.

Заполните платежку на уплату взносов в Эльбе. Автоматически подгрузит актуальные КБК и реквизиты, укажет на ошибки.

КБК страховых взносов ИП в 2022 году

КБК для уплаты взносов ИП за себя, актуальные в 2022 году, утверждены Приказом Минфина от 08.06.2021 № 75н:

| ОПС (в том числе переменная часть 1%) | 182 1 02 02140 06 1110 160 |

| ОМС | 182 1 02 02103 08 1013 160 |

Источник: kontur.ru

Калькулятор по страховым взносам

Сервис калькуляции страховых отчислений для индивидуальных предпринимателей. Здесь можно точно узнать сумму страховых взносов к уплате и уже оплаченные отчисления.

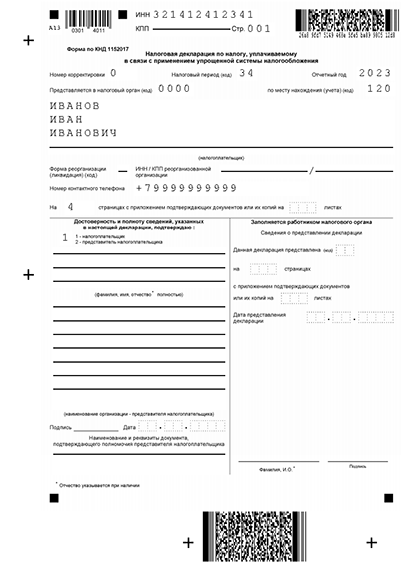

Сформируйте отчетность по УСН автоматически

С помощью нашего сервиса можно без затруднений подготовить налоговую отчетность по УСН. Вы рассчитаете налог онлайн и сервис распределит данные в нужные поля. Готовую отчетность можно сохранить для самостоятельной подачи или сразу отправить в налоговую.

Сервис загружается

Пожалуйста, дождитесь загрузки сервиса. Обычно загрузка происходит мгновенно, но если интернет медленный или подключение не стабильно, это может занять чуть больше времени. Если форма не появилась в течение 30 секунд, перезагрузите страницу.

Налоговая декларация УСН

- Скачать актуальную декларацию УСН Найдите своё ИП или ООО по базе налоговой, заполните поля формы по подсказкам и скачайте заполненную декларацию. Заполнить декларацию

- Скачать шаблон декларации для заполнения вручную на компьютере XLS, 384 KB

- Скачать бланк декларации для печати и заполнения от руки PDF, 756 KB

Расчет страховых взносов ИП с помощью онлайн-калькулятора:

- Внесите в поля калькулятора данные о начале и окончании отчетного периода, введите год, за который отчитываетесь, сумму налога и страховые взносы поквартально

- Выберите “Рассчитать”

- Ознакомьтесь с результатами. Сервис покажет сумму, формулу для расчета и срок оплаты ваших страховых взносов.

Будьте внимательны: За текущий год взносы в страховые фонды перечисляются до 31 декабря, а дополнительный платеж 1% в ПФР можно оплатить до 1 июля следующего года. Если ИП закрывается, то уплатить страховые нужно в срок 15 дней с момента ликвидации записи в ЕГРИП.

Полезно знать о страховых взносах ИП

Все взносы ИП за себя и куда они оплачиваются

- Взнос за свое медицинское и пенсионное страхование является фиксированным, сумма обновляется ежегодно. Этот платеж обязательный.

- При превышении лимита дохода в 300 тысяч рублей за год ИП оплачивают в ПФР 1% от суммы превышения дополнительно. Но, не более установленной суммы (она тоже меняется каждый год).

- В ФСС взносы добровольные. Вы можете оплачивать социальное страхование, если заинтересованы в получении выплат по нетрудоспособности, беременности и родам.

Все взносы ИП за персонал

- Страховые отчисления с дохода сотрудников в размере 30% оплачиваются одной суммой в ФНС, а налоговая самостоятельно распределяет деньги в фонды.

- Отчисления по травматизму оплачиваются в ФСС, их размер от 0,2% до 8,5% в зависимости от риска получить травму на производстве.

Исключения, когда ИП имеют право не платить взносы в страховые фонды:

- На время прохождения военной службы

- На период декретного отпуска до достижения ребенком 1,5 лет

- На срок ухода за пожилым 80+, инвалидом 1 группы, ребенком-инвалидом

- Во время проживания с супругом-военным в удаленной местности, где бизнес вести не получается

- При проживании заграницей с супругом, который направлен в целях выполнения дипломатической миссии

Этот сайт — партнёрский проект АО «Райффайзенбанк» и ООО “ББС” , что подтверждается партнёрским сертификатом банка.

- Главная

- Открыть ИП

- Регистрация ИП онлайн

- Форма для регистрации ИП

- Регистрация ООО онлайн

- Форма для регистрации ООО

- Декларация УСН

- Форма для декларации УСН

- Изменение ИП

- Внесение изменений в ИП онлайн

- Документы для изменений в ИП онлайн

- Внесение изменений в ООО онлайн

- Документы для изменений в ООО онлайн

- Закрытие ИП

- Закрыть ИП онлайн

- Документы для закрытия ИП

Сервис работает на платформе regme.online

Источник: reg-raiffeisen.ru

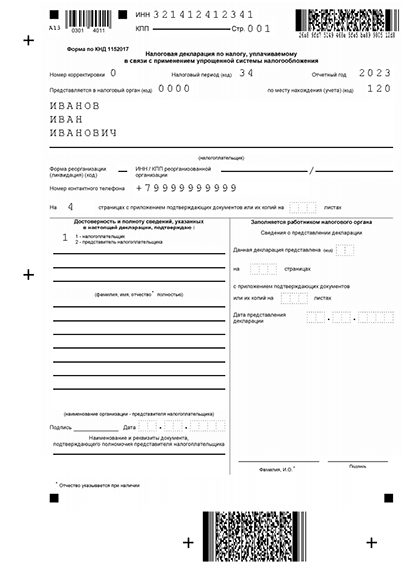

Калькулятор по страховым взносам

С нашим сервисом вы не только точно рассчитаете налог, но и сможете заполнить декларацию и сразу направить ее в налоговую. Также можно распечатать отчетность и подать самостоятельно.

Сервис загружается

Пожалуйста, дождитесь загрузки сервиса. Обычно загрузка происходит мгновенно, но если интернет медленный или подключение не стабильно, это может занять чуть больше времени. Если форма не появилась в течение 30 секунд, перезагрузите страницу.

Налоговая декларация УСН

- Скачать актуальную декларацию УСН Найдите своё ИП или ООО по базе налоговой, заполните поля формы по подсказкам и скачайте заполненную декларацию. Заполнить декларацию

- Скачать шаблон декларации для заполнения вручную на компьютере XLS, 384 KB

- Скачать бланк декларации для печати и заполнения от руки PDF, 756 KB

Инструкция по использованию онлайн-калькулятора страховых взносов для ИП

Пошагово:

- Внесите сведения: отчетный период — начало, конец и год, размер полученного дохода, уплаченные взносы по кварталам

- Кликните по кнопке “Рассчитать”

- Готово. Вы получили детальный расчет, формулу и срок, когда необходимо перечислить взнос в бюджет.

Обратите внимание. Срок оплаты страховых взносов для ИП — до 31 декабря в текущем году. Отчисления в размере 1% от дохода свыше лимита в 300 000 рублей перечисляются в ПФР до 1 июля следующего года. Если же вы закрываете бизнес, взносы в фонды должны быть оплачены в течение 15 дней с момента ликвидации ИП.

Полезно знать о страховых отчислениях ИП

Список страховых взносов ИП за себя: что и куда платить

- Фиксированные страховые отчисления за себя в ПФР и на ОМС ИП платят в обязательном порядке. Размер взносов устанавливается в виде фиксированной суммы на каждый год.

- Дополнительный платеж в ПФР. Уплачивается с дохода более 300 000 рублей в год, в размере 1% от суммы превышения лимита. Ежегодно устанавливается максимальный уровень для данного взноса.

- За социальное страхование ИП платят в ФСС на добровольной основе, если им необходимы выплаты за больничные и по материнству.

Список взносов, которые должны платить ИП за сотрудников

- В ФНС одним платежом в размере 30% от дохода сотрудника уплачиваются обязательные взносы на ОМС, в ПФР и ФСС.

- Взносы на случай травматизма в Социальный фонд зависят от опасности производства, процент отчислений от 0,2 до 8,5.

Не платить страховые отчисления можно только в таких случаях, когда ИП:

- Проходит службу по призыву

- Ухаживает за ребенком до 1,5 лет

- Ухаживает за инвалидом 1 группы, ребенком-инвалидом или за пожилым в возрасте больше 80 лет

- Живет с супругом-военным, проходящим контрактную службу в местности, где нет возможности вести бизнес

- Проживает за границей с супругом-дипломатом, который находится при исполнении служебный обязанностей

Источник: sbreg.ru