Размеры организации неоднозначно влияют на установление круга значимых факторов внешней среды. С одной стороны, крупная организация имеет возможность большего контроля над окружающей средой, чем небольшая. Влияние крупной фирмы на окружающую среду может, в определенной степени, нейтрализовать воздействие внешнего мира на ее деятельность.

Поэтому целый рад элементов внешней среды представляются крупной организации менее значимыми, чем мелкой (например, у нее, как правило, стабильные,хорошо налаженные контакты с поставщиками, она менее уязвима перед конкурентами,имеет серьезные финансовые преимущества в плане освоения новых технологий и т.д.). С другой стороны, крупные фирмы, во-первых, менее подвижны и гибки, чем небольшие, а потому должны хорошо ориентироваться в окружающей среде, для того чтобы суметь заранее приспособиться к будущим изменениям. Крупные фирмы несут большую социальную ответственность перед внутренними участниками, потребителями,обществом в целом; во-вторых, крупные фирмы могут расширить анализ внешней среды по сравнению с мелкими в связи с наличием у них серьезного экономического потенциала. Крупной фирме уже в текущем, коротком периоде становится возможно провести анализ не только рабочей, но и общей среды.

Риски в бизнесе. Управление рисками в бизнесе

2.Способы измерения риска финансовых активов.

Для измерения рыночных рисков в настоящее время в мире используется методология Value-at-Risk VAR — это статистический подход, и основным понятием в нем является распределение вероятностей, связывающее все возможные величины изменений рыночных факторов с их вероятностями. Методология VAR обладает рядом несомненных преимуществ: она позволяет измерить риск в терминах возможных потерь, соотнесенных с вероятностями их возникновения; позволяет измерить риски на различных рынках универсальным образом; позволяет агрегировать риски отдельных позиций в единую величину для всего портфеля, учитывая при этом информацию о количестве позиций, волатильности на рынке и периоде поддержания позиций.

Таким образом, VAR — это действительно универсальный подход к измерению рыночного риска.Для вычисления VAR необходимо определить ряд базовых элементов, влияющих на его величину. В первую очередь это вероятностное распределение рыночных факторов, напрямую влияющих на изменения цен входящих в портфель активов.

После задания распределения рыночных факторов необходимо выбрать доверительный уровень (confidence level), то есть вероятность, с которой наши потери не должны превышать VAR. Затем надо определить период поддержания позиций (holding period), на котором оцениваются потери.

При некоторых упрощающих предположениях известно, что VAR портфеля пропорционально квадратному корню из периода поддержания позиций. Поэтому достаточно вычислить только однодневное VAR. Тогда, например, четырехдневное VAR будет в два раза больше. 3.

У вас есть след-ая инф-ия по проектам: 1)пост-ые изд-ки – 120357 руб., перем-ые — 12 руб., ожидаемая цена реал-ии товара – 18,6 руб.2) пост-ые изд-ки – 562341 руб., перем-ые — 24 руб., ожидаемая цена реал-ии товара – 32,9 руб. Какой выбор вы сделаете? Решение.Найдем точку безубыточности и определим по ней какой проект необходимо реализоват ь. Тб= Пi/(Цi – Зi) Тб1= 120357/(18,6 – 12)= 18235,9ед.

Как правильно рассчитать риск на сделку? Практический пример для биржи BINANCE.

Тб2=562341/(32,9 – 24)= 63184,4 ед. Чем выше точка беззуб-сти, тем менее привлекателен проект. Следовательно, выбираем первый проект Билет№6.

Источник: studfile.net

Как определить риск-профиль инвестора

Инвесторы постоянно говорят о том, сколько они зарабатывают на своих портфелях. Но большинство из них замалчивает неудачные сделки и потери. Такое поведение создает неправильное представление у тех, кто только выходит на фондовый рынок. Начинающие инвесторы часто оказываются неготовыми к тем рискам, которые скрыты в торговле на бирже.

Чтобы не пребывать в неведении и не идеализировать свое отношение к финансовым потерям, определите свой риск-профиль. Как это сделать и на что обратить внимание, расскажет специалист сервиса Бробанк.

12.08.21 5380 0 Поделиться

Автор Бробанк.ру Клавдия Трескова

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Понятие инвестиционного риска

Инвестиционный риск – это вероятность потерять частично или полностью вложенный капитал или недополучить запланированную прибыль.

Что вложенные, что наличные деньги подвержены риску. Одни можно потерять из-за банкротства компании, в которую вложен капитал. Другие обесцениваются из-за инфляции или могут быть украдены. Любые деньги могут превратиться в «бумажки» по причине дефолта или экономического кризиса в стране, которая выпускает эту валюту.

Отношение к инвестиционным рискам может быть разным. От крайне негативного и паники, до абсолютного отрицания его наличия. Но как первый, так и второй вариант не принесут инвестору стабильность. Те, кто панически боится риска, хранят сбережения «под подушкой» и постоянно теряют деньги. Те, кто хочет разбогатеть как можно быстрее, вкладывают суммы в сомнительные инвестиционные идеи, идут на Forex или участвуют в финансовых пирамидах.

Инвестиционный риск подразумевает не только выбор инвестора, но и два других вида риска – системный и несистемный. Они не зависят от инвестора или его решений.

| Системные риски | Несистемные риски |

| Рыночный | Деловой |

| Риск изменения процентных ставок | Финансовый |

| Валютный | Операционный |

| Инфляционный | — |

| Случайный | — |

Часть рисков можно снизить за счет диверсификации, как по отраслям экономики, так и по странам, чьи активы будут закуплены в портфель. Более подробно инвестиционные риски описаны в отдельном материале Бробанка.

Почему инвесторы рискуют

Инвесторы рискуют, чтобы получить более высокую доходность. Любой участник фондового рынка может собрать портфель только из ОФЗ или других облигаций, выпущенных надежным эмитентом. Но доходность будет невысокой. Она лишь незначительно превысит прибыль по банковскому вкладу и, скорее всего, не перекроет коэффициент реальной инфляции. Поэтому заработать таким способом не получится.

Инвестор может создать портфель и из «мусорных» акций, которые показывали высокую доходность в прошлом, или любых других высокорисковых инструментов. Однако вкладывать весь капитал в такие активы слишком опасно, потому что можно потерять все деньги.

Как активы отличаются по уровню риска

- Вклады и деньги на счетах банка. Самый безрисковый вариант. Суммы до 1,4 млн рублей защищены системой страхования вкладов. Поэтому даже если банк обанкротится вкладчик вернет сумму со счетов в пределах этого лимита.

- Облигации – это долговые расписки государства, муниципалитетов, крупных государственных и коммерческих компаний. Вложения в эти активы не застрахованы государством, но тоже относятся к инвестициям с низким уровнем риска. Самые безопасные – ОФЗ. Чаще всего по облигациям заранее известен доход и в течение всего срока владения инвестор получает купонные выплаты.

- ETF-фонды, ПИФы, индексы и другие структурные инструменты, в состав которых входят акции, облигации, валюта или любые другие активы. Они сбалансированы по риску. Такой вид вложения может относиться как безрисковому, так и к средне- или высокорисковому, в зависимости от долей активов в составе структурного инструмента.

- Акции – средне- или высокорисковый вид актива, в зависимости от эмитента. На их стоимость влияет много факторов. Таких как стратегия развития внутри компании, ситуация в стране, где ведется бизнес, а также мировые экономические и политические тренды.

- Фьючерсы, опционы, варранты и другие сложные инвестиционные продукты с высокой степенью риска. По таким активам невозможно спрогнозировать доходность без глубокого погружения в тему. Поэтому вложения в них капитала начинающих инвесторов и трейдеров может привести к полной потере средств.

Покупать ли в портфель криптовалюту, участвовать ли в сделках на Форекс и вкладывать деньги в МФО, каждый инвестор решает для себя сам. Такие инвестиции могут принести гораздо более высокую прибыль, но и риски у них слишком высоки.

Приобретать ли в портфель золото, другие драгметаллы или оставлять часть денег в валюте, тоже зависит от инвестора. По этим видам активов либо совсем нет прибыли, либо она минимальна. Поэтому их чаще используют как защитные механизмы от просадок портфеля. Некоторые инвесторы целенаправленно держат часть капитала в валюте, чтобы докупать высоколиквидные активы в момент падения рынка, когда цены становятся ниже.

Что такое риск-профиль инвестора

Риск-профиль инвестора показывает личное отношение к риску. Этот показатель зависит от психологических особенностей, цели, возраста и срока до достижения поставленной финансовой цели. Кроме того на риск-профиль влияют квалификация, опыт, объем вложений и способ управления портфелем.

Если не учесть хотя бы один из этих параметров, инвестиции не оправдают ожидания. Инвестор может разочароваться в фондовом рынке. Тогда он не станет больше тратить время и силы на изучение информации и формирование портфеля.

Психологические особенности и склонность к риску

Чем больше денег готов потерять инвестор, тем более агрессивную стратегию он может выбирать. Но если любые финансовые потери вызывают страх или даже панику, лучше придерживаться консервативного стиля управления портфелем.

- не готовы нести большие потери;

- не станут рисковать из-за недостаточного опыта или психологической неспособности к этому;

- остро реагируют на стрессовые ситуации;

- подвержены влиянию информационного контекста и новостного ажиотажа.

- азартны;

- любят рисковать;

- не паникуют при колебаниях рынка;

- не переживают острый стресс при финансовых потерях;

- обладают обширным опытом и знаниями, которые позволяют пойти на обоснованный риск, или руководствуются интуицией.

Если у одного человека встречаются черты двух типов, скорее всего, речь идет об умеренном или рациональном инвесторе.

Финансовая цель, горизонт планирования и возраст инвестора

- накопить капитал, чтобы на пенсии, через 25 лет получать пассивный доход 50 000 рублей в месяц;

- собрать денег за 10 лет на покупку недвижимости за 2,5 млн рублей;

- собрать сумму для обучения ребенка в высшем учебном заведении через 12 лет в размере 1,5 млн рублей.

Чем быстрее нужны деньги, вложенные в инвестиции, тем сильнее ограничен выбор инструментов.

Опытные инвесторы руководствуются таким правилом, чем меньше горизонт планирования (короче срок инвестирования), тем более консервативные активы должны быть в портфеле. В последние 2-3 года до цели доля акций и облигаций может стремиться к соотношению 20/80. Так поступают, потому что цена акций может резко упасть, тогда собрать запланированную сумму не получится.

- не потерять все деньги и сразу;

- попробовать заработать как можно больше, за счет участия в агрессивных стратегиях.

У инвесторов, которым 25 и 30 лет, больше времени на восстановление капитала, поэтому они могут придерживаться агрессивного риск-профиля. Но как показывает статистика, даже в этом возрасте многие инвесторы предпочитают умеренную стратегию.

Квалификация

- в их портфеле ценных бумаг на сумму 6 млн рублей;

- есть опыт работы в российских или иностранных компаниях, которые проводят сделки с финансовыми инструментами не менее двух или трех лет, в зависимости от того квалифицированная это организация или нет;

- частота сделок на фондовом рынке не менее 1 раза в месяц, в среднем 10 раз в квартал и на сумму не менее 6 млн рублей в течение четырех предыдущих кварталов;

- есть высшее экономическое образование или профессиональный сертификат, например, специалиста финансового рынка или CFA.

Статус квалифицированного инвестора можно получить через брокера или управляющую компанию.

Все остальные инвесторы относятся к неквалифицированным. Но более успешными станут те, у кого есть опыт работы в финансовой сфере, или желание досконально разобраться в этом вопросе. Начинающим инвесторам помогут курсы по финансовой грамотности, планированию бюджета и тематические статьи про инвестиции.

Если нет опыта и понимания, что такое криптовалюта или Форекс, лучше не надеяться на удачу или рекомендации парикмахера в салоне красоты, в попытке заработать много и быстро.

Опыт и размер капитала

- Только на свои деньги. Использовать для инвестирования займы или кредиты не лучший вариант. Капитал можно потерять, а возвращать долги кредитору все равно придется.

- После погашения всех задолженностей. Если уже есть долги по ипотеке, потребительским кредитам или автокредиту, желательно их закрыть. Некоторые даже избавляются от кредитных карт, другие их не закрывают, но грамотно пользуются только теми, у которых есть беспроцентный период.

- С накопленной финансовой подушкой. Сумма денежного резерва должна равняться 6-12 размерам среднемесячных расходов на всех членов семьи. Если подушку не накопить, инвестиционный капитал будет находиться под угрозой. В ситуации, когда деньги понадобятся очень срочно, инвестор не станет оценивать доходность и котировки, поэтому может потерять слишком много при выводе средств.

Начинающим инвесторам более опытные коллеги рекомендуют выходить на рынок в первый раз с капиталом в несколько десятков тысяч рублей. Вложить деньги желательно в структурные инструменты, облигации, акции компаний, которые относятся к «голубым фишкам». Когда появится реальный опыт биржевых сделок, состав портфеля и перечень активов можно расширять.

С самого начала обязательно диверсифицировать риски и вкладывать капитал в разные отрасли и страны. Минимальный пакет активов в начинающего инвестора должен включать не меньше 5-10 ценных бумаг.

Первые сделки, рост и падение котировок, новости вокруг компаний и обвалы рынка покажут, насколько инвестор готов к просадкам, сможет ли он рисковать и какой долей капитала. Очень часто у тех, кто выходит впервые на биржу завышенные ожидания от себя по степени устойчивости к финансовым потерям. Поэтому некоторые новички думают, что им подойдут агрессивные стратегии. Реальные цифры расставляют все по своим местам.

Наиболее ценен опыт инвестирования на падающем рынке, когда все активы дешевеют. Очень важно отследить, что чувствует и какие действия предпринимает в этот момент инвестор и повторно провести тестирование на риск-профиль.

Управление портфелем

Формировать и управлять инвестиционным портфелем можно самому или доверить это управляющей компании. Самостоятельно вникать в фондовый рынок, изучать активы и принимать сложные решения, готовы не все инвесторы. Управляющие компании снимают эти задачи, освобождают время, но за их услуги придется платить. Они отбирают активы, следят за котировками, принимают решения, как диверсифицировать портфель на основе глубокого анализа и опыта, но это не исключает риски полностью.

- часть активов покупают самостоятельно;

- на часть денег покупают паи инвестиционных фондов.

Если доходность ПИФов всегда выше, а времени и желание на погружение остается все меньше, можно перевести весь капитал под управление профессиональных инвесторов в любое время.

Зачем определять риск-профиль

- Определить собственное отношение к риску. Не всегда первый тест дает объективный результат. Бывает так, что после первого серьезного провала или наоборот удачного опыта инвестор меняет свое отношение к риску. Иногда агрессивный инвестор становится осторожным консерватором, а умеренный превращается в сверхагрессивного трейдера. Делать выводы на основе 2-3 сделок или на растущем рынке, когда акции всех компаний дорожают – опрометчиво.

- Составить сбалансированный портфель, который больше всего подойдет инвестору, с учетом его психологических характеристик, возраста, опыта и других факторов.

Ориентация на свой риск-профиль поможет достичь финансовых целей и снизит последствия того уровня стресса, которой может оказаться не под силу инвестору.

Типология инвесторов по риск-профилю

- Консервативный (осторожный). Основная задача такого инвестора – сохранить капитал. Он психологически готов к ставкам, которые незначительно превышают доходность вклада, но при этом частично снижают влияние инфляции. Большую часть капитала до 70-75% консервативный инвестор вкладывает в ОФЗ или облигации надежных эмитентов. На остальные деньги покупает акции голубых фишек, доли надежных ETF или паи инвестиционных фондов. При выборе акций ориентируется на компании, которые стабильно выплачивают дивиденды.

- Умеренный (рациональный) инвестор стремиться получить более высокую доходность, за которую готов взять на себя определенный уровень риска. Допускает колебание размера капитала в кратко- и среднесрочной перспективе ради запланированной прибыли. Делит портфель 50/50 – половина средств в ОФЗ и ETF, вторая часть – в акциях. В состав акций могут входить компании не только «голубых фишек», но и некоторых организаций из второго эшелона.

- Активный (агрессивный). Главная цель такого инвестора – максимальный доход. Готов вкладывать капитал в акции высокотехнологичных компаний, третьего эшелона, ценные бумаги развивающегося рынка и даже криптовалюту. Может участвовать в IPO, торговать на срочном рынке или проводить сделки «с плечом», то есть на заемные деньги брокера. На такие операции агрессивный инвестор может тратить от 70% до 100% капитала.

В классификации риск-профилей очень часто встречаются и переходные формы, такие как умеренно-агрессивный, умеренно-рациональный, профессиональный или сверхагрессивный. Как правило, они представляют собой промежуточное положение между двумя соседними типами или более глубокую форму, какого-то одного типа.

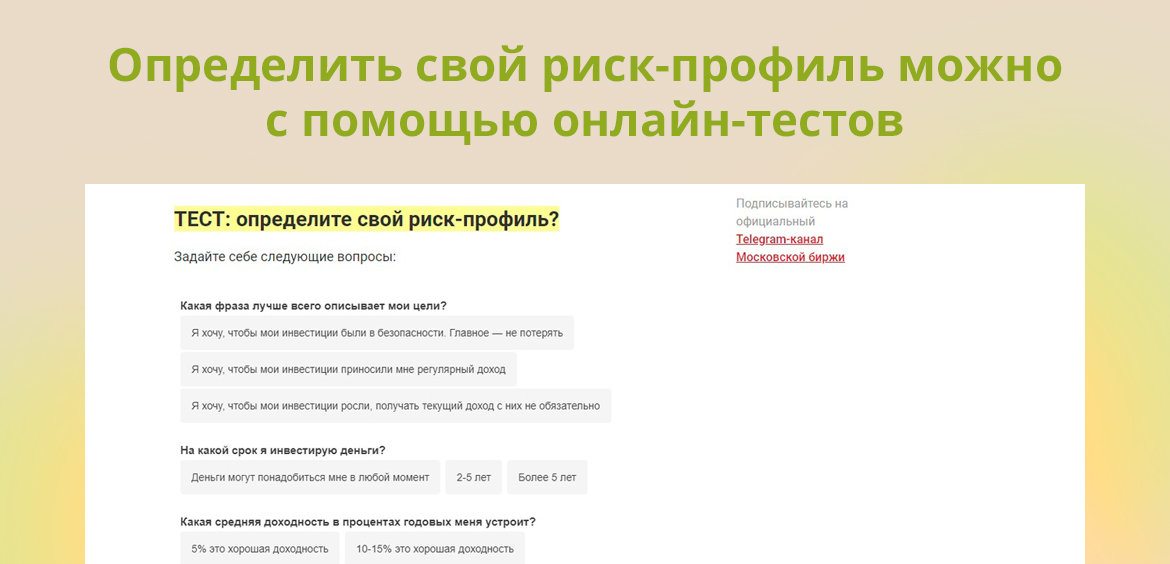

Как узнать свой риск-профиль

Узнать риск-профиль инвестора можно на сайте Мосбиржи или в других открытых источниках. Эту информацию лучше выяснить до того, как покупать активы. По результатам теста проще понять, из каких ценных бумаг лучше формировать свой первый портфель. Если на тест нет времени или его результаты кажутся неоднозначными, выберите тот вариант развития событий, который подходит больше всего.

- Продам все активы и полученные деньги положу на вклад.

- Продам подешевевшие ценные бумаги и куплю на эту сумму менее рискованные активы.

- Ничего не буду делать, а стану ждать восстановления размера капитала.

- Воспользуюсь ситуацией на рынке и докуплю подешевевшие активы на дополнительные средства, увеличив размер вложений.

Первый ответ характеризует консервативного инвестора. Второй и третий вариант действий у умеренно-рациональных, рациональных или умеренно-агрессивных инвесторов. Четвертый ответ выберут агрессивные или профессиональные трейдеры с надеждой заработать на падении рынка.

Резюме

- От риск-профиля инвестора зависит состав портфеля и уровень его доходности.

- Самый низкий уровень риска у банковских вкладов и облигаций.

- Самые рискованные способы заработать – вложения в криптовалюту или торги на Forex.

- Можно остановить выбор своего риск-профиля на одном из трех классических типов или углубиться в вопрос и определить промежуточный вариант.

- На риск-профиль инвестора влияют характер, цель, возраст, горизонт инвестирования, квалификация, опыт, объем вложений и способ управления портфелем.

Источник: brobank.ru

Развитие моделей оценки размера операционного риска

Аннотация . Данная статья представляет собой полный обзор существующего на сегодняшний день многообразия методов оценки размера операционного риска. Методы рассматриваются от простых к сложным, начиная с BIA и стандартизированных подходов, заканчивая группой продвинутых подходов и анализом новейшей методики, предложенной Базельским комитетом. Представляется сравнительный анализ и оценка возможности практического применения данных методов. Определены ключевые отличия новейшего метода SMA по сравнению с ранее предложенными методами.

Одной из важнейших задач управления операционным риском является определение размера капитала на покрытие убытков от реализации рисковых событий. Основная идея, лежащая в основе управлением операционными рисками по рекомендациям Базель II, состоит в том, что для их компенсации следует выделить объективно обоснованную часть капитала банка: определить и установить норматив минимально достаточного уровня капитала для покрытия операционных рисков.

В рамках первого компонента Базеля II Комитетом предлагается ряд методов оценки операционного риска. Данные методы на сегодняшний день являются общепринятыми в банковской практике. Банки и регуляторы большинства стран ориентируются именно на этот перечень методов оценки в своей практике.

БКБН предлагает банкам внедрять следующие методы оценки в зависимости от степени развитости системы управления операционным риском в банке:

1. Базовый индикативный подход (BIA, Basic Indicator Approach).

Суть данного подхода состоит в нормировании среднего показателя доли валового дохода (базового индикатора), направляемой на компенсацию общего операционного риска.

При расчете базового индикатора учитывают чистые процентные доходы и чистые непроцентные доходы.

Норматив покрытия операционного риска при применении базового индикативного подхода согласно рекомендациям, Базель II, принятым ЦБ РФ рассчитывают по формуле [1]:

KBIA — норматив покрытия операционного риска (требование к капиталу);

GI — положительный ежегодный валовый доход за предыдущие три года;

n — количество лет из предыдущих трех, в которые валовый доход был положительным;

α = 15%, данный показатель установлен

Комитетом и относится к отраслевому уровню требуемого капитала.

Метод базового индикативного подхода дает хорошие результаты в небольших кредитных организациях, с относительно простой организационной структурой и, что особенно важно, в стабильных внешних условиях функционирования банка. В то же время, затраты на применение этого метода невелики, что можно рассматривать, как фактор компенсации проявляющихся рисков, в том числе операционных. Однако при применении данного метода, размер капитала может быть значительно завышен, так как не учитывает статистических данных о фактически операционных потерях в банке.

2. Группа стандартизированньгх подходов.

Данная группа включает в себя два метода:

- Стандартизированный подход (TSA, The Standardized Approach)

- Альтернативный стандартизированный подход (ASA, Alternative Standardized Approach)

В рамках стандартизованного подхода к оценке операционного риска деятельность банка разделяется на 8 бизнес-линий, для которых рекомендованы собственные нормативы доли их валового дохода на покрытие операционного риска (β -коэффициенты).

Содержание направления деятельности по каждой бизнес-линии и составляющие его бизнес-процессы приведены в Таблице 1. [2]

Таблица 1. Содержание бизнес-линий в соответствии с классификацией БКБН.

| Бизнес-линии | Спектр услуг | Бета-кэффициенты |

| Корпоративное финансирование (β1), | Оказание банковских услуг корпоративным клиентам и органам власти, первичное размещение эмиссионных ценных бумаг, гарантированное размещение ценных бумаг, банковское сопровождение процессов слияния, поглощении или приватизации юридических лиц и некоторые другие процессы. | 18% |

| Торговля и продажи (β2) | Операции и сделки на фондовом рынке, например, приобретение и продажа ценных бумаг с целью получения инвестиционного или курсового дохода, срочные сделки с ценными бумагами, с производными инструментами, сделки с иностранной валютой, драгоценными металлами и другие. | 18% |

| Розничные банковские операции (β3) | Банковское обслуживание физических лиц, включает в себя все соответствующие ссудные и депозитные операции, операции со счетами, платежи, трастовые операции, обслуживание банковских карт и некоторые другие. | 12% |

| Коммерческие банковские операции (β4) | Широкий комплекс банковских услуг по обслуживанию юридических лиц, таких как предоставление ссуд, привлечение депозитов, открытие и ведение банковских счетов и осуществление платежей по поручению юридических лиц, лизинговые операции, кассовые операции и инкассирование и другие. | 15% |

| Платежи и расчеты (β5) | Платежно-расчетные операции банка с физическими и юридическими лицами, не являющимися клиентами банка: нетто-расчеты, инкассация, клиринг и иные. | 18% |

| Агентские услуги (β6) | Доверительное хранение документов, ценностей, денежных средств и иного движимого имущества, а также выполнение функций эмиссионного и платежного агента. | 15% |

| Управление активами (β7) | Комплекс трастовых операций с ценными бумагами, денежными средствами и другим имуществом физических и юридических лиц. | 12% |

| Розничные брокерские услуги (β8) | Все виды посредничества, в том числе розничного, допустимые банковским законодательством и уставом банка. | 12% |

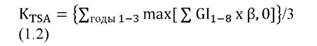

Норматив покрытия операционного риска при применении стандартизованного подхода рассчитывают по формуле:

KTSA норматив покрытия операционного риска (требование к капиталу);

GI1-8 — ежегодный валовый доход данного года, определенный согласно базовому индикативному подходу для каждой из восьми бизнес-линий;

β1-8 — установленный Комитетом фиксированный процент, связывающий уровень требований к капиталу с уровнем валового дохода для каждой из восьми бизнес-линий.

Ключевым отличием ASA от TSA является использование отличного от BI индикатора для двух бизнес-линий (розничные банковские операции и коммерческие банковские операции).

KRB — требование к капиталу для розничной банковской бизнес-линии;

βRB — бета для розничной банковской бизнес-линии;

LARB — общие непогашенные розничные кредиты и авансы (не взвешенные по риску и включая резервы), усредненные за последние 3 года;

m = 0,035.

Стандартизированный подход имеет ряд преимуществ и недостатков по сравнению с Базовым индикативным подходом. Плюсы и минусы Стандартизированного подхода описаны в Таблице 2.

Таблица 2. Преимущества и недостатки стандартизированного подхода перед базовым индикативным подходом.

| Преимущества TSA перед BIA | Недостатки стандартизированного подхода TSA |

| Использование TSA дает возможность оценивать распределение величины ОР по бизнес-линиям банка | Сложность использования TSA российскими банками состоит в том, что структура бизнес-линий не соответствует организационной структуре крупных западных банков, поэтому неясно, к каким бизнес-линиям отнести отдельные операции, сложно определить валовую прибыль для отдельных бизнес- линий |

| В различных банках по одним и тем же символам ОФР (форма 0409102) могут учитываться доходы и расходы от разных бизнес-линий. То есть методика разделения доходов и расходов на бизнес-линии не является универсальной | |

| Необходим постоянный аудит отчетности на предмет появления в ней новых используемых символов ОФР (например, в связи с изменением состава видов деятельности банка) с последующим распределением дохода по соответствующим бизнес-линиям | |

| Использование TSA позволяет снизить требования к капиталу под ОР | Следует учитывать, что при росте валового дохода размер капитала под ОР будет также пропорционально расти. |

| В случае получения высокого валового дохода по бизнес-линиям, где β = 18%, сумма требований к капиталу под ОР может несильно отличаться от суммы капитала под ОР, рассчитанному по BIA. | |

| Значения коэффициента β рассчитаны на основании европейской отраслевой статистики. В российской практике соотношение между валовым доходом по бизнес-линии и уровнем убытка от операционного риска может быть иным. | |

| Поощряет банк на усилия по управлению ОР | Предъявляет ряд квалификационных требований к банку для использования стандартизированного подхода. |

| Квалификационные критерии для использования банками ASA не заданы (должны быть разработаны органом надзора) | |

| Отрицательный валовой доход любой бизнес-линии может без ограничений компенсироваться положительным валовым доходом в других бизнес-линиях | После получения банком разрешения на использование продвинутого подхода банку не будет позволено по своему усмотрению (без разрешения органа надзора) возвращаться к более простому подходу |

3. Группа усовершенствованных «продвинутых» подходов (Advanced Measurement Approach, AMA).

К основным подходам в рамках AMA относятся:

- Подход внутреннего измерения (Internal Measurement Approach, IMA).

- Подход на основе распределения потерь (Loss Distribution Approach, LDA).

- Подход на основе моделирования сценариев (Scenario Based Approach, SBA).

- Подход оценочных карт или балльно-весовой подход (Scorecard Approach, SCA).

- Новый стандартизированный подход (Standardized Measurement Approach, SMA)

Рассмотрим некоторые из приведенных выше методов более подробно.

Общим для всех из них является, то что для «продвинутых» подходов источником данных является т.н. «база событий». Это — база данных по всем инцидентам потерь, понесенных финансовой организацией, которые относятся к реализации операционного риска. Базельский комитет дает рекомендацию использовать данные за последние 5 лет для построения моделей на основе перечисленных выше методов. [3]

Для начала, рассмотрим более простой метод — подход внутреннего измерения (Internal Measurement Approach, IMA).