Характерной чертой бизнеса в условиях рыночной экономики является наличие риска на всех стадиях жизненного цикла предприятия.

Бизнес-риск — это опасность возникновения непредвиденных потерь, неполучения или недополучения ожидаемой прибыли, дохода или имущества, денежных средств в связи со случайным изменением условий экономической деятельности предприятия, неблагоприятными обстоятельствами. Такой риск измеряется частотой и вероятностью возникновения потерь.

Предпринимательские, финансовые и инвестиционные риски — обязательные атрибуты рыночной экономики, оказывающие существенное влияние на стоимость бизнеса. При проведении оценочных работ анализу рисков уделяется особое внимание. На этапе сбора и обработки информации оценщик выявляет те виды рисков, которые оказывают наиболее заметные влияния на величину стоимости бизнеса и выбирает способ их учета в расчетах. Для этого прежде всего проводится систематизация рисков.

В целях оценки бизнеса риски подразделяются на внешние и внутренние.

К внешним рискам относятся: природно-естественные риски, связанные со стихийными бедствиями и экологией; общеэкономические риски, связанные с изменением макроэкономической ситуации, с неблагоприятной конъюнктурой рынка, с изменением конкурентной среды, с отраслевыми особенностями; политические, связанные с национализацией и экспроприацией, с военными действиями, гражданскими беспорядками; разрывом контракта и договора; финансовые риски, связанные с изменением покупательской способности денег (инфляционные и дефляционные риски), с изменением курса национальной валюты, с дисбалансом ликвидности, с изменением общерыночной ставки процента.

К внутренним рискам относятся: производственные, связанные с понижением производительности труда, потерей рабочего времени, перерасходом или отсутствием необходимых материалов; технические и технологические, связанные с внедрением новых технологий, с инновациями, с внедрением результатов НИОКР; коммерческие, связанные с реализацией продукции; транспортные, связанные с платежеспособностью покупателя и т.п.; инвестиционные, включая риск упущенной выгоды, процентный, кредитный, риск банкротства и т.п.

В целях оценки целесообразно выделить систематические и несистематические риски. К систематическим рискам относятся такие риски, которые возникают из внешних событий, влияющих на рыночную экономику и не могут быть устранены диверсификацией в рамках национальной экономики. К несистематическим рискам относятся такие, которые могут быть уменьшены или устранены путем диверсификации инвестиций.

Оценщику важно дать количественную оценку выявленным рискам. В абсолютном выражении риск может определяться величиной возможных потерь в материально-вещественном или стоимостном измерении. В относительном выражении риск определяется как величина возможных потерь, отнесенная к некоторой базе, в виде которой наиболее удобно принимать либо имущественное состояние предпринимателя, либо общие затраты ресурсов на данный вид предпринимательской деятельности, либо ожидаемый доход (прибыль) от предпринимательства. Возможные потери оценщик определяет при прогнозировании на основе анализа ретроспективных данных и экстраполяции полученных результатов, а также используя другие приемы технического анализа. Рассчитав отношение возможных потерь и расчетного показателя затрат или прибыли, можно получить количественную оценку риска в относительном выражении, в процентах.

При измерении рисков следует учитывать случайный характер возможных потерь. Возникнут потери или нет, какова будет их конкретная величина, зависит от того, как сложатся события в ходе выполнения бизнес-операций. Эти условия носят во многом неопределенный характер, и предвидеть их заранее не представляется возможным.

Поскольку предпринимательские потери имеют случайный характер, поскольку они характеризуются также вероятностью того, что достигнут прогнозной величины.

Определяя вероятные потери в процессе их прогнозирования, надо иметь в виду одно важное обстоятельство. Случайное развитие событий, оказывающее влияние на ход и результаты предпринимательства, способно приводить не только к потерям в виде снижения результатов, за счет увеличения затрат одного вида ресурсов, но к положительному эффекту за счет снижения затрат другого вида. Так что, если случайное событие оказывает двойное воздействие на конечные результаты предпринимательства, имеет и неблагоприятные, и благоприятные последствия, при оценке надо в равной степени учитывать и те, и другие.

При оценке бизнеса необходимо выяснить виды и причины случайных потерь, которые могут возникнуть с большей вероятностью, кроме того следует выделить потери, которые способны привести к критическому и катастрофическому риску. С этой целью оценщик на этаже сбора информации изучает, анализирует предшествующий опыт данного и аналогичного бизнеса, изучает статистику потерь. На основе такого изучения строится таблица или график частоты возникновения данного уровня потерь. Если общее число случаев представленных в таблице достаточно велико, то по частоте появления события можно судить об ожидаемой вероятности его повторения в будущем. Кроме того, можно прибегнуть к помощи экспертов-консультантов.

Получив представление о наиболее вероятных рисках, их качественных и количественных характеристиках, оценщик выбирает способ их учета при расчете стоимости бизнеса.

Самый распространенный способ учета рисков при оценке бизнеса заключается в использовании коэффициента капитализации или ставки дисконтирования. Определенный уровень риска закладывается при составлении прогнозов доходов, расходов, денежных потоков, при этом многовероятность прогнозов позволяет учесть несколько вариантов от самых оптимальных до наиболее пессимистических. Анализ и количественное определение рисков носит, в каком-то смысле, субъективный характер: оценщики, уверенные в будущем росте компании, определяют ее текущую стоимость выше по сравнению с аналитиком, составляющим пессимистический прогноз. Различия в оценках рисков ведут к множеству заключений о стоимости предприятия. Текущая стоимость компании, деятельность которой связана с высоким риском, ниже чем текущая стоимость аналогичной компании, но функционирующей в условиях меньшего риска.

Чем выше инвестор оценивает уровень риска, тем большую ставку дохода он ожидает. Оценивая бизнес, оценщик должен учитывать организационно-правовую форму его организации. При оценке закрытых компаний наряду с анализом систематического риска особое внимание следует уделить факторам систематического риска, в т.ч. отраслевым и рискам инвестирования в конкретную компанию.

Для расчета ставки дисконтирования можно воспользоваться либо моделью САРМ, либо WACC, либо кумулятивной моделью, либо другими моделями. Общая логика расчета такова: доходность по наименее рискованным доступным инвестициям увеличивается пропорционально предпринимательским рискам, связанным с оцениваемым бизнесом.

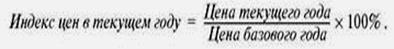

Макроэкономические риски учитываются в соответствии с методиками, разработанными всемирно известными рейтинговыми компаниями, либо с помощью индексов экономико-математических и статистических инструментов. Так, например, инфляционный риск учитывается путем использования индекса цен при расчете рыночной стоимости имущества предприятия. Индекс цен является измерителем соотношения цен за разные периоды.

Индекс цен, рассчитанный по потребительской корзине, может использоваться как показатель уровня цен в текущем году.

В ходе оценки бизнеса используются номинальные и реальные величины. Номинальная величина рассчитывается в ценах текущего года без корректировки на уровень инфляции. Реальная величина рассчитывается в ценах базового года и «отличается» от инфляционного повышением цен. Для того чтобы пересчитать номинальную величину в реальную, надо разделить номинальную величину на индекс цен.

Ставка дисконтирования также может определяться и как номинальная, и как реальная величина. В этом случае, когда темп инфляционного роста цен в стране превышает 15%, рекомендуется использовать формулу Фишера:

где Rr — реальная ставка дохода (дисконтирования),

Rn — номинальная ставка дохода (дисконтирования),

i — индекс инфляции.

Инфляционная корректировка финансовой инфляции в процессе оценки, как правило, проводится по колебаниям курса наиболее стабильной валюты. При составлении прогноза объемов продаж оценщик может проводить расчеты в рублях, учитывая прогнозируемые инфляционные ожидания, или пересчитать прогнозируемые величины по курсу доллара, инфляционные ожидания по которому ниже. Следует обязательно учитывать инфляционные ожидания по любому виду валюты.

Одним из наиболее сложных для учета в процессе оценки является страновой риск. Сложность определения величины данного риска объясняется его комплексным характером. Уровень странового риска можно определить на основе:

· составления прогноза на базе выявленных тенденций;

Так, например, по методике EUROMONEY расчет величины странового риска осуществляется по 9 позициям:

1. экономические данные (25%);

2. политический риск (25%);

3. долговые показатели (10%);

4. невыплачиваемые или реструктурированные во времени долги

(10%);

5. кредитный рейтинг (10%);

6. доступ к рынкам капитала (5%);

7. дисконт по форфейтингу;

8. доступ к краткосрочным финансам (5%);

9. доступ к банковским финансам (5%).

Форфейтинг — это форма среднесрочного экспортного финансирования, сущность которого состоит в покупке, как правило, кредитным учреждением платежного требования экспортера, сопровождающейся соглашением об отказе от регресса при неоплате такого требования.

Переход требования происходит через уступку требования продавца (форфейтиста) банку (форфейтеру), чаще всего на основе векселя, выставляемого импортером в пользу экспортера и индоссированного им без обеспечения, с пометкой «without recourse» (без права регресса). Покупатель этих требований берет на себя коммерческие риски, связанные с неплатежеспособностью импортера, без права регресса этих документов на прежнего владельца. Форфейтирование применяется, как правило, при поставках оборудования на крупные суммы с длительной рассрочкой платежа — от 6 месяцев до 5—7 лет и содержит гарантию или аваль первоклассного банка, необходимые для переучета векселей.

Экспортер обращается к рынку форфейтинга в случае, если ему не удается получить гарантию государственного института, или если его внешнеторговый контрагент недостаточно кредитоспособен, или если его собственное финансовое положение не позволяет надолго отвлекать средства.

Техника проведения форфейтинговой операции такова: экспортер, желающий прибегнуть к форфейтингу, сообщает об этом импортеру. Последний должен получить соответствующую гарантию, позволяющую переуступить права по векселю или иному требованию. При этом для форфейтора важно знать следующее: общую сумму операций, валюту, форму задолженности, форму обеспечения, сумму и срок погашения, процентную ставку, предмет и цену товара, срок и количество поставок, место платежа. Банк, получая от экспортера документы, выплачивает ему определенную сумму денег за вычетом дисконта и комиссии и выдает письменное обязательство, в соответствии с которым экспортер не отвечает по требованию в случае его неоплаты.

Расчет дисконта по векселю или серии векселей на базе дисконтной ставки производится по формуле:

где: D – дисконт;

d – дисконтная ставка;

t – срок до погашения;

v — номинал векселя.

В расчет дисконта, на величину которого будет уменьшена выплата форфейтером по векселям экспортеру, может быть введена вспомогательная величина «процентный показатель»:

где N— процентный показатель.

Таким образом, введение «процентного показателя» позволяет вместо расчета дисконта по каждому векселю сложить их процентные показатели и рассчитать дисконт всей серии векселей в целом.

Расходы, возникающие при операции форфейтирования:

· страхование коммерческих рисков;

· страхование политического риска и риска перевода;

· стоимость рефинансирования и страхования курсового риска.

Стоимость страхования валютного и курсового рисков определяется форфейтером на основе соответствующих форвардных ставок на данную валюту, стоимость рефинансирования определяется на основе ставок еврорынков. За несение организационных, административных и прочих расходов форфейтер берет процент с суммы векселя.

Форвардные ставки на данную валюту (англ. forward exchange rate) – это цена валюты при отсроченной поставке.

Пример форвардной сделки: допустим, участник валютного рынка (импортер) для оплаты договора нуждается в сумме равной 10 000 долларов США. Для этого он должен продать 7142 евро (курс EUR = USD 1.4001. В одном случае импортер может заключить срочную сделку обмена евро на доллар по курсу спот и положить доллары на трехмесячный депозит в американском банке под 3% годовых, получив дополнительно 75 USD.

В другом случае для импортера целесообразно положить евро в европейский банк на 3 месяца под 4,5% годовых, а после истечения периода договора купить необходимые доллары. В этом случае импортер сможет дополнительно заработать 80 долларов. Таким образом, чтобы купить 10 тысяч евро ему, при прежнем курсе необходима меньшая сумма долларов.

Всегда действия импортера направлены на снижение курса валюты. Опасаясь его повышения, он может обратиться в банк и приобрести эту валюту с поставочным сроком, приближенным к сроку платежа. Форвардная сделка будет совершена по форвард-курсу, который часто выше спот-курса. В данном случае импортер понесет дополнительные затраты, являющиеся по сути платой за страховку. Обычно форвардный курс превышает спот-курс настолько, насколько банковские ставки котируемой валюты ниже ставок контрагентной валюты.

Преимущества форфейтирования для экспортера:

· освобождение баланса экспортера от условных обязательств;

· улучшение показателей ликвидности экспортера;

· отсутствие процентного риска;

· отсутствие риска изменения валютных курсов, а также статуса дебитора, рисков моратория, делькредере и др.;

· отсутствие проблем организации кредита и получения платежа и, следовательно, отсутствие соответствующих расходов.

Форфейтинговые операции выгодны и для импортера. При совершении значительных кредитных операций о них всегда сообщается в крупных газетах, а при операциях форфейтирования огласка сводится до минимума.

Риск моратория — возникает, когда платежам в определённой валюте препятствует всё более острая нехватка финансовых ресурсов

Делькредере – в гражданском праве – особая форма поручительства, заключающаяся в ручательстве агента или комиссионера за исполнение договора, которое, принципалом (лицом, от имени которого действует агент) было заключено с третьим лицом. В соответствии с законом, агент или комиссионер, заключая договор от имени представителя по соглашению о делькредере, берет на себя все обязательства по возмещению убытков принципалу, в случаях неисполнения или ненадлежащего исполнения третьим лицом своих обязательств. Как правило, нарушение договора со стороны третьего лица, заключается в отказе уплатить цену, указанную в договоре купли-продажи, и тогда агент обязан выплатить дополнительно вознаграждение принципалу.

По методике Delote and Tuch оценку странового риска проводят по 8 позициям.

| Определение уровня риска Вид риска | Низкий → Высокий |

| 1. Политика экспроприации | * |

| 2. Стоимость финансирования | * |

| 3. Вероятность радикальных изменений в составе правительства и проводимой им политике | * |

| 4. Темпы роста ВВП | * |

| 5. Динамика внешнего долга | * |

| 6. Государственное вмешательство в управление предприятием | * |

| 7. Обстановка в области предпринимательства в целом | * |

| 8. Уровень инфляции | * |

| Количество наблюдений | |

| Всего взвешенных | |

| Сумма | |

| Параметры | |

| Фактор странового риска |

Страновой риск, как правило, учитывается при выполнении работ для инвестора — не резидента, или когда при оценке используются индикаторы зарубежных рынков.

В целом, всесторонний анализ, определяющий учет рисков, сопровождающих оцениваемый бизнес, позволяет оценщику провести обоснованную оценку стоимости объекта.

[1] РУП- рисковый уровень прибыли

Источник: poisk-ru.ru

Риски и способы их учета в оценке стоимости бизнеса

Характерной чертой бизнеса в условиях рыночной экономики является наличие риска на всех стадиях жизненного цикла предприятия.

Бизнес-риск — это опасность возникновения непредвиденных потерь, неполучения или недополучения ожидаемой прибыли, дохода или имущества, денежных средств в связи со случайным изменением условий экономической деятельности предприятия, неблагоприятными обстоятельствами. Такой риск измеряется частотой и вероятностью возникновения потерь.

Предпринимательские, финансовые и инвестиционные риски — обязательные атрибуты рыночной экономики, оказывающие существенное влияние на стоимость бизнеса. На этапе сбора и обработки информации оценщик выявляет те виды рисков, которые оказывают наиболее заметные влияния на величину стоимости бизнеса и выбирает способ их учета в расчетах. Для этого прежде всего проводится систематизация рисков.

В целях оценки бизнеса риски подразделяются на внешние и внутренние.

К внешним рискам относятся: природно-естественные риски, связанные со стихийными бедствиями и экологией; общеэкономические риски, связанные с изменением макроэкономической ситуации, с неблагоприятной конъюнктурой рынка, с изменением конкурентной среды, с отраслевыми особенностями; политические, связанные с национализацией и экспроприацией, с военными действиями, гражданскими беспорядками; разрывом контракта и договора; финансовые риски, связанные с изменением покупательской способности денег (инфляционные и дефляционные риски), с изменением курса национальной валюты, с дисбалансом ликвидности, с изменением общерыночной ставки процента.

К внутренним рискам относятся: производственные, связанные с понижением производительности труда, потерей рабочего времени, перерасходом или отсутствием необходимых материалов; технические и технологические, связанные с внедрением новых технологий, с инновациями, с внедрением результатов НИОКР; коммерческие, связанные с реализацией продукции; транспортные, связанные с платежеспособностью покупателя и т.п.; инвестиционные, включая риск упущенной выгоды, процентный, кредитный, риск банкротства и т.п.

При измерении рисков следует учитывать случайный характер возможных потерь. Возникнут потери или нет и какова будет их величина зависит от того, как будут протекать бизнес-операции.

Следует принять во внимание, что случайное развитие событий, оказывающее влияние на ход и результаты предпринимательства, способно приводить не только к потерям в виде снижения результатов, за счет увеличения затрат одного вида ресурсов, но и к положительному эффекту за счет снижения затрат другого вида. При оценке бизнеса необходимо выяснить виды и причины случайных потерь, которые могут возникнуть с большей вероятностью, кроме того, следует выделить потери, которые способны привести к критическому и катастрофическому риску. С этой целью оценщик на этапе сбора информации изучает, анализирует предшествующий опыт данного и аналогичного бизнеса, изучает статистику потерь. Получив представление о наиболее вероятных рисках, их качественных и количественных характеристиках, оценщик выбирает способ их учета при расчете стоимости бизнеса.

Самый распространенный способ учета рисков при оценке бизнеса заключается в использовании коэффициента капитализации или ставки дисконтирования.

Для расчета ставки дисконтирования можно воспользоваться либо моделью САРМ, либо WACC, либо кумулятивной моделью, либо другими моделями. Общая логика расчета такова: доходность по наименее рискованным доступным инвестициям увеличивается пропорционально предпринимательским рискам, связанным с оцениваемым бизнесом.

Макроэкономические риски учитываются в соответствии с методиками, разработанными всемирно известными рейтинговыми компаниями, либо с помощью индексов экономико-математических и статистических инструментов. Так, например, инфляционный риск учитывается путем использования индекса цен при расчете рыночной стоимости имущества предприятия. Индекс цен является измерителем соотношения цен за разные периоды.

В ходе оценки бизнеса используются номинальные и реальные величины. Номинальная величина рассчитывается в ценах текущего года без корректировки на уровень инфляции. Реальная величина рассчитывается в ценах базового года и «отличается» от инфляционного повышением цен. Для того чтобы пересчитать номинальную величину в реальную необходимо воспользоваться следующей формулой:

Ставка дисконтирования также может определяться и как номинальная, и как реальная величина. В этом случае, когда темп инфляционного роста цен в стране превышает 15%, рекомендуется использовать формулу Фишера:

где Rr— реальная ставка дохода (дисконтирования),

Rn— номинальная ставка дохода (дисконтирования),

i— индекс инфляции.

Следует обязательно учитывать инфляционные ожидания по любому виду валюты.

Одним из наиболее сложных для учета в процессе оценки является страновой риск. Сложность определения величины данного риска объясняется его комплексным характером. Уровень странового риска можно определить на основе:

-составления прогноза на базе выявленных тенденций;

В целом, всесторонний анализ, определяющий учет рисков, сопровождающих оцениваемый бизнес, позволяет оценщику провести обоснованную оценку стоимости объекта.

Последнее изменение этой страницы: 2019-06-09; Просмотров: 301; Нарушение авторского права страницы

lektsia.com 2007 — 2023 год. Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав! (0.01 с.)

Главная | Случайная страница | Обратная связь

Источник: lektsia.com

6. Риски и способы их учета в оценке стоимости бизнеса

Риск бизнеса отражает нестабильность ожидаемых от него доходов. Все риски бизнеса могут быть подразделены на две группы: систематические и несистематические риски. Систематические риски — это внешние риски бизнеса (риски системы, где работает бизнес): риски конкуренции, нестабильного платежеспособного спроса и др.

Эти риски присущи профильному продукту оцениваемого предприятия, который, в свою очередь, определяет его отраслевую принадлежность. Несистематические риски — это внутренние риски бизнеса, определяемые характером управления предприятием.

Выделяют следующие альтернативные методы учета рисков бизнеса: метод сценариев; специальные корректировки ставки дисконтирования: для денежного потока собственного капитала: модель оценки капитальных активов (САРМ) и метод кумулятивного построения; для денежного потока всего инвестированного капитала: модель средневзвешенной стоимости капитала (WAСС). Метод сценариев предполагает учет рисков бизнеса посредством корректировки прогнозируемых денежных потоков.

Все ожидаемые показатели, составляющие в формуле денежного потока суммарную прогнозируемую величину в каждом будущем периоде (t) согласно этому методу, должны корректироваться на вероятность появления в будущем именно данного значения соответствующего показателя. Эта вероятность оценивается субъективно, экспертно, но на основе документированных маркетинговых или иных исследований.

При использовании метода сценариев в качестве ставки дисконта для любого бизнеса берется номинальная безрисковая ставка доходности. Риски же конкретного бизнеса (проекта) сказываются только на изменении величины закладываемых в расчет ожидаемых по проекту денежных потоков и не отражаются на используемой ставке дисконта.

Метод сценариев предписан в качестве обязательного при составлении технико-экономического обоснования проектов, по которым предполагается прямое государственное финансирование. Упрощенная модификация метода сценариев предусматривает выделение трех сценариев: пессимистического (максимальные риски; минимальные суммы), оптимистического (минимальные риски; максимальные суммы) и наиболее вероятного.

Метод специальных корректировок ставки дисконта используется в случае, если риски бизнеса вызываются прежде всего внутренними факторами. Признаком этого является то, что доходы предприятия сильно колеблются, т. е. величина их колебаний превышает 20-30%, а коэффициент (Р), характерный для отрасли, в которой специализируется предприятие, больше единицы. При использовании данного метода необходимо предварительно определить, что несистематические риски действительно являются в оцениваемом бизнесе главными и что именно они определяют наблюдаемые либо ожидаемые колебания доходов. В качестве реальной безрисковой ставки ссудного процента в условиях России применяются: рыночная ставка доходности по наиболее краткосрочным государственным облигациям; ставка рефинансирования ЦБ РФ; ставка по валютным депозитам в Сбербанке РФ; норма дохода по валютным депозитам коммерческих банков. Обычно в числе факторов несистематического риска бизнеса определяют следующие показатели: повышенная доля постоянных расходов в операционных издержках фирмы (операционный леверидж); повышенная доля долгосрочной задолженности в структуре капитала (финансовый леверидж); качество менеджмента; недостаточная финансовая устойчивость бизнеса; недостаточная диверсификация продукции (хозяйственной деятельности) предприятия; недостаточная диверсификация рынков сбыта; недостаточная диверсификация источников приобретения покупных ресурсов (включая труд).

Ограничение

Для продолжения скачивания необходимо пройти капчу:

Источник: studfile.net