Госдума рассматривает законопроект на новый налог на профессиональный доход для самозанятых лиц. Депутаты намерены принять закон до конца года. Если это произойдет, то арендодатели в тестовых регионах смогут платить налог 4% на доходы от сдачи квартир внаем. Законопроект разбирает генеральный директор ООО «Юридический центр «Статус-Кво», руководитель практики налоговых споров Алексей Слюсарев.

Одним из революционных новшеств в налоговом законодательстве будет введение со следующего года нового специального налогового режима. Его цель в том, чтобы вывести из «теневого бизнеса» так называемых самозанятых лиц, которые получают доходы от различной коммерческой деятельности — продажи кондитерских изделий собственного приготовления, деятельности фрилансеров, предоставления в аренду жилых помещений и т. д. — и не платят каких налогов.

Министерство финансов РФ в начале 2018 года по поручению Президента РФ подготовило концепцию новой системы налогообложения — налога на профессиональный доход (НДП) для самозанятых лиц.

Самозанятые и сдача в аренду недвижимости: 7 самых частых вопросов

Какие были предложения

В первоначальной редакции документа Минфин предлагал ввести для самозанятых лиц налог 2,5% с выручки для граждан, которые оказывают услуги физическим лицам или работают по патенту, и 4,5% для тех, кто предоставляет услуги юр. лицам или сдает имущество в аренду. Однако ФНС выступило за ставку в 4%, в которую будут включены взносы в Фонд обязательного медицинского страхования.

В итоге в конце сентября в Государственную Думу внесли три законопроекта:

Где и когда введут новый налог для самозанятых?

По самим названиям законопроектов ясно, что новый налоговый режим в качестве эксперимента введут в четырех регионах:

- Москве,

- Московской области,

- Калужской области

- и Татарстане.

Недавно о своем желании участвовать в эксперименте заявил и Кузбасс.

Новая система налогообложения будет действовать в этих регионах с 1 января 2019 г. до 31 декабря 2028 г. включительно.

Кто может платить налог по новой схеме?

Налог в 4% смогут платить «самозанятые граждане», которые получают «профессиональный доход». Это физлица, не имеющие работодателя и не привлекающие для своей деятельности наемных работников.

По сути, наряду с ИП и юр. лицами появляется еще одна категория налогоплательщиков, которые платят налог на коммерческую деятельность в упрощенном порядке.

При этом, как сказано в статье 4 первого законопроекта, налогоплательщиками НПД признаются физические лица, в том числе индивидуальные предприниматели, перешедшие на специальный налоговый режим в порядке. В том же законе перечислены субъекты и доходы, на которые специальный налоговый режим распространяться не будет.

Налог для самозанятых при сдаче жилья в аренду

Под новый налог не подпадает доход от продажи жилья или передачи его в доверительное управление. Зато налог для самозанятых действует при аренде или найме.

Не могут использовать сниженную ставку налогоплательщики, доходы которых превысили в календарном году 2,4 млн рублей. Поэтому если вы за год заработали на аренде жилья 2,4 млн, то уже не сможете платить НПД.

Налоги при сдаче недвижимости — какая схема выгоднее? ИП? Самозанятый? Физлицо?

Уплата НПД не влияет на право на имущественный вычет при последующей продаже этого жилья (в этом отличие от уплаты налога как ИП) или на освобождение от уплаты налога после минимального срока владения.

Ставка налога на профессиональный доход и сроки уплаты

Ставки будут зависеть от того, кто получает товары, работы или услуги. Если физическим лицам (не ИП), то ставка будет равна 4%. Если юридическим лицам и ИП, то 6%. Таким образом, сдавая квартиру в наем частному лицу, собственник будет платить государству 4% от полученного дохода.

НПД надо будет платить ежемесячно. Срок уплаты — не позднее 25 числа следующего месяца, но никаких налоговых деклараций налогоплательщикам НПД сдавать не нужно.

Как же тогда перечислять налог?

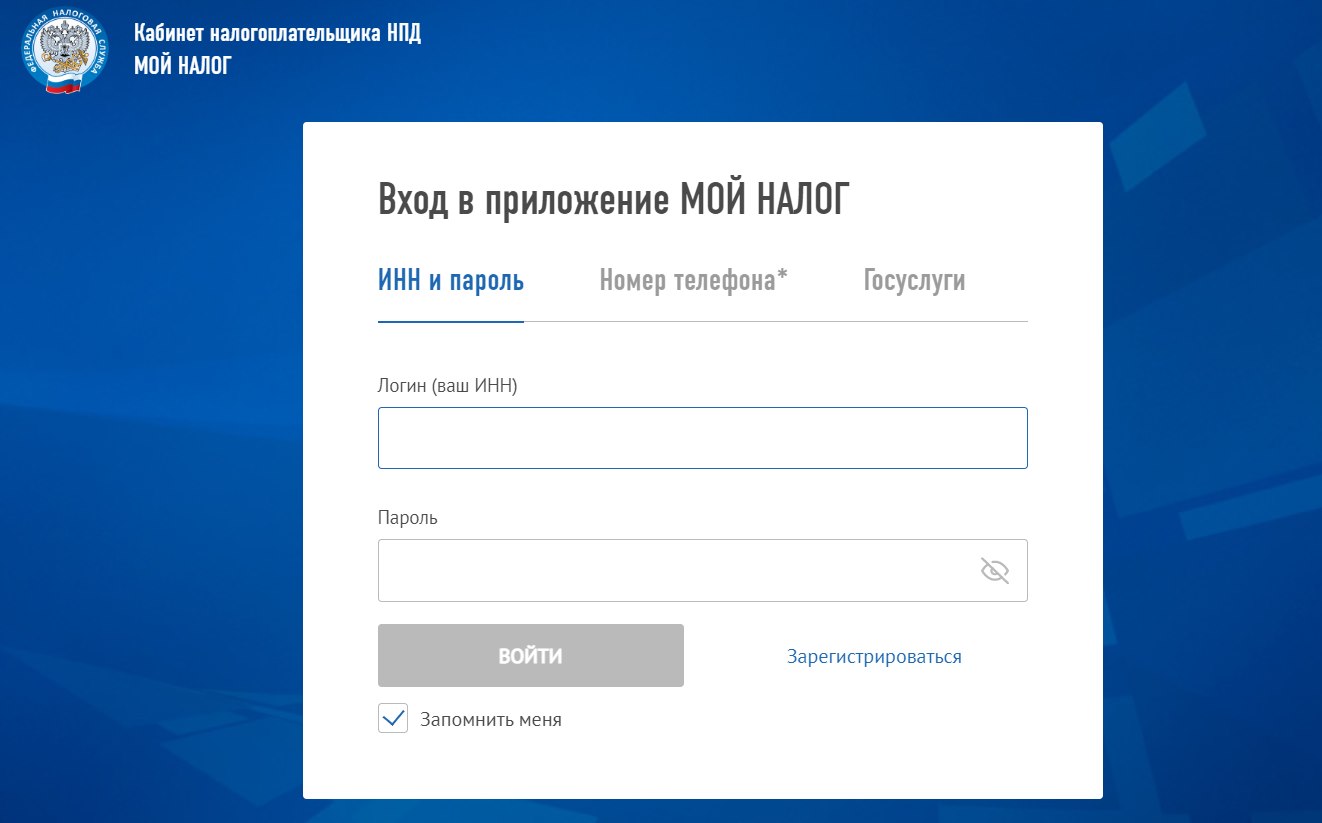

Самое интересное и одновременно новое в налоговой практике — это программное обеспечение, разработанное ФНС.

Стать на учет как плательщик НПД и отчитываться о доходах граждане смогут в электронной форме, через мобильное приложение «Мой налог». После того как вы установите его на телефон, компьютер или планшет, через приложение следует подать заявление (усиленная электронная подпись не нужна), переслать копию паспорта и свое фото. Если вы уже регистрировались на сайте налоговой, то паспорт и фото не понадобятся.

Если с документами все в порядке, ответ налоговой о постановке на учет должен прийти через приложение на следующий день.

Отказаться от применения НПД можно в любой момент, и налоговая должна снять вас с учета на следующий день после заявления.

Есть два важных момента.

- В приложении «Мой налог» нужно будет вносить данные о поступлениях денег от покупателей или заказчиков. При расчетах покупателям приложение будет выдавать фискальные чеки, а данные автоматически поступят в налоговый орган. Чек можно отдать покупателю в бумажном или электронном виде.

- Для этого чека нужно будет обязательно вводить ИНН и продавца, и покупателя (при сдаче квартиры — и арендодателя, и квартиросъемщика). По ИНН квартиросъемщика налоговики смогут понять, является ли он индивидуальным предпринимателем, и определить нужную ставку налога (4% или 6%).

Правда, пока не ясно, каким образом налоговая будет рассматривать сделку, если покупатель является ИП, но сделка не связана с его предпринимательской деятельностью (например, если он снимает квартиру для личных целей).

Для того чтобы узаконить новую систему, в часть 1 Налогового кодекса предлагается добавить статью 129.13. Кроме того, нужны изменения и в 54-ФЗ «О применении контрольно-кассовой техники (ККТ) при осуществлении расчетов в РФ».

Сроки оплаты налога и налоговые вычеты

Согласно ст. 11 первого законопроекта сумму налога будет рассчитывать сама налоговая, а не налогоплательщик. Не позднее 10 числа через мобильное приложение налоговая будет уведомлять о сумме налога, который нужно уплатить за предыдущий месяц.

Если налог за месяц окажется меньше 100 рублей, эта сумма добавляется к сумме налога по итогам следующего месяца.

При НПД предусмотрены налоговые вычеты, которые зависят от ставки налога. При налоговой ставке 4% вычет составит 1% от дохода, при ставке 6% вычет равен 2% от дохода. Но в любом случае вычет не может превышать 10 тысяч рублей.

Плательщики НПД не обязаны платить страховые взносы во внебюджетные фонды, но имеют право добровольно уплачивать страховые взносы на обязательное пенсионное страхование.

Вывод юриста

Таким образом, даже после поверхностного анализа законопроект о налоге на профессиональный доход вызывает массу вопросов, связанных с его применением на практике (например, о порядке территориального разграничения субъектов, подпадающих под уплату НПД).

Все перечисленные новшества пока что содержатся только в законопроектах, следовательно, могут серьезно корректироваться при рассмотрении в Госдуме и Совете Федерации.

Не пропустите:

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Источник: www.domofond.ru

Три способа, как арендодателю сэкономить на налогах

Собственник жилья вправе сдавать свою недвижимость в аренду, тем самым обеспечивая себе дополнительный источник дохода. Однако не стоит забывать и об обязанности по уплате налога с таких доходов. Не все арендодатели пока могут воспользоваться 4%-ным налогом при режиме НПД, а платить 13% НДФЛ или регистрироваться в качестве ИП не всем хочется. Как же сэкономить на налогах, не нарушая закон и не регистрируясь в ИФНС? Читайте далее.

Можно снизить налог на сумму «коммуналки»

При сдаче жилья по схеме «физлицо сдает физлицу», собственник несет обязательство по начислению и уплате НДФЛ. Однако сумму налога можно снизить на сумму коммунальных платежей (письмо Минфина № 03-04-05/5889 от 01 февраля 2019 г.).

Если арендатор оплачивает не только стоимость аренды, но и компенсирует собственнику квартиры «коммуналку», то та часть суммы, которая рассчитывается по показаниям счетчиков, освобождена от налогообложения т.к. не признается доходом арендодателя.

Логика Минфина в данном случае следующая: платежи по счетчикам зависят от фактического потребления, т.е. при отсутствии жильцов плата за эти услуги не взималась бы. Получая от арендатора компенсацию, собственник просто возмещает себе расходы, а дохода фактически не имеет. Следовательно, налог с этих поступлений платить не требуется.

Что касается платежей, начисляемых в фиксированном размере и не зависящих от количества жильцов и самого факта проживания в квартире, то эти расходы собственник несет и без арендаторов. Поэтому, компенсация таких расходов уже будет считаться доходом и облагаться НДФЛ .

Можно снизить налог за счет стандартного вычета

При расчете НДФЛ можно применить стандартные вычеты, предусмотренные ст. 218 НК РФ . Рассчитывать на эти вычеты могут перечисленные в ст. 218 НК РФ льготные категории граждан, а также лица, имеющие на иждивении детей.

Если жилье сдается в аренду через агентство, то по заявлению арендодателя налоговый агент обязан применить вычет при расчете налогооблагаемой базы.

Если же физлицо сдает квартиру самостоятельно и сам рассчитывает налоги, то при подаче очередной декларации 3-НДФЛ в ФНС следует заявить о применении стандартного вычета.

Можно сдать квартиру организации или ИП

Этот способ дает возможность сэкономить не только на уплате налога, но и сберечь свое время. По закону, если физлицо сдает жилье юрлицу или ИП, то обязанности налогового агента возлагаются на арендатора . Т.е. исчислением и уплатой налогов занимается не собственник. Обязанности налогового агента возлагаются на организацию или ИП–арендатора даже в том случае, если в договоре аренды прописано обратное. Собственнику придется уплачивать налоги только в том случае, если арендатор нарушит свои обязанности налогового агента. Однако это грозит арендатору штрафом.

Итоги

Если сдачей жилья в аренду занимается физлицо, не имеющее статуса ИП, с полученных доходов требуется уплачивать 13% НДФЛ. Однако сумму налога можно снизить на сумму возмещенных коммунальных платежей, исчисляемых по счетчикам, а также на сумму стандартного налогового вычета (500-3000 руб.). Самым же выгодным арендатором будут ИП и организации –в этом случае собственнику не придется заниматься бумажными делами и не придется платить налог –эта обязанность возлагается законом на арендатора.

О других новостях и нюансах налогообложения физлиц узнайте в нашей рубрике «НДФЛ» .

Источник: dzen.ru

Налог при сдаче квартиры в аренду. Как оформиться, сколько платить и что будет, если сдавать квартиру нелегально

Когда владелец квартиры решает сдавать ее в аренду, он получает прибыль от своей деятельности. Закон в таких случаях требует уплачивать налог на доход. Часто жилье сдают нелегально — не оформляя договор с арендатором и не уплачивая налога. Основная причина – нежелание терять часть получаемого дохода. Но налог — это не обязательно 13% от дохода.

Можно законно сдавать квартиру, перечисляя при этом меньшую сумму.

Рассматриваем способы регистрации арендодателя, особенности заключения договора с арендатором и размер налога, который нужно уплачивать.

Почему лучше платить налоги

По законам РФ деятельность, приносящая доход, облагается налогом. Люди платят налог на доходы, полученные от результатов физической или интеллектуальной деятельности, от предоставления личного имущества в пользование. На практике многие часто стараются избежать, как они считают, лишних расходов. Кто-то не хочет платить 13% от дохода, считая, что это слишком большая сумма. Кто-то не понимает, как оформиться, как сдавать отчетность, не хочет разбираться в этом.

Легальная сдача квартиры или дома в аренду позволяет не нарушать закон и дает возможность документально зафиксировать взаимоотношения с арендатором. К основным преимуществам законной сдачи жилья в аренду относят такие моменты:

- при законном ведении деятельности составляется договор. Договор — это документ, который регулирует взаимоотношения сторон — арендатора и арендодателя. С договором при необходимости можно предъявить претензии арендатору. В частности, в нем описано имущество, находящееся в квартире, и его состояние. Если арендатор что-то сломает, он должен будет возместить ущерб. Без договора можно надеяться только на честность арендатора, который заплатит за поломанную технику, поврежденные двери или обои.

- законная деятельность предупреждает претензии соседей, сотрудников управляющей компании, которые могут пожаловаться на уклонение от налогов владельца квартиры;

- можно спокойно получать деньги на карту или расчетный счет. При отсутствии договора ежемесячные поступления одинаковой суммы от одного контрагента могут вызвать вопросы у контролирующих органов;

- арендатор при отсутствии договора может манипулировать арендодателем, угрожая, что заявит о его уклонении от налогов;

- не придется выплачивать штраф, пеню, перечислять неуплаченную сумму налога за длительный период. Также можно избежать проверок, судебных разбирательств. В некоторых случаях это достаточно длительный процесс — разбирательство может длиться 1-2 года;

- можно не бояться привлечения к уголовной ответственности. Это единичные случаи, которые бывают при сдаче сразу нескольких квартиру с получением значительного дохода. Но последствия могут быть значительными – от больших сумм штрафа до лишения свободы.

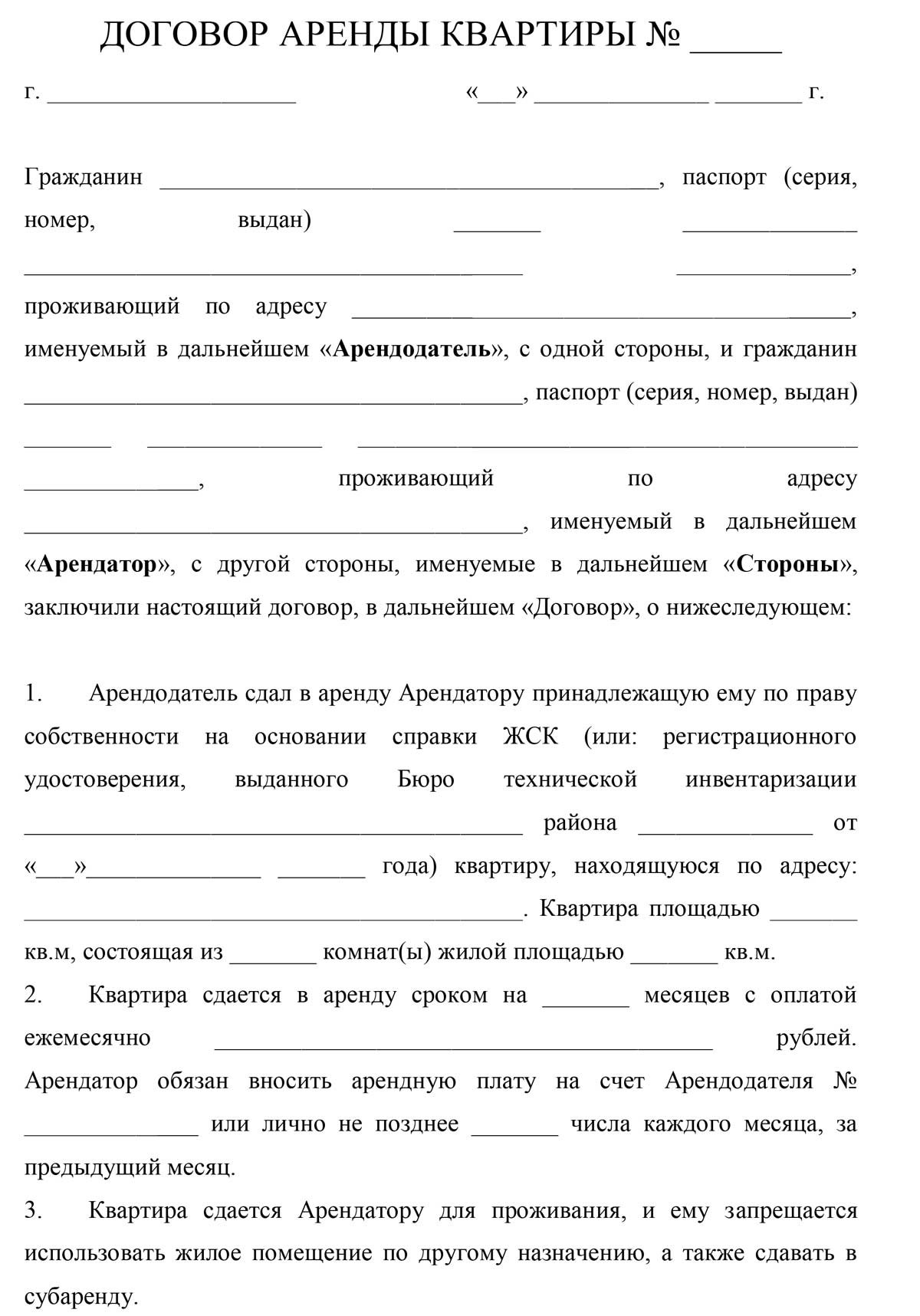

Что писать при заключении договора и нужно ли его регистрировать

Договор заключают между собой арендатор и арендодатель. Заверять документ у нотариуса не нужно. В отличие от договора купли продажи, законодательно не определены ситуации, при которых договор аренды должен быть заверен у нотариуса. При желании это можно сделать, но обращение к нотариусу повлечет за собой дополнительные расходы.

Положения договора стороны должны согласовать между собой. Основные пункты, которые включают в документ, следующие:

- характеристика предоставляемого в аренду жилья. Указывается адрес недвижимости и информация о ней;

- сумма аренды, которую арендатор должен перечислять или отдавать ежемесячно. В большинстве случаев устанавливают фиксированную сумму ежемесячной оплаты. Но при необходимости ее определяют в зависимости от курса валют или других показателей. Кроме размера арендной платы, указывают и сроки перечисления, например, не позднее 5 числа каждого месяца. Иногда включают информацию о том, что арендатор может повышать стоимость аренды. При этом отражают возможный размер увеличения оплаты, периодичность повышения. Например, не более чем на 10% от оговоренной при заключении договора суммы или не чаще, чем раз в год. Если арендатор будет отдельно оплачивать коммунальные платежи, информацию об этом также указывают в договоре;

- данные сторон. При использовании безналичного способа оплаты можно прописать реквизиты счета, куда нужно переводить деньги, или номер карты арендатора;

- условия предоставления задатка и условия, на которых он возвращается или остается у арендодателя. Сумма, которую арендатор оставляет арендодателю, становится своеобразной страховкой в ситуациях, когда обнаружится, что имущество арендодателя было повреждено или были нарушены другие условия договора;

- срок, в течение которого договор действует. Если такой пункт отсутствует, договор автоматически считается действующим в течение 5 лет;

- условия расторжения. Можно указать период, в течение которого сторона должна сообщить о намерении прекратить сдавать квартиру в аренду или арендовать ее, и прочие условия.

Регистрировать документ в Росреестре необходимо в случае, если договор действует 1 год и более. Если у сторон нет желания регистрировать договор, можно указать срок действия равным 11 месяцам. Когда договор заключен на максимально возможный срок — 5 лет, по истечении такого периода нужно составить новый документ, если арендатор продолжает снимать квартиру.

Как подтверждать внесение арендатором оплаты

Подтверждать внесение оплаты можно одним из таких способов:

- при оплате наличными средствами во избежание взаимных претензий каждый раз лучше составлять расписку о том, что средства переданы. В ней указывают назначение платежа и дату, когда деньги были получены арендодателем. Документ подписывают обе стороны. Если арендатор отдельно оплачивает коммунальные платежи, их размер тоже указывают в расписке;

- при безналичном способе расчета стоит указать назначение платежа – написать, что это арендная плата и отразить реквизиты заключенного договора.

Несмотря на то, что безналичный способ удобнее, собственники жилья часто выбирают наличный способ оплаты. Кроме непосредственного получения денег, они могут проверить состояние квартиры, сохранность имущества.

Какие налоги платит арендодатель

Размер налога может быть разным. Это зависит от того, как оформлен арендодатель и кому он сдает свою квартиру. Сдавать квартиру можно в качестве:

- физического лица;

- индивидуального предпринимателя. Для арендодателей наиболее выгодны упрощенная и патентная система налогообложения;

- самозанятого.

Налог для физлиц

Налог на доход физлиц (НДФЛ) составляет 13% от размера полученного дохода. Налог уплачивается один раз в год по результатам прошедшего периода. За каждый прошедший год необходимо сдать отчет до 30 апреля года, следующего за отчетным. Суммы, перечисленные за коммунальные услуги без счетчиков, также считаются доходом. Например, при оплате общедомовых нужд полученная сумма будет прибавляться к стоимости аренды, и 13% будут вычитаться уже из нее.

Недостаток НДФЛ — большая сумма, которую нужно перечислить. Преимущество — возможность вернуть налоговый вычет.

Налоговый вычет можно вернуть при затратах на широкий перечень статей расходов. Среди них:

- покупка лекарств и получение медицинских услуг;

- получение образования;

- формирование индивидуального инвестиционного счета;

- покупка квартиры, погашение ипотечного кредита и прочие.

Вернуть можно не более 13% от потраченной суммы. Но нужно учитывать, что по каждой из статей расходов при возврате налогового вычета есть ограничения в суммах. Так, при покупке квартиры можно вернуть не более 260 тыс. рублей, а при погашении ипотечного кредита — не более 390 тыс. рублей.

Налог при регистрации в качестве ИП

Упрощенная система налогообложения. Размер уплачиваемых налогов зависит от выбранной УСН:

- «Доходы» — 6% от полученного дохода. При использовании УСН арендодатели в большинстве случаев выбирают именно этот вариант;

- «Доходы минус расходы» — 15% от доходов за вычетом затрат на ведение деятельности.

В некоторых регионах ставка может быть ниже установленной. Поэтому на сайте налоговой лучше проверить ставку.

Кроме налога дополнительно придется перечислять:

- фиксированные страховые взносы. На 2022 год их размер составляет 43 211 рублей;

- дополнительно перечисляемые взносы на пенсионное страхование. Размер взносов — 1%. Взнос считают от суммы дохода, превышающего 300 тыс. рублей в год. Например, если доход за год составляет 350 тыс. рублей, 1% считают от суммы в 50 тыс. рублей.

Для использования такой формы налогообложения нужно зарегистрироваться как ИП и подать заявление о переходе на УСН. Налог по УСН нужно уплачивать каждый квартал, а декларация направляется раз в год — до 30 апреля года, следующего за отчетным.

Патентная система для ИП. Патент можно оформить на срок от 6 до 12 месяцев. При его использовании такой системы ИП сразу перечисляет фиксированную сумму. Патентная система предполагает уплату 6% налога, как и при УСН, но считают его от планируемого дохода. Его размер зависит от региона, где расположена квартира, и ее площади.

Каждый регион также вправе устанавливать другую ставку — меньше 6%.

Кроме оплаты налога, на патентной системе также необходимо перечислять обязательные взносы на себя и на дополнительное пенсионное страхование.

Самозанятость

Это специальный режим, действующий с 2019 года. Но при его использовании нельзя вести любой вид деятельности — их перечень ограничен. Например, сдавать жилые помещения самозанятым можно, а нежилые помещения — нет. Также ограничена максимально возможная сумма дохода, которую можно получать в год. Она составляет 2,4 млн рублей.

Размер налогов рассчитывается в зависимости от того, кто выступает в роли арендатора:

- если квартиру снимает физическое лицо – 4% от дохода;

- если квартиру снимает юридическое лицо – 6%. Примером такой аренды может служить случай, когда компания арендует квартиру для своего сотрудника.

Самозанятый может быть ИП или физлицом. Физлица для регистрации могут использовать приложение «Мой налог». ИП нужно дополнительно уведомить налоговую об отказе от выбранного режима.

Важная особенность для самозанятых граждан и самозанятых ИП — отсутствие необходимости обязательно выплачивать страховые взносы. В этом основное отличие самозанятости от ведения деятельности в качестве физлица или индивидуального предпринимателя на упрощенной, патентной и других системах налогообложения.

Дополнительное преимущество самозанятости — при регистрации государство дает 10 тыс. рублей, которые постепенно вычитают из суммы налога, уплачиваемого раз в месяц. При сдаче квартиры юрлицу можно временно выплачивать 4%, при сдаче в аренду физлицу – 3% от дохода.

Последствия уклонения от уплаты налогов

Последствий могут быть такими:

- взыскание налога, который не был перечислен;

- выплата пени. Для ее расчета сумма невыплаченного налога умножается на 1/300 ключевой ставки ЦБ РФ и на количество дней просрочки;

- штраф за несвоевременно поданную декларацию. Придется заплатить от 5% от невыплаченной суммы, но не менее 1 тыс. рублей;

- штраф за то, что деятельность велась без регистрации. Сумма штрафа может составлять от 500 до 2000 рублей;

- штраф за пропуск срока перечисления налога. Он составляет 20% от невыплаченной суммы или 40%, если налог не платился осознанно.

Источник: www.mirkvartir.ru