Развитие инновационной компании практически всегда напрямую связано с необходимостью привлечения внешних инвестиций. Инвестирование в инновационные проекты реализуют венчурные инвесторы.

Инициаторы инновационного бизнеса рассматривают процесс создания и развития бизнеса как инновационный бизнес-проект. Венчурные инвесторы рассматривают этот же процесс с точки зрения получения дохода на вложенные инвестиции и для них это является инвестиционным венчурным проектом.

Венчурное финансирование молодых инновационных компаний осуществляется, как правило, поэтапно, но при этом разные этапы финансируются разными венчурными инвесторами. Венчурный капиталист не инвестирует сразу всё, он выделяет определённые суммы, достаточные для реализации очередного этапа. То есть, при периодической переоценке перспектив реализуемых финансируемой компании проектов он может принять решение о том, что следует приостановить инвестирование, что, в свою очередь, дисциплинирует управляющий элемент венчурной компании, исключая возможности вложения капитала в не приносящие выгоду проекты[12].

Венчурное инвестирование: теория и основа

Два взгляда на один и тот же процесс определяют расхождения в описании этого процесса. В предложенной ниже классификации этапов развития инновационной компании представлены как цели и задачи по развитию венчурного бизнеса, так цели и задачи по венчурному финансированию этапов.

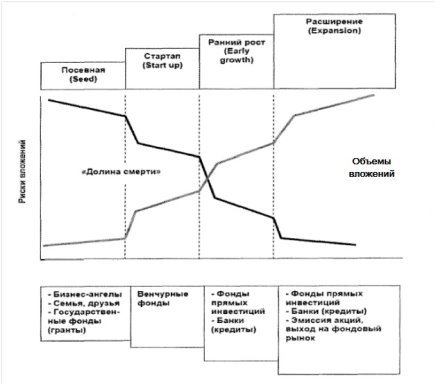

Рисунок 1. Этапы (стадии) венчурного финансирования

«Долина смерти» (Death Valley) — период развития венчурной компании на стартовом этапе. На данной стадии оценить риск инвестиций сложно, риск высок и привлечение средств венчурных капиталистов затруднительно (этот период могут пройти только самые выносливые и приспособленные люди). На этом этапе компании тратят средства на маркетинг, коммерциализацию продукта, однако еще не получают прибыли.

Семенная (посевная) стадия (Seed stage). «Семенная стадия» проекта — самая ранняя стадия развития венчурных проектов, существующих только на бумаге или в виде лабораторных разработок.

«Посевной капитал» или «посевное финансирование» (Seed Capital/Financing (or Seed Money)) — первоначальный капитал, который вносится на самой ранней (семенной) стадии развития проектов. Это финансирование, которое предоставляется на исследования, оценку и развитие начальной концепции компании, перед тем как она достигнет фазы «стартап». Все средства, которые привлекаются на данной стадии образуют «семенной фонд» (Seed Fund).[13]

Финансирование на «посевной» стадии чаще всего осуществляется за счет собственных средств инициаторов проекта, средств бизнес-ангелов или средств, взятых взаймы у знакомых.

Начальная стадия «Стартап» (Start-up). На данном этапе венчурная компания ещё не развита должным образом, у неё нет относительно длительной истории на рынке, либо это ещё самый ранний этап продаж, либо — организационная стадия, либо бизнес уже запущен, но существующий довольно недолго и ещё не реализующий свою продукцию за деньги.

Венчурные Инвестиции | Что это такое и Сколько Можно Заработать?

Начальная стадия «стартап». Начальная стадия финансирования — предоставление средств венчурной компании на развитие продукта и проведение начального маркетинга. Финансирование, которое предоставляется венчурным компаниям на этом этапе называют «Стартовым капиталом» (Start-up Capital).

Этап (стадия) «Расширение» (Expansion). «Расширение» (Expansion) — на этом этапе венчурная компания ставит перед собой цель расширить бизнес, увеличить сбыт продукции, долю на рынке, производственную мощность и сам объём производимой продукции, расширение офисных площадей и т.д.

Финансы, которые обеспечивают рост венчурной компании и расширение ее деятельности («Капитал расширения» или «капитал развития» — Expansion Capital or Development Capital), помогают достигнуть безубыточной работы или работать с прибылью. Возможные пути использования венчурного капитала: финансирование развития производственных мощностей, развития рынка или продукции, обеспечение дополнительного оборотного капитала.[14]

Этап (стадия) «Промежуточная» (Mezzanine). «Мезанинное финансирование» (Mezzanine Financing) — на этой стадии, непосредственно предшествующей публичной продаже акций, заемные средства представляют собой нечто среднее между акционерным капиталом и обеспеченными (в разной степени) долговыми обязательствами. На практике в этой схеме некоторые доходы отсрочиваются в форме накапливаемых процентов при «натуральной плате» и/или по типу «вознаграждения ценными бумагами». Фонд, который занимается мезанинным финансированием, называется мезанинным фондом (Mezzanine Fund).

Этап (стадия) «Выход» (Exit). «Выход» (Exit) — заключительная стадия процесса венчурного инвестирования, на котором продаётся принадлежащий венчурному инвестору пакет акций, а сам он осуществляет выход из фирмы. Выход инвестора из компании может быть реализован различными способами: прямая продажа; продажа путем публичного предложения (включая IPO); списание; выплата привилегированных акций/займов; продажа другому венчурному капиталисту; продажа финансовой организации. На этой стадии осуществляется «управление выходом» (Exit Management) — венчурный инвестор выбирает стратегию своего выхода из компании по прекращении инвестирования, ликвидации своей доли в венчурной компании. Завершающим элементом становится получение максимального дохода.

Все стадии развития финансирования разделяют на два этапа: «Ранняя стадия» (Early stage) и «Поздняя стадия» (Later stage).

«Ранняя стадия» (Early Stage) — «семенная» и «стартап» являются стадиями развития компании. Фонды венчурного капитала, специализирующиеся на инвестировании ранних этапов развития новых высокотехнологических компаний называются «фондами ранних стадий» (Early Stage Fund). При желании, эти фонды могут получать преимущественные права на участие в инвестировании успешно развившихся компаний и на более поздних этапах, когда риски существенно снижаются (в том числе и на финансирование стадии, непосредственно предшествующей IPO). «Инвестиция начальных стадий» (Early Stage Investment/Financing) — финансирование компаний, находящихся на ранней стадии развития и не имеющих сколько-нибудь длительной рыночной истории производится бизнес-ангелами (Business Angel) или венчурными фондами (Early Stage Fund).

«Поздняя стадия» (Later Stage) — стадия развития компании (включающая этапы расширения капитала, замещающего капитала и выкупа), на которой требуются средства для расширения объемов производства и сбыта.

На этапах early growth и expansion, появляется все больше информации о конечном продукте, риск вложений существенно снижается, потенциальная прибыльность бизнес проекта становится более очевидной, количество желающих вложить средства в проект увеличивается, среди них появляются стратегические инвесторы, которые нацелены на получение контроля над предприятием, рентабельность вложений здесь снижается, но по прежнему высока[13].

На стадиях mezzanine и exit технология уже разработана и опробована на рынке — венчурная компания осваивает массовое производство новой продукции. Здесь велика вероятность слияния, присоединения или выкупа венчурной компании одним из стратегических инвесторов. Но даже если этого не происходит, венчурная компания все равно прекращает быть таковой, происходит её реорганизация в открытое акционерное общество, статус предприятия меняется с высокорискового на стабильно функционирующий и растущий.

Период пребывания венчурного инвестора в компании носит наименование «совместного проживания».

Жизненный цикл инвестиций в венчурный бизнес обычно не превышает 5-7 лет. В течение этого времени венчурная компания должна добиться таких экономических результатов, которые позволили бы венчурным инвесторам полностью вернуть средства и выйти из бизнеса с прибылью.

Исходя из вышеизложенного, следует отметить, что венчурная компания создается под решение конкретной задачи, и после завершения этой работы она либо расформировывается и прекращает свою деятельность, либо поглощается крупной фирмой (зачастую одним из учредителей), либо самостоятельно при благоприятной коммерческой конъюнктуре и явной конкурентоспособности созданного продукта выходит на рынок и путем продажи коммерческой разработки укрепляет свое финансовое положение, создает собственное производство и организует коммерческие операции на базе доработанных нововведений. В этом случае бывшее венчурное предприятие организует производство небольших партий изделий, выгодно реализует их, выполняет свои обязательства перед инвесторами и путем продажи лицензий выручает необходимые средства для разворачивания собственного производства.

Источник: studbooks.net

2.3. Стадии венчурного финансирования

Хотя многие венчурные капиталисты обращают внимание на вновь создаваемые фирмы, большинство предпочитают иметь дело с уже доказавшими свою жизнеспособность, успешно продолжающими реализацию венчурных программ. Меньший риск, связанный с инвестициями в такой бизнес, отражается и на условиях финансирования. Причем с ростом уверенности в успехе и уменьшением доли рисков цена, по которой может быть продана доля такой фирмы, увеличивается.

Отсутствие большого интереса у компаний к предоставлению семенного капитала молодой фирме, реализующей венчурный проект, можно объяснить следующими четырьмя факторами:

- Венчурные проекты на этой стадии требуют относительно небольших объемов капитала

- Небольшие по объему инвестиции не могут быть эффективными, если учесть человеческие затраты на их анализ, структурирование и управление ими

- Время, требующееся для полной реализации венчурного проекта, достаточно значительно – в среднем от 7 до10 лет.

- Из-за большого срока реализации венчурного проекта некогда новый товар или технология в итоге, после окончания их разработки, могут оказаться технически отсталыми Таким образом, средние фонды венчурного финансирования не заинтересованы в работе с компаниями, находящимися на стадии семенного капитала. Основной источник финансирования этой стадии – собственные средства и средства бизнес-ангелов.

Ограничение

Для продолжения скачивания необходимо пройти капчу:

Источник: studfile.net

Особенности стадий венчурного финансирования инновационных проектов

Воробьев, И. П. Особенности стадий венчурного финансирования инновационных проектов / И. П. Воробьев. — Текст : непосредственный // Молодой ученый. — 2017. — № 23 (157). — С. 38-40. — URL: https://moluch.ru/archive/157/44358/ (дата обращения: 27.05.2023).

В статье рассматриваются стадии венчурного финансирования инновационных проектов. Обозначены риски, проблемы и особенности каждой стадии венчурного финансирования.

Ключевые слова: венчурное финансирование, инновационное предприятие, стадии финансирования инновационного проекта

В последние годы венчурное финансирование рассматривается в основном как инвестиции в компании, находящиеся на ранних стадиях развития. Цель венчурного финансирования заключается в получении сверхвысокого дохода от вложения денежных средств, который инвестор получает в виде возврата через определенное количество лет, путем продажи возросших в цене акций или доли успешно развивающейся компании партнерам по бизнесу на открытом рынке, либо крупной компании, работающей в той же области, что и развивающаяся фирма [1].

Процесс венчурного финансирования инновационных проектов происходит в соответствии с определенными стадиями. Каждая стадия процесса венчурного финансирования имеет свои особенности и проблемы, требующие финансовых и технических методов решения. При этом известно, что если на каждой стадии финансирования не инновационных проектов происходит количественный скачок, то на стадии финансирования инновационных процессов — скачок качественный.

В течение многих лет мирового опыта сложились следующие стадии развития венчурного финансирования инновационных предприятий:

1) «посев» (или фаза разработки, «идея», Seed);

2) стартап (Startup);

3) фаза раннего роста (ранней экспансии, Early growth);

4) фаза роста, расширения;

5) подготовительная фаза (мезонинная, Mezzanine);

6) фаза выхода (ликвидности, Liquidity stage, Exit).

Основные источники инвестирования в инновационное предприятие в зависимости от фаз развития бизнеса показаны на Рис. 1.

Рис. 1. Основные источники инвестирования и этапы развития инновационного предприятия [3, с. 29]

Задачи, которые решаются на первой стадии инвестиций, зависят от сложности проекта. При разработке и освоении инновационных проектов необходимы: внедрение результатов научно-исследовательских работ, отладка и доработка технологических подсистем и систем.

На стадии «посева» происходит формирование компании. Возникает идея, собираются члены команды для реализации идеи и управления проектом, проводятся маркетинговые исследования. Доходы и прибыль на этом этапе отсутствуют. Первые инвестиционные вложения — собственные накопления предпринимателя, гранты со стороны государственных и иных организаций.

Эти средства используются для создания прототипа продукции. Но для массового и окупаемого продукта необходимо значительно больше вложений средств. Эти средства могут быть привлечены за счет накоплений семьи, бизнес-партнеров и др. Далее следуют расходы: на создание бизнес-плана, проведение исследований по обоснованию коммерческой выгодности проекта, доработку прототипа, патентование идеи.

Риск инвестиций на этапе «посева» весьма велик. Финансовые ресурсы требуются для привлечения к проекту небольшого числа сотрудников, создания прототипа, патентования идеи. Достаточно велики затраты на патент. Так, в случае «зонтичного» патентования (когда разработка защищается несколькими патентами) его цена составляет несколько десятков тысяч долларов.

Альтернативой может быть определение приоритета на изобретение длительностью на два с половиной года по всем странам мира. Цена патентования за рубежом составляет от двух до шести тысяч долларов. Достаточно дороги и маркетинговые исследования (от 20 до 50 тыс. долларов за квартал [6]. В России распространена практика, когда венчурный инвестор покупает незапатентованную идею. Кроме того, перед тем, как рекомендовать продукцию потенциальным потребителям, предприниматель должен получить заключение независимой экспертизы (в зависимости от сложности идеи стоимость работ здесь может составлять несколько тысяч долларов).

Количественные характеристики стадии «посева»: риск более 90 %, срок окупаемости — до 9 лет, ожидаемый доход — более 60 % годовых, около 1 % совокупного венчурного капитала [4].

На стадии стартапа венчурное финансирование необходимо для следующих целей: развитие концепции производства, предприятия; проведение дополнительных исследований; выплата заработной платы; выпуск опытной партии; пробное тестирование продукта на рынке; внесение необходимых изменений в продукт; налаживание производства. В ряде случаев заработная плата может быть небольшой, с тем, что сотрудники согласны получить небольшой процент акций компании.

На стадии стартапа венчурный капитал расходуется: на организацию компании, подготовку бизнес-плана, заключение договоров об инвестировании с венчурными компаниями, фондами и другими потенциальными инвесторами. Хотя риск по-прежнему остается высоким, прибыль уже может достигать от 40 до 65 % в год. Как следствие, на этой стадии в инновационные проекты инвестиции идут охотнее, чем на стадии «посева». Стадия стартапа характеризуется требованием значительных финансовых ресурсов, без чего дальнейшее развитие предприятия невозможно.

Количественные характеристики стадии стартапа: риск 60–70 %; срок окупаемости — 3–5 лет; ожидаемый доход — около 40 % годовых; от 3 до 5 % совокупного капитала венчурных фондов [4].

На стадии раннего роста риски инновационного проекта снижаются. Производство уже организовано, рынок наращивается. Значительной прибыли предприятие пока не приносит. Стадия подразделяется, в зависимости от решаемых задач, на следующие подстадии:

− первая ранняя стадия — тестирование прототипа, запуск первых продаж;

− вторая ранняя стадия — рост продаж, рост спроса на новый товар или услугу;

− третья ранняя стадия — развитие компании, увеличение объема продаж, получение прибыли.

Хотя на стадии раннего роста требуется значительный капитал, но, ввиду снижения рисков, инвесторы вкладывают деньги более охотно. Это могут быть корпорации, банки, выдающие кредиты под активы компании или за долю в инвестиционном проекте. Но продолжается и венчурное финансирование.

Количественные характеристики этапа раннего развития: риск 50 %; срок окупаемости — от 3 до 4 лет; доходность от 30 % годовых; 70–80 % совокупного объема инвестиций венчурных фондов [4].

На стадии устойчивого роста банковские кредиты становятся доступными на более выгодных условиях, поскольку таки банковские операции уже не рассматриваются как рисковые. Банки охотнее выдают займы и увеличивают отсрочку прежних платежей. Компания может привлечь средства за счет покупки необходимого оборудования в рассрочку, за счет лизинга.

На этой стадии начинается подготовка к акционированию, что приводит к росту основного капитала, стоимости капитализации. Но есть и дополнительные расходы: на эмиссию акций, проведение первичного размещения на фондовом рынке, регистрацию на специализированном рынке, на рекламу, привлечение консультантов (налоговых, рекламных, финансовых, биржевых). Обычно на этом этапе происходит и реструктуризация компании (переход из ЗАО в ОАО), что делает ее более привлекательной для инвесторов.

Количественные характеристики стадии устойчивого роста: риск — 30–40 %; доходность — 20–30 %; 70–80 % совокупного капитала венчурных фондов (с учетом стадии раннего роста) [4].

На стадии реструктуризации (мезонинной стадии) может быть использовано так называемое «промежуточное финансирование», когда компания обеспечивается средствами под залог ее ценных бумаг. Это финансирование оформляется облигациями с более низким рейтингом, чем другие долговые обязательства эмитента («облигационный займ»). Этот вид займа может дополняться условиями: о праве на покупку ценных бумаг компании по фиксированной цене; о конвертируемости облигаций в акции компании [5]. Все указанные виды финансирования позволяют инновационному предприятию перейти к стадии ликвидности.

На стадии выхода венчурные инвесторы получают сверхприбыль от вложенных в инвестиционную компанию инвестиций. Перед определением стоимости доли венчурного инвестора происходит оценка реальной стоимости инновационной компании. Это — обязательное звено для перехода инвесторов к стадии выхода из компании. Оценка компании должна удовлетворять и основателя, и команду, и инвесторов.

Реальную стоимость компании определяют: активы и пассивы, сегмент рынка, количество проданных акций, спрос потребителей. Выкуп инновационного предприятия заключается в покупке предприятия, — как его менеджментом или менеджментом другой компании, так и стратегическим инвестором, собственником и др.

Конечно, главная цель инвестора — прибыль. Опытные венчурные инвесторы полагают, что инвестиции успешны, если прибыль за весь период инвестиций выше средней прибыли по отрасли и выше среднего банковского процента.

Таким образом, каждая из рассмотренных стадий венчурного финансирования инвестиционных проектов имеет свои особенности, риски, проблемы. Успешное прохождение всех стадий обеспечивает возврат вложенных средств инвестора, функционирование инновационного предприятия на рынке.

1. Гулькин П. Г. Венчурные и прямые частные инвестиции в России: теория и десятилетие практики / П. Г. Гулькин. — М.: Альпари, 2003. — 240 с.

2. Каржаув А. Т. Национальная система венчурного инвестирования / А. Т. Каржаув, А. Н. Фоломьёв. — 2-е изд. — М.: Экономика, 2015. — 240 с.

3. Каширин А. И. Инновационный бизнес: венчурное и бизнес-ангельское финансирование / А. И. Каширин, А. С. Семенов. — М.: Дело, 2012. — 258 с.

4. Обзор рынка прямых и венчурных инвестиций в России: 2004 –2016 гг. [Электронный ресурс]. — URL: http://www.rvca.ru/rus/resource/library/rvca-yearbook (дата обращения: 05.06.2017).

5. Облигационный займ [Электронный ресурс]. — URL: https://utmagazine.ru/posts/12760-obligacionnyy-zaym (дата обращения: 05.06.2017).

6. Российская ассоциация венчурного инвестирования [Электронный ресурс]. — URL: http://rvca.ru125 (дата обращения: 05.06.2017).

Основные термины (генерируются автоматически): венчурное финансирование, инновационное предприятие, стадий, ранний рост, ранняя стадия, срок окупаемости, стадий финансирования, венчурный инвестор, заработная плата, инновационный проект.

Источник: moluch.ru