Все самое главное, что отразилось в зеркале нескольких сотен газет, журналов и информагентств.

Раздел пополняется в течение всего рабочего дня. За обновлениями следите с помощью «Рассылки» или «Статистики разделов» на главной странице портала. Чтобы ознакомиться с публикациями, появившимися на сайте «Страхование сегодня» в определенный день, используйте календарь на текущей странице. Здесь же Вы можете сделать выборку статей из определенного издания.

Для подборки материалов о страховании за несколько дней или за любой другой период времени воспользуйтесь «Расширенным поиском». Возможна также подборка по теме.

Редакция портала не несет ответственности за неточность, недостоверность или некорректность информации, изложенной в публикациях, и не вносит в них никаких исправлений за исключением явных опечаток.

ПРАЙМ, 30 мая 2013 г.

Экономика и жизнь , 16 апреля 2003 г.

Малый бизнес — большие риски

В отличие от крупного капитала для небольшой компании любое ЧП, любая приостановка бизнес-процесса могут стать фатальными. О том, как минимизировать финансовые потери, обезопасить частный бизнес при помощи страховых механизмов, рассказывает генеральный директор Страхового Дома ВСК Сергей Цикалюк.

1. МАЛЫЙ СТРАХОВОЙ БИЗНЕС В ИНТЕРНЕТ, С ПОДСТРАХОВКОЙ

— Насколько вообще актуально страхование для предприятий малого и среднего бизнеса?

— Данный сектор рынка развивается в тяжелейших условиях и, как никакой другой, подвержен различного рода рискам. Ведь помимо нестабильного законодательства, налогового и административного бремени, деятельность МП особо зависима от изменений рыночной конъюнктуры, аварий, заливов, пожаров, противоправных действий третьих лиц. Страховая защита для данной категории бизнеса особенно актуальна.

— А насколько востребованы страховые услуги малым бизнесом?

— Сегодня собственники малого бизнеса становятся все более профессиональными управленцами, активно используя лизинговые и кредитные механизмы. Естественно, на страховые услуги реальный спрос возрастает. Во многом это заслуга страховых компаний, разрабатывающих специальные программы именно для малого бизнеса.

Но, с другой стороны, как бы это высокопарно ни звучало, страховая культура малых предпринимателей действительно повышается. Кроме того, сегодня вводится ряд нормативных документов, которые просто обязывают страховаться. Во многих субъектах РФ администрации используют, например, программы обязательного страхования нежилых помещений, сдаваемых в аренду.

Вспомним прошлогодние массовые отравления молоком в Краснодарском крае. А у нас уже существует программа страхования ответственности предприятий за качество производимой продукции. Кстати, в соответствии со ст. 14 Закона о защите прав потребителей претензии за ненадлежащее качество продукции могут быть предъявлены как ее изготовителю, так и продавцу.

Если говорить о лизинговых и кредитных операциях, то у нас установлены тесные партнерские отношения со всеми ведущими банками страны — Сбербанком, Внешторгбанком, КМБ-Банком, принимающими наши полисы страхования залогового имущества при кредитовании бизнеса. Кроме того, наша компания сегодня в состоянии полностью страховать весь процесс лизинга.

Пониженные страховые взносы для малого бизнеса

— Что в основном страхует малый бизнес?

— Для небольших компаний наиболее опасны чрезвычайные происшествия, которые связаны непосредственно с ведением самого бизнеса. Отсюда в первую очередь страхование основных фондов МП — оборудования, производственных и офисных помещений. Эти объекты, как правило, несут основную нагрузку и служат средством извлечения прибыли. Повышенным рискам подвержены товарные запасы, сырье, товары в обороте.

— Похоже, сейчас бизнес больше заботит сохранность имущества, нежели здоровье сотрудников. Страхуют ли они свой персонал?

— Страхование персонала несет в себе две основные идеи. Во-первых, это некий соцпакет и дополнительное стимулирование сотрудников, а во-вторых — элемент кадровой политики.

Как показывает наша практика, здесь в основном страхуются по программам добровольного медицинского страхования (ДМС) и от несчастного случая. Реже присутствует накопительное страхование жизни.

— Что вы имеете в виду под «кадровой политикой»?

— Например, вместо повышения заработной платы предприятие приобретает для своих работников полисы ДМС и/или страховку от несчастного случая. Выгода здесь очевидна: и реальная страховая защита для персонала фирмы, и социальный бонус. Тем более что страхование от несчастного случая включается в себестоимость в размере 10000 рублей в год на одного человека. Это дает возможность застраховать работника на сумму порядка 1 млн рублей. А по полису ДМС расходы в пределах 3% от ФОТа также включаются в себестоимость.

Другой пример. Накопительное страхование жизни можно использовать для удержания перспективных работников и мотивирования их на эффективную работу. Если заключить такой договор, где страхователь — предприятие, а выгодоприобретатель — работник, то можно выйти на следующий механизм. Например, работодатель платит сотруднику зарплату, предположим, не 1000 долларов, а 800 и плюс 200 долларов — ежемесячный взнос на накопительный полис.

При этом оговаривается, что при хорошей работе в течение, предположим, 5 лет работник по итогам получает всю накопленную по полису сумму. А в случае преждевременного увольнения по какой-то причине он деньги не получает. То есть при помощи данного страхового продукта наемный работник заинтересован в продолжительной хорошей работе.

— Для маленькой компании и банальная поломка оборудования может сказаться на деятельности. От этого как предостеречься?

— Так же, как и от любого иного риска. Есть даже такой вид, как «Страхование машин и механизмов от поломок», суть которого — защита имущественных интересов предприятия в связи с выходом из строя оборудования. При этом страховая компания компенсирует расходы, возникшие в связи с поломкой оборудования из-за целого ряда всевозможных причин, в том числе и из-за неправильных действий и неосторожности персонала.

— Страхование имущества, ответственности — это хорошо. Но бизнес также подвержен и коммерческим рискам. Например, простой предприятия.

— Разработана специальная программа страхования от убытков при перерывах в хозяйственной деятельности, вызванных повреждением застрахованного имущества. В данном случае мы покрываем те постоянные расходы, которые не зависят от оборота предприятия.

Речь идет о зарплате сотрудников, начислениях на нее, процентах по кредитам, снижении прибыли, арендных платежах. То есть при наступлении страхового случая страховая компания отвечает не только по прямому ущербу и ликвидации его последствий, но и по косвенным убыткам — коммерческим рискам.

На деле получается, что, заключая такой договор, бизнесмен полностью ограждает себя от всех убытков, а прогнозируемый уровень прибыли уже никак не зависит от обстоятельств.

С. САМОЙЛОВ, обозреватель «ЭЖ»

Реальная программа страховой защиты, которой уже пользуются малые предприятия (45 штатных сотрудников, в том числе 38 — рабочих)

Источник: www.insur-info.ru

Что малому бизнесу нужно понять о страховании, чтобы перестать терять деньги

В отношении к рискам владельцы малого и среднего бизнеса часто ведут себя как рядовые потребители: могут позволить себе «надеяться», «ждать» и «не знать». При этом — верят, что их бизнес страховщикам не интересен. И теряют из-за этого деньги

598 просмотров

За все, что предприниматель не понял, не выяснил, не нашел и не предусмотрел, он платит из своего кармана — теряет деньги. Этот принцип работает на любых примерах: от комиссий за пользование счетом ИП до урегулирования претензий третьих лиц (например, соседей по торговой точке или недовольных клиентов).

Все уже придумано

Отсюда следует простой вывод: финансовые риски для компаний МСБ — это ключевой фактор деятельности, который легко может перейти в катастрофический. И пандемия это наглядно показала.

У небольших компаний было достаточно форс-мажорных событий и до ковида (экономические кризисы с урезанием бюджетов крупными клиентами, непредсказуемые действия властей, убравших торговые точки от станций метро, ужесточение правил для общепита и т. д.), но теперь об этом уже мало кто помнит.

Для управления катастрофическими рисками есть инструмент — страхование. Придуман он еще во времена царя Хаммурапи и использовался всеми высокоразвитыми цивилизациями (Вавилония, Древняя Греция, Древний Рим), а также народами попроще. С 1760 года до н.э. по сей день не изобретено ничего более эффективного для управления рисками бизнеса.

Альтернативы нет?

Примечательно, что страхование как способ работы с рисками малых и средних компаний не имеет альтернативы, равной по эффективности. У крупных игроков есть активы (их можно продать, отдать в залог, сдать в аренду), команды (запустить проект/усилить направление), финансовые потоки (перенаправить), пул контрагентов (договориться на других условиях) и т. д. Теоретически, крупный бизнес может оставить финансовые риски на собственном удержании. У малых и средних компаний такой возможности нет даже в теории. А форс-мажоры в виде ковида, пожара в торговом центре или протечки крыши склада, едины для всех и случаются ежедневно.

Конечно, у МСБ есть преимущество в виде малого объема и большой гибкости. Эти два фактора позволяют адаптироваться под новые условия и действовать быстро — в разы быстрее, чем могут себе позволить коллеги из крупного корпората. В кризисные времена эти способности только усиливаются.

Например, наши данные продаж продукта «Ингобизнес» за 2020 год показали 60% рост объема оформленных в онлайне полисов. Это программа для небольших компаний, сочетает в себе страховование имущества и гражданской ответственности, собирается из опций и оформляется на сайте.

В 2020-м малый бизнес начал искать способы «подстелить соломку», естественно, посмотрел в сторону страхования, посчитал бюджеты. В итоге у «Ингосстраха» +60% продаж к итогам 2019 года (притом, что продукт нишевый).

Да, страхование работает, а для малых компаний и ИП оно эффективно вдвойне. Но есть нюанс. Как уже было сказано выше, МСБ — это не массовая розница, а бизнес-сегмент, соответственно, и отношение к нему другое.

Если в работе с простыми потребителями мы обязаны думать за все стороны (собирать продукт под клиента, управлять его рисками, закрывать потребности, предвосхищать вопросы, доносить важную информацию), то в b2b-сегменте подход другой: продавец предполагает, что покупатель уже оценил свои задачи/риски/ресурсы и знает, что и за сколько хочет купить. Это взаимодействие на равных, где каждая сторона является профессиональной. У некоторых компаний МСБ (тех самых, с розничными привычками поведения) в этот b2b-диалог включиться, порой, не получается.

Отсюда создается миф, что малый бизнес страховщикам не интересен, а годных страховых продуктов для МСБ вообще нет. Такие мифы — от незнания!

Особенности страхования субъектов малого предпринимательства

Нецымайло, К. В. Особенности страхования субъектов малого предпринимательства / К. В. Нецымайло. — Текст : непосредственный // Молодой ученый. — 2010. — № 5 (16). — Т. 1. — С. 194-196. — URL: https://moluch.ru/archive/16/1524/ (дата обращения: 30.05.2023).

В современных условиях малое предпринимательство России стало реальным приоритетом государственной политики. Чем устойчивее позиции малого предпринимательства и чем активнее его участие в рыночной конкуренции, тем сильнее противодействие, которое оно оказывает на монополизацию рынка.

Одним из недостатков малого предпринимательства являются высокие риски и ограниченная ресурсная база. Обычно риски ассоциируют с возможностью или вероятностью потерь либо получения дохода [2, с. 36].

Ведение малого бизнеса без интегрированного представления о сопутствующих рисках крайне опасно. Особенно высокие риски преследуют малые предприятия в начале их деятельности. В первые 18 месяцев прекращают свою деятельность 50% созданных предприятий, а через 10 лет от созданных предприятий остается только 10% [1, с.30].

Возникновение данной ситуации обусловлено неразвитостью либо отсутствием организаций инфраструктуры малого бизнеса, которые призваны обеспечить устойчивое функционирование субъектов малого предпринимательства.

Одним из распространенных методов минимизации рисков выступает страхование. Страхование как прием минимизации рисков представляет собой сделку о передаче риска путем заключения двустороннего договора. Страхование рисков – это отношения по защите имущественных интересов предпринимателя при наступлении определенных событий (страхование случаев) за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов (страховых премий) [3, с. 133].

Страхование субъектов малого предпринимательства представляет собой сегмент российского страхового рынка, на котором только в последние годы появляются страховые продукты, предназначенные для малых предприятий.

Страховые компании обычно классифицируют фирмы исходя из стоимости их имущества, а не по общепринятым критериям в соответствии с законодательством РФ, таких как численность работников, годовой оборот. В компании страховой группы «УралСиб» к предприятиям малого бизнеса относят те, у которых общая страховая стоимость имущества не превышает сумму, эквивалентную 500 тыс. долл. В «РОСНО» под малым бизнесом понимают организации, годовая выручка которых не превышает 10 млн долл.

По результатам проведенного автором социологического исследования предприниматели г. Оренбурга информированы о страховых компаниях, функционирующих на региональном страховом рынке.

Из общего числа опрошенных респондентов 67,4% пользовались услугами страховых компаний и соответственно, оставшаяся часть 32,6% не обращалась в страховые компании.

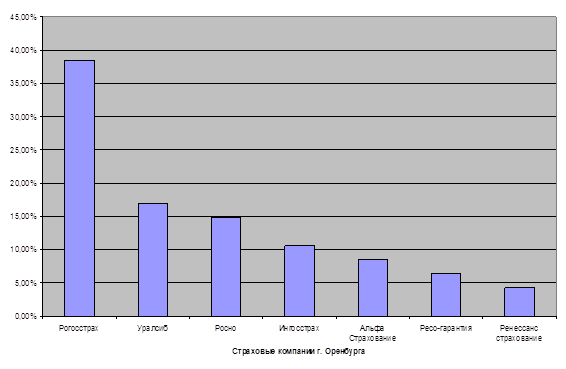

Рейтинг популярности страховых компаний среди субъектов малого бизнеса г. Оренбурга представлен на рисунке 1. следующим образом: наиболее часто обращаются предприниматели в Рогосстрах (38,5%), страховую группу Уралсиб (16,9%) Росно (14,8%), Ингосстрах (10,6%), Альфа страхование (8,5%), Ресо-гарантия (6,4%), Ренессанс страхование (4,3%).

Рисунок 1 – Рейтинг популярности страховых компаний среди субъектов малого предпринимательства г. Оренбурга

Наиболее часто востребованы следующие полисы: по страхованию автомобиля (50%), страхованию имущества (23,8%), страхованию товароматериальных ценностей в обороте (10,9%), страхованию профессиональной ответственности (7,3%), страхованию жизни от несчастных случаев на производстве (6,5%).

Страховые тарифы в целом являются завышенными для 54% субъектов малого предпринимательства, и 46 % считает страховые тарифы приемлемыми.

Страховые продукты соответствуют запросам 40,8% субъектов малого бизнеса и не достаточно удовлетворяются запросы 59,2% предпринимателей.

Одним из востребованных видов страхования малого бизнеса является страхование имущества. Малые предприятия страхуют автопарки, офисы от рисков пожара, повреждения отделки офиса и офисного оборудования в результате проникновения воды, а также складские помещения, товары на складах.

Добровольное медицинское страхование также относится к одному из наиболее популярных видов страхования. Гораздо реже малые предприятия страхуют сотрудников от несчастных случаев, а также грузы и грузоперевозки.

На западе малыми предприятиями наиболее востребованы программы по страхованию от перерывов в производстве. У нас пока руководители предприятий не в полной мере осознали эффективность данного вида страхования, в перспективе с ростом страховой грамотности в нашей стране данный вид страхования также будет востребован малым бизнесом.

Малый бизнес охвачен страхованием лишь на 7-10%. Если говорить о малых и средних предприятиях в совокупности, то здесь около 20% компаний страхуют своё имущество [4, с. 16].

Повреждение даже части имущества малого предприятия может повлечь прекращение его деятельности на неопределенный срок (к примеру, бой витрин в единственном магазине), поэтому для таких предприятий часто имеет смысл застраховать риски, которые более крупные компании предпочитают покрывать из собственных средств. Возможность страхования таких рисков обычно предусмотрена стандартным договором.

Страхованием малого бизнеса в Оренбургской области занимаются страховые компании «РОСНО», «РЕСО» «РОСГОССТРАХ», «ИНГОССТРАХ» «Альфа Страхование», «Ренессанс Страхование», страховая группа «УРАЛСИБ», «РОСТРА», «Согласие», государственная страховая компания «Югория», страховое общество «Афес», ОАО «Военно-страховая компания» и т. д.

Отечественные страховщики разработали целевые программы страхования малого бизнеса.

Так, компания «РОСНО» разработала программу страхования «Мой бизнес», в которую входят страхование имущества «от всех рисков»; страхование по восстановительной стоимости и страхование дополнительных расходов, связанных с наступлением страхового случая. Программа под названием «Стабильный бизнес» компании «Ренессанс Страхование» включает в себя страхование имущества, убытков от перерыва в производстве, гражданской ответственности, грузов, автопарка, защиту от несчастных случаев и добровольное медицинское страхование.

Страховые продукты, отвечающие специфическим потребностям малых предприятий, были разработаны страховой компанией «Росгосстрах». Комплексная программа страховой защиты «Росгострах-бизнес» включает в себя 6 страховых продуктов.

Программа «Росгосстрах-бизнес» представляет собой конструктор из страховых продуктов, которые позволяют страхователю сложить собственный договор страхования по оптимальному покрытию и цене. По условиям договора компания может выбрать любое количество необходимых продуктов, а на комплексное страхование предоставляются скидки. Чем больше страховых продуктов приобретает предприниматель, тем дешевле ему обойдется каждый из них. При покупке полного пакета клиент получает скидку до 20% от стоимости каждой услуги.

Тарифы по всем программам невысоки — они разработаны специально для малых предприятий с учетом их особенностей и требований, предъявляемых к страховой защите. Так, минимальная стоимость полиса по программе «Росгосстрах-бизнес «Имущество» — 1 тыс. рублей.

По результатам исследования, проведенного аналитическим отделом страховой компании «Росно» полисы по страхованию имущества наиболее часто востребованы предприятиями сферы услуг, оптовой торговли, автодилерами. А также страхование малых предприятий осуществляется в сфере страхования профессиональной ответственности нотариусов, юристов, оценщиков, потому что часто именно в данных отраслях наиболее распространена организация малых предприятий.

Вместе с тем необходимо отметить, что количество ограничивающих факторов развития страхования малого бизнеса значительно превышает количество стимулирующих факторов. К ограничивающим факторам относятся страховая неграмотность руководителей малых предприятий и, как следствие, неготовность руководителя выделять достаточно средств на страхование.

Вследствие этого малое предприятие либо не защищено от рисков, либо работодатель покупает наиболее дешевый вариант страхового покрытия. В результате при наступлении убытка страховой полис может не предусматривать выплаты, поскольку именно данный страховой риск внесен в перечень исключений. Вторым ограничивающим фактором является нестабильная налоговая политика государства в отношении малых предприятий, вследствие чего большинство малых предприятий работает в сфере «теневого» бизнеса, и активы, подлежащие страхованию, останутся также в «тени». Далее среди факторов ограничивающих страхование – высокая стоимость предлагаемых страховых продуктов для малого бизнеса. Снизить стоимость страхования малых предприятий возможно за счет использования механизмов государственного регулирования, прямого участия государства в субсидировании расходов малых предприятий на страхование.

К факторам, стимулирующим развитие страхования малого бизнеса, относятся налоговые льготы: согласно ст. 255 (п.16), гл. 25, ч. II Налогового кодекса РФ, страховые взносы предприятий относятся к расходам на оплату труда и уменьшают налогооблагаемую базу налога на прибыль по определенным договорам добровольного страхования.

Создание инфраструктуры страхового рынка является одним из важных факторов в системе мер по стимулированию развития страхования малого бизнеса. Опираясь на зарубежный опыт, можно считать, что наличие подобных организаций в сфере управления рисками повышает заинтересованность руководителей малых предприятий в страховых продуктах.

Формирование развитого страхового рынка является выгодным для государства в связи с тем, что повышается устойчивость субъектов малого предпринимательства.

Итак, основным каналом развития страхования малого предпринимательства остается кредитование и лизинг. Наиболее перспективными страховыми продуктами для малого бизнеса являются продукты по страхованию имущества, транспорта, ответственности и добровольное медицинское страхование сотрудников.

- Иванова Ж. А. Проблемы и перспективы развития малого бизнеса / Ж.А. Иванова // российское предпринимательство. – 2009. – № 4 (1). – С. 30-34.

- Радугина В. С. Государственная поддержка как фактор ускорения инвестирования средств в развитие малых предприятий / В.С. Радугина // Российское предпринимательство. – 2009. – № 4 (1). – С. 35-39

- Токаренко Г.С. Методы управления рисками в компании / Г.С. Токаренко // Финансовый менеджмент. – 2006. – № 4. – С. 130-143.

- Цыганов А. А. Особенности страхования малого бизнеса /А.А. Цыганов, Д. В. Брызгалов Д.В. // Финансовый директор.- № 1. – 2005. – С. 15-18.

Основные термины (генерируются автоматически): малый бизнес, малое предпринимательство, страхование, страхование имущества, предприятие, добровольное медицинское страхование, компания, оренбург, продукт, страховая группа.

Источник: moluch.ru