Страховое предпринимательство — это особая форма, разновидность финансово-кредитного предпринимательства, основу которого составляет деятельность по гарантированию за определённую плату страхование компенсаций возможного ущерба имуществу, ценностей, жизни в результате непредвиденного случая. Предприниматель передает страховой взнос, который возвращают только при определённых обстоятельствах (при наступлении страхового случая). При оптимальном соотношении размера страхового взноса и страховой суммы объективно образуются остатки взносов, представляющих собой доход предпринимателя.

1 Понятие страхового предпринимательства. 3

2 Формы страхового предпринимательства. 5

Имущественное страхование. 5

Страхование риска. 9

Страхование ответственности. 10

Личное страхование жизни. 12

Медицинское страхование. 13

Список использованных источников и литературы. 18

1 Понятие страхового предпринимательства. . ..3

2 Формы страхового предпринимательства. . . 5

Откуда страховая компания берет деньги

- Имущественное страхование. . ..5

- Страхование риска. . . 9

- Страхование ответственности. . ..10

- Личное страхование жизни. . 12

- Медицинское страхование. . . 13

Список использованных источников и литературы. . 18

1 ПОНЯТИЕ СТРАХОВОГО ПРЕДПРИНИМАТЕЛЬСТВА

Разновидностью финансового предпринимательства выступает страховое предприним ательство.

Страховое предпринимательство — это особая форма, разновидность финансово-кредитного предпринимательства, основу которого составляет деятельность по гарантированию за определённую плату страхование компенсаций возможного ущерба имуществу, ценностей, жизни в результате непредвиденного случая. Предприниматель передает страховой взнос, который возвращают только при определённых обстоятельствах (при наступлении страхового случая). При оптимальном соотношении размера страхового взноса и страховой суммы объективно образуются остатки взносов, представляющих собой доход предпринимателя.

Страхование — создание за счёт денежных средств граждан или организаций специальных резервных страховых фондов, предназначенных для возмещения ущерба или потерь.

Страховщик — предприниматель-продавец страховых услуг.

Актуарий — работник страховой фирмы, осуществляющий расчёт издержек компании и величину страховых премий.

Страховой агент — работник страховой фирмы, представитель страховщика, являющийся посредником, осуществляющим оформление страховой сделки.

Страхователь — потенциальный покупатель страховой услуги.

Страховая услуга — предпринимательский товар, продающийся за определённую плату, в обмен на которую страховщик выдаёт страхователю договор страхования — страхово е свидетельство (страховой полис). Страховая услуга оформляется в виде страхового полиса, гарантирующего возмещение потерь страховки.

Страховой полис — страховой контракт между страховщиком и застрахованным, представляющий собой документ, определяющий финансовую ответственность страхующей фирмы по определённому перечню убытков застрахованного. Страховой полис одновременно удостоверяет право страхователя получить денежную компенсацию потерь согласно договору страхования.

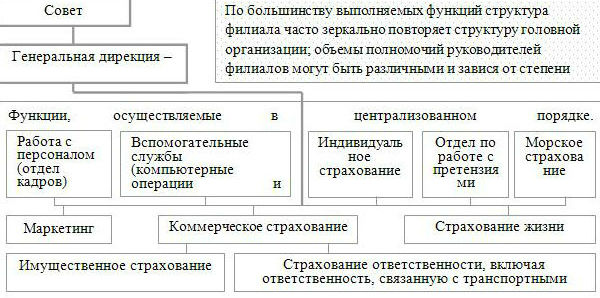

Страховые компании подвержены вертикальной и горизонтальной интеграции. Вертикальная интеграция осуществляется с коммерческими банками и биржами. Горизонтальная интеграция — это захват рынка страховых услуг на местном, федеральном и международном уровне.

Классификация страховых компаний.

По правовой форме страховые компании бывают:

По характеру выполняемых операций:

По зоне обслуживания:

По величине уставного капитала:

2 ФОРМЫ СТРАХОВОГО ПРЕДПРИНИМАТЕЛЬСТВА

2.1 Имущественное страхование

Договор страхования имущества считается юридическим фактом, порождающим страховое обязательство. Страховой договор представляет собой соглашение между страхователем и страховщиком, суть которого заключается в том, что страховщик обязуется при страховом случае произвести страховую выплату страхователю или иному лицу, в пользу которого заключен договор страхования, а страхователь обязуется оплатить страховые взносы (страховую премию) в установленные в договоре сроки.

Основными предпосылками страхования имущества граждан являются: быстрый рост строительства и широкое распространение риэлтерских услуг.

Для заключения договора страхования необходимо соблюдение следующих условий:

— договор страхования заключается в результате взаимного согласия сторон, совпадения их воль и волеизъявлений;

— необходимо достижение соглашения по всем пунктам договора, которое должно быть выражено в требуемой законодателем форме;

— заполнение стандартной формы договоров по отдельным видам страхования.

При подписании договора имущественного страхования между страхователем и страховщиком должно быть достигнуто соглашение по следующим пунктам:

— конкретное имущество либо иной имущественный интерес, являющийся объектом страхования;

— характер события, на случай наступления которого осуществляется страхование (страхового случая);

—- размер страховой суммы;

— срок действия договора.

При осуществлении договора страхования необходимо соблюдение соответствующих правил страхования. Они представляют собой правила, предлагаемые клиентам страховыми компаниями, которые содержат комплекс условий, отражающих в целом договор страхования. Страхователи, заключающие договор страхования в соответствии с этими правилами обязаны принять эти условия. К таким условиям относятся: размер страховой суммы; размер страховой премии; индивидуализация объекта страхования; перечень страховых рисков.

Договор страхования должен быть заключен в письменной форме путем составления одного документа, подписанного сторонами, либо путем обмена документами посредством различных средств связи (почта, телетайп, электронная почта). Чаще всего договор страхования заключается на срок до 5 лет.

Письменная форма договора считается выполненной, если на письменное предложение одной из сторон заключить договор (оферту) другая сторона вместо письменного ответа совершила действия, которые она должна была совершить в соответствии с предлагаемым ей договором. Такие действия будут считаться согласием заключить договор (акцептом).

На страхование принимается любое имущество, принадлежащее физическим лицам (включая жилые дома, гаражи, бани, отделку в помещении и т.д.).

Страховая защита предоставляется в случае гибели или повреждения имущества вследствие: пожара, стихийных бедствий, противоправных действий третьих лиц (кража со взломом, грабеж, разбой, умышленное повреждение или уничтожение имущества).

Имущественное страхование может быть в добровольной и обязательной форме. К добровольному страхованию относят страхование домашнего имущества, которое заключается в страховании предметов домашней обстановки, обихода и потребления, используемых в личном хозяйстве и предназначенных для удовлетворения бытовых и культурных потребностей.

Особенности добровольной формы страхования имущества граждан:

— добровольное страхование действует на основе закона, и на добровольных началах. Закон определяет подлежащие добровольному страхованию объекты и наиболее общие условия страхования. Конкретные условия регулируются правилами страхования, которые разрабатываются страховщиком;

— добровольное участие в страховании в полной мере характерно только для страхователей. Страховщик не имеет права отказываться от страхования объекта, если волеизъявление страхователя не противоречит условиям страхования. Заключение договора необходимо произвести по первому (даже устному) требованию страхователя;

— ограничение в сроках страхования. Сроки страхования всегда указываются в договоре. Непрерывность добровольного страхования осуществляется только путем повторного перезаключения договоров на новый срок;

— добровольное страхование действует только при уплате разового или периодических страховых взносов. Вступление в силу договора добровольного страхования обусловлено уплатой разового или первого страхового взноса. Неуплата взноса по долгосрочному страхованию влечет за собой прекращение действия договора.

Особенности обязательной формы страхования:

— регулируется законом, согласно которому страховщик обязан застраховать соответствующие объекты, а страхователи — вносить причитающиеся страховые платежи. В законе определяется перечень подлежащих обязательному страхованию объектов; уровень или нормы страхового обеспечения; порядок установления тарифных ставок; временные промежутки внесения страховых платежей; основные права страховщиков и страхователей;

— сплошной охват обязательным страхованием указанных в законе объектов;

— автоматическое распространение обязательного страхования на объекты, указанные в законе. Страхователь может не заявлять в страховой орган о появлении в хозяйстве подлежащего страхованию объекта. Данное имущество автоматически включается в сферу страхования. При очередной регистрации оно будет учтено, а страхователю предъявлены к уплате страховые взносы;

— действие обязательного страхования не зависит от внесения страховых платежей. Если страхователь не уплатил причитающиеся страховые взносы, они взыскиваются в судебном порядке. Если платежи не внесены в срок, то на них начисляются пени;

— нормирование страхового обеспечения по обязательному страхованию. В целях упрощения страховой оценки и порядка выплаты страхового возмещения устанавливаются нормы страхового обеспечения в процентах от страховой оценки или в рублях на один объект.

Объектами обязательного страхования являются:

— имущество, принадлежащее гражданам (жилые дома, строения, животные), гибель или повреждение которых затрагивает не только личные, но и общественные интересы;

— государственное обязательное личное страхование должностных лиц таможенных органов РФ;

— государственное обязательное страхование пассажиров от несчастных случаев на воздушном, железнодорожном, морском, внутреннем водном и автомобильном транспорте;

— государственное обязательное личное страхование военнослужащих и военнообязанных, лиц рядового и начальствующего состава органов внутренних дел;

— обязательное страхование работников предприятий с особо опасными условиями работы.

2. 2 Страхование риска

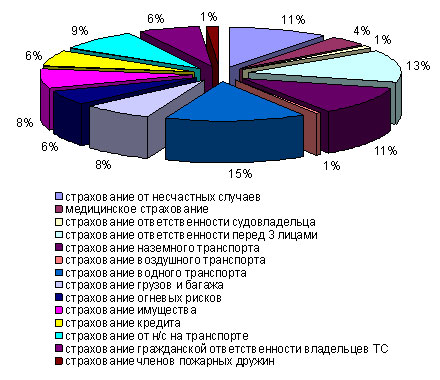

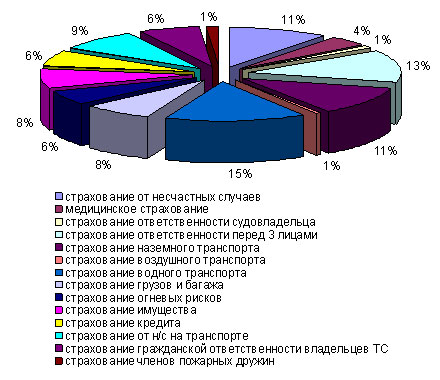

Страхование рисков подразделяется на: страхование от коммерческих рисков; страхование от технических рисков; страхование от правовых рисков; страхование от политических рисков; страхование от рисков в финансово-кредитной сфере.

При страховании предпринимательских рисков необходимо соблюдение следующих условий: страхователь должен иметь разрешения, лицензии и патенты на данную деятельность; в письменном заявлении о страховании страхователь должен дать полную информацию о предстоящей коммерческой деятельности, ожидаемых доходах.

Объектом страхования является коммерческая деятельность страхователя, в качестве инвестирования денежных и материальных ресурсов в какой-нибудь вид производства или бизнеса и получение от этих вложений прибыли.

Необходимость страхования финансово-кредитных рисков связана с достаточно высокой степенью вероятности их появления — страховой риск вытекает из специфики движения финансовых и кредитных потоков.

Для нейтрализации потерь применяют следующие виды страхования:

— страхование экспортных кредитов (в случае банкротства импортера либо его продолжительной неплатежеспособности);

— страхование расходов по вступлению экспортера на новый рынок;

— страхование банковских кредитов от риска неплатежа заемщика (страхователем выступает банк);

— страхование коммерческого кредита (страхований векселей);

— страхование залоговых операций;

— страхование валютных рисков (потерь от колебания валютных курсов);

— страхование биржевых операций и сделок;

— страхование от инфляции;

— страхование риска неправомерного применения финансовых санкций органами налогового контроля.

Для страхования финансово-кредитных рисков характерна высокая степень риска, а также непредсказуемость колебаний валютного и финансового рынков.

2.3 Страхование ответственности

При страховании ответственности объектом страховых отношений выступает ответственность перед третьими лицами, которым может быть причинен ущерб вследствие какого-либо действия или бездействия страхователя.

Источник: www.myunivercity.ru

Страховой вид бизнеса это примеры

Российские страховые услуги хорошо развиты. И это надо учитывать, составляя бизнес план страховой компании, так как большинство людей привыкли пользоваться услугами проверенных агентств с долгой историей. А молодая фирма на первоначальном этапе своего становления может столкнуться с большими трудностями. Чтобы минимализировать многие проблемы, необходимо в первую очередь определить особый сегмент рынка – нишу страхования, которая еще не занята в городе и близлежащих районах, к тому же, удовлетворяющую растущий спрос потребителя. Бизнес-план страховой компании с нуля составляется согласно типовой структуре.

Резюме

Идеальная поддержка успешного бизнеса — это агентство полного обслуживания для страховой отрасли. Ideal предлагает широкий спектр услуг поддержки, предназначенных для страховых агентов. Идеал будет специализироваться на нескольких предложениях, но может делать почти все. В то время как рынок услуг поддержки является конкурентоспособным, большинство компаний являются универсальными. Идеал будет выделяться, концентрируясь на страховой нише.

Цель бизнес-плана страховой компании — предоставить клиенту лучшие услуги поддержки бизнеса. Мы существуем для привлечения и обслуживания клиентов. Когда мы придерживаемся этой максимы, все остальное встанет на свои места. Наши услуги превысят ожидания наших клиентов.

Идеал имеет два сильных конкурентных преимущества. Первое — это знания страховой отрасли. Опыт начинающего бизнесмена в данной отрасли бесценен. Этот опыт позволит лучше обслуживать своих клиентов, используя информацию о потребностях и предпочтениях клиентов. Кроме того, ценность сетей, основанных на предыдущих отношениях страхования, даст компании большой шаг на конкурсе.

Установив отношения со многими людьми в отрасли, можно использовать эти профессиональные связи.

Наконец, можно будет разрабатывать программу интенсивной подготовки, чтобы поделиться своим интеллектуальным капиталом в страховой отрасли с остальной частью ее компании. Все сотрудники пройдут эту подготовку.

Идея, по прогнозам, достигнет доходности к 11 месяцу и будет получать прибыль в размере 44 000 долларов к трем годам.

Обзор рынка

Составляя пошаговый бизнес план страховой компании, была получена хорошая информация о рынке и об общих атрибутах самых ценных и лояльных клиентов. Эта информация будет использоваться для лучшего понимания того, кто обслуживается, их конкретных потребностей и того, как Идеал может лучше общаться с ними.

Профиль клиентов состоит из следующих географических, демографических и поведенческих факторов:

| Анализ рынка | |||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | |||

| Потенциальные клиенты | рост | ||||||

| Эксклюзивные агенты | 7% | 78 | 83 | 89 | 95 | 102 | 6,94% |

| Страховые брокеры | 8% | 123 | 133 | 144 | 156 | 168 | 8,11% |

| Другие | 0% | 0 | 0 | 0 | 0 | 0 | 0,00% |

| Всего | 7,66% | 201 | 216 | 233 | 251 | 270 | 7,66% |

Услуги

Пример самостоятельно написанного бизнес плана страховой компании предоставляет рынку ряд услуг поддержки для страховых агентов. Идеал стремится выполнить следующие преимущества, которые важны для его клиентов.

- Знания отрасли: у агентов нет времени обучать персонал службы со всеми сложностями страховой отрасли. Поэтому это имеет большое значение, если служба поддержки имеет промышленное понимание.

- Удобство: услуги должны быть доступны, когда они нужны агентам. Кроме того, трудно точно прогнозировать, когда возникнет такая необходимость.

- Обслуживание клиентов. Чтобы построить устойчивый бизнес, клиенты должны быть на 100% удовлетворены услугами Ideal. Эта философия бизнеса будет укоренена в умах всех сотрудников.

Рыночные тренды

Тенденция рынка для страховых агентов (а также для других поставщиков услуг) заключается в аутсорсинге несущественных видов деятельности, позволяющих бизнесу сосредоточиться на своих основных компетенциях. Это позволяет бизнесу страховой компании более точно сосредоточиться на своей бизнес-модели.

Причины такой тенденции:

- Снижение накладных расходов.

- Снижение затрат на обучение для несуществующих сотрудников.

Рост рынка

В течение последних двух лет страховая индустрия поддержки услуг составила в размере 498 миллионов долларов. С 2015 по 2017 год темпы роста в отрасли составили 5,6%. Ожидается, что в течение следующих трех лет у отрасли не должно быть проблем с сохранением этого превосходного роста.

Другим фактором роста стало постепенное принятие страхования как разумной стратегии управления рисками. С недавними неожиданными событиями, такими как стихийные бедствия и терроризм, страховая отрасль, вероятно, будет продолжать расти, поскольку люди и компании хеджируют свои риски со страхованием.

Целевые рынки

Образец бизнес плана страховой компании, нуждающийся в поддержке, может быть разбит на два сегмента:

- Эксклюзивные агенты: это агенты только для одного вида страхования, например, для совхоза. Страховой агент будет продавать все виды покрытия, которые предлагает Государственная ферма, но только страхование совхоза. Хотя выбор здесь ограничен, преимущество эксклюзивного агента заключается в том, что они обычно имеют очень прочные отношения с этой компанией, что хорошо, если есть какие-либо проблемы с претензиями.

- Страховые брокеры: у этих агентов нет эксклюзивного контракта с какой-либо одной страховой компанией. Они могут предложить страхование от нескольких компаний. Преимущество этой настройки заключается в том, что они могут предлагать более широкий спектр предложений услуг, чем агент, который продает только одну марку страхования.

Маркетинговая компания

Единственная цель маркетингового плана состоит в том, чтобы позиционировать страховую компанию как наиболее эффективную службу поддержки, которая управляет большинством доли рынка. Маркетинговая стратегия будет направлена прежде всего на то, чтобы повысить уровень информированности клиентов о предлагаемых услугах, а затем развивать клиентскую базу и, наконец, работать над созданием лояльности клиентов и рефералов.

Первым методом будет рекламная кампания:

- Компания будет использовать различные источники, как желтые страницы, так и отраслевой журнал.

- Второй способ коммуникации — это создание сетей, основанных на отраслевых отношениях.

- Третий способ — участие в региональной выставке, которая привлекает большинство местных агентов и брокеров.

- Последний способ коммуникации — это кампания прямой почтовой рассылки, ориентированная на местных страховых агентов и брокеров. Почтовая кампания предоставит всем потенциальным клиентам информацию о предложениях Ideal.

Маркетинговый подход

Эффективный маркетинг состоит из подходов к ценообразованию, распределению, рекламе и продвижению по службе, а также обслуживанию клиентов.

- Ценообразование: Схема ценообразования будет конкурентоспособной по сравнению с другими поставщиками услуг поддержки.

- Распространение: услуги будут предлагаться на месте работы клиента или в офисе, в зависимости от того, какой клиент предпочитает.

- Реклама и продвижение: многоуровневая маркетинговая кампания будет использоваться для обеспечения видимости и справедливости.

- Обслуживание клиентов: менеджеры будут нести ответственность за достижение этих амбициозных целей.

Преимущества и недостатки

Бизнес план страховой компании отражает также сильные и слабые стороны внутри фирмы и описывает возможности и угрозы, стоящие перед Ideal.

Преимущества открытия страховой компании:

- Углубленное знание отрасли.

- Эффективная, всесторонняя программа обучения для сотрудников.

- Обширные отраслевые сетевые подключения.

Недостатки открытия страхового агентства:

- Ограниченный маркетинговый бюджет для обеспечения видимости.

- Неспособность быстро масштабироваться до большого увеличения спроса.

- Не хватает бренда.

Возможности:

- Участие в растущей отрасли.

- Работа в отрасли, которая требуется почти для всех россиян.

Возможность распределять накладные расходы с увеличением клиентской базы.

Конкурентные преимущества

Бизнес план страховой компании будет позиционировать себя как самую опытную службу поддержки страховых услуг. Это позиционирование будет достигнуто за счет использования его конкурентного преимущества.

Конкурентоспособность — это специфическое глубокое отраслевое знание страхования. Несмотря на то, что эти конкретные знания будут препятствовать большому рынку, они делают небольшую часть рынка весьма привлекательной.

Эти глубокие отраслевые знания основаны на опыте работы руководителя фирмы, проведенной в качестве независимого страхового агента. Владелец соберет весь этот интеллектуальный капитал и превратит его в учебную программу, чтобы она стала организационным знанием.

Конкуренция состоит из множества различных сервисных компаний, предлагающих широкий спектр услуг. Однако ни одна из них не предназначена для страховой отрасли. В то время как компании, предоставляющие услуги в разных отраслях, предлагают адекватное обслуживание, есть преимущество в найме компании, которая обслуживает отрасль и гораздо более осведомлена о ваших конкретных потребностях.

Модели покупки агентов имитируют долгосрочные отношения. Если клиенты довольны, они, как правило, остаются с одним и тем же поставщиком услуг. Обычно для новых клиентов характерен переходный период, когда обе стороны тратят время на знакомство друг с другом и разные потребности. Если это можно сделать один раз раньше, тогда это более экономически выгодно, чем переход от провайдера к провайдеру.

. К зданию офиса должна прилегать стоянка для автотранспорта, площадь которой позволяет разместить не только машины сотрудников компании, но и клиентов. Площадь помещения определяется исходя из количества оказываемых страховых услуг.

Офис страховой компании следует привести в надлежащий вид. Желательно воспользоваться услугами дизайнеров при оформления интерьера. Помещение должно быть в сдержанном деловом стиле. Нельзя также забывать о дресс-коде сотрудников. Это способствует формированию положительного впечатления о компании.

Финансовый план

Необходимо определить:

- основные средства;

- нематериальные активы;

- первичные затраты;

- затраты на оплату услуг сторонних организаций;

- затраты на оплату труда и налоги;

- общие предполагаемые затраты за год;

- прибыль за год.

- Также нужно составить краткий бухгалтерский баланс.

В этом разделе будет представлен финансовые расчеты бизнес плана страховой компании, поскольку они относится к маркетинговой деятельности. Расходы и доходы компании по страховке направлены на анализ безубыточности, прогнозы продаж, расходов и то, как они связаны с маркетинговой стратегией.

Анализ безубыточности

Анализ безубыточности агенства по страхованию показывает, что в месячный доход потребуется 15 609 долларов, чтобы достичь точки безубыточности.

| Анализ безубыточности | |

| Ежемесячный доход | $ 13271 |

| Предположения: | |

| Средняя процентная переменная стоимость | 15% |

| Предполагаемая месячная фиксированная стоимость | $ 13268 |

Прогноз продаж

Первый месяц будет использоваться для создания офиса. Это включает в себя выбор сайта, покупку мебели, а также настройку компьютерной сети.

Первая неделя второго месяца будет использоваться для интенсивной подготовки двух сотрудников службы поддержки. В течение последних трех недель месяца будет наблюдаться активность продаж. С этого момента продажи будут неуклонно расти.

Пятый месяц – будут приняты на работу два последние сотрудники службы поддержки. Они также будут обучены в течение первой недели месяца, а затем будут загружены.

| Прогноз продаж | |||

| 2017 | 2018 | 2019 | |

| Продажи | |||

| Эксклюзивные агенты | $ 51049 | $ 112548 | $ 121458 |

| Страховые брокеры | $ 59812 | $ 125745 | $ 134745 |

| Тотальная распродажа | $ 110861 | $ 238293 | $ 256203 |

| Прямая стоимость продаж | 2003 | 2004 | 2005 |

| Эксклюзивные агенты | $ 7657 | $ 16882 | $ 18219 |

| Страховые брокеры | $ 8972 | $ 18862 | $ 20212 |

| Промежуточная прямая стоимость продаж | $ 16629 | $ 35744 | $ 38430 |

Прогноз расходов

Расходы на маркетинг должны быть предусмотрены в бюджете, чтобы они были высокими в течение первого квартала; функция желания создать видимость для начинающей компании. После первого квартала расходы будут колебаться в зависимости от того, какие маркетинговые мероприятия происходят в течение каждого месяца.

| Бюджет расходов на маркетинг | |||

| 2017 | 2018 | 2019 | |

| Объявления | $ 2920 | $ 4000 | $ 5000 |

| Торговые выставки | $ 2 700 | $ 3000 | $ 3500 |

| Другие | $ 2 025 | $ 2250 | $ 2500 |

| ———— | ———— | ———— | |

| Общие расходы на продажу и маркетинг | $ 7645 | $ 9250 | $ 11 000 |

| Процент продаж | 6,90% | 3,88% | 4,29% |

Риски

- Несколько рискованно из-за нормативного характера страховой отрасли.

- Будущая конкуренция со стороны франшизы поддержки.

Поскольку компьютерные технологии продолжают становиться все более и более эффективными и полезными, это может уменьшить потребность в службах вспомогательного персонала.

Источник: ru.facebusinessman.com

Бизнес-план страховой компании

Отечественный рынок в сфере оказания услуг страхования является достаточно гибким, однако данная сфера является вполне благоприятной для начала нового проекта. Чтобы новая страхования компания была успешной, предварительно необходимо составить бизнес-план, в котором будут рассчитаны ключевые факторы проекта.

Деятельность страховой компании

Сфера деятельности страховой компании

Организационно-правовые вопросы

Перед тем, как открыть компанию по оказанию услуг страхования, необходимо зарегистрировать юридическое лицо (ООО или ЗАО). Размер уставного капитала новой организации зависит от того, на какие именно виды страхования будет распространяться деятельность компании. Минимальный размер уставного фонда составляет 20 000 000 руб.

Если в услуги компании будет входить страхование жизни клиентов, то уставный капитал должен быть больше. Для осуществления страховой деятельности необходимо получить соответствующий сертификат. Также рекомендуем ознакомиться с соответствующими кодами ОКВЭД. Процесс получения сертификата занимает от 6 до 12 месяцев.

Формы страхования, страховая компания как бизнес

Помещение

В бизнес-плане должно быть приведено описание помещения, в котором будет располагаться офис страховой компании. Помещение должно иметь удобное местоположение. К зданию офиса должна прилегать стоянка для автотранспорта, площадь которой позволяет разместить не только машины сотрудников компании, но и клиентов.

Площадь помещения определяется исходя из количества оказываемых страховых услуг. Офис страховой компании следует привести в надлежащий вид. Желательно воспользоваться услугами дизайнеров при оформления интерьера. Помещение должно быть в сдержанном деловом стиле. Нельзя также забывать о дресс-коде сотрудников.

Это способствует формированию положительного впечатления о компании.

Оборудование

После поиска подходящего помещения и проведения в нем ремонтных работ необходимо оборудовать офис. Эти действия должны найти отражение в бизнес-плане. Перечень оборудования состоит из офисной мебели для сотрудников компании и клиентов, офисной техники (компьютеры, принтеры, факсы, телефонные аппараты) и некоторых бытовых приборов, обеспечивающих нормальную работу персонала (электрочайники, холодильники, СВЧ-печи).

Сотрудники компании подразделяются на офисных работников и страховых агентов

Персонал

Штат сотрудников страховой компании можно условно разделить на две группы:

- Офисные сотрудники ( менеджеры, юристы, бухгалтеры ).

- Страховые агенты . От квалификации и профессиональных навыков сотрудников второй группы зависит успех бизнеса.

Поэтому к подбору сотрудников на вакансии страховых агентов следует подходить со всей серьезностью. Штат агентов можно формировать как из опытных специалистов (привлекая их льготными условиями), так и из новичков в этой деятельности (с перспективой обучения у опытных агентов).

Скачать бизнес план страховой компании за 550 руб., можно у наших партнеров, с гарантией качества.

Рекламная стратегия

Реклама является средством продвижения любого бизнеса. Поэтому рекламная стратегия должна быть разработана на этапе составления бизнес-плана. Для каждого отдельного вида страховых услуг должны быть определены разные инструменты рекламной стратегии. К примеру, услуги страхования жилья и имущества наиболее эффективно рекламировать в спальных районах новостроек посредством раздачи листовок, установки объектов наружной рекламы и объявлений на сайтах недвижимости. Для наработки клиентской базы на первое время работы компании рекомендуется установить более низкие цены на услуги по сравнению с конкурирующими организациями.

Финансовый план

Составление финансового плана подразумевает подсчет его расходной и доходной части с целью определения целесообразности проекта. Расходы проекта подразделяются на единовременные и постоянные (производимые через определенные периоды времени).

К стартовым издержкам относятся:

- арендные платежи за помещение;

- косметический ремонт и благоустройство офиса;

- закупка оборудования;

- оплата труда персонала;

- рекламная стратегия.

Из расчета усредненных показателей для разных регионов размер стартовых инвестиций составит 5–10 млн. руб. Рентабельность бизнеса оценивается экспертами на уровне 10–15%. Срок окупаемости составляет 3-5 лет.

Скачать бизнес план страховой компании за 550 руб., у наших партнёров, с гарантией качества. В открытом доступе, на просторах интернета, его нет. Содержание бизнес плана:

1. Конфиденциальность

2. Резюме

3. Этапы реализации проекта

4. Характеристика объекта

5. План маркетинга

6. Технико-экономические данные оборудования

7. Финансовый план

8. Оценка риска

9. Финансово-экономическое обоснование инвестиций

10. Выводы

На видео: Идея страхования жизни, возможная прибыль

На видео: Страховой бизнес, подводные камни

Вывод

Не смотря на то, что бизнес в сфере оказания услуг страхования характеризуется большой загруженностью отрасли, существенными стартовыми инвестициями и сравнительно длительным сроком окупаемости, при составлении грамотного бизнес-плана коммерческий проект способен приносить существенный доход. В помощь предпринимателям, составляющим собственный проект, представлен образец бизнес-плана страховой компании.

Понравился этот образец бизнес плана? Сохраните в соц. сетях, расскажите друзьям — это лучшая благодарность нам! Поставьте свою оценку этому примеру бизнес-плана, а именно — Бизнес-план страховой компании, проголосуйте за лучший — это анонимно и всем сразу видно. Может есть чем поделиться и дополнить?

Источник: biznes-prost.ru