По закону индивидуальный предприниматель может не открывать расчётный счёт в банке и продолжить пользоваться счетами и картами физлица. Но это помешает сотрудничать с крупными компаниями и контрагентами, которые не работают с физлицами.

Зачем нужен расчётный счёт ИП

1. Безналичный расчёт с контрагентами и приём электронных платежей через интернет и терминалы

Для этого не подходит счёт физлица, потому что его нельзя подключить к терминалу.

Банки обычно запрещают использовать счёт для предпринимательской деятельности в правилах взаимодействия с физическими лицами. То есть, если ИП начинает принимать оплату на счёт физлица, банк может заблокировать счёт за нарушение правил.

Контрагенты тоже не любят переводить деньги на счета физических лиц.

2. Перевод крупных сумм и госзакупки

Оплата по договорам и контрактам на крупные суммы возможна только по безналичному расчёту.

Юридические лица и ИП могут платить наличными, но не больше 100 000 рублей по одному договору: указание ЦБ РФ от 7 октября 2013 г. № 3073-У. Если планируете оплачивать крупную сделку наличными, придётся заключать несколько договоров.

Юридическим лицам оплата наличными не всегда выгодна. Если в кассе нет наличных, то за снятие денег со счёта им придётся платить комиссию.

3. Положительная репутация индивидуального предпринимателя

Расчётный счёт для индивидуального предпринимателя может стать гарантией хорошей репутации. Если вы указываете реквизиты, когда заключаете договор, это добавляет солидности.

А ещё ИП может в любой момент взять выписку из банка и повысить свои шансы на получение кредита.

Важно. Без расчётного счёта могут работать предприниматели, которые занимаются розничной торговлей или оказывают бытовые услуги. Но даже в этих сферах происходят изменения, потому что всё чаще покупатели предпочитают оплачивать покупки банковской картой или рассчитываться за услуги через интернет.

Открыть ИП через банк

Поможем бесплатно зарегистрировать ИП и открыть расчётный счёт

Оставить заявку

Когда открывать расчётный счёт

Сразу после регистрации ИП или спустя какое-то время. В начале деятельности предприниматель может рассчитываться наличными и получать оплату на личную карту.

Когда денег станет больше, лучше открыть расчётный счёт, чтобы подключить банковские терминалы и интернет-платежи.

Расчётный счёт ИП может открыть в любом банке, независимо от адреса прописки и места, где он работал.

Нужно ли уведомлять налоговую об открытии счёта

До мая 2014 года ИП должны были отправлять уведомления в налоговую и ПФР об открытии и закрытии расчётного счёта. Если у ИП были работники, то такое уведомление он должен был отправить и в Фонд социального страхования.

Теперь уведомление не отправляют. Банки сами сообщают налоговой о том, что предприниматель открыл расчётный счёт.

Уведомить самому придётся только если вы открываете счёт в иностранном банке.

Как выбрать банк

Перед оформлением расчётного счёта определитесь, в каком банке его лучше открыть. За основу можно взять несколько критериев:

- Близость банковского офиса, который работает с индивидуальными предпринимателями.

- Положительные отзывы о банке от юрлиц и ИП.

- Стоимость открытия счёта и подключения интернет-банкинга. Сейчас многие банки оказывают эти услуги бесплатно.

- Абонентская плата, которую банк ежемесячно взимает за обслуживание ИП.

- Наличие мобильного приложения, его удобство, скорость работы, список устройств, на которых оно работает.

- Стоимость и сроки обработки платёжных поручений.

- Комиссия за снятие и приём наличных.

- Комиссия за внутрибанковский перевод и перевод в другие банки.

- Лимиты на переводы и снятие наличных в течение суток.

Если вы нанимаете сотрудников, изучите тарифы на выпуск и обслуживание зарплатных и корпоративных карт.

Советуем изучить предложения 5-10 банков, чтобы выбрать подходящий.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Источник: e-kontur.ru

Где выгоднее всего открыть расчётный счёт для ИП

Сложно найти организацию или индивидуального предпринимателя, у которого бы не было расчётного счета. Возможность вести безналичные расчёты с клиентами, партнерами, поставщиками и государственными органами является важным элементом современного бизнеса.

Если посмотреть официальную статистику от «ЦБ РФ» за последние 5 лет, то можно заметить тот факт, что доля наличных расчётов ежегодно стремительно снижается, в то время как «безнал» увеличивается. По прогнозам, уже через 4 года более 80% операций будeт осуществляться в безналичной форме (в 2019 году это значение составляет 61%). Это говорит о том факте, что наличие расчётного счёта позволяет участвовать практически во всех финансовых жизненных циклах бизнеса.

У многих ИП возникает закономерный вопрос: «А в каком банке выгоднее всего открывать расчетный счёт?». Нельзя дат однозначный ответ, сначала нужно обратить внимание на множество различных нюансов, самые важные из которых:

- надёжность банка – ведь вы ему доверяете взаимодействие со своими финансами;

- стоимость обслуживания (тарифы) – как показывает практика, она может сильно варьироваться в зависимости от выбора той или иной финансовой организации;

- наличие интернет-банкинга и мобильного приложения – неотъемлемый сегодня атрибут, упрощающий расчётные операции с контрагентами;

- скорость работы технической поддержки – при возникновении каких-либо трудностей, проведении ошибочных транзакций и появлении иных затруднений быстродействие «техпода» играет важную роль.

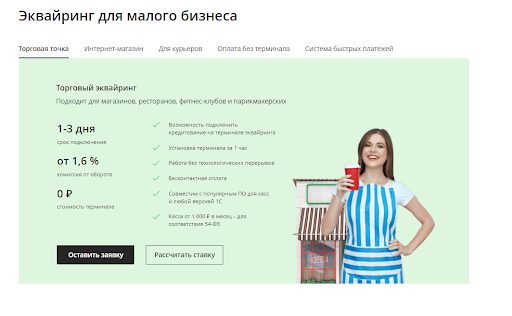

К дополнительным требованиям можно также отнести наличие офиса (представительства) в городе расположения бизнеса, вхождение банка в систему страхования вкладов (позволяет дать гарантию предпринимателю по сохранности его денежных средств), а также возможность получать процент на остаток на расчетном счёте. Для ИП не будет лишним обратить внимание на зарплатные проекты, банковский эквайринг, кассовое обслуживание.

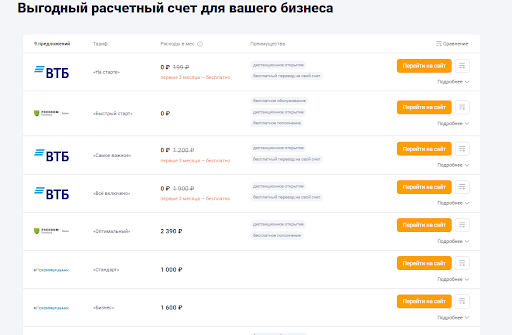

Рассмотрим предложения для открытия расчетных счетов индивидуальных предпринимателей в России от самых популярных банков.

«ВТБ24»

Основное преимущество при открытии здесь счета — бесплатный период обслуживания, зависящий от выбранного тарифа, бесплатное обслуживание корпоративной карты и возможность безлимитных и безкомиссионных платежей клиентам ВТБ.

Тариф «На старте», кроме вышеперечисленных опций, предусматривает не только год бесплатного обслуживания, но возможность совершения платежей в пользу других банков не более 5-ти штук в месяц (остальные идут с оплатой комиссии).

План «Самое важное» — 3 месяца не оплачивается обслуживание (далее — 1200 рублей), но можно вносить 50000 руб. в мес. и совершать 30 платежей в сторонние банки.

Следующий по развитию — тарифный план «Все включено». Является для многих организаций приоритетным, так как предоставлена не только возможность внесения до 250000 рублей без комиссии и 60 операций в сторону других банков, но и ряд дополнительных опций:

- выдача наличных на прочие нужды – 100000;

- переводы физлицам в сторонние банки или на счет в банке «ВТБ» — 100000 в каждой из операций в месяц;

- валютные переводы возможны до 4 000000 в месяц, а контрольная сумма составляет 6 000 000 рублей в месяц;

- совершить можно 50 платежей в месяц с предоставлением возможности обслуживания вашего счета в любой иностранной валюте, кроме евро.

Плата за пользование данным тарифным планом составляет 1900 рублей в месяц, первые три из которых бесплатно.

План «Большие обороты» отличается от предыдущего увеличением вышеописанных возможностей и лимитов, включая дополнительные опции.

Не забываем и про ряд приятных бонусов, которые «ВТБ» может предоставить при открытии счета в своем банке:

- 8000 рублей при покупке онлайн-кассы в сервисе «ОФД»;

- месяц бесплатного пользования сервисом для поиска работников и специалистов – «HeadHunter»;

- до 50 000 рублей на рекламу в соц. сетях;

- 5 тысяч на первую рекламную кампанию в «Яндексе»;

- скидка на подключение IP-телефонии, на третий месяц, составляющая 50% у своего партнера;

- 50-ая скидка на возможность юридического сопровождения вашего бизнеса.

Дополнительные продукты, направленные на возможность их симбиоза с вашим собственным делом, следующие:

- зарплатный проект;

- кредитование бизнеса;

- регистрация юридического лица и ИП в онлайн-режиме;

- ВЭД и валютный контроль.

Наличие продуманного мобильного приложения упрощает процесс ведения дел. Не забываем и про быструю работу технической поддержки.

Как видно, банк «ВТБ» очень трепетно и с умом отнесся к возможности открытия расчетного счета именно у них, продумав достаточно широкую сетку тарифов, дополнив их полезными опциями и бонусами. Да и отсутствие платы за обслуживание в первые месяцы (особенно на стартовом плане) так и манит открыть счет именно у них.

К моментам, которые следует уточнить перед открытием, можно отнести следующие:

- присутствует ли возможность круглосуточных переводов (для некоторых видов даже малого бизнеса это бывает жизненно необходимо);

- предусмотрена ли возможность перехода на более «минимальный» тариф;

- возможность необоснованного резкого «скачка» и увеличения стоимости тарифа по месячному обслуживанию, спустя определенное время.

Можно смело сказать, что банк «ВТБ» является одним из лидеров на российском рынке. Отлично проработанные тарифы направлены не на привлечение просто клиентов для увеличения числа открытых расчетных счетов, но и выгодные условия для их владельцев.

«Альфа-банк»

Коммерческий банк, предоставляющий множество услуг для индивидуальных предпринимателей. Признан одним из самых клиетоориентированных банков в РФ. Начать стоит с одного интересного тарифа. «Просто 1%» позволяет уйти от ежемесячной оплаты пользования расчетным счетом. Здесь вы платите только комиссию 1% от поступления. Если у ИП ещё нет точного представления о ежемесячных доходах или сумма оборотов незначительная, подобный тариф будет очень выгоден.

При более крупных доходах можно выбрать «Удачный старт», при котором оплата составит 490 рублей/месяц. При подключении тарифа дается 2 месяца обслуживания бесплатно. Впрочем, подобный подарок есть и у других банков. Далее в тарифной сетке есть предложения со стоимостями 1690, 3690, 7900 рублей/месяц. Разница заключается лишь в оборотах за расчётный период и количестве осуществляемых «платежек».

У «Альфа-банка» удобный интернет-банкинг и хорошо проработано мобильное приложение, позволяющее делать большинствоопераций. Техническая поддержка работает оперативно, как при звонке на горячую линию, так и при использовании онлайн-чата мобильного приложения.

Расчетный счёт можно открыть бесплатно, как дистанционно, так и посетив один из офисов, широко распространённых во всех крупных городах РФ.

«Точка»

Молодой российский банк, в последнее время набирающий популярность. Счет для ИП и малого бизнеса требует совершенно малых усилий – бронируем р/с на официальном сайте, реквизитами пользуемся через пять минут.

Оформляемся при помощи менеджеров, захватив с собой оригинальный пакет необходимых документов (паспорт, ИНН/ОГРН и другие документы, которые уточнит сотрудник банка при обратном звонке). Предусмотрен и выезд специалиста банка в указанный вами адрес. При этом время и место встречи Вы вправе выбирать сами. Тарифы начинаются от 0 рублей. «Минимальный» оптимально подойдет в том случае, если входящие внесения на счет составляют до 300000 рублей в месяц (1 % от вносимой суммы), от суммы выше и до 1 000000 рублей – тариф «Золотая середина» (500 рублей в месяц).

Что можно отметить из приятного:

- бесплатное использование корпоративной карты, выпущенной в «Точка»-банке;

- возможность осуществлять пополнение счета без комиссии через официальные аппараты банка или кассы ФК «Открытие»;

- возможность перечислять заработную плату сотрудникам, но с условием, что карты будут от «Рокетбанка». Ничего плохого нет, но из-за скептицизма или недоверия работники могут с недоверием отнестись к зарплатному проекту от малоизвестного банка;

- перевод денежных средств в госорганы и бюджет страны (при наличии таких) выполняется без комиссионных сборов;

- естественно, что есть возможность установить на смартфон мобильное приложение, позволяющее пользоваться всеми привилегиями;

- платежи можно проводить круглосуточно;

- в сервис встроена бухгалтерия, а платежи физическим лицам, ООО или ИП-партнерам составляет 0 рублей в месяц (при тарифе «Необходимый минимум»)

- техподдержка делает ставку на сведение к минимуму посещение офисов и «предпочитает» решать вопросы в онлайн-чате или по телефону, что не может не радовать.

На какие бонусы стоит обратить внимание при выборе счета у данного банка:

- ставка торгового эквайринга составляет 2,3%;

- нет абонентской месячной платы, если не происходило движений по счету (при тарифе от 0 рублей в месяц);

- встроенная бухгалтерия позволяет оптимально работать в большинстве налоговых систем обложения – ЕНВД, «упрощенка», патент. Учитывает и расчетные счета, которые могут быть открыты в других банках;

- банк «Точка» выдает до 270000 рублей в виде бонусов для возможности развития бизнеса в следующих источниках-партнерах: «Битрикс24»; «Яндекс» (на счет первой рекламной кампании можно получить 10000 рублей); 3 месяца бесплатного пользования онлайн-конструктором «Тильда», 90 дней пользования сервиса «Мое дело»;

- и другие, подробности о которых можно уточнить на сайте.

Подводя итог, банк «Точка» является интересным предложением для открытия счета ИП и малым организациям с довольно приятными условиями и бонусами. Главное, чтобы «не испортились». По идее, при оформлении зарплатного проекта от «Рокетбанка» уделяйте пристальное внимание условиям обслуживания карт и другим возможным комиссиям, наличию возможности снятия наличных в любом банкомате и др., потому что многие вышеперечисленные нюансы могут не понравиться сотрудникам вашей организации или вам лично.

«Тинькофф»

Ещё один популярный среди индивидуальных предпринимателей банк. Удобный интерфейс интернет-банкинга, хорошо проработанное мобильное приложение, оперативная техническая поддержка по телефону или через онлайн-чат – вот некоторые из преимуществ данного банка. К приятным опциям и бонусам можно добавить начисление до 10% на остаток на счёт.

Минимальный тариф стоит 490 рублей/месяц. Позволяет сделать 3 бесплатных платежа за период. Свыше лимита придется заплатить по 49 руб./платежное поручение. Более продвинутые планы тарифов будут стоить 1990 и 4990 рублей/месяц. Платежки обойдутся в 29 и 19 рублей, соответственно.

Комиссии за переводы — от 1.5 до 1% от суммы в зависимости от используемого тарифа.

Как и у «Альфа-банка», первые 2 месяца обслуживания бесплатно. Такой же бонус даётся за годовую оплату. Открытие расчетного счёта осуществляется дистанционно и бесплатно. К относительным недостаткам можно отнести отсутствие офисов — все вопросы банк старается решать дистанционно. Все расчетно-кассовые операции осуществляются через собственные или партнерские банкоматы.

«Сбербанк»

Рассматривая популярные банки для открытия расчетного счёта, нельзя не упомянуть про «Сбербанк». С недавнего времени данное финансовое учреждение плотно взялось за развитие собственной цифровой экосистемы. Это положительно сказалось на качестве обслуживания.

Есть бесплатный тариф «Легкий старт», позволяющий осуществлять бесплатно 3 платежа в течение месяца. Свыше лимита 199 руб./«платежка». Другие тарифные планы будут стоять 690, 1090, 2490, 12990 руб. Различия заключаются лишь в оборотах и количестве бесплатных «платежек».

Удобный интернет-банкинг и мобильное приложение. При снятии и переводах на сумму до 300 тысяч рублей комиссия составит 1%. Свыше — от 1.7 до 8%.

У банка имеется расширенная сеть отделений. Вести расчетно-кассовые операции можно как через офисы, так и банкоматы.Техническая поддержка работает оперативно. Для связи можно использовать чат в «WhatsApp».

«Ракетабанк»

Относительно молодой «Рокетбанк» (одно из его названий, которое часто встречается), начал свою работу в 2012 году и изначально был запланирован как сервис по предоставлению банковских услуг. Сегодня он «переквалифицировался» в виртуальный банк, уверенно держащийся на ногах, с «шустрым техподом». Открыть счет для ИП или небольших организаций в «Ракетабанке» не представляется возможным, так как подобной услуги на данный момент не предусмотрено. Чтобы расчетный счет был каким-то образом связан с банком, необходимо произвести его открытие в одном из партнеров сети «Киви-Банк», которыми сейчас являются такие компании, как банк «Точка», о котором мы говорили ранее, или «Открытие».

Для зарплатного проекта он вполне неплох благодаря дебетовой карте без снятия за обслуживание и постоянным кешбеком (до 8% годовых). Один из привлекательных раскладов для максимального использования их продуктов – открыть расчетный счет в «Точке» или «Открытии», а заработную плату со счета ИП перечислять без комиссий на «рокетбанковские карты», пользуясь уже их привилегиями.

«ДелоБанк»

Само название говорит о том, что банк направлен в большей степени на людей, имеющих дело с бизнесом, начиная от небольших организаций и заканчивая крупными компаниями и холдингами. Это доказывает тарифная сетка, представленная на их официальном сайте. Минимальный тариф, называющийся «Выгодный старт», радует бесплатным ведением счета, внесением наличных до 50000 рублей (далее 0,3%). А вот платеж за одну «проводку» в другой банк (87 рублей) можно отнести к отрицательным сторонам данной расценки.

Оптимальным для малого бизнеса можно считать «Активный рост». Небольшая плата за месячное обслуживание, составляющая 990 рублей за 1 месяц пользования. При этом 15 платежей в другие банки идут бесплатно (свыше лимита — по 25 руб. одна операция). Внесение наличных также до 50000 руб., но ставка свыше лимита составляет 0,2% вместо 0,3, как в предыдущем варианте. С этого тарифного плана начинает действовать кэшбек в размере до 5%.

Еще среди приятных особенностей можно наблюдать возможность довольно существенной экономии при оплате выбранного тарифа сразу за год, подключение онлайн-кассы эквайринга, бесплатной корпоративной пластиковой карты (в банках-партнерах 2% от суммы, в остальных – 3% с суточным лимитом в 100000 руб., но не более 300000 в месяц) и облачной онлайн-бухгалтерии от 5800 руб. за месяц пользования.

«ДелоБанк», как современная организация, достаточное количество времени уделила проработке интерфейса, как онлайн-банкинга, так и мобильного приложения, и не зря.

Кроме вышеперечисленных сервисов, можно отметить следующие доп. опции, которыми могут воспользоваться ИП и юридические лица:

- зарплатный проект, что неудивительно;

- помощь юриста онлайн или по телефону при различных спорных моментах;

- прием оплат по ссылке, которую можно сформировать в личном кабинете;

- онлайн-депозитный счет с высоким процентом (необходимо положить от 10000 руб.);

- «1С:ДиректБанк» — бесплатный сервис, позволяющий произвести успешную интеграцию с вашей действующей системой и производить дальнейшее управление счетом напрямую через продукт от «1С» (не ниже 8-ой версии).

Банки-партнеры: «Открытие», «ГазПромБанк». Техническая поддержка круглосуточная и оперативная. Предпочтительнее всего связывается с клиентом через обратный звонок.

«ДелоБанк» — довольно перспективная компания, которая выбрала правильное направление в сторону улучшения автоматизации (в личном кабинете есть много инструментов данного рода, существенно упрощающих жизнь), выгодных тарифов, а также минимизации посещения офисов и филиалов (как тот же «Тинькофф Банк»).

Уральский Банк Реконструкции и Развития (УБРиР)

Еще одна финансовая организация, предоставляющая возможность открытия расчетного счета для ИП. Взглянем на ее стоимость и дадим свою оценку.

Как и в большинстве случаев, предусмотрено 4 плана, начиная от «Промо», заканчивая «Премиум-классом». Для небольшой компании смело подходят два варианта:

- «Промо». Плюсы: отсутствие платы за ежемесячное обслуживание. Отрицательные стороны: платежи совершаются только на следующий день и за одну «проводку» необходимо отдать 89 рублей. К сведению, при оформлении данного тарифа действующими клиентами банка придется один раз, но заплатить 1500 рублей;

- «Комфорт», требующий 690 рублей за 1 месяц (оптимальная цена для многих компаний). Межбанковский электронный платеж «потребует» 25руб. за одну операцию, зато совершать операции можно в онлайн-режиме.

На всех планах у рассматриваемого банка есть доп. опции: «от 0,5% перевода в пользу физических лиц» и «до 6% годовых на остаток по счету».

О бонусах, доступных после открытия р/с, «УБРиР» на своем официальном сайте предпочитает не распространяться, упоминая только, что их общая сумма может достигнуть 60000 рублей. Вряд ли там есть что-то новое и неожиданное, но бонусы – это всегда приятно!

Из положительных сторон можно отметить еще бесплатное подключение эквайринга. Про наличие приложения для телефона, оперативности технической поддержки и других важных для многих организаций и ИП аспектов официальный интернет-ресурс банка не упоминает, стараясь, видимо, рассказать все по телефону при вашем исходящем звонке на бесплатный круглосуточный номер.

Зато можете ознакомиться с документами, которые вам будут необходимы для открытия расчетного счета.

«Уральский Банк Реконструкции и Развития» — молодой и развивающийся банк, предоставляющий услуги по оптимальной стоимости. Единственное, чего может им не хватать, — больше подробностей и информации о своих продуктах на просторах российского интернет-пространства.

Какой же банк для ИП выбрать?

Чтобы упростить выбор, систематизируем наиболее важную информацию о рассмотренных нами банках в сводную таблицу.

Источник: akiwa.ru

Где лучше открыть расчётный счет для ИП

Наличие банковского счёта — не обязательное, но необходимое условие ведения деятельности для многих ИП, особенно при работе с юридическими лицами. Удобство и стоимость расчётно-кассового обслуживания существенно влияют на эффективность бизнеса, и поэтому изучению рынка банковских услуг предпринимателю стоит уделить особое внимание.

Оглавление Скрыть

- Критерии выбора банка

- Надёжность банка

- Удобство обслуживания

- Стоимость обслуживания

- Дополнительные услуги

- Регламент блокировки расчётных счетов

Регистрация бизнеса под ключ бесплатно

- Подготовка документов для регистрации

- Резервирование расчетного счета в банке

- 2 месяца интернет-бухгалтерии в подарок

Критерии выбора банка

Рынок расчётного обслуживания очень конкурентный, и у ИП нет недостатка в предложениях банков. Далеко не у всех есть желание углубляться в их суть. Поэтому многие предприниматели делают выбор, ориентируясь исключительно на стоимость услуг в банке и рекламу. Во время пользования счётом становится ясно, что такой выбор был ошибкой.

Например, регламент банка оказывается неудобным для работы, а банковское приложение не интегрируется с учётной программой. Одним из неприятных моментов при взаимодействии с банком может стать неожиданная блокировка счёта. Чтобы избежать подобных проблем, стоит подойти к выбору вдумчиво и рационально.

Рассмотрим, в каких банках лучше открывать счёт для ИП. При выборе необходимо ориентироваться на ряд основных критериев, в числе которых:

- надёжность банка;

- удобство обслуживания;

- стоимость обслуживания;

- дополнительные услуги;

- регламент блокировки расчётных счетов.

Расскажем, как оценивать эти критерии, чтобы определить лучший банк, где можно открыть расчётный счёт.

Надёжность банка

Это один из ключевых критериев. Если у банка возникнут проблемы с ликвидностью, деньги на счёте могут «зависнуть» на неопределённое время. Отзыв лицензий Центробанком происходят достаточно часто. К примеру, в 2021 году было отозвано 20 банковских лицензий, тогда как общее число банков в РФ — 335.

Это может стать серьёзной неприятностью для ИП, даже если он не держит в банке крупных сумм. Проблемы с расчётами приведут к срыву исполнения договорных обязательств и падению репутации бизнеса. Подстраховаться от подобных ситуаций поможет дополнительный расчётный счёт, открытый в другом банке.

Основными критериями оценки надёжности банковского учреждения выступают:

- время работы на рынке. Чем дольше существует банк, тем более надежным он является. Большой срок работы свидетельствует о наличии достаточных резервов и накопленном опыте по выходу из тяжелых ситуаций;

- число открытых представительств и филиалов. Большое количество подразделений — признак масштабного бизнеса, который является более устойчивым;

- учредители банка. Участие государства или крупной холдинговой структуры в капитале банка указывает на его надёжность. В этом случае даже при экстренных ситуациях финучреждение может рассчитывать на поддержку собственника, которая поможет остаться на плаву.

В качестве примера мы объединили в таблицу данные параметры надёжности нескольких крупнейших банков РФ по объёму активов:

| Сбербанк | 180 | более 13 200 | 51 % акций в собственности государства |

| Газпромбанк | 29 | более 350 | 100 % акций в собственности государства |

| Альфа Банк | 30 | более 610 | 100 % акций в частной собственности |

| ВТБ | 31 | более 1340 | 61 % акций в собственности государства |

| Открытие | 29 | более 710 | 99,9 % акций в собственности государства |

| Тинькофф | 16 | 0, обслуживание только онлайн | 100 % акций в частной собственности |

Счета ИП приравнены к вкладам физических лиц. Соответственно, на них распространяется действие системы страхования вкладов. В случае отзыва у обслуживающего банка лицензии, предприниматель может вернуть по этой программе сумму до 1,4 миллиона рублей. Подать заявление на возврат средств можно через 14 дней после отзыва банковской лицензии.

Удобство обслуживания

Это еще один важный критерий, как выбрать банк для открытия счёта ИП. Удобство расчётного обслуживания определяет ваш комфорт при взаимодействии с банком. Но это ещё не всё. От этого параметра часто может зависеть скорость проведения банковских операций, а это уже напрямую влияет на эффективность бизнеса. Кроме этого, неудобная работа со счётом может стать причиной частых ошибок при оформлении платежей, что чревато дополнительными потерями.

К основным параметрам, позволяющим оценить удобство банка для расчётно-кассового обслуживания индивидуального предпринимателя, можно отнести такие основные критерии:

- удобство использования интернет-банка и мобильного банковского приложения. Такие сервисы есть практически у всех финучреждений, однако степень их комфортности может быть разной. Оцените, насколько понятен интерфейс, как быстро работает приложение, насколько легко найти нужную информацию или раздел. Важно, чтобы сервис был удобным по вашей субъективной оценке;

- наличие и количество отделений в вашем городе. С активным переходом банков в онлайн число отделений постоянно сокращается. Однако многим предпринимателям важно иметь непосредственную обратную связь с банковским учреждением. К тому же, некоторые операции можно оформить только в отделении;

- расположение отделений, банкоматов, терминалов самообслуживания. Тут всё просто: удобнее всего, если они будут расположены рядом с домом, офисом, магазином или другим местом ведения деятельности предпринимателя;

- отношение к клиенту. Сотрудники в отделениях и работники поддержки в онлайн-сервисах должны оперативно, вежливо и профессионально помогать в решении всех возникающих вопросов. Хорошо, если есть доступ 24 часа в сутки.

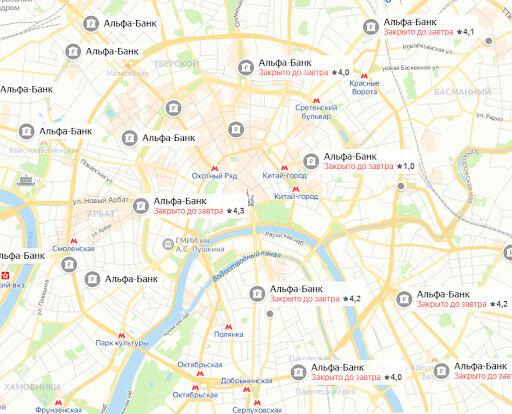

Наличие отделений банка в шаговой доступности

Перед открытием расчётного банковского счёта проверьте регламент обработки платежей. Большинство финучреждений проводят платежи только в течение стандартного банковского дня. Однако в некоторых банках доступно почти круглосуточное проведение расчётных операций.

Стоимость обслуживания

Стоимость расчётно-кассового обслуживания (РКО) состоит из следующих элементов:

- плата за открытие счёта;

- ежемесячное абонентское обслуживание;

- комиссии за осуществление переводов юридическим лицам;

- комиссия за осуществление переводов физическим лицам;

- внесение на счёт наличных средств через кассу банка или через терминалы самообслуживания;

- снятие со счёта наличных средств через кассу или банкоматы.

Все эти критерии включаются в тариф РКО для ИП. Чтобы выбрать оптимальный банк по стоимости обслуживания, сравните подробную информацию о действующих тарифах на официальных сайтах банков.

Подробнее остановимся на каждом из тарифов РКО.

Плата за открытие счёта

Размер платы зависит от тарифной политики финансового учреждения, где вы обслуживаетесь. Часто банки предлагают бесплатное открытие счёта. Однако, как это часто бывает в банковской сфере, за таким предложением могут стоять скрытые платежи. Могут взиматься дополнительные комиссии, например, за оформление карточки с образцами подписей уполномоченных лиц.

Также при заключении договора на РКО могут навязываться дополнительные услуги. Например, в Сбербанке счёт открывается бесплатно, но часто предпринимателям предлагают застраховать бизнес-карту.

Сравнение тарифов на ведение счёта

Абонентская плата

Этот вид комиссии применяет абсолютное большинство банков, обслуживающих индивидуальных предпринимателей. Размер абонентской платы обязательно указывается в тарифном плане. Комиссия, как правило, вносится ежемесячно. Её размер может быть фиксированным или зависеть от количества операций, проведенных по счёту в течение месяца.

В некоторых финансовых учреждениях абонентская плата не взимается, если за месяц не было проведено ни одной операции. Например, такие условия предлагает Альфа Банк и Сбербанк. Может быть и другой вариант — абонентская плата не взимается при поддержании определённой месячной суммы оборотов на счёте.

Низкую абонентскую плату или её отсутствие банк может компенсировать за счёт завышенных комиссий по другим услугам, например, по снятию наличных денег или за безналичные переводы. Поэтому тарифы всегда надо сравнивать в комплексе.

Комиссии за осуществление переводов юридическим лицам

Размер комиссии часто зависит от типа платежа. Обычно их транзакции в пользу юридических лиц делят на три категории:

- платежи внутри банка;

- межбанковские платежи;

- операции по бумажным платёжным поручениям.

Внутрибанковские операции в большинстве случаев проводятся бесплатно или за минимальную плату. Поэтому целесообразно будет завести расчётный счет в банке, в котором обслуживаются ваши постоянные контрагенты.

Если же вам нужно перевести деньги контрагенту со счётом в другом банке, то это будет платной услугой. При этом зачастую в тарифах для ИП предусматривается возможность бесплатного проведения до 3-5 межбанковских транзакций в месяц.

Платежи по бумажным платёжкам можно назвать изживающим себя видом банковских услуг, но они применяются и сегодня. Обычно на такие операции действует более высокая комиссия — от нескольких сотен до нескольких тысяч рублей за одно перечислени.

Индивидуальные предприниматели при тарификации переводов с расчётного счёта большинством банков рассматриваются также как юридические лица. Учитывайте это при оценке банковских комиссий.

Комиссия за осуществление переводов физическим лицам

Перечисление денег в пользу получателей-физлиц обычно тарифицируется по лимитам в зависимости от объёма переводов в месяц. Обычно речь идет о выплате заработной платы. Минимальной будет комиссия при переводах в рамках зарплатного проекта. Кроме этого, такие перечисления не включаются в общий лимит.

Например, если вы перевели на карты работников по зарплатному проекту 200 000 рублей, а потом выплатили 20 000 рублей по договору гражданско-правового характера, то комиссия будет рассчитываться исходя из лимита от 0 до 50 000 рублей в месяц.

Переводы для физлиц многие банки также разделяют на внутрибанковские и межбанковские. Больше будет комиссия по платежам второй категории.

Внесение на счёт наличных средств

Для значительной части предпринимателей, работающих в сфере розничной торговли и услуг населению, приоритетным методом приема оплаты являются наличные. При этом выручку приходится регулярно сдавать в банк. За пополнение счёта всегда взимается определенная плата, которая рассчитывается в процентах от вносимой суммы. Если вы работаете с большими объёмами наличности, обязательно сравните эти комиссии в разных банках.

Кроме того, банк может предлагать услугу инкассации за дополнительную плату.

Снятие со счёта наличных средств

Предпринимателю периодически приходится снимать наличность со своего расчётного счёта или привязанной к нему бизнес-карты. За такое снятие большинством банков взимается отдельная комиссия. Часто обналичивание через кассу обходится дешевле, чем получение наличности в банкомате.

Бизнес-карта, привязанная к счёту от Банка Тинькофф

Дополнительные услуги

Выбирая банк для РКО, обратите внимание на дополнительные услуги, которые предлагаются финучреждением для предпринимателей. Перечень таких услуг может быть довольно широким и включать в том числе:

- помощь банка в регистрации ИП;

- ведение онлайн-бухгалтерии и сервиса по сдаче отчётности;

- льготное кредитование предпринимателей, которые обслуживаются по программе РКО.

- эквайринг — операции по зачислению денежных средств с банковских карт на счёт через терминалы;

- предоставление дополнительных бонусов и скидок от партнёров банка и т.д.

Услуги эквайринга в Сбербанке

Регламент блокировки расчётных счетов

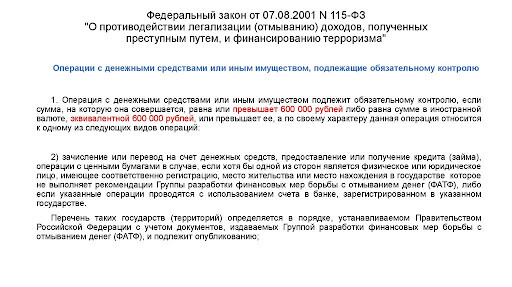

Всё чаще ИП и организации сталкиваются с блокировкой счетов банками. Это происходит в рамках исполнения закона 115-ФЗ, который направлен на борьбу с отмыванием денег и финансированием терроризма. При подозрительных клиентских операциях финучреждение обязано заблокировать счёт и провести тщательную проверку транзакций по нему.

Денежные операции подлежащие контролю по 115-ФЗ

Нарушение этого требования грозит отзывом банковской лицензии. Поэтому блокировку применяют все банки. К сожалению, с подобной проблемой часто сталкиваются предприниматели, ведущие абсолютно легальную деятельность. Их операции могут вызвать подозрение банка по формальным признакам.

В результате финансовые операции и деньги на счёте оказываются замороженными, а для разблокировки потребуется время. Это может нанести ощутимый ущерб бизнесу.

Банки обязаны блокировать счета, но многие из них сегодня предлагают клиентам-предпринимателям специальные сервисы, которые помогают избежать рисков блокировки. Например, клиенту может быть предложен персональный комплаенс-ассистент, который помогает с правильным оформлением операций в соответствии с положениями 115-ФЗ. У других банков действуют веб-сервисы, с помощью которых можно контролировать свои и операции. Это позволяет вовремя обнаружить риск того, что транзакция может быть расценена банком как подозрительная или сомнительная.

Бесплатная консультация по регистрации бизнеса

Перезвоним и расскажем, как выгоднее и проще оформить

Источник: www.moedelo.org