Ключевой целью финансового анализа является получение определенного числа основных (наиболее представительных) параметров, дающих объективную и обоснованную характеристику финансового состояния предприятия. Это относится, прежде всего, к изменениям в структуре активов и пассивов, в расчетах с дебиторами и кредиторами, в составе прибылей и убытков.

— определение финансового состояния предприятия;

— установление основных факторов, вызывающих изменения в финансовом состоянии;

— прогноз основных тенденций финансового состояния.

— характеристика имущества предприятия: внеоборотных и оборотных активов;

— оценка финансовой устойчивости;

— характеристика источников средств — собственных и заемных;

— анализ прибыли и рентабельности;

— изучение показателей оборачиваемости активов и собственного капитала;

— разработка мероприятий по улучшению финансово-хозяйственной деятельности предприятия.

Виды финансового анализа

Виды финансового анализа:

Инвестиционный анализ — что такое NPV, IRR и другие понятия.

1. Внешний анализпроводится в целях сравнения результатов деятельности организации с другими организациями по данным бухгалтерской отчетности организации-контрагента.

2. Внутренний анализпроводится в целях изучения деятельности только анализируемого хозяйствующего субъекта. При этом используется разработанная в организации система нормативов экономической деятельности, а также оперативные данные, часто составляющие коммерческую тайну организации.

3. По целям различают следующие виды финансового анализа:

а) экспресс-анализ — проводится для общей и оперативной оценки финансового состояния и эффективности деятельности организации;

б) углубленный анализ — проводится для фундаментальной оценки финансового состояния и эффективности деятельности организации.

4. По полноте изучения деятельности организации:

а) полный анализ – всестороннее изучение финансово-хозяйственной деятельности организации;

б) тематический анализ– изучение отдельных направлений финансово-хозяйственной деятельности, представляющих наибольший интерес в данный момент времени.

5. По признаку регулярности выделяют:

— периодический – проводится регулярно в соответствующие периоды времени (годовой, квартальный, месячный, ежедневный, сменный и др.);

— разовый – проводится единовременного по обстоятельствам различного характера.

Субъекты финансового анализа

Субъекты финансового анализа — делятся на группы:

1) непосредственно заинтересованные в деятельности предприятия пользователи;

2) опосредованно заинтересованные пользователи.

Субъекты финансового анализа — соответствующие службы организации (как правило, это финансово-аналитические службы), руководство и собственники организации, а также внешние пользователи информации, заинтересованные в ее деятельности (инвесторы, кредиторы, контрагенты, фискальные органы и др.). Каждый пользователь информации изучает ее исходя из своих интересов.

Информационная база для финансового анализа

Объекты финансового анализа

Объекты финансового анализа — делятся на группы:

1) хозяйствующие субъекты;

2) конкретные аспекты финансового положения: имущество, капитал, финансовые результаты, платежеспособность, кредитоспособность, вероятность банкротства.

Объектом финансового анализа является финансово-хозяйственная деятельность организации, в частности, процессы, связанные с изменением:

· ресурсной базы организации (собственного и заемного капитала);

· активов организации (оборотных и внеоборотных);

· доходов и расходов организации;

· денежных потоков организации и др.

Методы финансового анализа

— вертикальный анализ – анализ структуры бухгалтерского баланса.

— горизонтальный анализ – состоит в сравнении показателей бухгалтерской отчетности с показателями предыдущих периодов.

— сравнительный анализ — проводится на основе внутрихозяйственного сравнения, как отдельных показателей предприятия, так и межхозяйственных показателей аналогичных фирм-конкурентов.

— анализ и прогнозирование трендов

— факторный анализ – это процесс изучения влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных или стохастических приемов исследования.

— анализ коэффициентов (инструмент, обеспечивающий представление о финансовом состоянии компании и конкурентных преимуществах и перспективах ее развития).

Модели, применяемые в финансовом анализе

Финансовый анализ проводится с помощью различных моделей, позволяющих выявить и систематизировать взаимосвязи между основными финансовыми показателями.

Три типа моделей:

— дескриптивные (описательные) модели – базируется анализ финансового состояния предприятия. К ним относятся: построение системы отчетных балансов, вертикальный и горизонтальный анализ отчетности и др. Информационная база – бухгалтерская отчетности.

— предикативные модели — модели предсказательного, прогностического характера, предназначенные для прогнозирования доходов предприятия и его будущего финансового состояния. В их число входят модели, ориентированные на расчет точки критического объема продаж, построение прогностических финансовых отчетов; модели динамического и ситуационного анализа и др.

— нормативные модели финансового анализа, позволяющие сравнивать фактические результаты деятельности предприятия с законодательно установленными, средними по отрасли или внутренними нормативами предприятия (применяются в основном при проведении внутреннего финансового анализа). Модель предполагает установление нормативов по каждому показателю и анализ отклонений фактических данных от нормативов.

Виды отчетности

А) Бухгалтерская отчётность содержит сведения об имуществе, обязательствах и финансовых результатах по стоимостным показателям и составляется на основании данных бухгалтерского учёта.

Б) Статистическая отчётность содержит сведения по отдельным показателям хозяйственной деятельности организаций, как в натуральном, так и в стоимостном выражении, и составляется по данным статистики, бухгалтерского и оперативного учёта

В) Оперативная отчётность содержит сведения по основным показателям за короткие промежутки времени – сутки, пятидневку, неделю, декаду, половину месяца и составляется на основе данных оперативного учёта. Сведения, содержащиеся в оперативной отчетности, используются для оперативного контроля и управления процессами снабжения, производства и реализации продукции. Результаты отчётности представлены в виде оперативных сводок, журналов и т.д.

По объему информации: — Общая отчётность. — Тематическая отчетность.

По срокам представления различают нормативную и срочную отчётность:

— Нормативная отчётность представляется в строго определенные сроки. — Срочная отчётность — по истечении 4 – 5 дней после отчетного периода.

Группировка и аналитическое значение статей актива баланса

Актив баланса — это отражение того имущества и обязательств, которые находятся под контролем предприятия, используются в его финансово-хозяйственной деятельности и могут принести ему выгоду в будущем. Актив делят на два раздела:

— Внеоборотные активы (в данном разделе отражено имущество, используемое организацией в течение длительного времени, стоимость которого, как правило, учитывают в финансовом результате по частям);

— оборотные активы, данные по наличию которых находятся в постоянной динамике, учет их стоимости в финансовом результате, как правило, осуществляется разово.

Активы предприятия состоят из внеоборотных и оборотных активов. Поэтому наиболее общую оценку активов характеризует коэффициент соотношения оборотных и внеоборотных активов, рассчитываемый по формуле:

Ко/в = Оборотные активы / Внеоборотные активы.

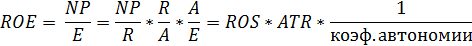

Формула Дюпона

Формула Дюпона представляет собой расчета ключевого показателя эффективности деятельности – рентабельности собственного капитала (ROE) – через три концептуальные составляющие: рентабельность продаж, оборачиваемость активов и финансовый леверидж.

Факторная модель компании «Дюпон» применяется для факторного анализа рентабельности собственного капитала, она устанавливает взаимосвязь между рентабельностью собственного капитала и основными финансовыми показателями предприятия: рентабельностью продаж оборачиваемостью активов и финансовые рычагом.

В случаях, когда у организации неудовлетворительная рентабельность собственного капитала, форума Дюпона помогает выявить, какой из факторов привел к такому результату.

Цели и задачи финансового анализа

Ключевой целью финансового анализа является получение определенного числа основных (наиболее представительных) параметров, дающих объективную и обоснованную характеристику финансового состояния предприятия. Это относится, прежде всего, к изменениям в структуре активов и пассивов, в расчетах с дебиторами и кредиторами, в составе прибылей и убытков.

— определение финансового состояния предприятия;

— установление основных факторов, вызывающих изменения в финансовом состоянии;

— прогноз основных тенденций финансового состояния.

— характеристика имущества предприятия: внеоборотных и оборотных активов;

— оценка финансовой устойчивости;

— характеристика источников средств — собственных и заемных;

— анализ прибыли и рентабельности;

— изучение показателей оборачиваемости активов и собственного капитала;

— разработка мероприятий по улучшению финансово-хозяйственной деятельности предприятия.

Виды финансового анализа

Виды финансового анализа:

1. Внешний анализпроводится в целях сравнения результатов деятельности организации с другими организациями по данным бухгалтерской отчетности организации-контрагента.

2. Внутренний анализпроводится в целях изучения деятельности только анализируемого хозяйствующего субъекта. При этом используется разработанная в организации система нормативов экономической деятельности, а также оперативные данные, часто составляющие коммерческую тайну организации.

3. По целям различают следующие виды финансового анализа:

а) экспресс-анализ — проводится для общей и оперативной оценки финансового состояния и эффективности деятельности организации;

б) углубленный анализ — проводится для фундаментальной оценки финансового состояния и эффективности деятельности организации.

4. По полноте изучения деятельности организации:

а) полный анализ – всестороннее изучение финансово-хозяйственной деятельности организации;

б) тематический анализ– изучение отдельных направлений финансово-хозяйственной деятельности, представляющих наибольший интерес в данный момент времени.

5. По признаку регулярности выделяют:

— периодический – проводится регулярно в соответствующие периоды времени (годовой, квартальный, месячный, ежедневный, сменный и др.);

— разовый – проводится единовременного по обстоятельствам различного характера.

Источник: lektsia.com

Цели и задачи финансового анализа

В качестве основных источников информации для проведения финансового анализа могут использоваться:

- 1. Внешние данные:

- — состояние экономики, финансового сектора, политическое и экономическое состояние;

- — курсы валют;

- — курсы ценных бумаг, доходность по ценным бумагам;

- — альтернативные доходности;

- — показатели финансового состояния других компаний;

- 2. Внутренние данные:

- Бухгалтерская отчетность;

- Управленческая отчетность.

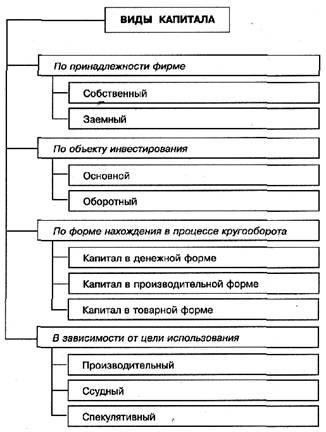

10. Оценка финансового анализа Анализ финансового состояния предприятия является одним из ключевых моментов его оценки, так как служит основой понимания истинного положения предприятия. Финансовый анализ это процесс исследования и оценки предприятия с целью выработки наиболее обоснованных решений по его дальнейшему развитию и пониманию его текущего состояния. Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью. Результаты финансового анализа непосредственно влияют на выбор методов оценки, прогнозирование доходов и расходов предприятия, на определение ставки дисконта, применяемой в методе дисконтированных денежных потоков, на величину мультипликатора, используемого в сравнительном подходе. Анализ финансового состояния предприятия включает в себя анализ бухгалтерских балансов и отчетов о финансовых результатах работы оцениваемого предприятия за прошедшие периоды для выявления тенденций в его деятельности и определения основных финансовых показателей. Анализ финансового состояния предприятия предполагает следующие этапы: Анализ имущественного положения Анализ финансовых результатов Анализ финансового состояния 11/ Показатели оценки имущественного положения. Оценка имущественного положения предприятия производится на основе анализа следующих показателей: 1. Сумма хозяйственных средств, находящихся в распоряжении организации. Этот показатель дает обобщенную стоимостную оценку активов, числящихся на балансе предприятия. Это учетная оценка, не совпадающая с суммарной рыночной оценкой активов предприятия. Рост этого показателя свидетельствует о наращивании имущественного потенциала предприятия. Формула расчета: стр. 300 – стр. 252 – стр. 244 ф№12. Доля основных средств в активах. Показатель представляет собой обобщающий итог структурного анализа и характеризует степень капитализации активов в основные средства. Формула расчета: стр. 120 / (стр. 300 – стр. 252 – стр. 244) ф№13. Доля активной части основных средств. Активная часть основных средств это машины, оборудование и транспортные средства. Рост этого показателя в динамике обычно расценивается как благоприятная тенденция. Формула расчета: отношение активной части ОС к общей сумме ОС организации4. Коэффициент износа основных средств. Характеризует долю стоимости основных средств, списанную на затраты в предыдущих периодах. Обычно используется в анализе как характеристика состояния основных средств. 5. Коэффициент износа активной части основных средств. Изношенность основных средств непосредственно участвующих в производственном процессе. 6. Коэффициент обновления. Показывает, какую часть от имеющихся на конец отчетного периода основных средств составляют новые средства. 7. Коэффициент выбытия. Показывает, какая часть основных средств, с которыми предприятие начало деятельность в отчетном периоде, выбыла из-за ветхости и по другим причинам. 13/Часть финансовых ресурсов, задействованных фирмой в оборот и приносящих доходы от этого оборота, называется капиталом, который выступает как превращенная форма финансовых ресурсов. Другими словами, капитал — это значительная часть финансовых ресурсов, авансируемая и инвестируемая в производство с целью получения прибыли. В такой трактовке принципиальное различие между финансовыми ресурсами и капиталом фирмы состоит в том, что в любой момент финансовые ресурсы больше или равны капиталу фирмы. При этом равенство означает, что у фирмы нет никаких финансовых обязательств и все имеющиеся финансовые ресурсы пущены в оборот. Однако это не означает, что чем ближе размер капитала к размеру финансовых ресурсов, тем эффективнее работа фирмы. Капитал является главной экономической базой создания и развития предпринимательской фирмы, так как он характеризует общую стоимость средств в денежной, материальной и нематериальной формах, инвестированных в формирование его активов. В процессе своего функционирования капитал обеспечивает интересы собственников и персонала фирмы, а также государства. Именно это определяет его как основной объект финансового управления фирмой, а обеспечение эффективного его использования относится к числу наиболее ответственных задач финансового менеджмента. Под общим понятием капитала фирмы обычно понимаются различные его виды, которых достаточно много. Поэтому необходимо рассмотреть классификацию капитала по различным признакам: По принадлежности различают собственный и заемный капитал. Собственный капитал характеризует общую стоимость средств фирмы, принадлежащих ей на праве собственности. В его составе учитываются уставный (складочный), добавочный, резервный капитал, нераспределенная прибыль и прочие резервы. Уставный (складочный) капитал образуется на момент создания фирмы и находится в ее распоряжении на всем протяжении жизни фирмы. В зависимости от организационно-правовой формы фирмы ее уставный (складочный) капитал формируется за счет выпуска и последующей продажи акций, вложений в уставный капитал паев, долей и т.д. Уставный капитал фирмы определяет минимальный размер ее имущества, гарантирующего интересы ее кредиторов. Таким образом, уставный капитал является основным источником собственных средств. Капитал называется уставным потому, что его размер фиксируется в уставе предприятия, который подлежит регистрации в установленном порядке. Минимальный размер его определяется установленным законодательством РФ минимальным размером оплаты труда. В настоящее время для ОАО и для предприятий с иностранными инвестициями размер уставного капитала равен тысячекратной сумме минимального размера оплаты труда; для остальных организационно-правовых форм — стократной сумме. За время жизненного цикла фирмы ее уставный (складочный) капитал может дробиться, уменьшаться и увеличиваться, в том числе и за счет части внутренних финансовых ресурсов фирмы. Добавочный капитал включает в себя:

- сумму дооценки основных средств, объектов капитального строительства и других материальных объектов имущества фирмы со сроком полезного использования свыше 12 месяцев, проводимой в установленном порядке;

- безвозмездно полученные фирмой ценности;

- сумму, полученную сверх номинальной стоимости размещенных акций (эмиссионных доход акционерного общества);

- другие аналогичные суммы.

Добавочный капитал аккумулирует денежные средства, поступающие предприятию в течение года по указанным выше каналам. Основным каналом здесь являются результаты переоценки основных фондов. Резервный капитал образуется за счет отчислений от прибыли в размере, определенном уставом, но не менее 15% его уставного капитала. Ежегодно в резервный фонд должно отчисляться не менее 5% чистой прибыли до тех пор, пока резервный капитал не достигнет установленного уставом размера. Резервный капитал создается для покрытия возможных убытков фирмы, а также для погашения облигаций, эмитированных фирмой, и выкупа собственных акций (порядок формирования резервного капитала будет рассмотрен далее). В целях равномерного включения предстоящих расходов в издержки производства или обращения отчетного периода фирма может создавать следующие резервы:

- сомнительных долгов по расчетам с другими организациями и гражданами;

- на предстоящую оплату отпусков работникам;

- на выплату, ежегодного вознаграждения за выслугу лет;

- на выплату вознаграждений по итогам работы за год;

- на ремонт основных средств;

- на предстоящие затраты по ремонту предметов, предназначенных для сдачи в аренду по договору проката;

- на гарантийный ремонт и гарантийное обслуживание;

- на покрытие иных предвиденных затрат и другие цели, предусмотренные законодательством.

Прибыль представляет собой конечный финансовый результат деятельности фирмы и является важным компонентом собственного капитала фирмы. Заемный капитал включает в себя денежные средства или другие имущественные ценности, привлекаемые на возвратной основе для финансирования развития деятельности фирмы. Все формы заемного капитала, используемого фирмой, представляют собой его финансовые обязательства, подлежащие погашению в определенные сроки. По объекту инвестирования различают основной и оборотный капитал. Основной капитал представляет собой ту часть используемого фирмой капитала, который инвестирован во все виды внеоборотных активов, а не только в основные средства, как иногда трактуется в литературе. Оборотный капитал — это часть капитала фирмы, инвестированного в оборотные средства фирмы. В зависимости от целей использования выделяют следующие виды капитала; производительный, ссудный и спекулятивный. Производительный капитал характеризует те средства предпринимательской фирмы, которые инвестированы в его операционные активы для осуществления хозяйственной деятельности. Ссудный капитал характеризует средства, которые используются в процессе осуществления инвестиционной деятельности фирмы, причем речь идет о финансовых инвестициях в денежные инструменты, такие, как депозитные вклады в коммерческих банках, облигации, векселя и т.п. Спекулятивный капитал используется в процессе осуществления спекулятивных финансовых операций, т.е. в операциях, основанных на разнице в ценах приобретения и реализации. Функционирование капитала фирмы в процессе его производительного использования характеризуется процессом постоянного кругооборота, поэтому капитал классифицируют по форме нахождения в процессе кругооборота, выделяя капитал в денежной, производительной и товарной форме. На первой стадии капитал в денежной форме инвестируется в оборотные и внеоборотные активы предпринимательской фирмы, переходя, таким образом, в производительную форму. На второй стадии производительный капитал принимает товарную форму в процессе производства продукции, работ, услуг. Третья стадия — постепенный переход товарного капитала в денежный капитал по мере реализации произведенных товаров, работ, услуг. Одновременно с изменением форм движение капитала сопровождается изменением его суммарной стоимости. Средняя продолжительность оборота капитала фирмы характеризуется периодом его оборота в днях, месяцах, годах. 12/. Оценка рентабельности

Источник: studfile.net

Цели, задачи и методы финансового анализа предприятия

Целью любого анализа, в том числе и финансового, заключается в снижении неопределенности относительно будущей перспективы развития предприятия.

Пользователями финансового анализа являются различные участники финансовых процессов, которых можно классифицировать на две группы:

- Группа внутренних пользователей – руководители предприятий, которые используют финансовый анализ для прогнозирования и оценки состояния своего бизнеса и принятия управленческих решений в сфере финансовой политики.

- Группа внешних пользователей – инвесторы, кредиторы, партнеры по бизнесу, поставщики продукции. Для данных пользователей финансовый анализ позволяет получить информацию о состоянии надежности предприятия, степени его устойчивости и перспективности взаимодействия с данным предприятием.

Помимо пользователей финансового анализа выделяют внешний и внутренний финансовый анализ.

Внешний финансовый анализ использует открытую информацию по предприятию и использует, как правило, признанные (нормализированные) методики анализа и оценки состояния предприятия. Данные методы ориентированы на проведения сравнительного анализа показателей предприятия с показателями альтернативных предприятий. Целью данных методов является осуществление выбора наилучшего предприятия среди аналогичных по заданным критериям.

Внутренний финансовый анализ использует большее количество различной информации о предприятии. Помимо бухгалтерской отчетности используются также другие нормативные документы, отчеты, планы и другие внутренние документы. Целью внутреннего финансового анализа является выявление внутренних факторов и причин влияющих на состояние предприятия. Методики, используемые во внутреннем финансовом анализе, могут быть любыми.

Финансовый анализ позволяет решать следующие задачи:

- Оценить и спрогнозировать изменения финансового состояния предприятия;

- Определить направления тенденций и динамику изменения финансового состояния;

- Выделить ключевые факторы, определяющие финансовое состояние на различных уровнях управления предприятием;

- Выявить резервы, с помощью которых можно улучшить финансовое состояние предприятия;

- Выделить угрозы как внешние, так и внутренние для финансового состояния предприятия.

Основные направления финансового анализа, следующие:

- Анализ структуры активов и пассивов предприятия;

- Анализ кредитоспособности (платежеспособности) предприятия и способности расплачиваться по обязательствам;

- Анализ ликвидности предприятия;

- Анализ рентабельности предприятия, продукции, отдельных видов деятельности и подразделений;

- Анализ эффективности и производительности труда персонала;

- Анализ прибыльности деятельности и инвестиционной привлекательности для инвесторов.

Основные методы финансового анализа, можно выделить следующие:

- Горизонтальный анализ – оценка финансовых коэффициентов с предыдущими значениями, с целью определения динамики и направлений их изменения;

- Вертикальный анализ – изучение структуры основных финансовых коэффициентов для выделения причин изменения тех или иных коэффициентов;

- Факторный анализ – анализ и изучение влияния отдельных факторов на финансовое состояние предприятия и на ключевые показатели, как правило, данный анализ используется при осуществлении внутреннего финансового анализа;

- Сравнительный анализ – сопоставление показателей предприятий, отраслей, холдингов между собой, выделение предприятий лидеров, аутсайдеров. Сложность проведения данного анализа, заключается в отсутствии в России необходимой статистики.

Источники информации при проведении финансового анализа являются данные бухгалтерского и управленческого учета, данные о состоянии имущества предприятия и источниках его формирования (информация об активах и пассивах), информация о деятельности предприятия в исследуемом периоде. Также используется ряд дополнительной информации, позволяющей провести точный анализ предприятия: сведения об учетной политике предприятия, информация об износе основных средств, нематериальных активов, количество персонала, доля просроченной кредиторской и дебиторской задолженности, объем проданной продукции.

Показатели финансового анализа

Коэффициенты и показатели финансового анализа можно разделить на две группы: абсолютные и относительные. Показатели позволяют проанализировать количественную связь между процессами на предприятии и его финансовым состоянием и разработать комплекс соответствующую финансовую политику.

К абсолютным коэффициентам (показателям) относят – размер чистых активов предприятия, объем продаж продукции, размер чистой прибыли, структуру денежных поступлений по видам деятельности, уставной капитал предприятия, валюта баланса, денежные потоки и др.

Относительные коэффициенты представлены различными группами:

- Коэффициенты ликвидности;

- Коэффициенты рентабельности (эффективность капитала в целом);

- Коэффициенты оборачиваемости (деловой активности);

- Коэффициенты финансовой устойчивости;

- Коэффициенты прибыльности (основной деятельности предприятия);

- Коэффициенты эффективности труда персонала.

Анализ коэффициентов, их динамики, чувствительности изменения, направления изменения позволяет оценить финансовое состояние любого предприятия.

Источник: beintrend.ru