Эффективная финансовая деятельность предприятия невозможна без постоянного привлечения заемных средств. Использование заемного капитала позволяет существенно расширить объем хозяйственной деятельности предприятия, обеспечить более эффективное использование собственного капитала, ускорить формирование различных целевых финансовых фондов, а, в конечном счете — повысить рыночную стоимость предприятия. Хотя основу любого бизнеса составляет собственный капитал, на предприятиях ряда отраслей экономики объем используемых заемных средств значительно превосходит объем собственного капитала. В связи с этим управление привлечением и эффективным использованием заемных средств является одной из важнейших функций финансового менеджмента, направленной на обеспечение достижения высоких конечных результатов хозяйственной деятельности предприятия.

Рисунок 3 — Основные формы финансовых обязательств предприятия в составе заемного капитала

В процессе развития предприятия по мере погашения его финансовых обязательств возникает потребность в привлечении новых заемных средств.

Структура капитала компании Долгосрочные источники финансирования Собственный и заемный капитал #3

Политика привлечения заемных средств представляет собой часть общей финансовой стратегии, заключающейся в обеспечении наиболее эффективных форм и условий привлечения заемного капитала из различных источников в соответствии с потребностями развития предприятия.

Процесс формирования политики привлечения предприятием заемных средств включает следующие основные этапы:

анализ привлечения и использования заемных средств в предшествующем периоде;

определение целей привлечения заемных средств в предстоящем периоде;

определение предельного объема привлечения заемных средств;

оценка стоимости привлечения заемного капитала из различных источников;

определение соотношения объема заемных средств, привлекаемых на кратко — и долгосрочной основе;

определение форм привлечения заемных средств;

определение состава основных кредиторов;

формирование эффективных условий привлечения кредитов;

обеспечение эффективного использования привлеченных кредитов;

обеспечение своевременных расчетов по полученным кредитам.

Источники и формы привлечения заемных средств предприятием весьма многообразны.В. В. Ковалев предлагает следующую классификация привлекаемых предприятием заемных средств по основным признакам, которая приведена на рисунке 4) [22]:

1) По целям привлечения:

заемные средства, привлекаемые для обеспечения воспроизводства внеоборотных активов;

заемные средства, привлекаемые для пополнения оборотных активов;

заемные средства, привлекаемые для удовлетворения иных хозяйственных или социальных потребностей.

2) По источникам привлечения:

заемные средства, привлекаемые для внешних источников;

заемные средства, привлекаемые из внутренних источников (текущие обязательства по расчетам).

Рисунок 4 — Классификация заемных средств, привлекаемых предприятием, по основным признакам.

Виды капитала: собственный, заемный, основной, оборотный

3) По периоду привлечения:

заемные средства, привлекаемые на долгосрочный период (более 1 года);

заемные средства, привлекаемые на краткосрочный период (до 1 года).

4) По форме привлечения:

заемные средства, привлекаемые в денежной форме (финансовый кредит);

заемные средства, привлекаемые в форме оборудования (финансовый лизинг);

заемные средства, привлекаемые в товарной форме (товарный или коммерческий кредит);

заемные средства, привлекаемые в иных материальных или нематериальных формах.

5) По форме обеспечения:

необеспеченные заемные средства;

заемные средства, обеспеченные поручительством или гарантий;

заемные средства, обеспеченные залогом или закладом.

В то же время использование заемного капитала имеет следующие недостатки.

Использование этого капитала генерирует наиболее опасные финансовые риски в хозяйственной деятельности предприятия — риск снижения финансовой устойчивости и потери платежеспособности. Уровень этих рисков возрастает пропорционально росту удельного веса использования заемного капитала.

Активы, сформированные за счет заемного капитала, генерируют меньшую (при прочих равных условиях) норму прибыли, которая снижается на сумму выплачиваемого ссудного процента во всех его формах (процента за банковский кредит; лизинговой ставки; купонного процента по облигациям; вексельного процента за товарный кредит и т.п.).

Высокая зависимость стоимости заемного капитала от колебаний конъюнктуры финансового рынка. В ряде случаев при снижении средней ставки ссудного процента на рынке использование ранее полученных кредитов (особенно на долгосрочной основе) становится предприятию невыгодным в связи с наличием более дешевых альтернативных источников кредитных ресурсов.

Сложность процедуры привлечения (особенно в больших размерах), так как предоставление кредитных ресурсов зависит от решения других хозяйствующих субъектов (кредиторов), требует в ряде случаев соответствующих сторонних гарантий или залога (при этом гарантии страховых компаний, банков или других хозяйствующих субъектов предоставляются, как правило, на платной основе).

Таким образом, предприятие, использующее заемный капитал, имеет более высокий финансовый потенциал своего развития и возможности прироста финансовой рентабельности деятельности, однако в большей мере генерирует финансовый риск и угрозу банкротства.

В целом по первому разделу можно сделать вывод, что повышение эффективности бизнеса невозможно только в рамках собственных ресурсов предприятий. Для расширения их финансовых возможностей необходимо привлечение дополнительных заемных средств с целью увеличения вложений в собственный бизнес, получения большей прибыли. В связи с этим управление привлечением и эффективным использованием заемных средств является одной из важнейших функций финансового менеджмента, направленной на обеспечение достижения высоких конечных результатов хозяйственной деятельности предприятия.

Источник: studentopedia.ru

Заемный капитал – как источник финансирования деятельности малого предприятия.

Основным фактором реализации экономического потенциала малых предприятий является возможность привлечения заемных средств для финансирования текущей деятельности и инвестиционных проектов. Потребность в заемных ресурсах может возникнуть по независящим от предприятия причинам. Это: необязательность партеров, чрезвычайные обстоятельства в ходе проведения реконструкции и технического перевооружения производства; отсутствие достаточного стартового капитала; наличие сезонности в производстве, заготовках, переработке, снабжении и сбыте продукции и по другим причинам.

Заемный капитал характеризуется следующими положительными особенностями:

1) высоким объемом их возможного привлечения;

2) более высоким внешним контролированием за использованием заемных средств.

Вместе с тем, ему присущи следующие недостатки:

1) сложность привлечения и оформление;

2) необходимость привлечения соответствующих гарантий и залога;

3) более длительный срок привлечения

4) повышение риска неплатежеспособности

5) потери части прибыли на выплату ссудных процентов.

В состав заемных средств входят: финансовый кредит, полученный от банковских и небанковских финансово-кредитных учреждений, коммерческий кредит от поставщиков, кредиторская задолженность предприятия, задолженность по эмиссии долговых ценных бумаг и др. Процесс формирования политики привлечения предприятием заемных средств включает следующие этапы:

· анализ привлечения заемных средств в предшествующем периоде;

· определение целей привлечения заемных средств в предстоящем периоде;

· определение предельного объема привлечения заемных средств;

· оценка стоимости привлечения заемного капитала из различных источников;

· определение соотношения объема заемных средств кратко — и долгосрочных;

· определение форм привлечения заемных средств;

· определение состава основных кредиторов;

· формирование эффективных условий привлечения кредитов;

· обеспечение эффективного использования привлеченных кредитов;

· обеспечение своевременных расчетов по полученным кредитам.

Банковский кредит является одной из наиболее распространенных форм кредитных отношений в экономике, объектом которых выступает процесс передачи в ссуду непосредственно денежных средств. Предоставляется исключительно специализированными кредитно-финансовыми организациями, имеющими лицензию на осуществление подобных операций от центрального банка. В роли заемщика могут выступать только юридические лица, инструментом кредитных отношений является кредитный договор или кредитное соглашение. Доход по этой форме кредита поступает в виде ссудного процента или банковского процента, ставка которого определяется по соглашению сторон с учетом ее средней нормы на данный период и конкретных условий кредитования.

Краткосрочные ссуды обслуживают текущие потребности заемщика, связанные с движением оборотного капитала. Краткосрочными ссудами считаются такие, срок возврата которых по международным стандартам не выходит за пределы одного года.

Среднесрочные ссуды, предоставляемые на срок от одного года до трех лет на цели как производственного, так и чисто коммерческого характера. Наибольшее распространение получили в аграрном секторе, а также при кредитовании инновационных процессов со средними объемами требуемых инвестиций.

Долгосрочные ссуды, используемые, как правило, в инвестиционных целях. Как и среднесрочные ссуды, они обслуживают движение основных средств, отличаясь большими объемами передаваемых кредитных ресурсов. Средний срок их погашения обычно от трех до пяти лет.

Коммерческий кредит можно охарактеризовать как кредит, предоставляемый в товарной форме продавцами покупателям в виде отсрочки платежа за проданные товары. Он предоставляется под обязательства должника (покупателя) погасить в определенный срок, как сумму основного долга, так и начисляемые проценты. Коммерческий кредит принципиально отличается от банковского:

— его целью является ускорение реализации продукции, а не получение дохода в виде процентов за кредит;

— в качестве ресурсов для кредита используются свободные оборотные средства предприятия-поставщика;

— средняя стоимость коммерческого кредита всегда ниже средней ставки банковского процента на данный период времени;

— оформляется вексельным способом, что обеспечивает большую надежность сделки, т.к. регулируется международными нормами права.

К внешнему источнику пополнения финансовых ресурсов малых организаций относится кредиторская задолженность. Она как источник финансирования образуется вследствие существующей системы платежей организации и включает задолженность перед поставщиками и подрядчиками, векселя к уплате, задолженность по оплате труда, социальному страхованию и обеспечению, задолженность перед бюджетом. Увеличение кредиторской задолженности для предприятия, по сути, означает его бесплатное кредитование поставщиками сырья, материалов, топлива, энергии, что способствует улучшению финансового состояния предприятия.

Потребность малых предприятий в кредитных ресурсах участниками рынка оценивается в 25-30 млрд. долл. США, ее удовлетворенность — не более чем в 15-20%[3]. Причиной тому служит то, что российские банки выдают малым предприятиям небольшие кредиты под более высокие проценты, чем большим предприятиям по крупным кредитам.

Финансовое состояние малых предприятий нестабильное и неопределенное, а низкая капитализация существенно увеличивает риск не возврата кредитов. Хотя руководство страны давно говорит, что ставка по кредитам для малого бизнеса должна быть приближена к учетной ставке Центробанка. Однако, по состоянию на 3 квартал 2009 года, дешевле, чем под 18-20% кредиты не выдаются.

Кроме того, банки практикуют еще и дополнительное соглашение к кредитному договору, согласно которому при падении оборотов предприятия начинают расти проценты по кредиту. И если первоначально кредит брался под 20% годовых, то в случае ухудшения рыночной конъюнктуры ставка может вырасти до 26%. В результате предприниматель продает бизнес, чтобы погасить заем. Также кредиты выдаются только под залог или поручительство, а их далеко не всегда могут предоставить малые предприятия[4].

Для малых организаций краткосрочные обязательства являются основным источником внешнего финансирования. Малые предприятия просто не имеют иного доступа к рынкам долгосрочного капитала, чем получение ссуды под залог недвижимости. Традиционные формы краткосрочного банковского кредитования связаны с использованием таких финансовых инструментов, как: срочный кредит; контокоррентный кредит; онкольный кредит; факторинг.

При срочном кредите банк открывает организации специальный ссудный счет и перечисляет на него оговоренную кредитным договором денежную сумму. Контокоррентный кредит предусматривает обслуживание банком контокоррента организации, включая зачисление на счет выручки организации и оплату со счета поступивших расходных документов. При этом контокоррент может иметь как дебетовое, так и кредитовое сальдо.

Онкольный кредит представляет собой разновидность контокоррентного кредитования, имеющую следующие особенности: кредит выдается под залог, в качестве которого выступают, как правило, либо товарно-материальные ценности, либо ценные бумаги, которыми владеет организация; банк оплачивает все счета организации в пределах обеспечения кредита.

В ряде случаев малые организации при недостатке финансовых ресурсов в обороте используют факторинговые схемы. В этом случае управлением дебиторской задолженностью занимается банк, а не организация. Эта операция ускоряет получение большей части платежей, гарантирует полное погашение задолженности и снижает расходы по ведению счетов.

Бесспорным лидером по объему кредитования малого и среднего бизнеса остается Сбербанк России. В настоящее время в Сбербанке обслуживается чуть больше 20% всех компаний малого бизнеса. Общий объем кредитов Сбербанка малому бизнесу составляет 1,2 трлн. руб[5].

Привлечение заемных средств и размещение свободных ресурсов помогают предприятиям в решении проблемы оптимизации денежных потоков. Слишком большое привлечение заемных средств уменьшает финансовую устойчивость предприятия, а слишком малый объем заемных средств не позволяет предприятию развиваться.

Отсутствие на предприятиях системы стратегического планирования, как укрупненного подхода к построению плановой финансовой документации, а также неоперативность сбора данных по фактическому исполнению планов, отсутствие разработанной и документально закрепленной финансовой структуры предприятия являются наиболее существенными недостатками в развитии бизнеса предприятий. Выбор оптимального варианта привлечения средств, определение стратегии финансирования являются одними из важных факторов успеха бизнеса.

Глава 2. Оценка политики финансирования организации малого бизнеса ООО «Промтекс».

Краткая организационно-экономическая характеристика ООО «Промтекс».

ООО «Промтекс» является юридическим лицом, коммерческой организацией имеющей самостоятельный баланс, расчетный и иные счета в банках, печать и другие реквизиты. ООО «Промтекс» было создано в 2001 г., учредителем выступило физическое лицо — Авдеенко С.С..

Общество «Промтекс» было учреждено в целях осуществления предпринимательской деятельности, удовлетворения общественных потребностей и получения прибыли. Организационно-правовая форма — общество с ограниченной ответственностью (ООО). Полное фирменное наименование Общества: общество с ограниченной ответственностью «Промтекс». Сокращенное наименование Общества: ООО «Промтекс».

Предметом деятельности Общества является: поставка компонентов для АСУ, измерительной, универсально-испытательной техники, осуществление модернизации и автоматизации производственного оборудования и испытательных стендов.

Общество «Промтекс» является юридическим лицом и имеет в собственности обособленное имущество, отражаемое на его самостоятельном балансе, включая имущество, переданное ему участником в счет оплаты доли в Уставном капитале. Общество имеет круглую печать, содержащую его полное фирменное наименование и указание на место его нахождения, штампы и бланки со своим наименованием, собственную эмблему, а также зарегистрированный в установленном порядке товарный знак и другие средства визуальной идентификации.

ООО «Промтекс» в своей деятельности руководствуется Федеральным Законом «Об обществах с ограниченной ответственностью», Уставом и действующим законодательством РФ. Производственно-хозяйственную деятельность ООО «Промтекс» осуществляет на договорной основе.

Для организации и обеспечения деятельности ООО «Промтекс» его Участником образуется Уставный капитал в размере 24000 руб. Номинальная стоимость доли участника составляет 24000 руб., 100%. На момент регистрации Уставной капитал общества оплачен полностью в размере 100%.

Исполнительным органом Общества является директор, осуществляющий руководство текущей деятельностью. Директор без доверенности может действовать от имени организации, в том числе представлять его интересы во всех отечественных и иностранных учреждениях, организациях, обществах, совершать сделки от имени организации, открывать в банках расчетные, валютные и иные счета, утверждает штаты, издает приказы и дает указания, обязательные для выполнения всеми работниками предприятия.

На предприятии ООО «Промтекс» самостоятельной финансовой службы не существует, а все финансовые вопросы решаются руководителем совместно с главным бухгалтером. Общество осуществляет в установленном порядке оперативный и бухгалтерский учет результатов своей работы, представляет в установленном порядке статистическую, бухгалтерскую и налоговую отчетность, несет ответственность за достоверность предоставляемой отчетности. Ответственность за организацию ведения учета возложена на директора.

Непосредственно бухгалтерский учет на предприятии осуществляется структурным подразделением — бухгалтерией, возглавляемым главным бухгалтером Симоненко В.Г.

Понравилась статья? Добавь ее в закладку (CTRL+D) и не забудь поделиться с друзьями:

Источник: studopedia.ru

2.2.3. Заемный капитал, его роль в финансировании деятельности организации, основные формы и цена

Заемный капитал, используемый организацией, характеризует объем ее финансовых обязательств, то есть общую сумму долга банком, другим субъектам хозяйствования, физическим лицам. Заемный капитал— это денежные средств и материальные ценности других субъектов хозяйствования, физических лиц, временно вовлеченные в кругооборот денежных средств данной организации. Использование заемных средств для финансирования текущей и инвестиционной деятельности связано, главным образом, со следующими причинами:

- отсутствием, либо недостаточным наличием собственных ресурсов для расширения и модернизации производства;

- наличием временной дополнительной потребности в средствах всвязи с сезонностью производства, перебоями в поступлении денежных средств и другими непредвиденными обстоятельствами.

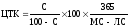

Использование заемного капитала позволяет для многих организаций не только расширить объемы деятельности, модернизировать производство, но и обеспечить простое воспроизводство. Заемный капитал характеризуется следующими общими чертами: возвратность ресурсов, платность, строгое регламентирование условий привлечения средств. К наиболее распространенным формам привлечения заемных средств относят: банковский кредит, коммерческий кредит, лизинг. К альтернативным формам привлечения заемного капитала можно отнести: факторинг, форфейтинг, облигационный заем, франчайзинг. При выборе формы привлечения заемного капитала учитываются: цели привлечения; объем потребности в средствах; специфика хозяйственной деятельности и инвестиционного проекта; цена привлекаемого капитала; сложность процедуры привлечения; доходность операции, под которую привлекаются средства; степень кредитоспособности и другие условия. Банковский кредит — это денежные средства, предоставляемые банками иному лицу на условиях кредитного договора. Кредит может быть выдан посредством единовременного предоставления денежных средств, либо посредством открытия кредитной линии по частям. В настоящее время все более широкое распространение получает овердрафтное кредитование и микрокредитование по упрощенной схеме. Кредит может предоставляться путем перевода денежных средств на расчетный счет кредитополучателя, либо на расчетный счет кредитора (поставщика) кредитополучателя. Краткосрочные кредиты выдаются в основном на формирование оборотных активов и финансирование текущих затрат, а долгосрочные кредиты — на финансирование инвестиционных проектов. При выборе формы привлечения заемного капитала учитываются: цели привлечения хозяйственной потребности в средствах; специфика хозяйственной деятельности и инвестиционного проекта; цена привлекаемого капитала; сложность процедуры привлечения; доходность операции, под которую привлекаются средства; степени кредитоспособности и другие условия. Цена банковского кредита (ЦБК) рассчитывается по формуле:  где СП — ставка процентов за банковский кредит; КН — коэффициент налогообложения прибыли. Коммерческий кредит — это товарная форма кредита, предоставляемого поставщиками и иными партнерами посредством отсрочки платежа за отгруженные (отпущенные) материальные ценности. Плата за данный кредит, как правило, включается в цену товара и увеличивает его стоимость. Вместе с тем коммерческий кредит для поставщика способствует расширению спроса на реализуемую продукцию. Для покупателя товаров он приводит к сокращению потребности в прямых банковских кредитах, позволяет временно сэкономить денежные средства. По сравнению с банковским кредитом коммерческий кредит является более дешевым и более простым с точки зрения оформления процедуры получения. Цена коммерческого кредита (ЦТК) в случае отказа от скидки с цены рассчитывается по формуле:

где СП — ставка процентов за банковский кредит; КН — коэффициент налогообложения прибыли. Коммерческий кредит — это товарная форма кредита, предоставляемого поставщиками и иными партнерами посредством отсрочки платежа за отгруженные (отпущенные) материальные ценности. Плата за данный кредит, как правило, включается в цену товара и увеличивает его стоимость. Вместе с тем коммерческий кредит для поставщика способствует расширению спроса на реализуемую продукцию. Для покупателя товаров он приводит к сокращению потребности в прямых банковских кредитах, позволяет временно сэкономить денежные средства. По сравнению с банковским кредитом коммерческий кредит является более дешевым и более простым с точки зрения оформления процедуры получения. Цена коммерческого кредита (ЦТК) в случае отказа от скидки с цены рассчитывается по формуле:  , где С — скидка, которую можно получить, оплатив товар в срок в течение которого она предоставляется, %; МС — максимальный срок оплаты; ЛС — срок, в течение которого предоставляется скидка. Лизинг — это товарный кредит, предоставляемый в форме передаваемого во временное пользование имущества (зданий, сооружений, оборудования, транспортных средств, программных средств, рабочих инструментов и других объектов). Лизингодателями выступают банки и специализированные лизинговые компании, приобретающие объекты лизинга в собственность с целью передачи их другим субъектам хозяйствование в пользование, а также в отдельных случаях — производители объектов лизинга. Сложность имущественных и экономических отношений при лизинге зависит от вида лизинга. Финансовый лизинг базируется на долговременном договоре (на срок не менее одного года). При данном лизинге лизинговые платежи позволяют возместить лизингодателю стоимость объекта лизинга в размере не менее 75 процентов его первоначальной (восстановленной) стоимости. Оперативный лизингпредполагает короткий период действия договора лизинга и возврат объекта лизингодателю. К основным достоинствам лизинга можно отнести: возможность приобретения и модернизации основных фондов даже при отсутствии у организации соответствующих ресурсов; механизм представления лизингового кредита, как правило, более гибкий по сравнению с банковским; лизинг позволяет избежать потерь, связанных с моральным износом машин и оборудования; лизинговые платежи относятся на стоимость продукции, что уберегает прибыль от затрат по обновлению основных фондов и снижает налогооблагаемую базу по налогу на прибыль. Основными недостатками лизинга являются: высокий уровень цены лизинговых услуг; высокий уровень ответственности лизингополучателя в случае нарушения условий договора. Поэтому в каждом конкретном случае целесообразно учитывать преимущества и недостатки разных форм заемных средств.

, где С — скидка, которую можно получить, оплатив товар в срок в течение которого она предоставляется, %; МС — максимальный срок оплаты; ЛС — срок, в течение которого предоставляется скидка. Лизинг — это товарный кредит, предоставляемый в форме передаваемого во временное пользование имущества (зданий, сооружений, оборудования, транспортных средств, программных средств, рабочих инструментов и других объектов). Лизингодателями выступают банки и специализированные лизинговые компании, приобретающие объекты лизинга в собственность с целью передачи их другим субъектам хозяйствование в пользование, а также в отдельных случаях — производители объектов лизинга. Сложность имущественных и экономических отношений при лизинге зависит от вида лизинга. Финансовый лизинг базируется на долговременном договоре (на срок не менее одного года). При данном лизинге лизинговые платежи позволяют возместить лизингодателю стоимость объекта лизинга в размере не менее 75 процентов его первоначальной (восстановленной) стоимости. Оперативный лизингпредполагает короткий период действия договора лизинга и возврат объекта лизингодателю. К основным достоинствам лизинга можно отнести: возможность приобретения и модернизации основных фондов даже при отсутствии у организации соответствующих ресурсов; механизм представления лизингового кредита, как правило, более гибкий по сравнению с банковским; лизинг позволяет избежать потерь, связанных с моральным износом машин и оборудования; лизинговые платежи относятся на стоимость продукции, что уберегает прибыль от затрат по обновлению основных фондов и снижает налогооблагаемую базу по налогу на прибыль. Основными недостатками лизинга являются: высокий уровень цены лизинговых услуг; высокий уровень ответственности лизингополучателя в случае нарушения условий договора. Поэтому в каждом конкретном случае целесообразно учитывать преимущества и недостатки разных форм заемных средств.

Ограничение

Для продолжения скачивания необходимо пройти капчу:

Источник: studfile.net