Инвестиционный банк (инвестбанк) — банк, который занимается инвестиционными проектами для крупных клиентов.

В отличие от обычных коммерческих банков, цель которых — привлечь средства клиентов и пустить их в оборот, инвестбанки занимаются поиском инвестиционных сделок, чтобы выступить в них посредником и получить комиссию. Поэтому они не заинтересованы в размещении вкладов или выдаче ипотеки, но зато, например, помогут компании выпустить её акции и облигации и выгодно их продать.

Проще говоря, инвестбанк — это посредник, который помогает корпоративным клиентам заключать крупные сделки и осуществлять большие инвестиционные проекты.

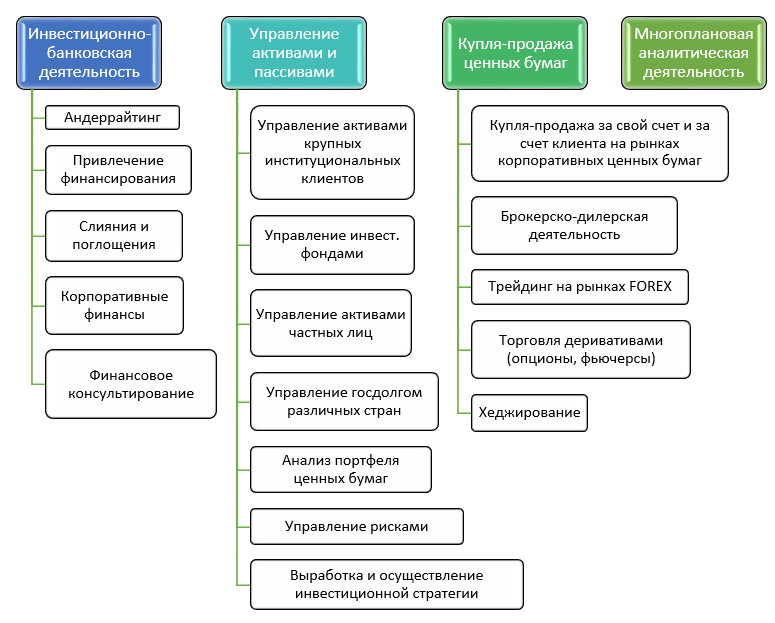

К основным услугам инвестиционных банков относятся:

- финансовое консультирование и управление реальными (сырьё, недвижимость) и портфельными (ценные бумаги) активами крупных инвесторов;

- привлечение финансирования — содействие в получении кредитов или синдицированного кредита (займа от нескольких кредиторов);

- консультирование по сделкам слияния и поглощения (M

- андеррайтинг, то есть подготовка и выпуск ценных бумаг компании (проведение первичного и вторичного размещения акций — IPO и SPO; размещение облигаций). Выдача гарантий при размещении ценных бумаг;

- брокерские и дилерские услуги, то есть совершение сделок на финансовых рынках от имени клиента;

- управление рисками с помощью хеджирования, то есть открытие сделок на одном рынке для компенсации рисков на другом;

- финансовое оздоровление компании и т. д.

Примеры употребления на «Секрете»

«Экономические журналисты часто мощнее аналитиков инвестбанков. <. >Вы увидите, как через годы будет происходить миграция: из журналистов — в инвестбанки, из аналитиков инвестбанков — в журналисты. Это очень близкие рынки».

Как выбрать бизнес для первой инвестиции? | Почему не банки? | Отзыв инвестора о Серяков Инвестиции

(Предприниматель Григорий Берёзкин о — первых впечатлениях после покупки медиахолдинга РБК в 2017 году.)

«Инвестиционный банк Goldman Sachs поднял зарплаты своим сотрудникам, которые весной жаловались на переутомление и выгорание. В первый год работы младшие аналитики будут получать $110 000, во второй — $125 000».

Нюансы

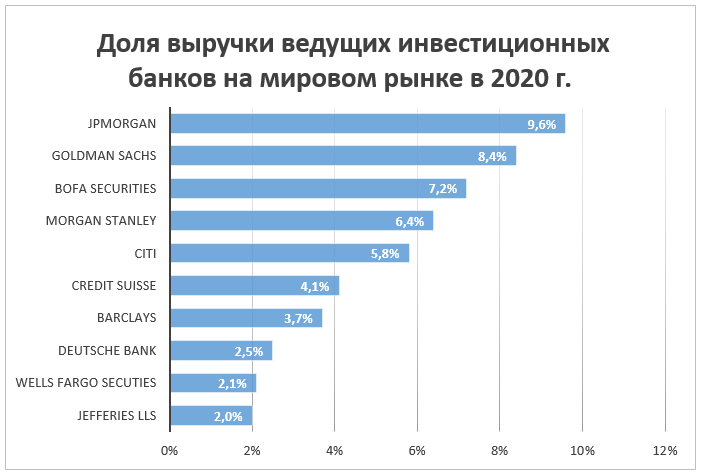

Мировые лидеры среди инвестиционных банков — это американские JPMorgan Chase, Goldman Sachs, BofA Securities (подразделение Bank of America), Morgan Stanley, Citigroup, а также швейцарские UBS и Credit Suisse, германский Deutsche Bank, британские HSBC и Barclays Investment Bank.

Факты

- Инвестиционные банки впервые выделили в отдельную категорию в 1933 году в США. Тогда американским банкам запретили совмещать деятельность на рынке ценных бумаг с привлечением депозитов. В 1999 году это ограничение сняли.

- В российском законодательстве нет понятия инвестиционных банков. Кредитная организация может указывать эту специализацию по собственной воле. Примеры российских инвестиционных банков — ВТБ Капитал, Sberbank CIB, Газпромбанк.

- Иногда к группе инвестбанков относят не только банки, но и другие финансовые организации, например, брокерские компании (Royal Alliance, Edward Jones) и инвестиционные фонды. Поэтому в обиход вошло слово «инвестдом».

- Участие в IPO проверенного инвестбанка с наработанной годами репутацией позволяет потенциальным инвесторам рассчитывать на то, что вложения окупятся.

Источник: secretmag.ru

Почему стоит брать деньги на бизнес у инвесторов, а не в банке?

Зачем банкам стартапы: инвестиции и интеграция

Существует несколько форматов работы банков со стартапами. Самый модный и неэффективный из них — хакатоны. Их проводят многие банки — от Сбербанка до Народного банка Казахстана. Только этой весной в России их будет 22 (!). Хакатоны — ничто иное, как попытки создать имидж инновационного банка, ведь их идеи и разработки очень редко воплощаются в жизнь.

Цель хакатона — за ограниченный период времени (обычно один день) создать полноценную версию программного продукта. Чем-то похоже на марафон по программированию. На практике отведенного времени или погружения команды в вопрос оказывается недостаточно, чтобы создать работающее решение. Поэтому банки, как правило, такие мероприятия устраивают для того, чтобы найти талантливых людей в команду.

Второй подход — более продуктивный с точки зрения создания инноваций — открыть внутри себя специальное подразделение. Например, Центр технологических инноваций в Сбербанке или «Альфа-Лаборатория» в «Альфа-банке». Такой подход эффективнее хакатонов. Он позволяет системно работать над инновациями.

Сотрудники лабораторий фокусируются на улучшении клиентского опыта, но не всегда думают о том, как можно будет заработать на продукте. У них часто нет денежных целей, и продукты остаются на «полке» лаборатории, не доходят до клиентов. Правда, бывают и приятные исключения — например, «Поток», разработанный «Альфа-лабом».

И, наконец, последний вариант — банк покупает стартап полностью или большую долю в нем. Вместо того, чтобы создавать инновации внутри по непрофильным для себя продуктам, банки просто покупают лучшие практики на рынке. Так, например, банк «Открытие» поступил с «Точкой» и «Рокетбанком». Эту модель работы выбрали и мы.

Так, за последнее время мы приобрели несколько компаний: «Первую онлайн бухгалтерию» — ведение бухгалтерии онлайн для предпринимателей, «Аванпост» — онлайн кассы для розницы и др. Очень важно грамотно интегрировать стартапы в бизнес — они должны максимально пользоваться преимуществами материнской компании, и при этом банк не должен активно вмешиваться в их управление.

Как выбрать, в какой стартап инвестировать? Его продукт должен решать сильную боль предпринимателей. Такая боль должна быть не только у знакомых стартапера, но и у сотен тысяч предпринимателей. Нужен не просто масштабируемый продукт, а масштабный рынок. Продукт должен кардинально менять клиентский опыт.

Проекты, которые дают небольшие улучшения на 10-15% не приносят существенной прибыли, поэтому неинтересны, если цель — не только улучшать клиентский сервис, но и оставаться прибыльными. Также, у стартапа должен быть основатель с четким видением продукта. На самом деле это критически важный фактор, который сразу отсеивает многие проекты.

Что получают такие компании, которые попадают «под крыло» банка? Инвестиции, компетенции, доступ к клиентской базе, сохраняют долю в компании. Если это необходимо, компании имеют возможность даже переехать в офис банка, чтобы видеть, как создается продукт изнутри.

Фаундеры должны осознать, что их клиенты не должны быть привязаны исключительно к банку-партнеру. Стартап должен научиться привлекать клиентов на рынке, их число должно быть не меньше 70%. Благодаря этому формируются заряженные команды и существенно вырастает капитализация бизнеса. Так, в перспективе 3 лет мы за счет этого планируем увеличить капитализацию Модульбанка до $700 млн.

Если по каким-то причинам мы принимаем решение не финансировать стартап, это еще не означает неготовность с ним работать. Для таких компаний существует публичный открытый API. Это протокол, по которому компания может подключится к банку и обмениваться с нами информацией. Когда финтех-компания только начинает свою деятельность, ей нужно показать, что продукт работает. Иначе классические консервативные банки не будут тратить время на интеграцию.

Открытый API сильно сокращает это время. Если на обычную интеграцию с банками уходит от 3 месяцев до полугода, то с помощью API это можно сделать за несколько дней. Как результат — улучшается не только срок, но и издержки финтех-компаний, а это очень важно на старте. Благодаря открытому API финтех-стартап получает возможность сделать тестовую интеграцию и показать как работает его продукт на искусственных тестовых данных банка. Это сильно увеличивает капитализацию стартапа у инвесторов.

Зачем действовать именно так? Чем больше хороших сервисов бесшовно интегрированы с банком, тем больше времени клиент пользуется банком и тем выше его удовлетворенность. А, значит, вероятность заработать больше денег.

Источник: www.forbes.ru

Что такое инвестиционный банк и чем он занимается?

![]()

- 16.03.21

- 0 комментариев

- 11815

Для привлечения или размещения капитала корпорации и крупные инвесторы обращаются в инвестиционные банки. В то время, как традиционные банки занимаются кредитованием и размещением вкладов на депозитных счетах, деятельность инвестбанков осуществляется в другой сфере. В какой именно? Об этом пойдет речь ниже.

Определение и основы работы инвестбанков

Инвестиционный банк (англ. Investment bank) это финансовый институт, который помогает корпорациям и крупным частным инвесторам выходить на фондовые, валютные и товарные рынки мира. Следовательно, практически любой банк этого типа выполняет функции брокера.

Равным образом можно сказать, что инвестиционный банк это финансовый посредник между потребителями и поставщиками капитала. Банковские посредники объединяют тех, кому нужны денежные средства (например, на модернизацию производства или строительство), с теми, у кого есть возможность инвестировать капитал. Т.е. выполняют функции фондовой биржи.

Банки-посредники получают вознаграждение в виде комиссии за организацию сделок. Они работают только с крупными сделками, такими как:

- вывод на рынок ценных бумаг;

- выпуск производных продуктов;

- долгосрочное кредитование крупного бизнеса;

- инвестирование в крупные проекты;

- реорганизация компаний;

- управление рисками

Размещение ценных бумаг — это зачастую главная инвестиционная операция банков, которая носит название андеррайтинга. Сбором заявок на покупку бумаг при первичном размещении занимаются инвестбанки, называемые букраннерами.

▶ Однако стоит отметить, что помимо этой полезной для экономики деятельности, крупнейшие инвестиционные банки часто занимаются продажей не только акций и облигаций, но и производных продуктов, называемых деривативами. Они не имеют с общественной пользой ничего общего, поскольку многие деривативы это фактически ставки на то или иное событие, усиленные кредитным плечом. Банк же выступает в роли крупье между двумя сторонами сделки, получая комиссию, т.е. заработок без риска.

Атмосфера внутри таких организаций в 1980/1990-е годы отлично описана в книгах «Покер лжецов» и «Исповедь трейдера». Обзоры этих книг вы можете прочитать здесь и здесь. Тем не менее дальше речь пойдет о более традиционных для банков операциях.

Чем инвестбанки отличаются от коммерческих?

Инвестиционные банковские институты отличаются от коммерческих тем, что перераспределяют риск: они выводят на рынок ценные бумаги или производные продукты, сводят покупателей и продавцов, а также сами выступают стороной сделки. Коммерческие банки привлекают средства физических лиц и компаний, выдают потребительские кредиты, ипотеки, ссуды.

Банкиры становятся советником клиента, сопровождают сделки, рассказывают об инвестиционных возможностях и рисках. И поскольку задача банка заработать, возможности зачастую выглядят очень многообещающе, а риски небольшими. Специалисты банков подготавливают рыночную аналитику для инвесторов, оказывают юридическую поддержку.

Еще одно отличие: коммерческие банки регулируются центральным банком страны. В России Центральный банк с 2013 года также является мегарегулятором всего финансового рынка. Зарубежные инвестиционные банки регулируются специальными агентствами: например, в США это Комиссия по Ценным бумагам и Биржам (SEC). В Европе, помимо общего надзора ЕЦБ, есть федеральный надзорный орган за финансовыми услугами (BaFin), управление по пруденциальному контролю и урегулированию споров (ACPR) и др.

Обычно инвестбанки не участвуют в сделках с физическими лицами, но могут оказывать услуги крупным индивидуальным инвесторам. Например, формировать частные инвестиционные портфели из ценных бумаг.

Американские инвестиционные банки наиболее ориентированы на крупные сделки и рынки. В 1933 году они были отделены от традиционных клиентских банков, когда в США был введен запрет на совмещение торговли на фондовых биржах с привлечением депозитов физических лиц. Запрет был обусловлен высокими рисками для вкладчиков и ситуацией с падением рынка акций в 1929-1932 годах на 90%. Сегодня в США более 3000 инвестбанков и инвестиционных корпораций.

Но в других странах такое разделение не всегда прослеживается и инвестиционный коммерческий банк может размещать у себя депозиты корпораций и инвесторов. Например, в Европе часть инвестбанков являются коммерческими, так как специализируются на поддержке малого и среднего бизнеса. Все кредитные организации в России осуществляют смешанную деятельность, так как в законах РФ нет четкого разделения на коммерческие и инвестиционные банки.

Виды инвестиционных банков

В зависимости от основных функций, инвестбанки на высшем уровне подразделяются на:

организующие размещение ценных бумаг;

предоставляющие долгосрочные кредиты

Финансовые институты первой группы привлекают долгосрочные вложения, учреждают юридические лица, организуют эмиссию ценных бумаг (в основном еврооблигаций и акций крупных компаний) на биржах. За комиссионные вознаграждения банки выступают гарантами для покупателей выпусков, а иногда выкупают их самостоятельно или через банковские группы.

В США, Канаде, Великобритании инвестбанки второго типа отсутствуют, их функцию выполняют другие кредитно-финансовые организации. В Германии задачи инвестбанков второго типа возложены на крупные коммерческие банки, а во Франции они существуют как банки средне- и долгосрочного кредита. В Японии долгосрочное кредитование осуществляли Shinsei Bank и Aozora Bank. В развивающих странах Азии, Латинской Америки все еще существуют инвестбанки второго и смешанного типов.

В США действует такая классификация инвестиционных банков:

- Инвест. банки с выпуклой скобкой

- Инвест. банки «элитные бутики»

- Инвест. банки среднего уровня

- Региональные инвестиционные банки-бутики

1. Инвестиционные банки Bulge Bracket (ВВ) (банки с «выпуклой скобкой») или банки с полным спектром услуг, предлагают все виды продуктов и услуг, работают во всех регионах. Например, это Goldman Sachs, JP Morgan, Bank of America Merrill Lynch, Deutsche Bank, Credit Suisse, Morgan Stanley и т. д.

2. Инвестиционные банки «элитные бутики». Они предоставляют спектр услуг в сфере слияния и поглощения компаний, а также реструктуризации долгов. Они могут иметь и более узкую специализацию: например, инвестиционный банк Ротшильд в Европе специализируется на сделках M Co. и т.д.

4. Отраслевые бутики (ISB) и региональные бутик-банки (RB) — они, как правило, сосредоточены на узких отраслях, и чаще всего работают только в одном регионе с большим количеством мелких сделок. Например, Cowen Co. (СМИ), Berkery Noyes (образование) и др.

Основные и дополнительные услуги

Инвестиционная деятельность банков включает в себя такие направления, как уже упомянутый андеррайтинг, обслуживание активов, корпоративное финансирование, дилерские и брокерские услуги.

Инвестиционные банки полного цикла предлагают следующие услуги:

- Андеррайтинг – привлечение капитала и подготовка бумаг эмитента для выхода на биржу (публикация меморандумов, проведение road show, регистрация и первичное размещение ценных бумаг);

- Слияние и поглощение (M

- Equity Research – исследование рынка, помощь в принятии инвестиционных решений;

- Обслуживание ценных бумаг – учет операций по сделкам и движению денежных средств;

- Продажи и торговля – подбор покупателей и продавцов ценных бумаг на вторичном рынке;

- Управление активами – обслуживание инвестиций широкого круга инвесторов, в том числе частных лиц

Банк сопровождает выпуск ценных бумаг, если условия эмиссии выгодны как для продавцов, так и для покупателей. Это возможно при не слишком высоких ценах на выпущенные бумаги, а также при достаточном количестве инвесторов. Кроме того, банк обычно резервирует у себя часть акций компании по более низкой, чем в момент появления на бирже, цене. Если котировки растут, то банк постепенно избавляется от бумаг, фиксируя прибыль.

К дополнительным услугам относится консультирование по финансовым вопросам, подготовка финансовой аналитики, прогнозов, организация исследований, разработка инвестиционных программ и документации по проектам. Кроме того, инвестиционные банки могут оказывать услуги по финансовому оздоровлению компаний.

Что такое инвестиционный фонд банка?

Для управления капиталами частных инвесторов российские банки создают инвестиционные фонды. Например, большое число паевых фондов Сбербанка управляется его подразделением «Сбер управление активами», которое на конец 2020 года имеет под управлением 1.3 трлн. рублей. Паевые фонды под управлением своих дочерних структур также имеют ВТБ 24, Тинькофф и другие банки.

Кроме того, в рамках российского законодательства кредитные институты имеют возможность создавать общие фонды банковского управления, ОФБУ. Они более закрыты и меньше регулируются со стороны надзорного органа, чем паевые. В какой-то мере они являются аналогом зарубежных хедж-фондов, которые могут быть основаны без участия банков – зато в схеме присутствуют банки-кастодианы, хранящие ценные бумаги фонда. Обычно именно там открываются счета инвесторов.

К таким структурам относятся расположенные в США инвестиционные банковские гиганты, как JPMorgan Chase и Citigroup. В других странах наиболее известными кастодианами-инвестбанками являются Bank of China (Гонконг), Credit Suisse и UBS (Швейцария), Deutsche Bank (Германия), Barclays (Англия) и BNP Paribas (Франция). Таким образом, инвестбанки могут оказывать кастодиальные услуги, а кастодианы выступать в качестве брокера.

Вне зависимости от конкретного устройства инвестиционного фонда банка, часть средств управляющая компания забирает себе в качестве комиссионных (плюс иногда процент с полученного за отчетный период дохода), а остаток распределяется между участниками фонда пропорционально размеру их вложений. О том, как хедж-фонды зарабатывают на комиссиях, читайте здесь.

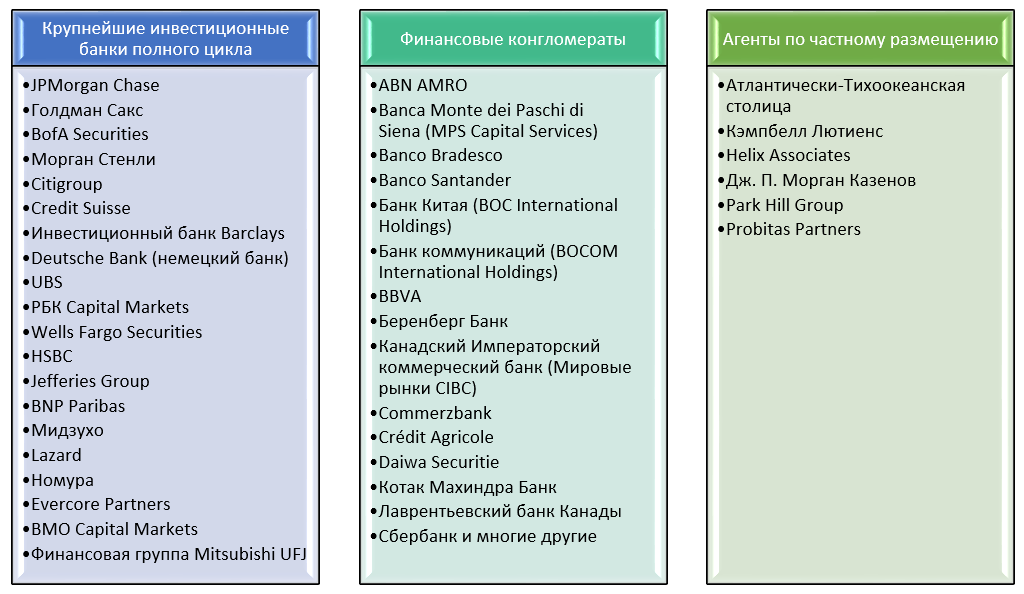

Крупнейшие инвестиционные банки

Самыми влиятельными инвестиционными институтами являются инвестиционные банки с полным спектром деятельности. К крупнейшим структурам полного цикла принадлежит примерно двадцать международных финансовых институтов. Они оказывают все виды инвестиционных услуг, финансовый и консультационный сервис по широкому спектру активов: ценные бумаги, валюты, фонды, металлы, сырьевая продукция.

Среди 20 крупнейших банковских корпораций выделяют подгруппу так называемых банков «с выпуклостью» или верхнего яруса. Это многонациональные институты, имеющие сильное влияние во всех регионах мира: Америка, Европа, Африка, Ближний Восток и Азиатско-Тихоокеанский регион. Банки верхнего яруса контролируют большую часть мировых денежных потоков и транзакций. Примеры:

- JPMorgan Chase

- Goldman Sachs

- BofA Securities

- Morgan Stanley

- Citigroup

- Credit Suisse

- Barclays

- Deutsche Bank

- UBS

- Wells Fargo и др.

Помимо банков полного цикла, к ведущим инвестиционным институтам относят еще около 50 финансовых конгломератов. Это крупные участники финансовых рынков, занимающиеся коммерческим и инвестиционным банкингом, а также страхованием. Примечательно, что в число финансовых конгломератов входит Сбербанк.

Сколько и на чем зарабатывают инвестбанки?

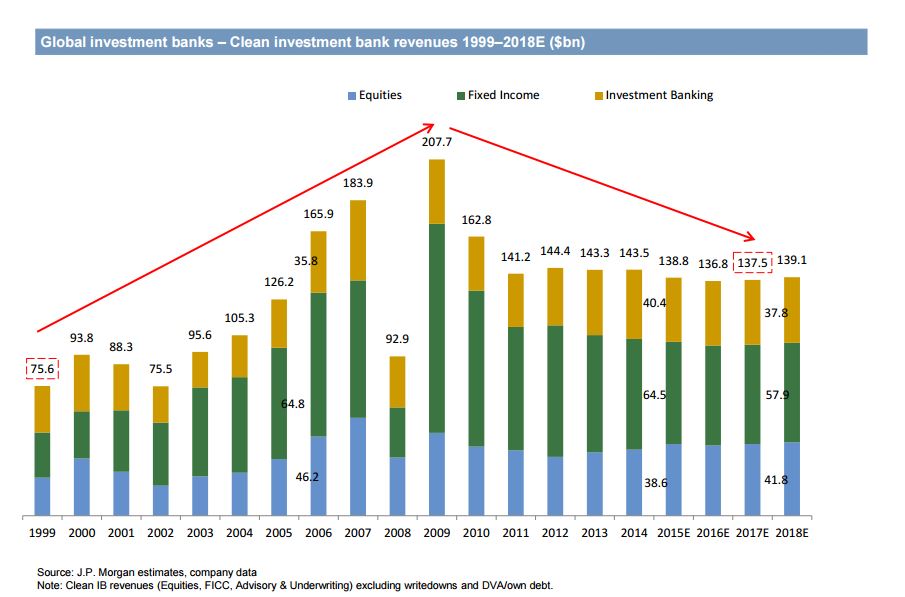

Посмотрим на историческую тенденцию развития инвест. банков в 21 веке:

На рисунке выше показана прибыль совокупности инвестиционных банков в млрд. долларов. Видно, что диаграмма разделена на две половины: рост 1999-2007 до мирового кризиса и последующая небольшая стагнация после пика в 2009 году – года отскока мировых рынков и возвращение к росту. Другой знаковый момент в том, что почти неизменно наибольшую прибыль банкам приносили активы с фиксированным доходом.

Теперь взглянем на актуальную ситуацию в разрезе отдельных глобальных банков. Данные ниже приведены по состоянию на июль 2020 года от statista.com .

Ведущим банком в мире по доходам от инвестиционно-банковских операций и размеру активов в 2020 году стал JPMorgan Chase. Его выручка на июль 2020 года составляла 9,6% от общемировой в секторе. В абсолютных числах за 2020 год JPMorgan получил 122,9 млрд. долларов выручки и 29,1 млрд. долларов прибыли. Нетрудно посчитать, что в этом случае совокупная прибыль инвест. банков составляет около 300 млрд. долларов, что на треть выше пикового значения 2009 года на прошлой диаграмме.

Источник: investprofit.info