Все статьи Страхование автомобиля Выездная диагностика Выбор автомобиля Как избежать обмана Поиск вариантов Общение с продавцом Покупка б/у авто: Оформление сделки Что делать после покупки Как оценить авто Покупка б/у авто в салоне Техническая проверка Советы по покупке Покупка б/у авто: с чего начать

Страховые компании, кроме ОСАГО, предлагают водителям еще один продукт – полис каско. Что это такое, какие риски покрывает страховка и стоит ли ее покупать, давайте разбираться.

Что такое каско

Каско – это полис добровольного страхования, покрывающий ущерб при угоне и различных повреждениях ТС. Оформить его можно не только на легковушки, но и на грузовые авто, мотоциклы, автобусы, тракторы, тягачи и прицепы.

В отличие от ОСАГО, каско не нужно предъявлять инспектору ГИБДД при остановке на дороге. Штрафа за отсутствие полиса добровольного страхования нет.

Автовладелец может застраховать по каско авто и от угона, и от повреждений (полное страхование каско) или только от повреждений (частичное страхование каско).

Нужно ли вам КАСКО? Все ЗА и ПРОТИВ

Список повреждений, по которым страховая компенсирует убытки, довольно широкий.

- Мелкие повреждения – сколы и царапины, полученные на парковке, при эвакуации авто и т. д.

- Повреждение лобового стекла летящим на дороге камнем, упавшей сосулькой и проч.

- Повреждения от стихийных бедствий и природных явлений, например, во время града, урагана, наводнения и проч.

- Повреждения, полученные от хулиганских действий третьих лиц: поджог, нанесение царапин, кража отдельных частей машины (зеркал, колес, магнитолы и т. д.).

- Повреждения от действий животных: следы от когтей, перегрызание проводки, выбегание на проезжую часть.

- Самовозгорание авто вследствие замыкания электрики.

- Повреждения, полученные в ДТП. Выплату получает владелец каско, а не пострадавший. Если машина не подлежит восстановлению, страховщик возмещает ее полную стоимость.

Такая же выплата положена при угоне авто, не найденного полицией.

Получить ущерб не удастся в следующих случаях:

- если владелец не соблюдал условия договора;

- если авто повредилось при форс-мажорных обстоятельствах: война, забастовка, ядерный взрыв, террористический акт;

- если владелец попал в ДТП в нетрезвом виде;

- если в момент аварии за рулем находился человек, не имеющий в/у или не допущенный к управлению авто;

- если владелец намеренно причинил ущерб своей машине.

Все страховые случаи, которые покрывает и не покрывает каско, прописываются в договоре. Поэтому перед подписанием внимательно изучайте документ и уточняйте детали у сотрудника СК.

На какой срок оформляется каско

Максимальный период, на который оформляется каско, составляет 5 лет, однако водители чаще всего покупают страховку на полгода и год, но и этот срок можно уменьшить.

Если автомобиль используется не круглый год, а например, только зимой, когда высок риск ДТП, можно купить каско на 1-3 месяца. Если машину только приобрели и ее нужно перегнать на большое расстояние, можно приобрести полис на 7-14 дней.

Что такое страхование КАСКО и нужно ли оно вам?

На более длительный срок могут рассчитывать лояльные клиенты и аккуратные водители с длинным стажем безаварийной езды.

Какая компенсация положена по каско

Максимального ограничения по выплатам каско нет. Страхователю может быть выплачен любой размер компенсации, которую назначит эксперт страховой компании по результатам оценки ущерба. Если водитель не согласится с размером назначенной выплаты, он сможет оспорить его, заказав независимую экспертизу.

Возмещение ущерба может производиться в виде денежной выплаты, либо страховщик отремонтирует авто в сервисе своего партнера, оплатив все расходы. Если водитель хочет восстановить машину в определенном автосервисе, он должен заранее уведомить об этом страховщика.

Информация об условиях и порядке получения страховой выплаты водителем будет содержаться в договоре. Нужно обязательно соблюдать условия договора, иначе страховая фирма, как уже было сказано выше, откажет в возмещении убытков.

Сколько стоит каско

Стоимость полиса может начинаться от 5 000 и достигать нескольких сотен тысяч рублей. Например, страховка на БМВ Х6 будет стоить более 200 тыс. рублей.

Цены страховые компании рассчитывают по коэффициентам и тарифам, которые устанавливают сами. У разных фирм они отличаются, отсюда и разница в стоимости полиса на одну и ту же машину. Например, каско на «Фольксваген Поло» седан 2019 года в СК Zetta стоит 9 900 рублей, а в «Ренессанс Страховании» – 16 134 рубля.

Основные коэффициенты, которыми пользуются страховщики для расчетов стоимости каско, – это:

- Возраст водителя. Для автомобилистов до 21 года и более 65 лет коэффициент выше, так как эта категория водителей чаще попадает в ДТП.

- Стаж вождения. Чем опытнее водитель, тем ниже риск аварии.

- Противоугонная система. Чем она лучше, тем дешевле полис.

- Количество водителей. Чем их больше, тем дороже страховка.

- Место, где машина остается на ночь. Если это двор, каско будет дороже. Из гаража и охраняемой стоянки угнать машину тяжелее, соответственно, страховка стоит дешевле.

- Вероятность угона, определяемая по данным статистики МВД. Если покупатель страхует, к примеру, «Тойоту», которая пользуется спросом у угонщиков, полис будет дороже.

- Будет ли использоваться авто для личных либо коммерческих нужд. Юридическим лицам каско обходится дороже, чем физическим.

- Страховки на дополнительные части (колеса, фары и т. д.). Если полис их учитывает, цена его выше.

На стоимость каско влияют и иные факторы, такие как цена авто, его пробег, год выпуска, стоимость ремонта и запчастей. Чем старше машина, тем дороже ее застраховать, так как из-за износа риск попадания в ДТП выше.

Возраст иномарки не должен превышать 10 лет, а возраст российской машины – 7 лет, иначе страховая может отказать в оформлении КАСКО.

Помимо перечисленных выше факторов, на цену полиса влияет вид каско. Полная страховка, покрывающая все риски, будет стоить дороже, чем частичная.

Каско также бывает агрегатным и неагрегатным. При агрегатном возмещении верхняя граница размера выплат будет становиться все ниже соответственно количеству обращений к СК по страховым случаям. Например, если авто застраховано на 400 тыс. рублей, а страхователь обратился за компенсацией ущерба на 70 тыс. рублей, то по следующим страховым случаям максимальный размер выплаты будет 330 тыс. рублей.

У неагрегатной страховки верхняя граница выплат сохраняется независимо от количества обращений к страховщику, поэтому полис будет дороже.

Узнать примерную стоимость каско можно на сайтах страховых компаний. Но быстрее и удобнее это сделать на сайте-агрегаторе, подобном «Автокод ОСАГО» , который показывает предложения от разных СК и позволяет тут же всего за 5-7 минут купить автогражданку с экономией до 3 500 рублей.

Самые известные сайты, где можно сопоставить ценники на полис каско, – сравни.ру и банки.ру .

Как сэкономить на покупке полиса каско

Сэкономить можно на франшизе – сумме, которую при наступлении страхового случая выплачивает страховая компания. Чем больше франшиза, тем дешевле полис. Например, если франшиза по договору – 50 тыс. рублей и в ДТП машина получила урон на 130 тыс. рублей, то водитель заплатит 50 тысяч, а оставшиеся 80 тысяч – страховая компания. При помощи франшизы можно получить до 50% скидки на полис, если поровну разделить расходы со страховщиком.

Если у водителя большой стаж вождения, он ездит аккуратно и не являлся виновником аварий, он может оформить « Каско-Профи ». Страховка будет дешевле на 80-90%. Данный полис дополнит уже имеющийся ОСАГО и обеспечит ремонт машины в лучших сертифицированных СТО после ДТП с двумя и более автомобилями.

Не каждый водитель знает, что можно оформить каско СЖ – это заказ полиса по заявке с калькулятора на сайте страховщика. То есть на сайте СК через онлайн-калькулятор клиент рассчитывает приблизительную стоимость страховки и отправляет заявку-расчет. Таким образом можно получить скидку на каско от 10%.

Нужно ли каско или ограничиться только ОСАГО

Покупать каско или нет, решает сам водитель, и так как полис не дешевый, нужно заранее взвесить все «за» и «против».

- Каско прекрасно дополнит обязательную страховку ОСАГО, если авто новое и привлекательно для угонщиков.

- Добровольное страхование подойдет дорогим авто, у которых даже небольшое повреждение потребует больших вложений в ремонт.

- Если машине больше 10 лет, страховать ее по каско нецелесообразно: цена полиса может превысить рыночную стоимость авто.

- Ну и важно понимать, что если за время действия договора не произойдет страховых случаев, деньги за каско никто не вернет.

Поэтому нужно хорошо подумать, стоит ли тратиться.

Источник: avtocod.ru

Что представляет собой КАСКО

КАСКО – это что такое? Речь идет про вид автомобильного страхования, которое набрало популярность в последние 10-15 лет. Во многом это связано со стабилизацией экономической ситуации в России.

КАСКО – это что такое? – часто спрашивают автомобилисты-новички. Речь идет про вид автомобильного страхования, которое набрало популярность в последние 10-15 лет. Во многом это связано со стабилизацией экономической ситуации в России. Первыми требовать страховать авто по КАСКО стали российские банки, внедряющие автокредитование в качестве одного из продуктов. Однако многие автовладельцы и сегодня задаются вопросом, стоит ли пользоваться услугами страховых компаний, поскольку не до конца понимают суть и функции добровольной страховки.

КАСКО представляет собой вид добровольной автостраховки (в отличие от ОСАГО, которое является обязательным для каждого собственника авто). Суть КАСКО заключается в защите транспортного средства от нанесения ущерба, угона самого авто или хищения внутреннего содержимого.

От чего страхует?

Чтобы разобраться, что покрывает КАСКО, необходимо внимательно изучить условия классического полиса, предлагаемого страховщиками. Если автомобиль будет угнан, страховая компания берет на себя ответственность за возмещение его стоимости. Однако следует понимать, что возвратят вам не ту сумму, которая указана в договоре в качестве экспертной оценки. Обязательно будет учтен амортизационный износ ТС.

В случае кражи отдельных запчастей автомобиля или элементов его внутреннего наполнения (автомагнитолы, системы кондиционирования и пр.) страховщик возьмет на себя ответственность по возмещению нанесенного ущерба. Расчет украденных комплектующих проводится по средней рыночной цене.

Аналогичным образом возместят ущерб, полученный авто в результате повреждений третьими лицами или под воздействием негативных погодных явлений. Страховое возмещение выплатят, если автомобиль был подожжен злоумышленниками, пострадал в ДТП по вине посторонних, был каким-либо образом испорчен (вандалы поцарапали кузов, разбили фары, выбили стекла и пр.).

Если вы заключали договор с франшизой, обязательно изучите условия по выплате компенсаций и разберитесь, что означает франшиза в КАСКО (условная и безусловная). Страховщики часто предлагают ее клиентам – использование франшизы позволяет снизить стоимость страховки, однако в ситуации наступления страхового случая компенсировать часть расходов страхователю не будут.

Обратите внимание! Каждая страховая компания предлагает клиенту договор КАСКО, составленный по стандартной форме. Однако перед подписанием вы обязаны его прочитать, задать вопросы по пунктам, которые вам не ясны. К примеру, следует учесть, что КАСКО страхование – это защита от ущерба.

Но одна компания трактует ущерб только как повреждение в результате ДТП или при воздействии на авто третьих лиц. А ведь есть и такие компании, которые соглашаются застраховать авто от воздействия негативных погодных явлений и не только.

В выплате страховой компенсации откажут, если:

- о страховом случае клиент дает ложную информацию;

- на место происшествия не вызваны представители ГИБДД или полиция;

- клиент допустил грубое нарушение ПДД: оставил авто на месте аварии, проехал на запрещенный сигнал светофора и пр.;

- авария совершена в момент, когда человек находится за рулем в состоянии алкогольного опьянения;

- собственник машины сам повредил авто в целях получения денег по страховке и пр.

Как расшифровывается КАСКО?

В интернете можно встретить интересный вариант расшифровки аббревиатуры КАСКО. Указывается, что речь идет о «Комплексном Автомобильном Страховании, кроме Ответственности». На самом деле, это не совсем так. Термин «КАСКО» в нашу страну пришел из Италии. Слово «Casco» с итальянского языка переводится как «щит» или «преграда, борт, защита».

Именно так в свое время в Италии именовали полисы страхования, предусматривающие защиту судов, задействованных в перевозке грузов. Сегодня, когда мы говорим о «КАСКО», подразумеваем только работу страховых компаний с автомобилями.

Как выглядит полис КАСКО

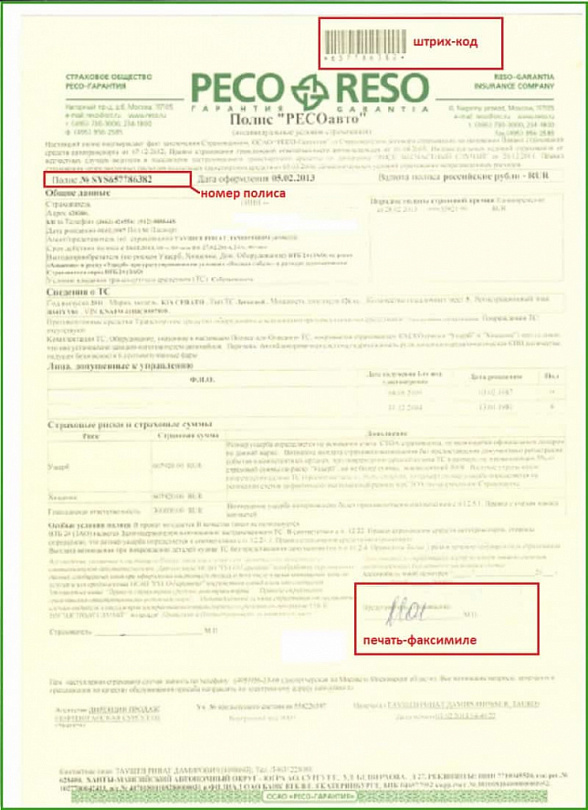

В отличие от ОСАГО к полисам КАСКО не предъявляются чрезмерно жесткие требования. Каждый страховщик сам принимает решение о внешнем виде документа. Большинство крупных компаний оформляют страховку на фирменном бланке. Есть два ключевых момента, на которые следует обратить внимание:

- наличие на полисе штрих-кода (в нем содержится информация о страхователе);

- наличие индивидуального номера договора.

Эти два элемента обязательно должны присутствовать на бланке, который выдают вам на руки. В качестве примера предлагаем посмотреть, как выглядят полисы КАСКО двух крупных страховых компаний России – «РЕСОавто» и «Согласие»:

Что представляет собой полное КАСКО

Страховые компании предоставляют клиентам услуги полного и частичного страхования по КАСКО. Важно понимать, в чем преимущества полного КАСКО и что в него входит, прежде, чем отказываться от него в пользу более дешевого частисного варианта. Выбор программы зависит исключительно от пожеланий клиента. Ориентироваться следует на то, каким рискам больше всего подвержено ТС.

Если, к примеру, вы часто оставляете машину на неохраняемых стоянках, следует обязательно защитить ее от угона. Если недавно сели за руль и не уверенно чувствуете себя на дорогах, лучше покупать полис, предусматривающий защиту от ущерба. Проживаете в неблагополучном районе? Обязательно включите в полис защиту от возможного поджога или других типов повреждений третьими лицами. Ведь что такое КАСКО на машину, как не возможность минимизировать финансовые потери в случае ее повреждения или угона?

Что покрывает КАСКО, если вы покупаете полный полис

Полное КАСКО предусматривает возможность защиты авто:

- от всевозможных ДТП (вне зависимости от того, кто будет признан виновным в аварии);

- повреждений в ДТП, которые привели к полной конструктивной гибели машину (авто признано не подлежащим ремонту);

- повреждения в результате неблагополучных погодных условий (падения дерева, сосулек, попадания молнии, нанесение вреда корпусу при сильном граде и пр.);

- хищения или угона машины;

- порчи транспортного средства вандалами (повреждения стекол, фар, кузова, умышленный поджог и пр.);

- падения машины с высоты или ее опрокидывания;

- столкновения с животными.

Некоторые компании при полном КАСКО предоставляют даже услуги бесплатного выезда аварийного комиссара, менеджера страховщика, предоставления эвакуатора, помогают клиенту, вызывая на место аварии такси, предлагают подменный транспорт на период ремонта и не только.

Стоимость такого полиса будет варьироваться в зависимости:

- от возраста собственника авто;

- стажа его вождения (согласно дате выдачи водительского удостоверения);

- марки машины, модели, года ее выпуска;

- технических возможностей транспортного средства;

- наличия или отсутствия системы сигнализации и других противоугонных устройств;

- стоимости машины (с учетом ее возраста и пробега);

- количества водителей, которые допущены к управлению автомобилем.

Полное КАСКО стоит дороже частичного полиса, но покрывает гораздо больше возможных рисков. Частичные программы добровольного страхования помогают защитить только от некоторых видов рисков: к примеру, только от угона, от угона и повреждений в результате ДТП, произошедших не по вине владельца полиса. Но такие программы не предполагают финансовой компенсации в ситуации, если машина повреждена в результате несчастного случая, попала в стихийное бедствие, пострадала от воздействия погодных факторов.

Обязательно ли покупать КАСКО

Однозначный ответ – нет. В том и состоят различия КАСКО и ОСАГО: второй вид страхования является обязательным для всех собственников автомобильного транспорта. А использование КАСКО – добрая воля каждого. Хотя автовладельцы, понимая, как работает КАСКО, предпочитают все же страховать свою машину. В обязательном порядке страховать машину от угона и ущерба также требуют российские банки, предоставляющие кредиты на покупку авто.

Стоит ли оформлять КАСКО?

Решение о том, нужно ли КАСКО водителю или нет, каждый принимает самостоятельно. У такого типа страхования есть преимущества:

1. Страховка, покрывающая ущерб, нанесенный авто в результате аварии, неправомерных действий вандалов, негативных погодных условий – способ подстраховать себя финансово. Каждый автовладелец знает, какими расходами может обернуться необходимость ремонтировать ТС. Страховые выплаты в этой ситуации – способ защиты.

2. Страховка от угона позволит в ситуации наступления страхового случая не остаться без машины. Выплаты страховой компании можно будет направить на покупку нового ТС.

3. Использование КАСКО часто позволяет застраховаться от хищений – воровства из салона системы сигнализации, магнитолы и пр.

4. Решение о том, какие пункты включить в страховой договор, принимает клиент. Водитель определяет, от каких рисков будете страховать ТС. От этого зависит стоимость договора. Если полное КАСКО оплатить нет возможности, можно застраховаться только от наиболее вероятных рисков.

5. Страхователь сам принимает решение, в каком виде получить компенсацию – деньгами или бесплатным обслуживанием на автосервисе. КАСКО – это защита собственника машины и его транспорта от внештатных ситуаций.

Источник: credits.ru

5 шагов к пониманию выгоды франшизы в каско

Защита автомобиля с помощью полиса каско — гарантия спокойствия владельца. Ведь в случае любого ЧП (от легкой царапины, полученной на стоянке, до угона) у собственника есть возможность отремонтировать авто или, если это невозможно, — получить денежную выплату и приобрести новую машину.

Современные программы каско также предполагают множество дополнительных опций, облегчающих жизнь страхователя и повышающих ее качество.

Сегодня это не только техпомощь на дороге и услуги аварийного комиссара, но и опции предоплаченного такси и каршеринга «Гарантия мобильности» (на случай, если авто сильно пострадало в ДТП, а воителю нужно срочно ехать по делам), а также опция «Консьерж-сервис», которая позволяет автовладельцу переложить все заботы по ремонту авто после ДТП на плечи уполномоченных специалистов.

Понятно, что страховка с таким функционалом уже по определению не может стоить дешево, а нынешний рост цен на запчасти, расходники и услуги СТО только способствует подорожанию каско. Но страховщики смогли решить и эту проблему, предложив клиентам сразу несколько способов эффективной экономии. Автовладелец может снизить стоимость полиса, если не будет страховать риск угона (актуально для авто, эксплуатирующихся с водителем и «ночующих» в паркинге), введет ограничение по пробегу или установит телематическое оборудование. Но есть и другой способ — оформить франшизу.

Он на слуху у всех автовладельцев, но далеко не все понимают, что это такое и как работает. Вместе с экспертами «Ингосстраха» мы решили прояснить этот вопрос.

Что такое франшиза?

Если взять короткое определение из словаря, то франшиза — это невозмещаемая часть убытка. Такое объяснение очевидно для страховых компаний, но для клиентов выглядит непонятно. Давайте попробуем объяснить его другими словами. Франшиза представляет собой сумму, которую при наступлении страхового случая клиент будет оплачивать самостоятельно.

Если вы выбираете каско с такой опцией, в договоре страхования появится дополнительный пункт. В нем будет сказано, что затраты на возмещение ущерба в сумме Х рублей вы берете на себя.

1. Каско будет стоить дешевле

Выгода для клиента здесь прямая: чем больше сумма франшизы в договоре, тем меньше будет стоить ваш полис каско. Например, вы выбираете франшизу в 30 000 рублей. Тогда страховка, которая стоила более 100 000 рублей, обойдется вам примерно в 60 000 рублей. Точная сумма зависит от многих факторов, если хотите узнать стоимость каско с франшизой для своего авто, лучше рассчитайте ее сами в онлайн-калькуляторе на сайте или в IngoMobile.

2. Качество защиты останется высоким

Уменьшение стоимости каско вовсе не означает, что сама страховка теряет в качестве или становится хуже. Вы получаете полис с тем же набором рисков и дополнительных опций. Только сразу тратите на него меньше. А в случае ДТП оплачиваете ремонт авто в пределах франшизной суммы. Такое разделение ответственности между вами и страховщиком позволяет компании снизить финансовые риски и предоставить вам более приятную цену.

3. Опытные водители выигрывают вдвойне

Франшиза бывает условной и безусловной. Если франшиза безусловная, то вы оплачиваете её всегда. Самый распространенный вид условной франшизы это франшиза по вине. Если в произошедшей аварии виноваты не вы, а другой водитель, то и оплачивать ремонтные работы не придется. «Ингосстрах» полностью компенсирует ущерб без вашего финансового участия. Кстати, о таком функционале каско мало кто знает — теперь вы тоже входите в число осведомленных страхователей.

Помните, что никаких ЧП за год действия полиса каско может и не произойти, так что и оплачивать ремонт на сумму франшизы вам не будет нужно — просто получите каско по хорошей цене без лишних проблем. Такой вариант чрезвычайно выгоден опытным водителям, которые редко попадают в ДТП.

4. Затраты на ремонт разделятся пропорционально

Предположим, вы выбрали франшизу на сумму 20 000 рублей. И в период действия полиса попали в ДТП. Ущерб от аварии страховщик оценил в 70 000 рублей. В этом случае расходы на ремонт распределятся следующим образом: 20 000 рублей вы оплатите самостоятельно, а оставшиеся 50 000 рублей компенсирует страховая компания.

Оформить полис можно в программе-конструкторе, выбрав актуальные для своего авто риски и опции. А заявить об убытке — прямо с места ДТП в мобильном приложении IngoMobile. Кстати, если оперативно предоставить через него все нужные фото и документы, направление на ремонт можно получить в течение 1 рабочего часа.

5. Условия автовладелец выбирает сам

Если авария несерьезная и повреждения незначительные, по результатам оценки может оказаться, что сумма ущерба меньше, чем сумма вашей франшизы. В таком случае расходы по восстановлению целостности машины вы полностью берете на себя. Помните, что размер франшизы и условия ее действия вы вправе выбрать самостоятельно. И это не просто слова — все будет учтено в договоре.

Так, франшиза может применяться на все страховые случаи в период действия каско. А может начать действовать, например, со второго страхового случая. Не знаете, какой вариант вам подойдет? Проконсультируйтесь со страховым менеджером в чате IngoMobile или мессенджерах «Ингосстраха», указанных на сайте во вкладке «Поддержка».

Источник: www.ingos.ru