НПФ (негосударственный пенсионный фонд) — частная коммерческая организация, которая занимается добровольным пенсионным страхованием своих клиентов. Также НПФ задействованы в системе обязательного пенсионного обеспечения.

Как правило, НПФ предлагает клиентам самостоятельно накопить на пенсию. Для этого им предлагают выработать индивидуальный пенсионный план: человек периодически делает отчисления, а фонд инвестирует и приумножает эти деньги, чтобы к старости у клиента скопилась достойная сумма. Эти деньги НПФ будет частями выплачивать в дополнение к государственной пенсии.

Компаниям НПФ предлагают корпоративные программы, которые могут войти в соцпакет и помочь привлечь и удержать ценные кадры.

Кроме того, в НПФ можно перевести накопительную часть государственной пенсии.

Ежемесячно 22% зарплаты работника работодатель перечисляет в Пенсионный фонд РФ. Из них страховая часть составляет 16% отчислений, а накопительная — 6%. И вот накопительной частью каждый человек может распоряжаться по-своему.

Почему деньги в НПФ пропадут? / Негосударственные пенсионные фонды в России

Правда, с 2014 года эти средства «заморожены» — то есть эти 6% тоже идут в страховую часть. Но накопленные до 2014 года суммы можно перевести из государственного ПФР в НПФ — как правило, они лучше управляют инвестициями и получают более высокий прирост накоплений.

Пример употребления на «Секрете»

«Несмотря на рекордный объём средств на счетах в НПФ, база клиентов таких фондов постепенно редеет. Во втором квартале 2021 года число клиентов снизилось на 55 700 человек. Сейчас прирост накоплений обеспечивает доход управляющих компаний от инвестиций, а не новые клиенты».

(Из новости о том, как россияне скопили рекордную сумму в негосударственных пенсионных фондах.)

Нюансы

НПФ могут инвестировать только в инструменты с минимальным риском, в основном — в облигации. Все НПФ получают лицензию Центробанка и находятся под его контролем. Еженедельно фонды проверяют аудиторы ПФР и Банка России, ежемесячно — федеральная налоговая служба, а раз в год фонды проверяют независимые актуарии (специалист по страховой математике) и Счётная палата. Это позволяет гражданам не беспокоиться о сохранности средств.

Мировой опыт

В подавляющем большинстве стран мира система пенсионного обеспечения комбинированная, то есть состоящая из государственного пенсионного фонда и независимых/корпоративных фондов и частных инвестиций самих будущих пенсионеров. Какой-то единой и универсальной для всего мира системы не существует, хотя многие пенсионные механизмы копируют опыт других государств практически абсолютно.

Ни в одной из стран мира государственная система пенсионного обеспечения не в состоянии гарантировать действительно высокого дохода в старости. А вот сочетание государственной системы, независимых, корпоративных фондов и частных инвестиций в совокупности позволяет сформировать вполне достаточный капитал.

Критика

НПФ часто не оправдывают надежд на то, что с их помощью можно эффективнее копить на пенсию. Так, в 2020 году по начисленной доходности на счета клиентов они проиграли показателю расширенного портфеля, в котором находятся деньги «молчунов», оставшихся в Пенсионном фонде России (ПФР). При этом инвестиционный доход НПФ получили выше, чем управляющий расширенным портфелем ВЭБ.РФ. Разница ушла на щедрое вознаграждение менеджерам НПФ.

Источник: secretmag.ru

Рейтинг НПФ России в 2023 году

Впервые негосударственные пенсионные фонды стали подлинно востребованными с изменением социально-экономической ситуации в стране. С одной стороны, формирование новой пенсионной системы потребовало участие в ней негосударственных структур, с другой — люди пожелали самостоятельно, за счет собственных средств копить на дополнительную пенсию. В данном материале мы составили рейтинг негосударственных пенсионных фондов в 2023 году. Его задача — помочь вам определиться с тем, какому из учреждений лучше доверить свои сбережения.

Что такое негосударственный пенсионный фонд?

В деятельности негосударственных пенсионных фондов (далее — НПФ) можно выделить два взаимосвязанных направления деятельности:

- НПФ являются частью системы обязательного пенсионного страхования, выступая вторым, помимо государства, страховщиком.

- НПФ также занимаются негосударственным пенсионным обеспечением — добровольным вариантом накопления средств граждан.

Последнее направление деятельности сегодня выступает не альтернативой, а дополнением к обязательному пенсионному страхованию. Оно позволяет любому человеку копить на старость, начиная с совершеннолетия. Цель негосударственного обеспечения — за счет собственных средств увеличить размер будущей пенсии путем добровольных отчислений.

Их размер может варьироваться в зависимости от характера, размера заработка, понимания того, какой уровень финансового обеспечения приемлем и комфортен для конкретного человека. Обратившись в НПФ с целью сформировать дополнительный доход, частное лицо выбирает один из пенсионных планов. В нем фиксируются: размер регулярных выплат, их периодичность, сроки начисления и др. детали. Перечисленные условия впоследствии ложатся в основу договора с НПФ.

Может быть открыт дистанционно!

Вклад «Доходный онлайн»

Россельхозбанк, Лиц. № 3349

до 1460 дн.

Сделать вклад

Чем еще хорош вариант негосударственного пенсионного обеспечения?

- В дополнение к базовой страховой пенсии он позволяет делать отчисления в пользу себя, детей или других близких людей.

- Кроме того, к негосударственному варианту обеспечения могут обратиться работодатели. В сущности, т.н. корпоративная пенсионная программа — одна из составляющих социального пакета. С ее помощью нанимающая организация не столько содействует благосостоянию сотрудников, но и стимулирует их к большим достижениям на карьерном поприще.

Участию НПФ в системе обязательного пенсионного страхования положила начало реформа 2002 года. Ее целью было стимулировать россиян к более высоким пенсионным выплатам за счет идеи накопления — она стала краеугольным камнем стартовавших изменений.

Теперь размер страховой части пенсии каждого человека, родившегося после 1967 года, стал рассчитывается на основе пенсионных баллов или индивидуального пенсионного коэффициента. Зависит этот показатель от объема страховых взносов и трудового стажа гражданина.

При этом фиксированная часть заработка человека идет в счет т.н. накопительной части пенсии — она не тратится на ежегодные выплаты пенсионерам, а инвестируется и может управляться посредством НПФ. С 2014 года, однако, в стране начал действовать мораторий на передачу пенсионных накоплений россиян НПФ. Введенная в качестве временной, эта мера продолжает поддерживать заморозку пенсионной реформы и в 2022 году. Сегодня граждане могут управлять только той суммой, которую удалось скопить до начала действия моратория. Ее можно перенести в НПФ (например, в учреждение из рейтинга лучших фондов) — и таким образом успешно формировать дополнительный доход к страховой пенсии.

Что представляют собой рейтинги НПФ России по надежности и доходности?

Сегодня на рынке действует множество НПФ, предлагающих разные условия, доходность и инвестиции в различные объекты. При этом спрос на услуги данных учреждений повышает предложение — это обуславливает высокую конкуренцию на рынке. Сделать выбор в пользу эффективно работающего и надежного фонда помогают рейтинги, составляемые экспертами на базе сложной методологии.

Рейтинг доходности негосударственных пенсионных фондов определяет, в какой мере данное учреждение способно выполнить взятые на себя обязательства по отношению к вкладчику. Главный критерий рейтинга — доходность НПФ или объем прибыли, который фонд получает по итогам управления пенсионными накоплениям своих клиентов. Рейтинг надежности негосударственных пенсионных фондов, напротив, в приоритет ставит стабильность учреждения и способность противостоять актуальным рискам.

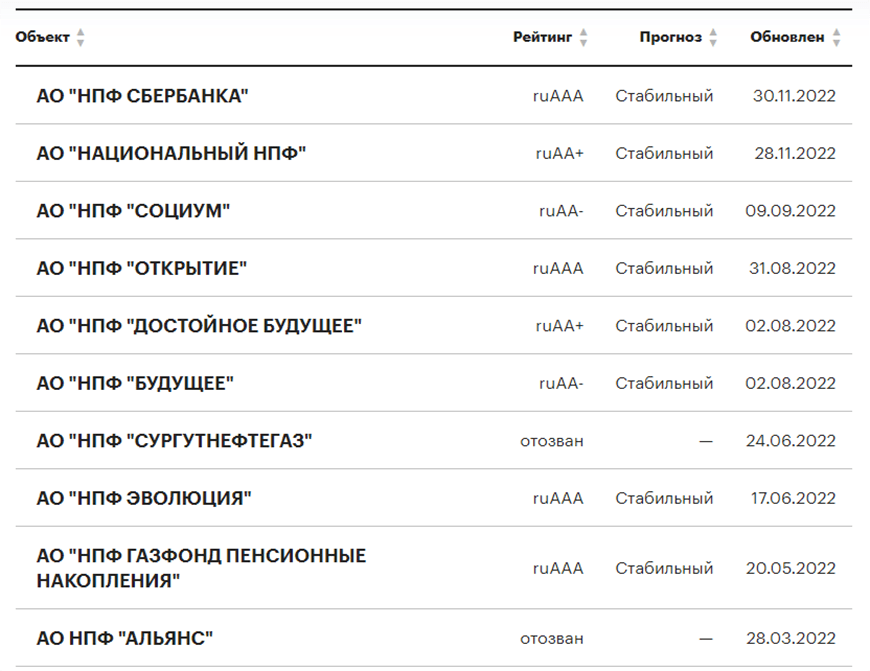

Рейтинг НПФ в 2023 году по версии «Эксперт РА»

Список наиболее надёжных НПФ предлагает крупнейшее российское кредитное рейтинговое агентство RAEX («Эксперт Ра»):

Агентство имеет собственную методологию и шкалу оценки. Например, чтобы расположить НПФ в рейтинге, специалисты учитывают внутренние и внешние факторы надежности учреждения: итоги аудитов, транспарентность управления фондом, размер доходов и расходов, инвестиционную стратегию.

На официальном сайте «Эксперта РА» дается следующая расшифровка рейтинга:

| AAA | ruAAA | Объект рейтинга характеризуется максимальным уровнем кредитоспособности/финансовой надежности/финансовой устойчивости. Наивысший уровень кредитоспособности/финансовой надежности/финансовой устойчивости по национальной шкале для Российской Федерации, по мнению Агентства. |

| AA | ruAA+ | Высокий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации, который лишь незначительно ниже, чем у объектов рейтинга в рейтинговой категории ruAAA. |

| ruAA | ||

| ruAA- | ||

| A | ruA+ | Умеренно высокий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации, однако присутствует некоторая чувствительность к воздействию негативных изменений экономической конъюнктуры. |

| ruA | ||

| ruA- | ||

| BBB | ruBBB+ | Умеренный уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации, при этом присутствует более высокая чувствительность к воздействию негативных изменений экономической конъюнктуры, чем у объектов рейтинга в рейтинговой категории ruA. |

| ruBBB | ||

| ruBBB- | ||

| BB | ruBB+ | Умеренно низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Присутствует высокая чувствительность к воздействию негативных изменений экономической конъюнктуры. |

| ruBB | ||

| ruBB- | ||

| B | ruB+ | Низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. В настоящее время сохраняется возможность исполнения финансовых обязательств в срок и в полном объеме, однако при этом запас прочности ограничен. Способность выполнять обязательства является уязвимой в случае ухудшения экономической конъюнктуры. |

| ruB | ||

| ruB- | ||

| ССС | ruССС | Очень низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Существует значительная вероятность невыполнения объектом рейтинга своих финансовых обязательств уже в краткосрочной перспективе. |

| СС | ruСС | Очень низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Существует повышенная вероятность невыполнения объектом рейтинга своих финансовых обязательств уже в краткосрочной перспективе. |

| С | ruС | Очень низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Существует очень высокая вероятность невыполнения объектом рейтинга своих финансовых обязательств уже в краткосрочной перспективе. Своевременное выполнение финансовых обязательств крайне маловероятно. |

| RD | ruRD | Объект рейтинга находится под надзором органов государственного регулирования, которые могут определять приоритетность одних обязательств перед другими. При этом дефолт Агентством не зафиксирован. |

| D | ruD | Объект рейтинга находится в состоянии дефолта. |

Рейтинг НПФ в 2023 году по данным Центробанка

Иначе таблицу рейтинга негосударственных пенсионных фондов составляет ЦБ РФ. В отличие от RAEX, Банк России ориентируется не столько на доходность накоплений, сколько отдает предпочтение объему собственных средств и участию в АСВ. На основе этих параметров рейтинг НПФ в 2023 году по ЦБ РФ выстраивается следующим образом:

| Наименование НПФ | Доходность |

| НПФ Сбербанка (АО) | 7.44% |

| НПФ ГАЗФОНД пенсионные накопления (АО) | 5.39% |

| НПФ БУДУЩЕЕ (АО) | 4.16% |

| НПФ Открытие (АО) | 4.14% |

| Негосударственный пенсионный фонд «Доверие» | 3.84% |

| НПФ ВТБ Пенсионный фонд (АО) | 3.73% |

| НПФ Гефест (АО) | 3.43% |

| НПФ Оборонно-промышленный фонд им. В.В. Ливанова (АО) | 3.30% |

| НПФ Первый промышленный альянс (АО) | 3.24% |

| Атомфонд (АО) | 2.84% |

| НПФ Федерация (АО) | 2.75% |

| МНПФ «Большой» (АО) | 2.73% |

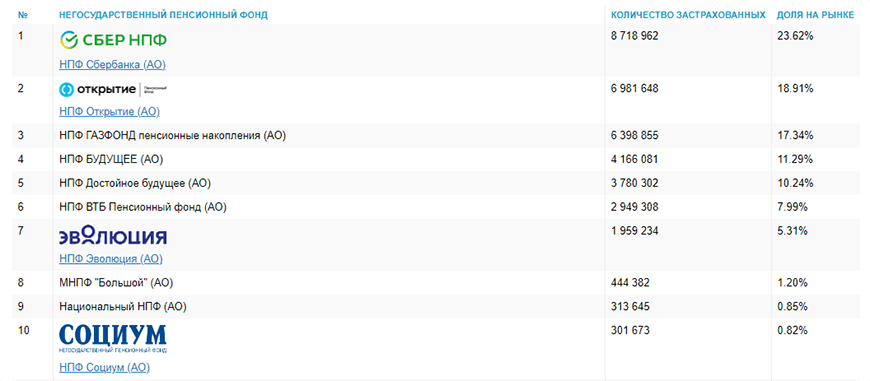

Рейтинг НПФ по объему пенсионных накоплений

Сравнение НПФ по рейтингу объема пенсионных накоплений помогает выделить фонды с наибольшим приростом денежных средств от застрахованных лиц. В этом списке НПФ на первых местах расположены фонды, которые получили от граждан больше средств накопительной пенсии. Чем выше цифра, тем больше доверия у населения к этой компании.

| Наименование НПФ | Пенсионные накопления (тыс. рублей, рыночная стоимость) |

| Акционерное общество «Негосударственный Пенсионный Фонд Сбербанка» | 690 910 329.09 |

| Акционерное общество «Негосударственный пенсионный фонд ГАЗФОНД пенсионные накопления» | 590 358 286.70 |

| Акционерное общество Негосударственный пенсионный фонд ОТКРЫТИЕ | 541 864 138.36 |

| Акционерное общество Негосударственный пенсионный фонд ВТБ Пенсионный фонд | 288 342 507.45 |

| Акционерное общество «Негосударственный пенсионный фонд БУДУЩЕЕ | 273 047 417.04 |

| Акционерное общество «Негосударственный пенсионный фонд «Достойное БУДУЩЕЕ» | 259 105 512.28 |

| Акционерное общество «Негосударственный пенсионный фонд Эволюция» | 178 967 072.47 |

| Акционерное общество Межрегиональный негосударственный пенсионный фонд «БОЛЬШОЙ» | 49 955 790.61 |

| Акционерное общество «Национальный негосударственный пенсионный фонд» | 25 582 036.87 |

| Акционерное общество «Негосударственный Пенсионный Фонд «Социум» | 23 683 646.52 |

Какой НПФ выбрать?

По каким критериям нужно выбирать некоммерческий пенсионный фонд:

- Доходность. Оценивать НПФ России по этому критерию желательно по результатам длительного периода – минимум 8-10 лет.

- Надежность. О том, выполняет ли фонд свои текущие обязательства, и сможет ли их выполнять в будущем, можно узнать по рейтингу «Эксперт РА». Выбор следует ограничить теми фондами, которые имеют этот рейтинг, так как у многих НПФ он может быть отозван, а это не самый хороший показатель его работы.

- Учредители и акционеры. Если во главе фонда стоят крупные промышленные и ресурсодобывающие компании, то это является его дополнительной гарантией надежности.

- Возраст фонда и его официальная статистика по пенсионным накоплениям и количеству клиентов. Чем больше возраст компании, тем больше у нее опыта в управлении финансами.

- География присутствия. Желательно выбирать фонд, представительство которого расположено в вашем регионе. Необходимости посещать офис фонда никакой нет, однако решение некоторых вопросов требует личного присутствия.

- Обслуживание. Нелишним будет обратить внимание на наличие онлайн-сервисов, личного кабинета на сайте и телефонов горячей линии. У вас должна быть возможность всегда связаться с фондом.

При выборе НПФ также учитывайте отзывы клиентов: что пишут о компании люди, реально ли фонд производит выплаты, с каким «подводными камнями» сталкивались застрахованные лица?

Негосударственные фонды рейтинг по количеству застрахованных лиц также должен рассматриваться при выборе НПФ. Рейтинг показывает количество застрахованных граждан в фонде, а также долю рынка.

Так или иначе, перечисленные фонды предлагают своей клиентуре высокий уровень доходности, превышающий уровень инфляции, а также стабильность выплат. Немаловажна их надежность — она может выражаться в размере капиталов учреждения. Таким образом, выбирая НПФ для долгосрочных вложений в свое будущее, учитывайте всю множественность факторов – именно в сочетании высокой доходности и стабильности фонда, подкрепленной годами его работы на рынке, кроется секрет успеха.

Источник: bankiros.ru

Выгодна ли корпоративная пенсия?

Несмотря на отдаленность наступления пенсионного возраста, многие из нас начинают задумываться о том, как получить прибавку к пенсии. Размер государственной пенсии у рядовых граждан оставляет желать лучшего. Накопительная часть пенсии заморожена до неизвестных времен. Сегодня расскажем о плюсах и минусах корпоративной пенсии.

Несмотря на отдаленность наступления пенсионного возраста, многие из нас начинают задумываться о том, как получить прибавку к пенсии. Размер государственной пенсии у рядовых граждан оставляет желать лучшего. Накопительная часть пенсии заморожена до неизвестных времен.

- Что представляет собой корпоративная пенсия?

- Как формируется корпоративная пенсия?

На эти и другие вопросы ответит Управляющий партнер компании «РосКо — Консалтинг и аудит» Алена Талаш.

Обязательно досмотри видео до конца и поддержи нашу работу ЛАЙКОМ.

Компания «РосКо» еженедельно готовит для вас информационные ролики о налогах, праве и бухгалтерском учете.

Прибавкой к пенсии может стать участие в программах корпоративной пенсии. Такие пенсионные схемы предлагают, в основном, крупные компании. Например, ПАО «Транснефть», ОАО «РЖД», ПАО «Мечел», ПАО «Газпром», РАО «ЕЭС».

Что представляет собой корпоративная пенсия?

Корпоративная пенсия основана на принципе долевого участия работника и компании-работодателя в формировании негосударственной пенсии. Это значит, что не только работник заботится о своей будущей дополнительной пенсии. Работодатель также перечисляет взносы на пенсионное обеспечение работника.

Важно! Корпоративная пенсия никак не сказывается на размере государственной пенсии, работодатель по-прежнему перечисляет обязательные страховые взносы на ее формирование.

В некоторых компаниях условия коллективного договора предусматривают выплату определенной суммы бывшим работникам-пенсионерам. Например, 1 раз в квартал по 500 — 1 000 рублей. Но такая сумма не может рассматриваться как достойная прибавка к пенсии и не заменяет корпоративную пенсию.

Как формируется корпоративная пенсия?

Корпоративная программа действует с участием негосударственных пенсионных фондов. В разных компаниях реализуются различные корпоративные программы. Но все они основаны на одной из трех вариантах корпоративной схемы:

В этом случае всю финансовую нагрузку берет на себя работодатель, открывает солидарный счет, то есть общий счет. Сам же работник не перечисляет ничего в НПФ.

Забегая вперед отметим, что для работодателя это самый невыгодный вариант. Никаких налоговых преференций работодатель не получает.

Как следует из ее названия, пенсионные взносы зачисляются на открытый индивидуальный счет работника. Финансирование пенсии также происходит за счет работодателя.

Этот вид пенсии выгоднее солидарной схемы с точки зрения налогообложения.

В этом случае пенсионные взносы перечисляет и работодатель, и сам работник.

Компания ведет раздельный учет пенсионных взносов, уплаченных ею и участниками-вкладчиками. В свою очередь, НПФ инвестирует полученные средства работодателя и работника с целью получения дохода.

Заключаемый пенсионный договор должен обязательно содержать: положения о порядке и об условиях внесения пенсионных взносов; вид пенсионной схемы; пенсионные основания; положения о порядке выплаты негосударственных пенсий (ст. 13 Федерального закона от 07.05.1998 г. № 75-ФЗ «О негосударственных пенсионных фондах»).

Виды пенсионных схем

Вступая в корпоративную пенсионную систему, работник выбирает одну из пенсионных схем или вариант пенсионной схемы. Они отличаются размерами ежемесячных взносов и условиями передачи пенсионных сбережений по наследству. Финансирование за счет работника и за счет средств работодателя происходит в соотношении 50:50.

Например, в ОАО «РЖД» действуют следующие пенсионные схемы:

Как наследуются деньги?

Вариант пенсионной схемы

Суть схемы

Наследование не предусмотрено

Страховой вариант пенсионной схемы

Минимальный размер взносов. Размер процента отчислений из заработной платы определяется в зависимости от возраста. Например, женщины 35 лет и старше делают отчисления в размере 4,7 % от зарплаты, мужчины 45 лет и старше — 4,2 %.

Наследование средств, сформированных за счет личных взносов

Сберегательно-страховой вариант пенсионной схемы

Оптимальный размер взносов. Например, женщины 35 лет и старше делают отчисления в размере 4,9 % от зарплаты, мужчины 45 лет и старше — 5 %.

Возможность наследования до выхода на пенсию.

Количество благоприобретателей не ограничено.

Наследование всего объема средств, сформированных на пенсионном счете участника-вкладчика

Пенсионная схема № 6

Оптимальный размер взносов. Например, женщины 35 лет и старше делают отчисления в размере 5,1 % от зарплаты, мужчины 45 лет и старше — 5,8 %.

Наследование до выхода на пенсию.

Благоприобретателем может быть один родственник: супруг, несовершеннолетний ребенок или ребенок, являющийся инвалидом с детства независимо от возраста.

Наследование всей суммы средств (личных и корпоративных взносов) в виде назначения негосударственной пенсии.

При этом изменить пенсионную схему или ее вариант работник может раз в год до назначения пенсии.

Виды корпоративных пенсий в ОАО «РЖД» следующие: корпоративная пенсия по старости и корпоративная пенсия в связи с наступлением инвалидности I или II группы. Вступить в корпоративную пенсионную систему легко — работнику достаточно оформить необходимые бумаги в отделе кадров. Чем раньше работник вступит в пенсионную систему, тем больше средств на пенсионном счете будет накоплено.

Налоговые преференции для работодателя

Как мы уже отмечали, если компания перечисляет деньги не на солидарный счет, то компания экономит на налоге на прибыль — 20 % и страховых взносах — 30 %. То есть около 50 %.

Но следует учитывать, что для того, чтобы признать расходы на пенсионные взносы, нужно соблюсти лимит. Лимит составляет — 12 % от фонда оплаты труда (п.16 ст. 255 НК РФ).

Плюсы и минусы корпоративной пенсии

Размер дополнительного дохода зависит от выбранной программы и, размера зарплаты работника. Чем выше зарплата, тем больше денег перечисляет и работодатель.

В крупных компаниях средний размер такой надбавки сопоставим с размером государственной пенсии, а подчас бывает и выше. Работники, участвующие в подобных программах, держаться за свои рабочие места. Корпоративные пенсии выплачиваются раньше, чем государственные.

К минусам можно отнести нестабильность работы самих НПФ и, соответственно, снижение доходности.

- #пенсия

- #долевое участие

- #коллективный договор

- #пенсионная система

- #негосударственная пенсия

Источник: www.klerk.ru