Теоретически возможны варианты, когда субъект предпринимательской деятельности продолжительное время не уплачивает никаких страховых взносов вообще. Практически же это реализовать сложно, и такой вариант всегда будет связан с рисками нарушения законов. Поэтому, следует сразу сказать, что страховые взносы уплачивают всегда и юридические лица, и индивидуальные предприниматели.

Причем если для организаций уплата страховых взносов связана только с наличием работников, то предприниматели обязаны платить их во внебюджетные фонды вне зависимости не только от наличия наемной рабочей силы, но и от фактического ведения предпринимательской деятельности. Значение для уплаты взносов ИП имеет уже сам факт регистрации в качестве индивидуального предпринимателя.

Обязательное социальное страхование

Как установлено законом, система обязательного социального страхования направлена на компенсацию или минимизацию последствий изменения материального и (или) социального положения работающих граждан и самозанятого населения, вследствие достижения ими пенсионного возраста, наступления инвалидности, потери кормильца, заболевания, травмы, несчастного случая на производстве или профессионального заболевания, беременности и родов, рождения ребенка (детей), ухода за ребенком в возрасте до полутора лет и других событий, установленных законодательством Российской Федерации об обязательном социальном страховании.

Страховые взносы

Только вот незадача, — правительству уже сколько лет никак не удается выстроить хоть сколько-нибудь нормальную систему страхования, которая могла бы обеспечить на несколько десятилетий вперед те самые гарантии гражданам, которые и установлены законами об обязательном страховании.

По этой причине постоянно растут тарифы страховых взносов как для работодателей, так и для самозанятого населения, к которому, в том числе, относятся индивидуальные предприниматели. Но есть же другие пути решения этой проблемы, без увеличения совокупной налоговой нагрузки на бизнес. Однако они, почему-то, правительство не интересуют. А нам остается лишь подробно рассказывать вам, кто когда и сколько страховых взносов должен уплачивать. Для удобства индивидуальных предпринимателей мы решили вынести информацию о фиксированных страховых взносах в отдельный подраздел.

Страховые взносы ИП за себя

После ряда экспериментов со страховыми взносами, которые индивидуальные предприниматели обязаны ежегодно уплачивать за своё страхование, с 2014 года была установлена зависимость их размера от величины дохода за отчетный период плательщиков, не производящих выплат и иных вознаграждений физическим лицам.

Однако не подумайте, что при отсутствии доходов совсем ничего платить не придется. Это вовсе не так. Законом установлены минимальная и максимальная суммы страховых взносов, меньше и больше которых, соответственно, платить не удастся и не придется.

Закон распространяется как на индивидуальных предпринимателей, так и на адвокатов, нотариусов и других лиц, занимающихся частной практикой, и глав крестьянских (фермерских) хозяйств и всех их членов.

Субсидия на зарплату, пониженные страховые взносы для малого бизнеса, отчетность за 1 квартал 2020

Проблема в том, что нет окончательной ясности, как именно в отдельных случаях считать этот самый доход, который потом учитывается при расчете суммы фиксированных платежей в Пенсионный фонд РФ. Здесь не обошлось без сюрпризов. Впрочем, как всегда.

Добровольные страховые взносы

Существующая система обязательного социального страхования не защищает некоторые категории представителей малого и среднего бизнеса. Если, например, индивидуальный предприниматель, нотариус, адвокат, глава КФХ или любой из членов этого хозяйства являются женщинами, которые собираются рожать, то они не получат отдельных пособий по социальному страхованию. Для того, чтобы их получить, им нужно вступить в добровольные отношения по социальному страхованию с ФСС РФ, и уплачивать добровольные страховые взносы.

Так же система добровольного социального страхования распространяется и на наемных работников, желающих добровольно вносить дополнительные страховые взносы за себя лично или через работодателя, в целях повышения размера будущей пенсии. Это так называемая накопительная система. Мы не станем её подробно рассматривать, поскольку бизнеса это практически не касается. Но кое-что посмотрим.

Источник: kniga-biznes.ru

Социальные страховые взносы

Социальные страховые взносы — это обязательные платежи, которые должны осуществлять все организации и индивидуальные предприниматели. Их уплата дает право работникам получать различные социальные гарантии. Например, оплату больничного, бесплатную медицинскую помощь, пенсионное обеспечение.

Глава 34 НК РФ регулирует вопросы, связанные с отчислениями на случай временной нетрудоспособности и материнства, на обязательное медицинское страхование и на обязательное пенсионное страхование. Что касается взносов на травматизм, эту сферу регламентируют Федеральный закон от 24.07.1998 №125-ФЗ и Федеральный закон от 22.12.2005 №179-ФЗ.

Кто должен платить

Платить социальные отчисления должны все работодатели. То есть организации и индивидуальные предприниматели, которые наняли хотя бы одного сотрудника, и физические лица, не имеющие статус ИП, но осуществляющие какие-либо выплаты наемным работникам. Кроме этого, такой обязанностью наделены ИП, которые работают на себя, например, адвокаты, нотариусы.

Довольно часто встречаются ситуации, когда одно лицо подпадает под несколько категорий плательщиков страховых отчислений. В таком случае делать страховые взносы необходимо по каждому основанию. Например, индивидуальный предприниматель, у которого есть наемные работники. В таком случае он платит и за себя, и за работников.

Страховые взносы на социальное обеспечение и их виды

Существуют четыре вида страховых соцвзносов:

- обязательное пенсионное страхование;

- обязательное медицинское страхование;

- на случай временной нетрудоспособности и материнства;

- на случай травмы на производстве и профзаболевания.

Администрированием первых трех видов соцвзносов занимается ИФНС. За страховые платежи на травматизм отвечает ФСС. Суммарная ставка первых трех видов составляет 30%. Если предельная величина базы не превышает 1 292 000 руб. — для ОПС, и 912 000 руб. — для ВНиМ, то ставки по каждому страховому социальному отчислению будут составлять:

- ОПС — 22%;

- ОМС — 5,1%;

- ВНиМ — 2,9%.

Если величина базы превышает установленный лимит, страховые ставки будут следующими:

При этом взносы на обязательное медицинское страхование уплачиваются со всей суммы облагаемого дохода, так как лимитов по ОМС не предусмотрено.

Что касается платежей в ФСС, то их ставка колеблется от 0,2 до 8,5% в зависимости от класса профессионального риска, который подтверждают ежегодно.

Отчисления ИП за себя

Для ИП, осуществляющих страховые отчисления за себя, предусмотрены фиксированные суммы. На ОПС, если сумма дохода не превышает 300 000 рублей:

- 26 545 руб. — за 2018 г.;

- 29 354 руб. — за 2019 г.;

- 32 448 руб. — за 2020 г.

Если сумма дохода выше установленного лимита, придется доплатить 1% от суммы превышения, но не более:

- 212 360 руб. — за 2018 г.;

- 234 832 руб. — за 2019 г.;

- 259 584 руб. — за 2020 г.

Отчисления на ОМС вне зависимости от суммы дохода составляют:

- 5840 руб. — за 2018 г.;

- 6884 руб. — за 2019 г.;

- 8426 руб. — за 2020 г.

Что касается страховых платежей на случай ВНиМ, индивидуальный предприниматель вправе не делать их «за себя».

Изменения в страховом обеспечении из-за коронавируса

Для поддержки российского бизнеса в период эпидемии коронавируса в России, Президент и Правительство РФ вводят особые меры. Помощь предпринимателям и бизнесменам заключается сразу в нескольких привилегиях:

- Отсрочка по налогам и взносам.

- Снижение тарифа по страховому обеспечению до 15%.

- Отсрочки по сдаче отчетности, запрет проведения налоговых проверок.

- Запрет ФНС до 1 мая на блокирование счетов и принудительное взыскание задолженностей.

- Кредитные каникулы, льготное кредитование.

- Отмена арендных платежей (по государственному и муниципальному имуществу).

Все эти льготы предусмотрены для малого и среднего бизнеса. Причем правительство определило 22 отрасли экономики, которые наиболее пострадали от коронавируса. Бизнесмены из этих отраслей получат поддержку в первую очередь.

Налоговые каникулы из-за коронавируса

Представители малого и среднего бизнеса получат полугодовую отсрочку по всем налогам, кроме НДС и НДФЛ. Если же бизнесмен относится к категории микропредприятий, то ему полагается отсрочка по страховым взносам.

Новые сроки уплаты страховых взносов следующие:

За март, апрель и май 2020 г.

Условие действует только в отношении микропредприятий

За июнь и июль 2020 г.

ИП за самого себя, с суммы дохода, превышающей 300 000 руб. за 2019 г. (срок до 01.07.2020 по НК РФ)

Штрафные санкции и пени за период отсрочки не начисляются

Представителям малого и среднего бизнеса отсрочка предоставляется в беззаявительном порядке. Никаких заявлений и документов подавать в ИФНС не нужно. Не потребуется и соответствующего решения или уведомления от инспекции.

Снижение тарифа страховых взносов

Владимир Путин в своем обращении от 25.03.2020 г. заявил о снижении тарифа по страховым взносам с 30% до 15%. Привилегия предусмотрена только в отношении малых и средних предприятий. Причем льгота распространяется не на всю заработную плату и иные вознаграждения за труд. Снижение тарифа по взносам применяется по новым правилам:

- в отношении заработной платы, которая не превышает МРОТ, тариф по страховым взносам остается на прежнем уровне — 30%;

- в отношении части заработной платы, которая превышает МРОТ, тариф по страховому обеспечению снижается до 15%.

- начисляем по основному тарифу: 12 130 рублей * 30% = 3 639 рублей;

- считаем сумму заработка, превышающую МРОТ: 30 000 рублей — 12 130 руб. = 17 870 рублей;

- исчисляем величину страхования по сниженному тарифу: 17 870 рублей * 15% = 2 680,50 рублей.

Снижение тарифа — это не временная мера из-за пандемии коронавируса. Президент предложил ввести новый порядок исчисления страховых взносов для малого и среднего бизнеса на долгосрочную перспективу

Когда платить тем, на кого не распространяется отсрочка

Организации должны перечислять страховые соцвзносы ежемесячно, до 15 числа месяца, следующего за тем, в котором было начислено то или иное вознаграждение. Для ИП установлены другие сроки:

- ОПС, если доход менее 300 000 руб., — до 31 декабря текущего года;

- ОПС, если доход выше 300 000 руб., — до 1 июля следующего года;

- ОМС и ВНиМ — до 31 декабря текущего года.

Когда и куда отчитываться

Ниже представлена таблица, отражающая виды отчетности, ведомство-получатель и сроки подачи.

Источник: ppt.ru

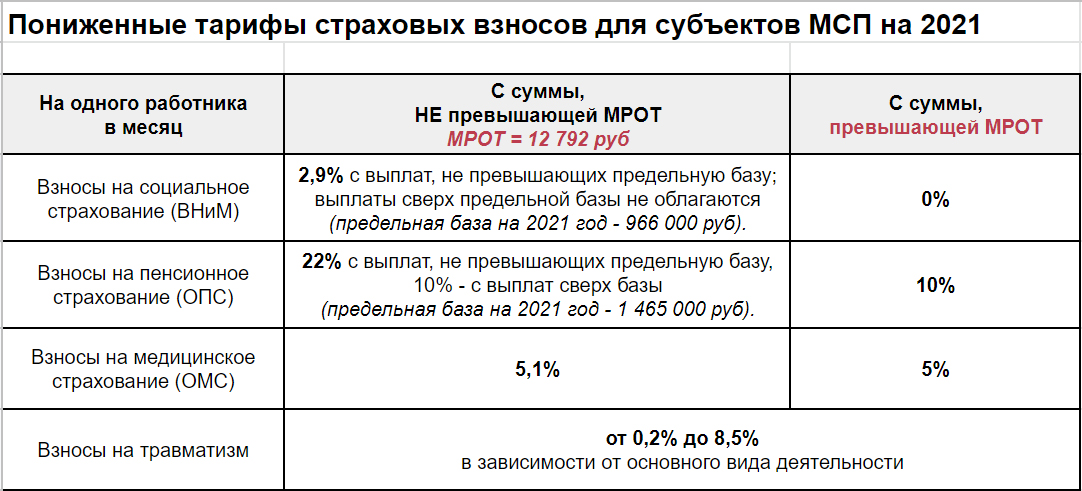

Пониженные тарифы страховых в для субъектов МСП в 2021 году

В 2021 году субъекты малого и среднего предпринимательства начисляют страховые взносы с заработной платы работников, превышающей МРОТ, по пониженным ставкам. Также пониженные тарифы распространяются на выплаты по договорам ГПХ.

Выплаты в пределах МРОТ на одного работника в месяц облагаются по базовым тарифам.

МРОТ с 1.01.2021 — 12 792 руб.

Базовые тарифы:

Взносы на социальное страхование (ВНиМ) — 2,9% с выплат, не превышающих предельную базу. Выплаты сверх предельной базы не облагаются (предельная база на 2021 год 966 000 руб).

Взносы на пенсионное страхование (ОПС) — 22% с выплат, не превышающих предельную базу, 10% — с выплат сверх базы (предельная база на 2021 год — 1 465 000 руб).

Взносы на медицинское страхование (ОМС) — 5,1% со всех облагаемых выплат.

Взносы на травматизм — от 0,2 до 8,5% в зависимости от основного вида деятельности.

Выплаты свыше МРОТ на одного работника в месяц облагаются по пониженным тарифам.

Пониженные тарифы:

Взносы на социальное страхование (ВНиМ) — 0%

Взносы на пенсионное страхование (ОПС) — 10%

Взносы на медицинское страхование (ОМС) — 5%

Взносы на травматизм — от 0,2 до 8,5% в зависимости от основного вида деятельности.

НОРМАТИВНЫЕ ДОКУМЕНТЫ:

Налоговый Кодекс, статья 427, пункт 1 подпункт 17 :

Пониженные тарифы страховых взносов для организаций и ИП, производящих выплаты и иные вознаграждения физическим лицам, применяются:

для плательщиков страховых взносов, признаваемых субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 24 июля 2007 года N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» в отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной минимального размера оплаты труда, установленного федеральным законом на начало расчетного периода;

Открыть в некоммерческой версии Консультант Плюс

Налоговый Кодекс, статья 427, пункт 2.1:

Для плательщиков, указанных в подпункте 17 пункта 1 настоящей статьи, начиная с 2021 года применяются следующие пониженные тарифы страховых взносов:

1) на обязательное пенсионное страхование:

в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 10,0 процента;

свыше установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 10,0 процента;

2) на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 0,0 процента;

3) на обязательное медицинское страхование — 5,0 процента.

Источник: finver.ru