Под эквайрингом в 1С 8.3 подразумевается не что иное, как обычная оплата покупки банковской карточкой.

Организация – продавец заключает с каким-либо банком договор эквайринга и открывает в данном банке расчетный счет. Банк в свою очередь предоставляет терминал для считывания данных о балансе на карте покупателя и списывает сумму покупки. Данные терминалы могут предоставляться как платно, так и в безвозмездную аренду. Так же за услуги эквайринга банк берет определенный процент в качестве вознаграждения с каждой покупки.

Обратите внимание, что при оплате покупки денежные средства поступают не на счет продавца, а в сам обслуживающий банк. Нецелесообразно обрабатывать каждую покупку. Далее банк, с которым заключен договор, перечисляет денежные средства сразу за несколько покупок, тем самым погашая свою задолженность перед организацией – продавцом.

Для учета тех денежных средств, которые уже списаны с карточки покупателя, но нам еще не зачислены, предназначен специальный счет 57.03. Деньги отражаются на этом счете, пока мы не получим подтверждения фактического зачисления денег на наш расчетный счет банковской выпиской.

Как внести Расчетный счет, Корпоративные карты, Сейф-счет (копилка) в 1С Бухгалтерия 8.3 ?

Предварительная настройка учета эквайринговых операций

Первым делом нам необходимо проверить, установлены ли у нас все настройки для использования эквайринга в программе 1С:Бухгалтерия 3.0.

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С.

Связаться с нами можно по телефону +7 499 350 29 00.

Услуги и цены можно увидеть по ссылке.

Будем рады помочь Вам!

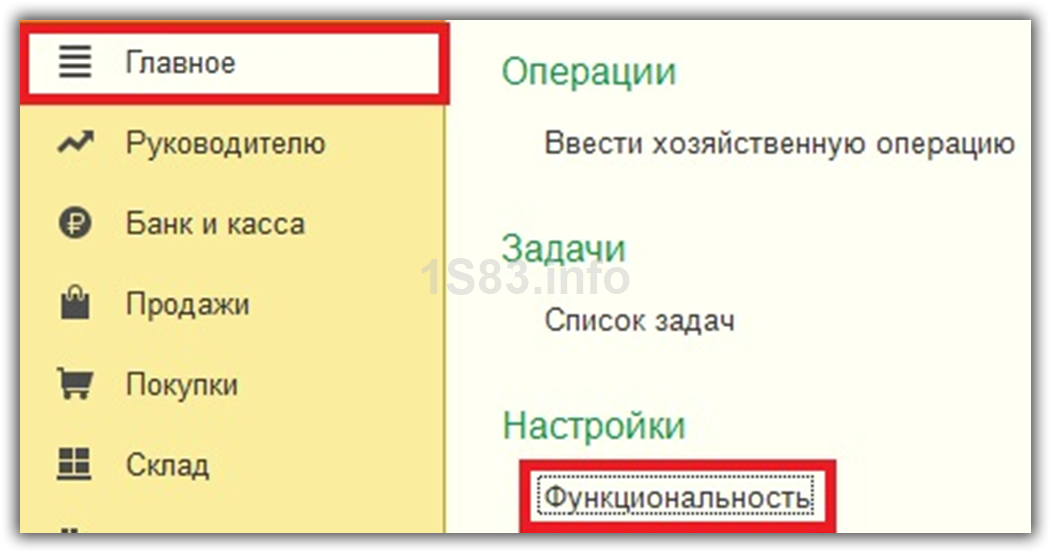

Перейдите в раздел «Главное» и выберите пункт «Функциональность».

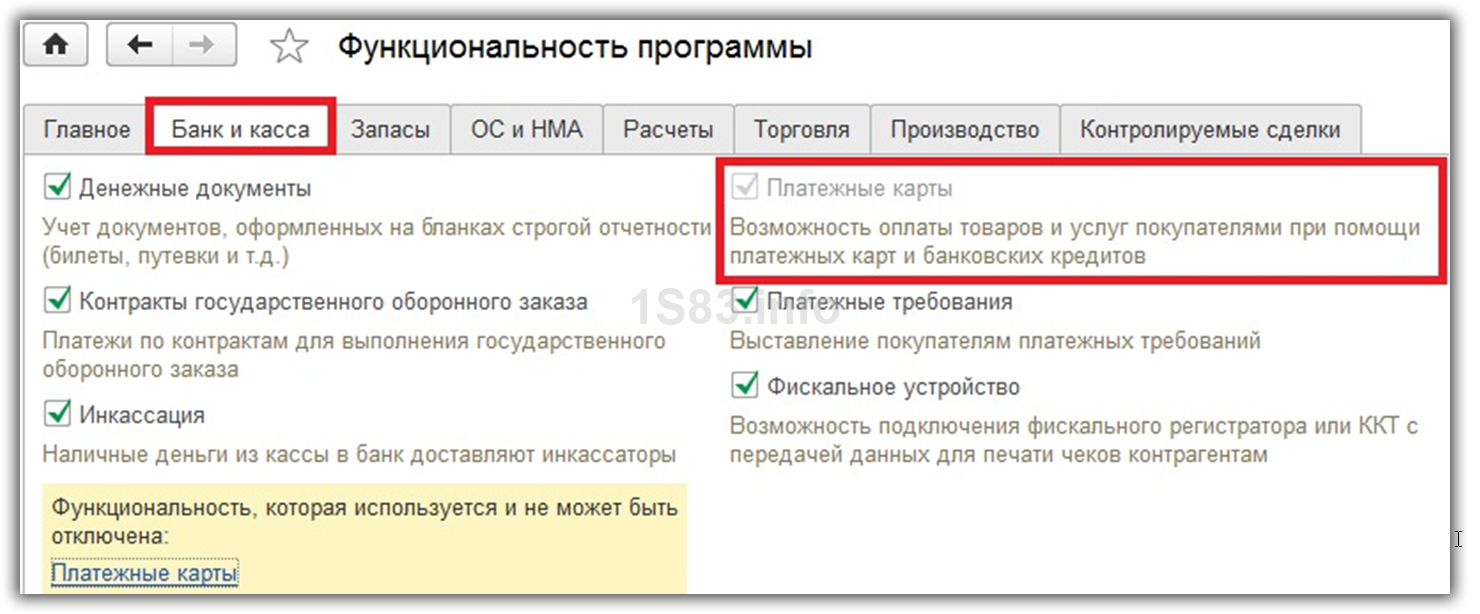

На закладке «Банк и касса» и установите флаг в настройке «Платежные карты». В нашем случае данная часть функционала уже была включена ранее. Мы не можем ее отключить по той причине, что в программе уже были отражены отчеты о розничных продажах и операции по банковским картам.

Отражение эквайринга в 1С Бухгалтерия

Сначала отразим в 1C продажу килограмма конфет «Белочка». Сделать для ОСН/УСН/ЕНВД это можно при помощи документа «Реализация (акты, накладные)».

Получите понятные самоучители по 1С бесплатно:

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

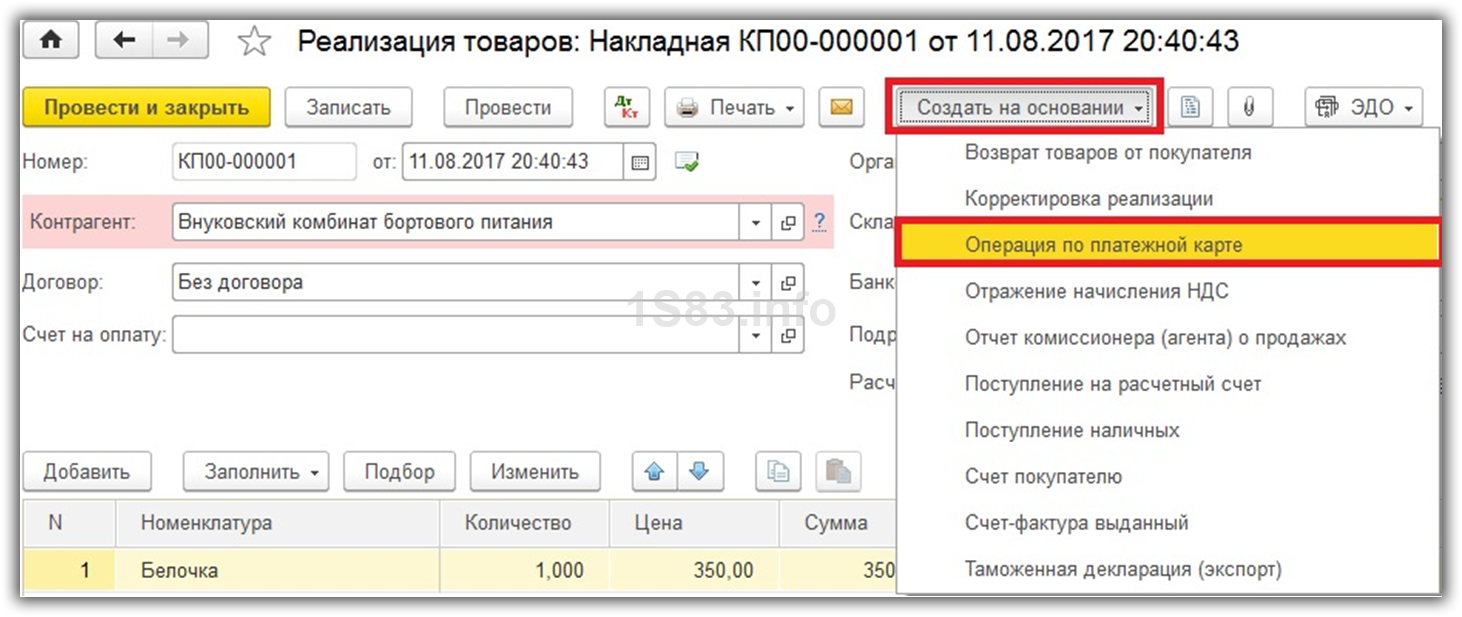

Далее необходимо создать документ «Операция по платежной карте». Это можно сделать как из меню «Банк и касса», так и на основании только что введенного документа реализации. Мы выберем второй способ, так как он намного проще.

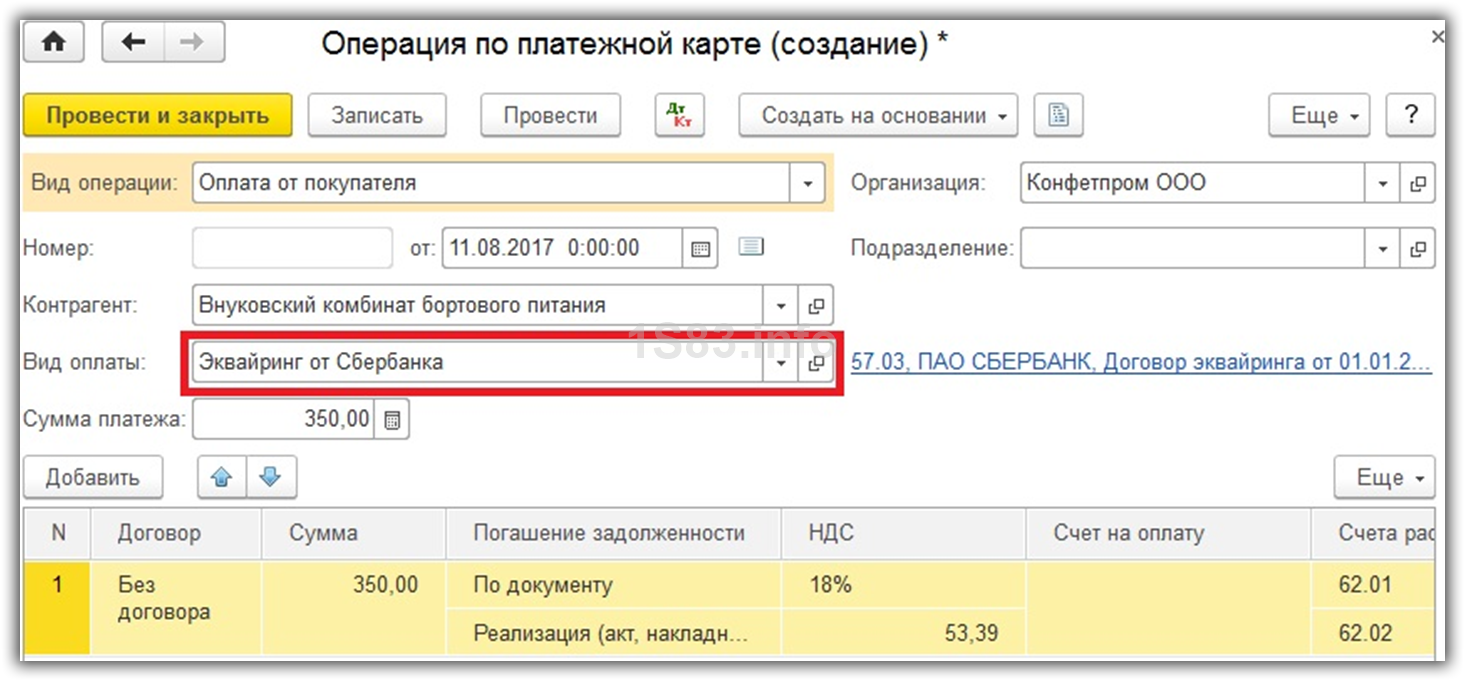

Все реквизиты за исключением вида оплаты подставились в созданный документ автоматически. В данном поле мы выберем эквайринг от Сбербанка, так как в рамках нашего примера именно с ним заключен соответствующий договор.

Работа с корпоративными картами в программе 1С Бухгалтерия

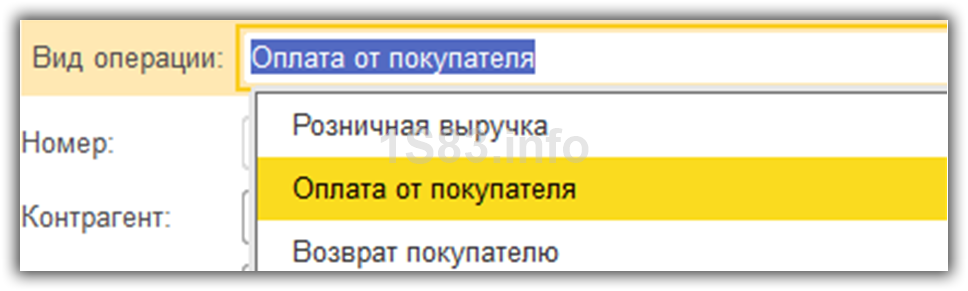

Обратите внимание, что вид операции по умолчанию установится «Оплата от покупателя». Менять мы его не будем, потому что «Розничная выручка», как правило, используется для отражения этих данных в неавтоматизированных торговых точках некой общей суммой.

В проводках 1С по эквайрингу можно увидеть то, о чем говорилось ранее. Полученные денежные средства фактически находятся еще не на нашем расчетном счете, а в банке, поэтому сумма в 350 рублей поступила на счет 57.03.

Эквайринг и розничные продажи

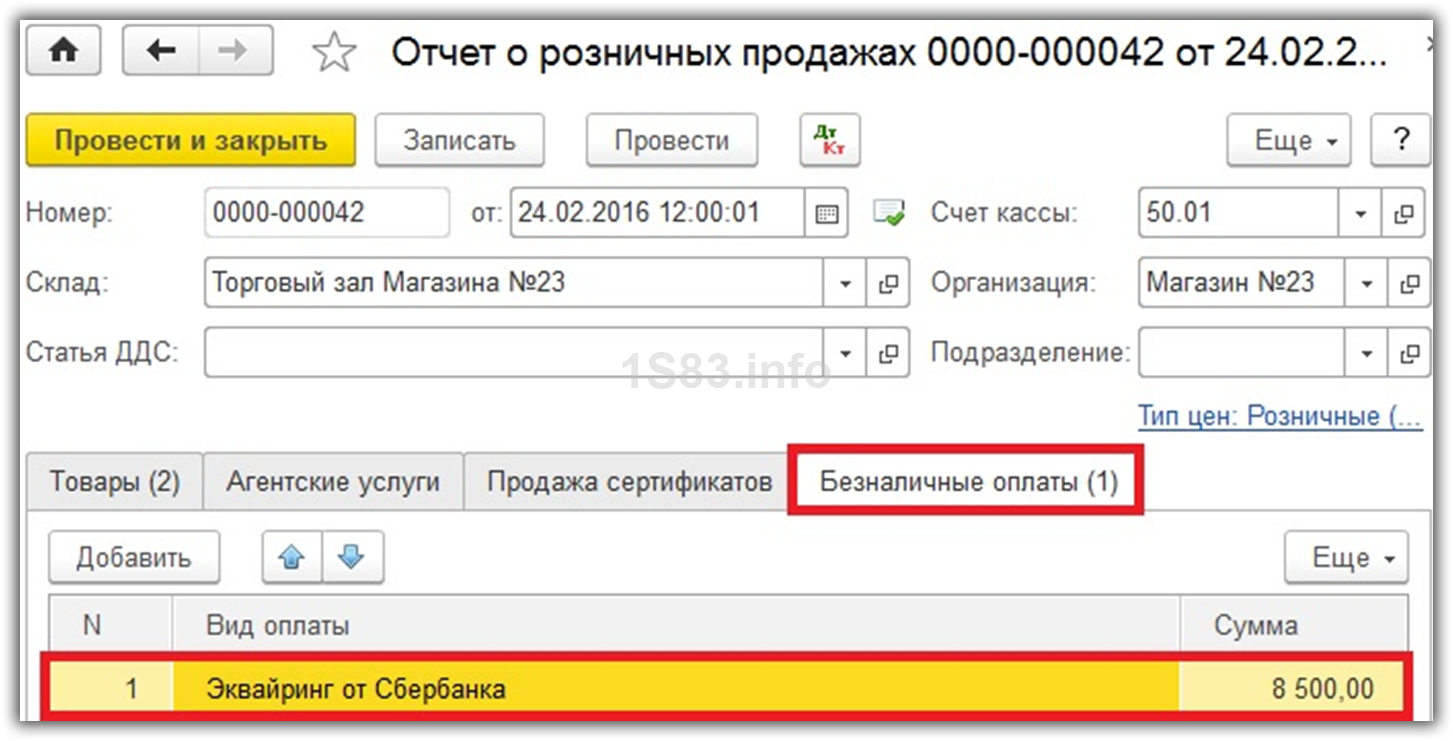

При ведении розничных продаж оплата эквайрингом отражается в документе «Отчет о розничных продажах». В данном случае все производится в автоматическом режиме. Данные об такой оплате отображаются на закладке «Безналичные оплаты».

Учет эквайринговых операций в 1С:Бухгалтерия 8

На сегодняшний день примерно 124 миллиона человек в России являются держателями банковских карт. Назначение у банковских карт может быть различным:

- для расчетов в качестве дебетовой карты;

- для расчетов как кредитной карты;

- для использования интернет-банкинга;

- для проведения онлайн-платежей.

Всё чаще мы используем их для покупки различных товаров, производя оплату как электронными средствами, так и банковскими картами.

В статье вы узнаете, что такое эквайринг, а также рассмотрим отображение этого процесса в 1С: Бухгалтерия предприятия 3.0.

Экварийнг – что это простыми словами

Представьте, что вы стоите на кассе в магазине. Кассир вам оглашает сумму покупки, и вы оплачиваете товары, прикладывая пластиковую карточку к терминалу. Операция списания денежных средств происходит моментально – буквально в считанные секунды кассир предоставит вам чек.

Приобретение ГСМ подотчетным лицом через корпоративную карту

Корпоративная карта или бизнес-карта — это современная банковская карта, которая привязана к расчетному счету юридического лица или ИП. Она позволяет выдавать деньги сотрудникам без документов и кассы. В нашей статье вы узнаете, как пользоваться корпоративной картой, для чего она предназначена, ее преимущества. Кроме того, мы коснемся вопроса оформления, как правильно отчитаться в бухгалтерии за расходы и другое. Сделаем обзор лучших предложений от самых популярных банков России.

Преимущества корпоративной карты

Использование корпоративной карты сделает вашу жизнь проще. Вы сократите время на выдачу денег работникам, делать отчеты станет легче, повысится безопасность использования средств организации, вы всегда сможете отследить, на что конкретно были потрачены деньги. Кроме этого есть и другие преимущества:

- карта дает возможность покупать товары онлайн;

- можно воспользоваться деньгами в любое время;

- карту можно заблокировать, если вы увидели подозрительные операции;

- есть возможность расплатиться картой, если сумма платежа составляет больше 100000 рублей;

- можете использовать за границей, конвертация валют будет совершаться автоматически;

- вы можете ограничить доступ, а также настроить лимит на операции.

Долг платежом не красен

Для начала разберемся, когда именно подотчетник должен держать ответ перед организацией. По командировке – в течение трех рабочих дней с момента возвращения из такой служебной поездки (п. 26 Положения, утв. Постановлением Правительства РФ от 13.10.2008 № 749). Что касается сумм, потраченных с КК в иных целях, то срок для отчета по ним компании следует установить самой, закрепив его в ЛНА.

Итак, сумма с корпоративной карты ушла, час икс настал, а работник ни гу-гу: авансового отчета с оправдательными документами как не было, так и нет.

Допустим, организация не горит желанием взыскивать деньги с подотчетника.

А можно ли сумму прощеного долга списать в налоговые расходы? Увы, финансовое ведомство против (см. письма от 12.09.2016 № 03-03-06/2/53125 и от 04.04.2012 № 03-03-06/2/34). Но есть и хорошая новость – начисленные в данном случае взносы облагаемую прибыль компании все равно уменьшат на основании подп. 1 и 45 п. 1 ст. 264 НК РФ.

На это Минфин России дает добро (письма от 05.02.2018 № 03-03-06/1/6290, от 28.06.2017 № 03-03-06/1/40670).

Как оформить бизнес-карту

Корпоративную карту можно оформить в самом банке либо оставить заявку онлайн. Стоит отметить, что для юр. лица будет открыт специальный карточный счет. Банк самостоятельно уведомит налоговую службу об этом.

Обычно банк требует предоставить нижеприведенные документы (точный список советуем уточнить у менеджера банка):

- Учредительные документы предприятия.

- Выписка из ЕГРЮЛ.

- Заявление сотрудника о выпуске карты.

- Паспорт, кто будет использовать карту.

- Доверенность на держателя карты с правом распоряжения средствами по карте.

Для того, чтобы был осуществлен выпуск корпоративных карт, юридическому лицу нужно оформить договор, где будет отображена информация о работниках. Это необходимо для того, чтобы знать для кого выпускаются карты. Также сотрудник должен написать заявление на выпуск карт и предоставить на доверенность от организации.

Можно ли привязать свою карту к расчетному счету?

Привязать личную банковскую карту к открытому счету юридического лица — невозможно.

Как физическое лицо, лично на свою карту оплату за товары, произведенные услуги получать можно, с возможность перевода денежных средств на счет ООО или ИП.

Со стороны налогового законодательства такие манипуляции не являются нарушением.

Проблемы могут возникнуть с банком, в котором происходит обслуживание карты. При выдаче банковской карты физическому лицу, в договоре указывается, что карта выдается не для ведения предпринимательской деятельности, в таком случае в одностороннем порядке банк может расторгнуть договор.

В данном видео, вы найдете для себя полезную информацию по осуществлению вывода средств из бизнеса на карту.

Как использовать бизнес-карту

В использовании корпоративная карта практически не отличается от обычной банковской карты. Она удобна для оплаты покупок в магазинах, любых хозяйственных расходов, командировках и прочих расходов. Но оплачивать можно только издержки организации, для личных расходов ее использовать нельзя.

Если вы ИП на УСН 6%, патент или ЕНВД, — можете смело использовать бизнес-карту как обычную банковскую карту, не предоставляя дополнительные документы для отчетности.

Если вы используете традиционную систему с НДС или УСН 15%, то это входит в ваши обязанности.

Нужно ли отчитываться за списание и поступление средств на карту?

Деньги, находящиеся на счете корпоративной банковской карты — это деньги организации. Карта, привязанная к расчетному счету юридического лица может использоваться для снятия наличных и безналичных расчетов, для осуществления операций по карте не требуется заявления от сотрудника.

При необходимости, деньги могут быть сняты или переведены на другой счет в любое время.

Списанные денежные средства, выданные сотруднику автоматически становятся подотчетными.

Отчитываться можно не за каждую произведенную операцию за день, а за несколько операций, произведенных в течение нескольких дней.

Для контроля расходов по корпоративной карте, в организациях создается правило, в течение какого времени сотрудник должен отчитаться за потраченные денежные средства. Списанные деньги со счета организации подлежат отчету.

Отчет работник предоставляет либо по форме, которая установлена внутри организации, либо по стандартной № АО — 1. Закона или регламента, обязывающего сотрудника в обязательном порядке отчитываться за расходы по корпоративной карте нет, все правила пользования пластиковым продуктом устанавливаются внутри организации.

За что можно расплачиваться бизнес-картой

Бизнес-картой можно оплачивать:

1. Издержки, которые связаны с главной работой компании:

- оплата товара у поставщиков;

- оплата услуг, которые связаны с главной работой организации.

2. Командировочные и представительские расходы:

- можно оплачивать счет в кафе;

- покупать билеты;

- оплачивать проживание в хостеле;

- оплачивать аренду машины;

- оплачивать услуги переводчика.

3. Хозяйственные и накладные расходы:

- можно покупать канцтовары, офисное оборудование, оплачивать программное обеспечение;

- делать покупки в интернет-магазине (например, книги для обучения и т.д.);

- оплачивать курьерские и другие профессиональные услуги (уборка помещения, вынос мусора, настраивание рабочего оборудование и другое);

- другие хозяйственные расходы (продукты для уборки помещения, лампочки и прочее).

4. Транспортные расходы:

- есть возможность оплачивать бензин;

- расходы на пользование служебного автомобиля.

Средств возврат нюансами богат

А если компания хочет вернуть деньги? Тогда она вправе удержать их из зарплаты работника. На принятие решения об этом ей отведен месяц со дня истечения срока, установленного для возврата подотчетной суммы. Причем сотрудник должен дать письменное согласие на это (ст. 137 и 248 ТК РФ, Постановление ВС РФ от 01.09.2017 № 53-АД17-3, письмо Роструда от 09.08.2007 № 3044-6-0).

Как правило, о нем говорит подпись работника в приказе об удержании.

В случае удержания долга с физлица компании не придется начислять ни НДФЛ (ст. 41, 209 НК РФ), ни страховые взносы (письмо Минтруда России от 12.12.2014 № 17-3/В-609). «Прибыльная» база также никак затронута не будет.

Другое дело, если сотрудник не даст согласие на удержание. Либо фирма промедлит и вовремя (то есть в упомянутый месячный срок) не издаст приказ об этом. Тогда выход один – взыскивать долг через суд.

Срок исковой давности отсчитывают со следующего дня после истечения периода, когда сотруднику требовалось отчитаться по взятой сумме (то есть вернуть ее компании).

В части страховых взносов ситуация несколько иная. По мнению чиновников, их надо начислить на дату истечения месячного срока, отведенного на удержание подотчетных средств и пропущенного компанией. Это следует из писем Минфина России от 01.02.2018 № 03-04-06/5808, ФСС РФ от 14.04.2015 № 02-09-11/06-5250 и Минтруда России от 12.12.2014 № 17-3/В-609. А если впоследствии долг все же будет погашен, потребуется перерасчет взносов.

Одни судьи это мнение разделяют (постановления АС Западно-Сибирского округа от 30.06.2017 № Ф04-1894/2017, ФАС Дальневосточного округа от 08.04.2014 № Ф03-675/2014). Другие же считают, что объекта по страховым взносам в подобной ситуации не возникает (постановления АС Поволжского округа от 25.12.2015 № Ф06-4463/2015, от 09.12.2015 № Ф06-3232/2015, Определение ВАС РФ от 12.09.2013 № ВАС-12172/13).

И последнее – задолженность по подотчетным суммам, по которой истек трехлетний срок исковой давности, можно списать на расходы. Минфин России ничего против не имеет (письмо от 08.08.2012 № 03-03-07/37).

За что нельзя расплачиваться бизнес-картой

Производить оплату корпоративной картой нельзя в следующих случаях:

- нельзя покупать товары в собственных целях;

- выплачивать зарплату сотрудникам;

- оплачивать социальные платежи;

- погашать задолженность по ведению расчетного счета.

Все, что вы покупаете, отражается в выписке по счету бизнес-карты, и за каждую оплату вам нужно будет предоставить отчет.

Если вы снимаете наличные, также нужно будет объясниться в письменной форме. А если вы взяли деньги с карты и не израсходовали, необходимо их возвратить бухгалтеру.

Нельзя перечислять зарплату работнику с бизнес-карты, так как потом вы не получите чек, а это будет означать, что средства потратились не на нужды организации.

В том случае, когда средства на корпоративных картах закончатся, т.е. вы их растратили, всю сумму удержат с зарплаты. В дополнение к этому будет выставлен штраф. Это касается не только сотрудников организации, но и самого генерального директора.

Что такое корпоративная карта привязанная к Расчетному счету?

Корпоративная карта — это банковская карта, которая привязана к расчетному счету организации, либо отдельно к карточному. Денежные средства, находящиеся на карте принадлежат организации. Использование карты в личных целях недопустимо, картой можно расплачиваться за товары и услуги, оплачивать покупки, связанные с хозяйственной деятельностью организации, перечислять командировочные. Все операции по карте, снятие наличных или переводы должны строго фиксироваться отчетами.

Стелим соломку

Основная задача бухгалтера заключается в том, чтобы вразумить первых лиц компании. Как ни крути, а главные «растратчики», как правило, – именно они.

Упирать следует на то, что организации все равно придется принимать меры к возврату ушедших с КК средств. Ведь бездействие, как мы выяснили, очень даже чревато. Вариант же с прощением долга – далеко не лучший выход. Мало того, что тогда придется начислять страховые взносы и удерживать НДФЛ, так еще и в налоговые расходы сумму долга вряд ли спишешь.

Закрывать его с помощью сомнительных документов – тоже не вариант, проблемы с налогами только приумножатся (по этой же причине попросите руководство ответственно подходить к сбору и оформлению первички при целевом использовании подотчетных средств). Кроме того, регулярное снятие денег с КК на непонятные цели банк может интерпретировать как подозрительную операцию. И тогда возможны серьезные неприятности (про это чуть позже). В общем, как говорится, куда ни кинь – всюду клин. Бездумно использовать корпоративную карту – значит подставлять и компанию, и бухгалтерию, и, в конечном счете, себя.

Расходование средств по КК целесообразно изначально отрегулировать лимитами. Их может быть несколько: лимит на разовые расчеты по безналу, на снятие наличных в день, на операции за границей и др. Причем для каждой карты не запрещено устанавливать свои, индивидуальные нормативы (как постоянные, так и временные).

Ущерб взыскивается с сотрудника лишь в пределах его среднего месячного заработка (ст. 241 ТК РФ). Значит, если лимит по КК будет меньше такового, задача по взысканию денег с работника упростится. Также для использования денег с КК (либо для перечисления организацией средств на нее) можно предусмотреть специальное заявление.

В нем сотрудник укажет, какая сумма и на что именно ему нужна. Оперативность расчетов в таком случае несколько пострадает, зато контроль над расходованием средств возрастет.

И еще: некоторые компании выдают сотрудникам КК только по мере необходимости (командировка, приобретение товаров и т. д.). Если карта не находится на руках постоянно, риск нецелевых трат снижается.

Как отчитываться в бухгалтерии за покупки и снятие наличных с корпоративной карты

По умолчанию отчитываться нужно в течение 3 рабочих дней со дня:

- истечения срока, на который выдавались деньги;

- возвращения из командировки;

- выхода на работу (например, после отпуска или болезни, если срок выдачи денег попал на этот период).

Руководитель компании может учредить свой порядок отчетности.

Потребуется сдать авансовый отчет, объяснительную и документы, подтверждающие покупки: чеки, квитанции, выписку из банка (для подтверждения онлайн-покупок).

Какие типовые проводки по операциям с корпоративными картами?

В бухучете операции по картам отражаются с применением счетов 55 «Специальные счета в банках» и 71 «Расчеты с подотчетными лицами». Типовые операции представлены в таблице:

- Сотрудником оплачены расходы картой по безналу.

- Сотрудником получены наличные по карте

- В случае если нет оперативного контроля.

- Информация о том, что на данные расходы потрачены средства карты, поступила от работника (отражена в отчете)

О видах мошенничества, связанных с банковскими картами, читайте в статье «Мошенничество с использованием платежных банковских карт».

Источник: xn—-8sbaa0aybkqcjljp6sd.xn--p1ai