Российское налоговое законодательство в отношении юридических лиц в России и их налогового статуса часто оперирует терминами «резидент» и «нерезидент». Фискальные службы вкладывают в них иной смысл, чем большинство неискушенных в тонкостях законодательства граждан РФ. Речь здесь идет прежде всего о различиях в налоговом бремени для этих двух субъектов. Для правильного расчета налогов и избежания двойного налогообложения необходимо установить резидентство. Поэтому вопрос о том, как определить, резидент или нерезидент юридическое лицо в России, имеет важный практический смысл.

Резидентство – что это такое

В широком смысле под резидентством юридического лица понимается его принадлежность к налоговой системе определенного государства, пребывание на учете и выплачивание налогов. Режим «налогового резидентства» юридических лиц в Налоговом кодексе РФ был введен в 2014 году с принятием 24 декабря закона № 376-ФЗ .

ГлавБлог #44. Резидент или нерезидент? Как правильно определять налоговый статус человека

Согласно российскому законодательству (ст. 246.2 НК РФ), налоговые резиденты РФ – это компании:

- российские (зарегистрированные в России российскими гражданами в соответствии с российскими законами);

- иностранные, которые признаны резидентами в соответствии с международными договорами (РФ заключила более 100 подобных договоров);

- иностранные компании, которые управляются с территории России.

В мировой практике существует несколько критериев определения резидентства юридического лица:

- место регистрации компании или фирмы (независимо от того, где она осуществляет свою деятельность);

- местонахождение органа реального управления юридическим лицом (совета директоров, главного офиса, центральной бухгалтерии);

- место деятельности.

Компания-нерезидент – это юрлицо, которое:

- создано и зарегистрировано за пределами РФ согласно требованиям законодательства соответствующего иностранного государства, но чья деятельность распространяется на территорию России, в том числе через представительства и филиалы;

- имеет местонахождение за границей.

Чем в РФ отличаются налоговые статусы

Статус налогового резидентства определяет страну, в которой юридическое лицо будет платить налоги со всего своего дохода и правила налогообложения, которые отличаются у резидентов и нерезидентов.

Рассматривая, в чем отличие юридического лица-резидента от нерезидента, следует указать главное: нерезиденты в РФ платят налоги только за те доходы, которые получены от бизнес-активности в России, в то время как все, что заработано ими за пределами российского государства, налогом не налогооблагается. Резиденты РФ декларируют все свои доходы и платят в российскую казну с них налоги.

Возможно ли определить резидентство по номеру банковского счета

Юридическое лицо, которое осуществляет свою деятельность на территории РФ, обязано иметь хотя бы один лицевой счет в банке. Юридические лица-нерезиденты, так же, как и резиденты, имеют право открывать валютные и рублевые счета в банках, которые получили для этого разрешение от Центробанка РФ (ст. 13 Закона от 10.12.2003 № 173-ФЗ “О валютном регулировании и валютном контроле”).

Банковские счета различаются по их принадлежности (положение Банка России № 579-П от 27.02.2017) и содержат признак компании резидента или нерезидента. По номеру банковского счета (состоит из 20 цифр) возможно определить резидентность юрлица.

Глава «А» положения № 579-П четко определяет, что расчетные счета юридических лиц-нерезидентов начинаются с номеров:

- 40804 (рублевый счет типа «Т»);

- 40805 (рублевый счет типа «И»);

- 40806 (конверсионный счет «С»);

- 40807 (счет нерезидента);

- 40809 (инвестионный счет);

- 40812 (проектный счет);

- 40814 (конвертируемый счет «К»);

- 40815 (неконвертируемый счет «Н»);

- 40818 (валютный счет).

В этих номерах цифры после регистра 408 указывают на тип лица и счета. Все остальные номера указывают на юридических лиц-резидентов.

Таким образом, зная банковский номер организации, можно со стопроцентной точностью определить ее резидентство.

Возможно ли определить резидентство по ИНН

Идентификационный номер налогоплательщика (его чаще называют ИНН) обязателен для всех субъектов предпринимательской деятельности на территории РФ. Представляет он из себя десять цифр:

- 4 цифры – место регистрации: первые 2 – код субъекта РФ, другие 2 – код местных налоговых органов;

- 5 цифр – так называемый ОГРН или основной государственный регистрационный номер;

- 1 контрольная цифра.

По коду ИНН можно легко определить иностранную организацию или фирму – с 01.01.2015 индивидуальный номер таких организаций начинается с «9909» (Межрегиональная инспекция ФНС), далее – 5 цифр кода иностранной организации и в конце контрольная цифра.

Определить резидентство по номеру ИНН сложно и легко ошибиться. Так, иностранная по коду компания может оказаться резидентом РФ. Поэтому данные необходимо дополнительно проверять по другим источникам.

Поможет ли КПП определить налоговый статус

КПП – дополнительный код из девяти цифр, который получают юридические лица в налоговой инспекции при постановке на учет. Это касается как резидентов, так и нерезидентов РФ. Главное его назначение – показать причину, по которой данная организация оказалась на учете в определенной налоговой инспекции. Таких КПП у юридического лица может быть несколько и со временем они могут меняться: например, при смене адреса.

Первые две цифры КПП представляют регион РФ, третья и четвертая – номер налоговой инспекции. Следующие две указывают, по какой причине организация встала на учет:

- 01 – по месту нахождения центрального органа;

- 02–05, 31 и 32 – по месту нахождения подразделения организации (это может быть представительство или филиал иностранной компании);

- 06–08 – по нахождению недвижимости. Иностранные организации обозначаются числами от 51 до 99.

- Последние цифры – порядковый учетный номер (по указанной причине).

Информация о резиденстве юридического лица в КПП не содержится.

Как выяснить резидентство юридического лица на сайте ФНС РФ

Самый простой и быстрый способ получить необходимую информацию о резидентстве – посетить сайт ФНС РФ. Алгоритм действий несложен:

- необходимо задать параметры поиска – ИНН, КПП или адрес;

- внести в поисковую строку избранный параметр и получить информацию, которую можно загрузить в виде файла в формате PDF.

- зайти на сайт;

- выбрать в электронных сервисах «Риски бизнеса: проверь себя и контрагента»;

- выбрать «юридическое лицо» и задать в критериях поиска – ИНН, ОГРН или название организации.

После того как исходная информация в поле поиска введена, следует ввести капчу и кликнуть «Найти». После этого можно будет ознакомиться с детальной информацией о нужном юридическом лице, в том числе о его резидентстве в РФ.

Виды юридических лиц – понятие, функции, примеры: Видео

Источник: immigrationtorussia.com

Резиденты и нерезиденты РФ

![]()

- 04.12.21

- 0 комментариев

- 4421

Понятия «резидент» и «нерезидент» важны для инвесторов, поскольку часто означают различную налоговую ставку, по которой облагается их прибыль. Не углубляясь в аналитику, многие сделали вывод, что резиденты РФ – это граждане России, а нерезиденты – это все иностранцы, имеющие зарубежный паспорт. Так ли это? В этой статье мы рассмотрим, кто такие резиденты и нерезиденты, более подробно.

Статус резидента в международном налоговом праве

Есть два основных вида привязки: персональная и экономическая. Что они означают?

- Персональная привязка базируется на гражданстве (резидентстве), что подтверждается наличием постоянного места проживания (домициля) на территории определенной страны.

- Экономическая привязка это владение имуществом (например, квартирой или домом), а также источники дохода от ведения бизнеса.

Таким образом, на основании этих положений и устанавливается принцип резидентства. Как правило, приоритетным является первый пункт, но и второй может играть заметную роль.

В итоге можно сделать вывод, что резидент – это юридический статус лица, определяющий его связь с каким-либо отдельным государством касательно налогообложения всех его доходов.

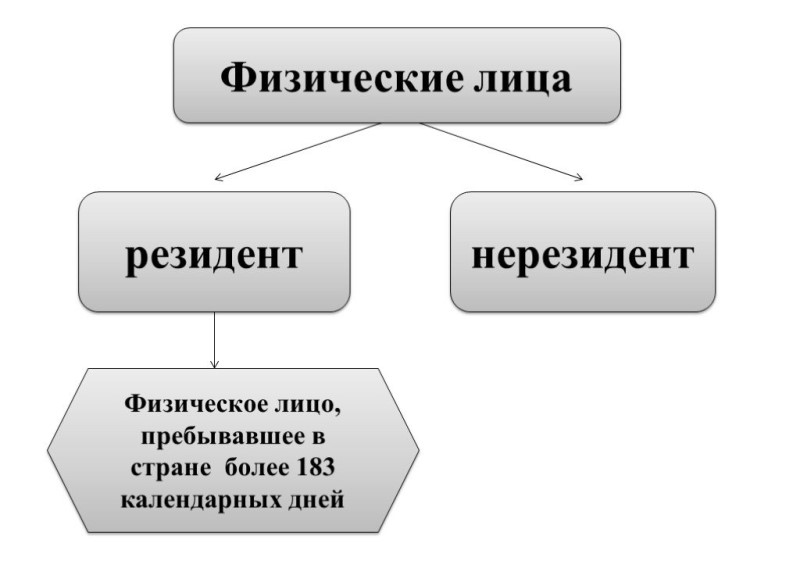

Физические лица: нерезиденты и резиденты

Запланировав инвестиционные операции на территории РФ (приобретение или продажу недвижимости, ценных бумаг или других активов), необходимо понимать, что они влекут за собой налоговые последствия. Каким образом определяется статус резидента в России?

- Резидент – физическое лицо (далее – ФЛ), находящееся в РФ на протяжении не менее 183-ех дней в течение любого непрерывного периода в 12 месяцев (п. 2 ст. 207 НК РФ).

- Нерезидент – физическое лицо, не являющееся резидентом РФ и получающее доход от источников в Российской Федерации.

! Важная информация для граждан РФ, находящихся и работающих за границей: при наличии у вас постоянного места проживания в РФ, что подтверждается отметкой в паспорте о регистрации места жительства, вы можете признаваться налоговым резидентом России независимо от срока пребывания за рубежом .

В соответствии с договорами РФ об избежании двойного налогообложения, в случае признания физического лица резидентом двух государств (двойное резидентство) для определения страны его резидентства последовательно применяются следующие критерии:

- центр жизненных интересов, т.е. место, где лицо имеет наиболее тесные личные и экономические связи;

- место обычного проживания ФЛ;

- гражданство физического лица.

Если вышеуказанные критерии не позволяют определить страну резидентства физического лица, то компетентные органы двух государств (для РФ это ФНС) решают этот вопрос по взаимному согласию.

Интересный факт : клиентами российских брокеров могут стать не только все граждане РФ, но и физические лица-нерезиденты из ряда стран СНГ. Правда, во многих случаях может понадобиться заключить договор лично в офисе компании на территории РФ.

Юридические лица: нерезиденты и резиденты

Как правило, бизнес ведется с использованием юридических лиц (организаций), которые являются источником получения дохода как для собственников компании, так и для ее акционеров. Современная международная налоговая система уделяет важную роль статусу нерезидента и резидента различных компаний.

Организациями-резидентами Российской Федерации являются:

- юридические лица, зарегистрированные в соответствии с законодательством РФ (например ПАО «Татнефть», ООО «Ашан», ПАО «Банк Санкт-Петербург);

- иностранные компании, местом управления которых является территория России (например Philip Morris International, Toyota Motor, Volkswagen Group);

- иностранные предприятия, которые признаются резидентами РФ в соответствии с международными договорами в сфере налогообложения (например ООО «Хендэ Мотор СНГ, АО «Мерседес-Бенц РУС», ООО «БМВ Русланд Трейдинг»).

Организации-нерезиденты – это юридические лица, учрежденные в соответствии с законодательством иностранных государств. К ним относятся:

- имеющие местонахождение за пределами РФ (Groupe Renault, Kia Motors, Metro Group);

- межгосударственные структуры (Объединенное представительство ООН, Межгосударственная ассамблея государств-участников СНГ, Международная организация труда);

- консульства (Генеральное консульство Норвегии, Китая, Почетное консульство Словакии);

- дипломатические представительства иностранных государств (Посольство Гвинеи-Бисау, Ботсваны, Монако);

- организации, зарегистрированные согласно Закону РФ «О международных компаниях» (кипрская компания Finvision Holdings LTD перемещена в специальный административный район – остров Русский в РФ).

Налогообложение физлиц: нерезиденты и резиденты

В Российской Федерации законодателем установлены различные ставки налога на доходы физических лиц (НДФЛ) в зависимости от резидентства. Прибыль от продажи ценных бумаг (например, акций Газпром или Лукойл) облагается налогом следующим образом:

- резиденты (ФЛ) – 13%

- нерезиденты (ФЛ) – 30%

Дивиденды с акций российских организаций, а также купонный доход от корпоративных облигаций:

- резиденты (ФЛ) – 13%

- нерезиденты (ФЛ) – 15%

Доходы (проценты) по облигациям с ипотечным покрытием:

- ФЛ-резиденты – 13%

- ФЛ-нерезиденты – 9%

Также необходимо учитывать, что полученный в России доход может подлежать перечислению за рубеж, а следовательно, есть возможность попасть под двойное налогообложение – сначала в РФ, а затем у себя дома (в случае нерезидентов). Для разрешения подобных ситуаций предусмотрены международные договоры об избежании двойного налогообложения, заключенные Россией с правительствами примерно 80-ти государств. Актуальный список здесь.

Возьмем такой пример. Если российский инвестор использует зарубежного брокера и покупает американский биржевой фонд ETF, то управляющая компания удерживает 10% дивидендного налога. Таким образом, с 1 доллара инвестор получит на свой брокерский счет 90 центов. Соглашение об избежании двойного налогообложения с США позволяет уплатить лишь 3% налога по курсу в рублях, что соответствует ставке 13%.

Но если российский инвестор купит на европейской бирже ирландский фонд с акциями США, то ситуация с дивидендами будет другой. Управляющая компания получит дивиденды от американских акций за вычетом налога в 15%. Если фонд выплачивает дивиденды, то остаток в полной мере будет переведен российскому инвестору, который дополнительно уплатит 13% в ФНС. Соглашение РФ с Ирландией тут не имеет значения: управляющая компания этой страны в отношении российского инвестора ничего не удерживала.

Формула расчета НДФЛ по доходам от инвестиций в ценные бумаги РФ следующая:

Сумма НДФЛ = (налоговая база – налоговые вычеты) × налоговая ставка

- Налоговая база (НБ) – это доходы от продажи ценных бумаг, также в виде процентов (купона, дисконта) по облигациям, полученные в течение налогового (отчетного) периода.

- Налоговые вычеты (НВ) – это, например, брокерские комиссии, на которые можно уменьшить налогооблагаемую базу. К дивидендам, полученным от акций, налоговые вычеты не применяются (вернуть с них налог нельзя). Подробнее читайте здесь.

Скажем, если инвестор (резидент РФ) купил 1 лот акций Сбербанка за 2500 рублей и через полгода продал за 3000, то должен заплатить налог 13% с прибыли в 500 рублей, т.е. 65 рублей. Для нерезидента налог будет соответственно 150 руб. Их автоматически удерживает российский брокер в начале следующего календарного года.

Финансовый результат налогового периода рассчитывается для резидентов и нерезидентов РФ отдельно по сделкам с ценными бумагами, обращающимися на российских биржах, отдельно по не обращающимися на биржах (внебиржевой рынок) и отдельно по сделкам с иными финансовыми инструментами (фьючерсы, опционы, форвардные контракты и др.). Хотя иногда возможна система взаимозачета: например, между акциями Газпрома и фьючерсом на его акции.

Налогообложение юрлиц: резиденты и нерезиденты

Независимо от статуса резидента или нерезидента, все российские юридические лица (ООО, ПАО, НАО и др.), а также иностранные организации, действующие на территории РФ, являются плательщиками налога на прибыль.

В соответствии с НК РФ (статья 284) устанавливаются следующие ставки налога на прибыль юрлиц от их деятельности или при покупке ими ценных бумаг:

- 20% – основная (базовая) ставка;

- 30% – прибыль по ценным бумагам (за исключением дивидендов), эмитированных юридическими лицами РФ, которые учитываются на счетах депо, но информацию о которых не предоставили налоговому агенту. Фактически сюда относятся депозитарные расписки. Пример: приобретение институциональным инвестором АФК «Система» (РФ) 16,16 млн. глобальных депозитарных расписок Эталон Групп (РФ);

- 15% – проценты, полученные собственниками государственных ЦБ, а также дивиденды, полученные компаниями-нерезидентами по акциям российских юридических лиц. Пример: выплата дивидендов ПАО «ГМК «Норильский никель» одному из основных своих акционеров En+ Group Plc (о. Джерси);

- 13% – дивиденды от иностранных и российских организаций, полученные резидентами-юридическими лицами, а также дивиденды по депозитарным распискам;

- 9% – проценты по некоторым муниципальным ценным бумагам

Важно . Обязанность по определению (удержанию) суммы налога на прибыль и перечислению налога в бюджет возлагается на налогового агента. Когда речь идет о ценных бумагах фондового рынка, это обычно брокерская компания (как для физлиц) или расчетный депозитарий. Российские юридические лица могут открывать счет у российских брокеров, хотя каждый из них может потребовать свой пакет документов.

Об особенностях налогообложения. Крупные иностранные компании Nissan Motor Co. LTD, Samsung Electronics и LG Electronics осуществили прямые инвестиции в РФ путем создания дочерних предприятий ООО «Ниссан Менуфэкчуринг РУС», ООО «Самсунг Электроникс Рус Калуга» и ООО «ЛГ Электроникс РУС». Прямые инвестиции в уставные капиталы зарубежных дочек не облагаются налогом – это международная практика. Но сами дочерние компании налоги, разумеется, платят.

Для примера возьмем ООО «Ниссан Менуфэкчуринг РУС». Выручка компании по итогам 2020 года составила 98 656 802 тыс. руб., а прибыль до налогообложения – 2 160 612 тыс. руб. Значит, компания должна была уплатить в России налог в размере 20% или примерно 423 122 тыс. руб.

В заключении можно упомянуть, что современное национальное законодательство позволяет зарегистрировать компанию за пределами РФ и стать официальным владельцем юридического лица-нерезидента. Примеры: EN+ Group PLC (о. Джерси, конечный бенефициар Олег Дерипаска), или же Finvision Holdings LTD (Кипр, конечный бенефициар Артем Аветисян).

Источник: investprofit.info

Резидент или нет: как определить статус компании в РФ в 2023 году

Резидентство компании это не только место ее фактической прописки. От того, является ли компания резидентом той или иной страны, зависят применяемые к ней правила налогообложения, уплачиваемые ею суммы налогов, а также само место их уплаты. Практическое значение налогового статуса сложно переоценить, ведь резидентство – это, пожалуй, ключевой критерий для применения того или иного налогового режима. В данном контексте особенно важно знать, как определить, резидент или нерезидент юридическое лицо.

Общая информация о налоговом резидентстве

В контексте применения налогового законодательства резидентство – это принадлежность конкретной компании к налоговой системе, установленной законодательством конкретной страны, нахождение на учете в налоговых органах этой страны и уплата налогов преимущественно в ее бюджет.

Резиденство устанавливается как в отношении физических, так и юридических лиц, но правила его установления имеют существенные отличия.

Применительно к физлицам резидентство зависит от места постоянного жительства, независимо от гражданства такого лица, – для его приобретения достаточно находиться на территории той или иной страны 183 дня в году и более.

Для юридических лиц все иначе. Согласно ст. 246.2 Налогового кодекса, резиденты РФ – это компании:

- зарегистрированные в России;

- зарегистрированные в другой стране, но признанные резидентами в соответствии с двусторонним международным соглашением;

- зарегистрированные в другой стране, но разместившие свои органы управления в России, в том числе если в РФ постоянно действует исполнительный орган такой компании или главные руководящие лица принимают здесь основные руководящие решения.

Если в отношении иностранной компании (ИК) вышеуказанные условия выполняются сразу для нескольких государств, российское резидентство признается за ней лишь в случае осуществления на территории России:

- бухгалтерского и управленческого учета;

- делопроизводства;

- оперативного управления персоналом.

Более того, ИК, имеющая филиал иностранной компании в РФ, вправе сама признать себя российским резидентом независимо от соблюдения вышеуказанных условий, если она:

- участвует в проектах по добыче полезных ископаемых по договорам о разделе продукции, концессионным или лицензионным договорам;

- является активной холдинговой или субхолдинговой организацией;

- разрабатывает новые морские месторождения или является участником компании, разрабатывающей такие месторождения;

- занимается сдачей в аренду/субаренду транспорта или осуществляет международные перевозки, при условии, что размер доходов от этой деятельности составляет не менее 4/5 в общей структуре прибыли за конкретный налоговый период.

Учитывая все сказанное, в целях российского налогообложения компания-нерезидент – это юрлицо:

- прошедшее регистрацию не на территории России, но при этом осуществляющее в стране коммерческую деятельность через структурное подразделение или без его образования;

- не признавшее себя в качестве российского резидента;

- имеющее контролирующие органы за пределами РФ;

- разместившее за пределами РФ административные органы по ведению бухучета, кадрового и иного делопроизводства и так далее.

Основное отличие резидента и нерезидента

Чтоб понять, в чем отличие юридического лица-резидента от нерезидента, важно разбираться в особенностях налогообложения, предусмотренных российским налоговым законодательством. По факту, резиденство определяет страну, в которой такая компания будет уплачивать все предусмотренные ее законодательством налоги:

- так, все компании, независимо от их места прописки, если они имеют статус резидента РФ, будут обязаны платить налоги на прибыль и имущество независимо от страны, в которой они были получены, сделок, по которым были получены, валюты и иных особенностей;

- компании-нерезиденты РФ, зарегистрированные за пределами России, обязаны платить в российский бюджет лишь налоги с прибыли и имущества, полученного ими от российских источников. Таковыми будут признаны не только коммерческие, но и так называемые пассивные доходы, в том числе дивиденды, проценты по кредитным договорам, пени от российских резидентов, доходы от реализации имущества и имущественных прав.

Определение резидентства по косвенным признакам

Если вышеуказанных условий недостаточно, чтобы идентифицировать компанию как резидента/нерезидента, либо сведения для проверки указанных условий недоступны, проверить резидентство можно по косвенным признакам, в том числе:

- по номеру лицевого счета, присвоенного Центробанком;

- по ИНН или КПП;

- при помощи электронных сервисов от ФНС.

По номеру расчетного счета

Пожалуй, самый верный способ проверить контрагента на предмет резидентства – это проанализировать его расчетный счет в банке. Так, любая организация, для ведения коммерческой деятельности в РФ обязана иметь собственный расчетный счет. Валюта такого счета не имеет значения, куда более важным является его структура.

Так, каждый расчетный счет имеет двадцатизначный код и свою структуру, представленную в формате «ААААА-BBB-C-DDDD-EEEEEEE» – в него и «зашит» признак компании резидента или нерезидента. Как можно заметить, структура такого счета разбита на группы, где первые 5 цифр (ААААА) относят указанный счет к некой группе счетов банковского баланса, предусмотренных положением ЦБ № № 579-П от 27.02.2017.

Ее, в свою очередь, можно разбить на счета первого (ААА) и второго порядка (АА). Анализ указанного положения позволяет нам четко определить, какие конкретно счета банковского баланса будут принадлежать физическим и юридическим лицам-нерезидентам.

Все расчетные счета, включающие счет первого порядка «408» и счета второго порядка 04-09, 12, 14, 15, 18 присваиваются исключительно нерезидентам.

По ИНН

- АААА – индекс, определяемый ФНС при регистрации;

- БББББ – код иностранной организации;

- С – проверочная цифра.

Как правило, любая иностранная организация, при первичной регистрации в ФНС, начиная с 2005 года, получает индекс (АААА) в виде кода «9909», обозначающего Межрегиональную инспекцию ФНС, где она находится на учете. Таким образом, любая компания, чей ИНН начинается с указанных цифр, будет иностранной.

Но, как мы знаем, иностранный статус не определяет резидентство – с большой долей вероятности ИК может оказаться резидентом, ИНН у нерезидентов юридических лиц каких-либо ключевых отличий не имеет. Для точности определения нужно использовать другие источники.

По КПП

Таким образом, как и ИНН, номер КПП организации позволяет нам определить иностранное происхождение предприятия, но не его резидентство.

Проверка с помощью электронного сервиса ФНС

Еще один верный способ проверки контрагента – электронный сервис от ФНС https://service.nalog.ru/io.do?t=1613381420861. Перейдя по ссылке, читатели получат доступ к поисковой системе по открытым и общедоступным сведениям ЕГРН по зарубежным предприятиям, зарегистрированным в РФ.

Для использования этого сервиса достаточно использовать наименование компании, ее ИНН/КПП или фактический адрес местонахождения.

По результату пользователю предоставляется:

- полное наименование иностранного предприятия;

- наименование его представительства, если оно действует в РФ;

- ИНН и КПП;

- статус, стоит или не состоит на учете в данный момент;

- орган ФНС, где иностранное предприятие состоит/состояло на учете.

Как мы видим, информации о резидентстве также не представлено. Однако информация о налоговом органе позволяет связаться с ним и навести некоторые справки, что в отдельных случаях может быть удобно.

Заключение

Учитывая все сказанное, резидентство можно смело называть формой налоговых отношений или порядком налогообложения, присущим конкретному налогоплательщику.

Главное отличие между статусами резидента и нерезидента – это обязанность по уплате налогов: резидент платит в стране принадлежности все налоги, в то время как нерезидент – лишь с доходов, полученных из этой страны.

Резидентами РФ признаются все компании, зарегистрированные в РФ, в том числе с иностранным участием, ИК, разместившие в РФ контролирующие органы, а также ИК в соответствии с международными соглашениями.

Если информация о резидентстве отсутствует, объективно и просто определить его поможет расчетный счет компании – любые другие способы проверки такой информации не дадут.

Источник: topmigrant.ru